更多干貨,請關注資產界研究中心

作者:馬雋

來源:上海瀛東律師(ID:winteam500-sh)

(二)股權激勵的種類

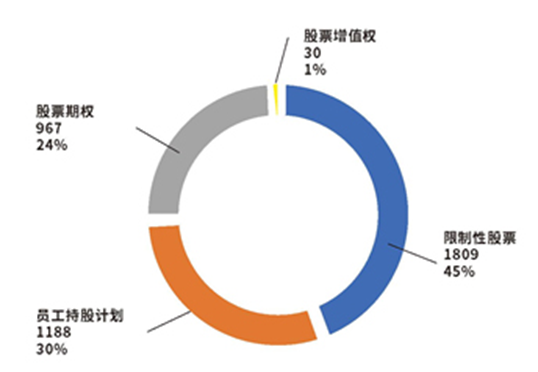

股權激勵有多種方式,每一種方式都有其獨特的優勢,根據不同類型的公司、發展階段不同的公司、不同的員工、不同的企業文化等,企業可以選擇一種或者多種模式,有針對性地進行獎勵。根據中倫律師事務所出具的《公司股權激勵研究報告》, 2006年-2020年10月上市公司采取各種股權激勵模式占比中,限制性股票占比一半,員工持股計劃與股票期權平分秋色。

公司該如何選擇激勵方式?首先我們來看一下市場上幾種主要的激勵方式的特點。

1.限制性股權/股票

限制性股權/股票指員工一次性認購公司的股權/股票,但認購后該股權/股票受到相應的限制,不得進行轉讓等交易,在限制期限內員工只有達到公司規定的目標后相應的股權/股票才能解禁,其持有的股權/股票才可自由流通。

針對上市公司而言,限制性股票對員工最大的誘惑在于其授予價格最低可以達到當前股份的5折。根據2016年《上市公司股權激勵管理辦法》,第二十三條:上市公司在授予激勵對象限制性股票時,應當確定授予價格或授予價格的確定方法。授予價格不得低于股票票面金額,且原則上不得低于下列價格較高者:(一)股權激勵計劃草案公布前1 個交易日的公司股票交易均價的50%;(二)股權激勵計劃草案公布前20 個交易日、60 個交易日或者120 個交易日的公司股票交易均價之一的50%。

限制性股票更適合于成熟性、發展較為穩定的企業,其股價波動較小,員工對其股價可以有比較理性的預期。

但是需要提醒的是,針對非上市公司,限制性股權是一次性授予的,而對于非上市公司來說,股權一旦授予出去,特別是完成了工商變更的情況下,萬一出現被授予方表現不佳,甚至是嚴重破壞公司利益的情況下,公司如果想回購,在員工不配合的情況下,公司可能會付出較多代價。因此建議非上市公司授予限制性股票的時候應更加謹慎,同時授予時也一定要求員工支付相應的費用,否則員工不“珍惜”,很容易破壞游戲規則,影響公司發展。

2.股票期權

股票期權是非上市公司和上市公司均較常采用的一種激勵模式。期權是指公司授予給激勵對象在未來一定時間期限內認購公司股權/股票的權利,前提是該激勵對象在該期限內可以達到公司規定相應要求。采用這種模式的好處在于,公司可以根據員工的實際表現是否授予股權,給了公司比較大的靈活性,避免出現公司授予員工股權后員工表現未達預期的情況,同時也給了員工選擇權,尤其在公司上市階段,如果股票價格未達員工心理預期,員工可以選擇不行權。

根據2016年《上市公司股權激勵管理辦法》第二十九條:根據上市公司在授予激勵對象股票期權時,應當確定行權價格或者行權價格的確定方法。行權價格不得低于股票票面金額,且原則上不得低于下列價格較高者:(一)股權激勵計劃草案公布前1 個交易日的公司股票交易均價;(二)股權激勵計劃草案公布前20 個交易日、60 個交易日或者120 個交易日的公司股票交易均價之一。相比較限制性股票,期權的行權價格較高,但由于一般1股期權的成本相較于該企業的股價也較低,因此在股票價格增長的情況下,期權可獲收益也較高。

股票期權的模式的特點是高風險、高回報,比較適合那些處于成長期或擴張期,初始財務資本投入較少,資本增值較快,人力資本依附性較強的企業,如高科技、網絡、醫藥等風險較高或是競爭性較強的企業 ①。

較多的非上市公司會選擇期權這種模式,與受限股權相反,期權可以保證公司在仔細觀察員工的業績后再授予,避免了員工能力與所獲股權不相匹配的情況。同時,針對非上市公司,員工支付的行權價格也沒有強制性的規定,一般而言會遠低于公司的估值,對于員工來說可承受性也較好。

3.股票增值權

股票增值權是虛擬股權的一種。所謂虛擬股權,即公司授予給員工并不是真正的股權,而是股權對應的某種價值,虛擬股權包含股票增值權、賬面價值增值權、分紅權等。其中,股票增值權應用的比較廣泛。股票增值權即公司授予給員工一定數量股票對應在一定期間內股價升值的收益。

股票增值權對于員工而言,最大的優勢在于其獲取收益的同時不用支出現金去購買,對員工而言不構成資金壓力,且可以選擇行使這個權利,也可以放棄。但是相應的,員工并不是公司真正的“股東”,不享有股東對應的表決權、分紅權等權利,同時,股票增值權的發放也對公司的現金流提出較高的要求。

需要說明的是,在非上市公司階段,適用股票增值權及其他虛擬股權的方式激勵員工的企業較少,原因在于對公司而言,虛擬股權對公司的現金流要求較高,在現金流不樂觀的情況下,不少股東會選擇不分紅等方式以減少資金壓力,如此一來虛擬股權的激勵作用就形同虛設;對員工而言,自己并不是公司真正的員工,且在非上市階段公司的股權不具有公開市場的流通性,對于公司真正的財務狀況如何,股東什么時候可以分紅,老板認定股票增值多少錢,什么時候可以發錢,都是一個未知數,因此員工期待的激勵效果可能會與實際效果相差深遠。

4.員工持股計劃

員工持股計劃是一個上市公司階段的概念,并且與上市公司階段的股權激勵相區分。非上市公司階段,員工持股計劃與股權激勵計劃的適用并沒有嚴格區分。因此首先,我們需要對比了解一下,員工持股計劃與股權激勵的區別點在哪里。

員工持股計劃 | 股權激勵 | |

主要 適用 法律 法規 | 《關于上市公司實施員工持股計劃試點的指導意見》 | 《上市公司股權激勵管理辦法》 |

定義 | 員工持股計劃是指上市公司根據員工意愿,通過合法方式使員工獲得本公司股票并長期持有,股份權益按約定分配給員工的制度安排。員工持股計劃的參加對象為公司員工,包括管理層人員。 | 本辦法所稱股權激勵是指上市公司以本公司股票為標的,對其董事、高級管理人員及其他員工進行的長期性激勵。上市公司以限制性股票、股票期權實行股權激勵的,適用本辦法;以法律、行政法規允許的其他方式實行股權激勵的,參照本辦法有關規定執行。 |

適用 對象 | 員工持股計劃的參加對象為公司員工,包括管理層人員。 員工持股計劃的持有人既是設立持股計劃的委托人,也是持股計劃的受益人。 | 激勵對象可以包括上市公司的董事、高級管理人員、核心技術人員或者核心業務人員,以及公司認為應當激勵的對公司經營業績和未來發展有直接影響的其他員工,但不應當包括獨立董事和監事。外籍員工任職上市公司董事、高級管理人員、核心技術人員或者核心業務人員的,可以成為激勵對象。 |

持股 方式 | 參加員工持股計劃的員工應當通過員工持股計劃持有人會議選出代表或設立相應機構,監督員工持股計劃的日常管理,代表員工持股計劃持有人行使股東權利或者授權資產管理機構行使股東權利。上市公司可以自行管理本公司的員工持股計劃,也可以將本公司員工持股計劃委托給下列具有資產管理資質的機構管理:(1)信托公司;(2)保險資產管理公司;(3)證券公司;(4)基金管理公司;(5)其它符合條件的資產管理機構。 | 未明確規定,一般是直接持有公司股票 |

股票 來源 | (1)上市公司回購本公司股票; (2)二級市場購買; (3)認購非公開發行股票; (4)股東自愿贈與; (5)法律、行政法規允許的其他方式。 | (1)向激勵對象發行股份; (2)回購本公司股份; (3)法律、行政法規允許的其他方式。 |

資金 來源 | 員工持股計劃可以通過以下方式解決所需資金:(1)員工的合法薪酬;(2)法律、行政法規允許的其他方式。 同時,依據《深圳證券交易所上市公司信息披露指引第 4 號——員工持股計劃》,上市公司員工持股計劃草案應包括資金來源,需要披露是否存在上市公司向員工提供財務資助或為其貸款提供擔保情況;資金來源涉及杠桿資金的,應當披露杠桿倍數和杠桿資金來源、杠桿倍數是否合規;資金來源為上市公司提取激勵基金的,應當披露基金的計提方法、相關會計處理 | 上市公司不得為激勵對象依股權激勵計劃獲取有關權益提供貸款以及其他任何形式的財務資助,包括為其貸款提供擔保 |

鎖定 期 | 每期員工持股計劃的持股期限不得低于12個月,以非公開發行方式實施員工持股計劃的,持股期限不得低于36個月,自上市公司公告標的股票過戶至本期持股計劃名下時起算;上市公司應當在員工持股計劃屆滿前6個月公告到期計劃持有的股票數量 | 限制性股票:無鎖定期限制,但限制性股票在解除限售前不得轉讓、用于擔保或償還債務。 股票期權:無鎖定期限制,但激勵對象獲授的股票期權不得轉讓、用于擔保或償還債務。 |

授予 價格 | 未約定 | 限制性股票:授予價格不得低于股票票面金額,且原則上不得低于下列價格較高者:(一)股權激勵計劃草案公布前1 個交易日的公司股票交易均價的50%;(二)股權激勵計劃草案公布前20 個交易日、60 個交易日或者120 個交易日的公司股票交易均價之一的50%。 股票期權:行權價格不得低于股票票面金額,且原則上不得低于下列價格較高者:(一)股權激勵計劃草案公布前1 個交易日的公司股票交易均價;(二)股權激勵計劃草案公布前20 個交易日、60 個交易日或者120 個交易日的公司股票交易均價之一。 |

通過上述對比,可以發現員工持股計劃與股權激勵有一定的相似性,但又有所區別。員工持股計劃更偏重于普適性,股票來源更靈活,資金支付也相對靈活,但對應的是適用主體面較窄,激勵性較弱;而激勵計劃的激勵性更強,價格優惠,適用主體面廣,交易較靈活,獲益高,但是對資金來源限制較嚴格。

5. 總結

前述4種激勵方式在市場上運用得相對廣泛,當然,除前述四種激勵方式外,還有業績股票、賬面價值增值權、分紅權等多種股權激勵方式。各種激勵方式并沒有絕對的優勢和劣勢,企業在選擇激勵方式的時候,可以根據自身情況選擇一種或者多種進行運用。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“上海瀛東律師”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

上海瀛東律師

上海瀛東律師