更多干貨,請關注資產界研究中心

作者:bondinsight

來源:雷猴的小號(ID:gh_6f903a861cab)

自11月10日以來,河南省國有企業永城煤電所發行的債券違約事件持續發酵,極大的影響了信用債市場的一級發行情況。

其中最直接的影響就是企業發債面臨一級市場融資發債難的困境。在11月的第二周,取消發行債券26只,累計規模198.1億元人民幣,環比增長180%的同時,在11月的第三周的第一天(2020年11月16日)僅一天的時間內就取消發行11只債券,累計規模高達78億元人民幣。自永煤第一筆超短融資券違約(2020年11月10日)以來,累計取消發行36只債券,合計規模270億元人民幣。

河南省一級市場債券融資受沖擊

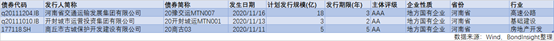

其中受到沖擊比較明顯的就是河南省,因為在永煤違約之前,河南省政府透露的信息和政策中,無一不傾向于調動資金為永煤償還債券,但是最終還是違約。這樣的重大利好環境下,永煤作為河南省規模較大的國企,此次違約極大的打擊了河南省地方國有企業的信用和投資者對于河南省的投資意愿。本次永煤違約后,受到資本市場信心銳減的沖擊,河南省累計取消發行3只債券,合計融資額26億元。且這些取消發行的債券均為地方國有企業。

煤炭化工企業發債沖違約影響嚴重

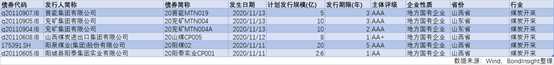

同時,永煤的違約讓資本市場高度關注煤炭采掘等傳統行業的經營狀況,為這種煤炭及化工類經營效益在疫情和國際貿易戰的沖擊中受到較大影響的國有企業的資金流和償債能力有了明顯的關注,而當前投資者的投資心態傾向于低風險投資,目前煤炭采掘行業企業自永煤違約后累計取消發行6只債券,合計金額55.6億元。

永煤違約影響及全年債券取消發行情況走勢

永煤違約背后是對投資邏輯的否定,意味著過去的大多數投資決策行為是錯誤或無效的,這就是一個很可怕的結果。因為最近幾年的違約企業也數不勝數,其中也不乏規模很大、外部信用等級很高的企業,包括中央和地方大型國企,例如北大方正、中信國安和華晨集團等。對國有企業的救助信仰的破滅連環觸發了對同類型國企認知的否定,讓市場開始懷疑這種地方國企的違約是否是一種共性的行為,或被其他地方效仿,這就帶來了類似企業信用資質的重新評判。永煤違約事件后,取消發行的大部分債券的發行人為地方國有企業。

縱觀2020年全年債券取消發行走勢,目前現存2個高峰期。2020年3月中融新大和北大科技園的債券違約,形成了大規模的同質企業取消發行債券潮。2020年7月至9月的取消發行潮源自于泰禾集團的違約和華晨集團的違約前兆。目前可以看到自2020年9月26日以來,受到華晨集團和永煤的國企違約事件沖擊,債券取消發行數量及規模都在持續攀升,預計會迎來一個全年度的債券取消發行最高峰。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“雷猴的小號”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

雷猴的小號

雷猴的小號