更多干貨,請關注資產界研究中心

作者:高慧珂

主要內容

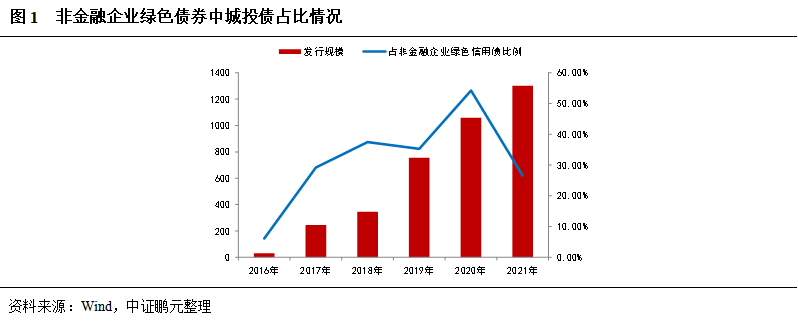

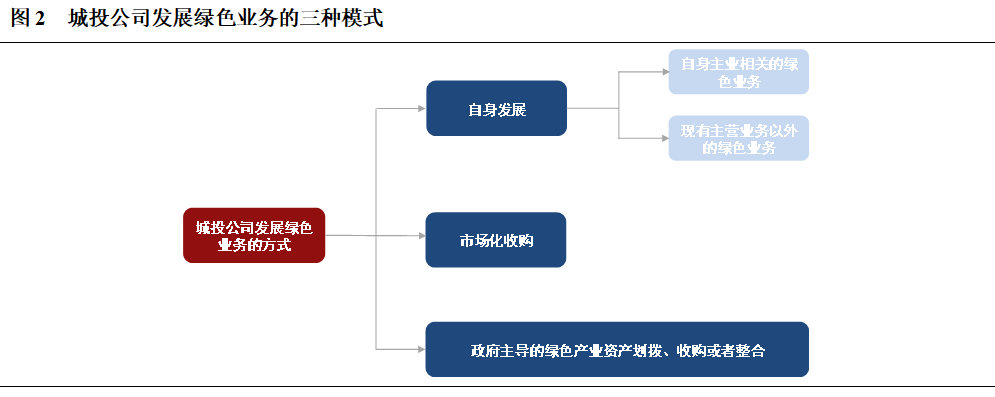

2017年以來,城投公司是非金融企業綠色債券的重要參與者,2020年,城投公司發行的綠色債券占全部非金融企業綠色債券的比例達到50%以上。城投公司發展綠色業務有三種方式:第一種方式是城投公司自身投資發展,可以沿著自身主業發展相關的綠色業務,還可以投資發展現有主營業務以外的綠色業務;第二種方式是城投公司自主以市場化方式收購綠色產業資產發展綠色業務。第三種方式是政府主導的城投公司綠色產業領域相關資產劃撥、收購或者整合。

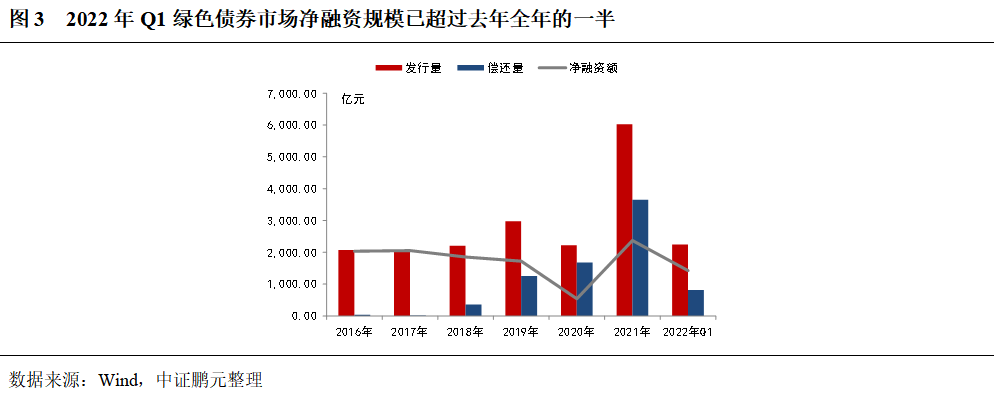

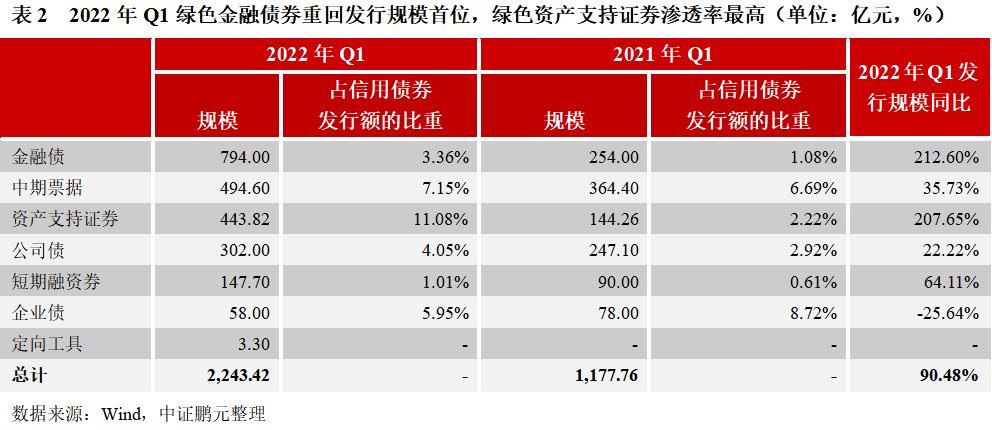

一季度綠色債券市場發行規模同比增長90.48%,凈融資規模已超過去年全年的一半。綠色金融債券重回發行規模首位,綠色資產支持證券滲透率最高,達11.08%。

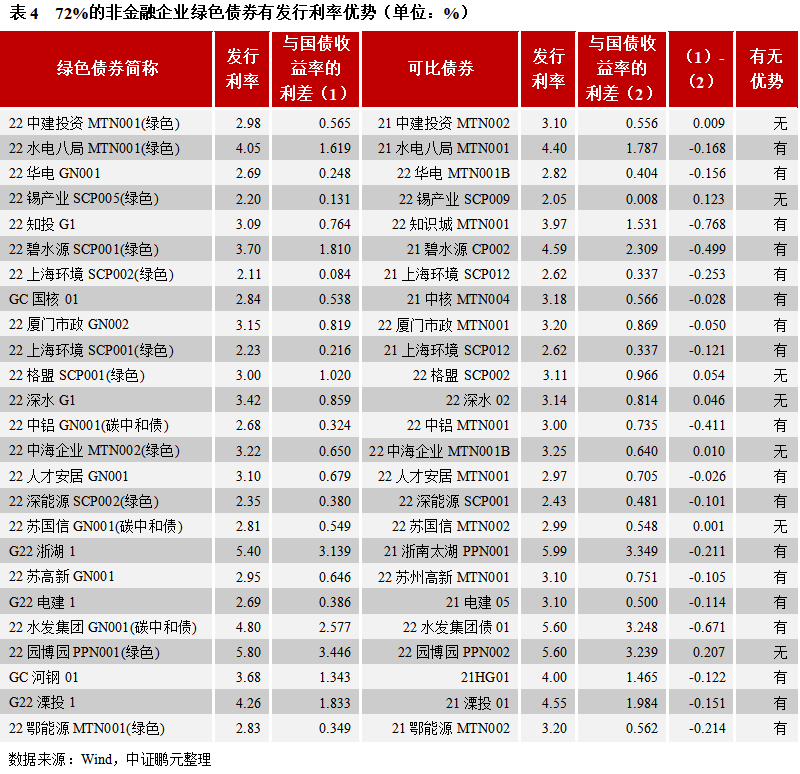

一季度,我們進一步完善了可比債券的選擇標準,統計結果顯示72%的非金融企業綠色債券有發行利率優勢,節約的發行成本分布在1BP~77BP。有效樣本中有8只城投債,其中7只表現出了利率優勢;有效樣本中有6只碳中和債,其中5只均表現出了利率優勢。成本優勢在40BP以上的有4只債券,其中3只均貼標了“碳中和”。

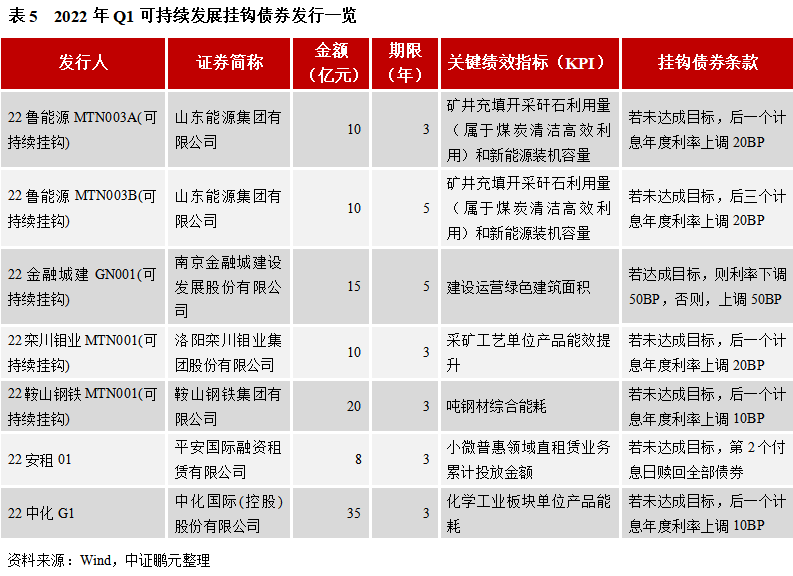

一季度發行了1只以ESG中的“S(社會)”因素為關鍵績效指標的可持續發展掛鉤債券,未來,有意發行可持續發展掛鉤債券的發行人除了可以選擇“E(環境)”因素作為關鍵績效指標,還可以嘗試選擇“S(社會)”因素。此外,一只設計了“若達成目標,則利率下調”條款,這樣的創新設計更有助于提升企業發行可持續發展掛鉤債券的積極性。

當前我國經濟已由高速增長階段轉向高質量發展階段,堅持貫徹以創新、協調、綠色、開放、共享為核心內涵的新發展理念。2020年9月,我國宣布“2030年碳達峰、2060年碳中和”目標。“十四五規劃”綱要在2035年遠景目標中提到“展望2035年,廣泛形成綠色生產生活方式,碳排放達峰后穩中有降,生態環境根本好轉,美麗中國建設目標基本實現。” 這些都推動著國內綠色投資的發展。據財政部消息,2021年,財政部綜合運用財政資金引導、稅收調節和政府綠色采購等政策措施,支持資源節約利用和生態環境保護,有力推動經濟社會綠色低碳轉型發展,全國財政生態環保投入8210億元。而據各機構預測,今后30年,綠色投資需求將達到數百萬億元。因此,各類經濟體均需在綠色低碳轉型中發揮更大的作用,以支撐雙碳目標的實現。

2014年隨著《國務院關于加強地方政府性債務管理的意見》(簡稱43號文)的出臺,城投公司融資職能被剝離,開啟了市場化轉型之路。這其中,一些城投公司重視綠色業務的發展,積極參與到綠色金融中,發行綠色債券,甚至有一些城投公司著力于綠色發展轉型。2017年以來,城投公司是非金融企業綠色債券的重要參與者,2020年,城投公司發行的綠色債券占非金融企業綠色債券的比例達到50%以上。

總結來看,城投公司發展綠色業務有三種方式:

第一種方式是城投公司自身投資發展。可以沿著自身主業發展相關的綠色業務,依托綠色業務參與綠色債券的發行。其中,水務類的城投公司發展污水處理或其他綠色業務(實際中有多家水務城投公司更名為水務環境公司,如2017年9月5日,珠海水務集團有限公司變更為珠海水務環境控股集團有限公司,2016 年11 月23 日杭州蕭山水務集團有限公司變更為杭州蕭山環境集團有限公司);旅投類的城投公司發展生態產品旅游產品;園區建設類的城投公司開展綠色工業園區建設、改造;有供熱業務的城投公司發展清潔供暖;有保障房建設業務的城投公司發展綠色建筑等。例如,宿遷文化旅游發展集團有限公司于2021年11月發行綠色中期票據,募集資金5億元,全部用于償還發行人自有綠色項目“宿遷市三臺山森林公園擴面提質工程建設項目”的有息負債,募投項目符合《綠色債券支持項目目錄》(2021 年版)中的“生態保護與建設”類別要求。再如,南京江北新區公用控股集團有限公司2021年發行了2只可持續發展掛鉤債券,其投資建設的江北新區江水源熱泵區域供能系統是以江水為介質來提取能量實現制熱和制冷的一個或一組系統,屬于可再生能源利用,其發行的債券掛鉤的關鍵績效指標 為“增加可再生能源供能面積”,可持續發展績效目標為“截至2023 年12 月31 日,江北新區江水源熱泵供能總面積不低于25 萬平方米;截至2025 年12 月31 日,江北新區江水源熱泵供能總面積不低于200 萬平方米”,若未達到以上績效目標,則其發行的可持續發展掛鉤債券的票面利率將較初始票面利率提升10BP。

城投公司還可以投資發展現有主營業務以外的綠色業務。例如,臨沂城市建設投資集團有限公司近年來開展一系列實體板塊的業務進行轉型,于2015年參與投資設立臨沂市陽光熱力有限公司,于2016年參與投資設立臨沂城投力諾新能源有限公司,開展光伏發電業務,于2018年參與投資設立臨沂市城開遠大裝配式建筑有限公司運營,主要開展裝配式產品生產,2020年實現銷售收入1.07億元。

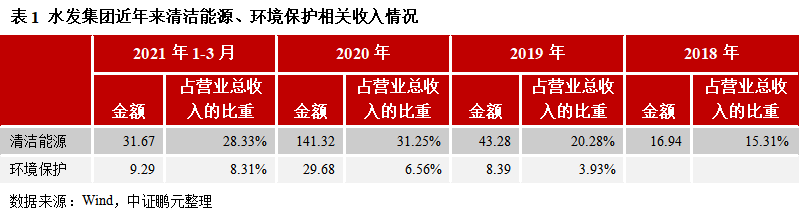

第二種方式是城投公司自主以市場化方式收購綠色產業資產發展綠色業務。例如,水發集團有限公司(以下簡稱“水發集團”)近年來在立足于水務業務發展的基礎上,不斷開拓新領域,通過市場并購方式先后進入光伏發電、風力發電、城市燃氣業務、生物質熱電聯產和水力發電等清潔能源領域,清潔能源收入自2017年以來逐漸形成規模,2020年清潔能源收入占營業總收入的比重升至31.25%,是所有業務中占比最高的。2019年又新增環境環保業務板塊。截至2020年末,水發集團在建風力發電項目 1個、生物質能發電項目10個,擬建光伏發電項目2個。基于綠色產業領域業務,水發集團于2019年發行綠色中期票據,募集資金4億元,用于污水處理項目、水庫工程。又于2022年1月發行碳中和綠色中期票據,募集資金8億元,全部用于償還風力發電項目的有息債務。

第三種方式是政府主導的城投公司綠色產業領域相關資產劃撥、收購或者整合。例如,2020年9月武漢市委、市政府決定整合重組武漢航空港發展集團有限公司、武漢碧水集團有限公司、武漢環境投資開發集團有限公司3家企業,成立武漢生態環境投資發展集團有限公司,由武漢航空港發展集團有限公司直接更名為武漢生態環境投資發展集團有限公司,將后二者整體劃入生態投資集團。又如,宜昌城市發展投資集團有限公司的控股股東宜昌市人民政府國有資產監督管理委員會在2022年初將包括宜昌宜能水電有限責任公司在內的多家公司股權無償劃轉至公司。

二、一季度綠色債券市發行規模同比增長90.48%

2022年Q1國內市場共發行綠色債券2,243.42億元(不包括綠色地方政府債),同比增長90.48%,與去年四季度相比,環比增長24.20%。Q1綠色債券市場凈融資1,424.67億元,已超過去年全年凈融資規模的一半。

分債券類型看,金融債券重回綠色債券發行規模首位,發行了794億元;接下來依次是中期票據、資產支持證券、公司債、短期融資券和企業債。同比來看,除綠色企業債發行規模下降之外,其余債券品種發行規模均均有增長,綠色金融債、綠色資產支持證券同比增長幅度較大。從綠色債券占各種類信用債券發行總量的比重來看,綠色企業債占比繼續下降至5.95%,其余債券品種占比均上升,占比最大的是綠色資產支持證券,為11.08%;其次為綠色中期票據,占比7.15%。

2022年Q1碳中和債共發行621.08億元,占綠色債券總體發行規模的27.68%,分月度來看,今年以來碳中和債的貼標積極性仍然較弱。2022年Q1城投公司發行綠色債券仍然受融資政策趨嚴影響,僅發行180.80億元,占非金融企業綠色債券總發行規模的12.47%。從區域分布來看,北京發行規模仍遙遙領先,2022年Q1湖北發行綠色債券194.20億元,位居發行規模第二位,主要受中國長江三峽集團有限公司總部由北京搬遷至武漢影響

從資金用途來看,我們的分類標準參照《綠色債券支持項目目錄(2021年版)》中的二級項目分類,除綠色服務類項目外,綠色項目被分為能效提升、可持續建筑、污染防治、水資源節約和非常規水資源利用、資源綜合利用、綠色交通、綠色農業、清潔能源、生態保護與建設9大類。由于綠色金融債未明確具體的募投項目,因此我們考察非金融企業綠色債券的資金用途。2022年Q1清潔能源仍是第一大資金用途領域,發行規模為884.98億元,占非金融企業綠色債券發行規模的61.06%,接下來是綠色交通、可持續建筑、污染防治。其中,前三大資金用途領域均是碳中和債券領域。

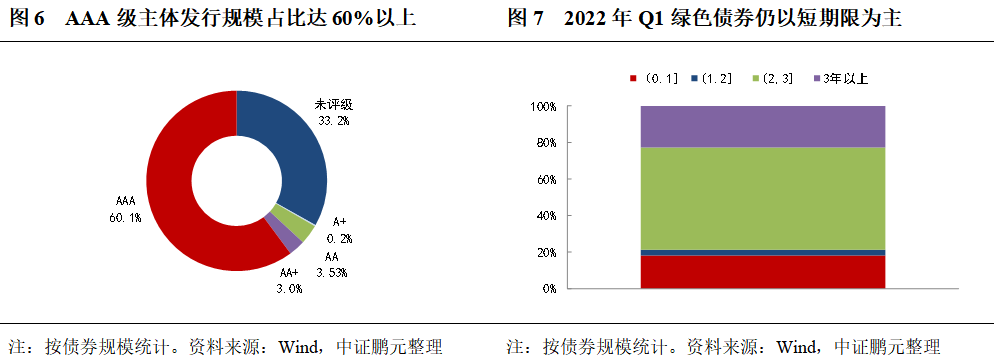

從發行人企業性質來看,國企依然是絕對主力,央企發行綠色債券規模最大。相應地,從發行主體信用等級看,2022年一季度AAA級發行規模占比達到60.13%。此外,受債券市場取消強制評級影響,未評級主體綠色信用債券的發現規模占比升至33.2%。從期限分布來看,2022年Q1綠色債券仍以3年期(含)以內短期限為主,發行規模占比77.11%。

三、一季度72%的非金融企業 綠色債券有發行利率優勢

為了考察貼標綠色債券是否具有利率優勢,我們需要比較綠色債券與其可比債券的發行利率。我們“非貼標可比債券”的標準為:同一發行主體(且發行主體不是典型的綠色企業主體,否則其發行的債券均是綠色債券,無法進行比較)、發行日期在半年以內(主要考慮到時間跨度太大,發行主體的相關資質可能會有變化,因此選擇半年以內)、債券發行方式相同(公募或私募)、債券未增信。為了消除不同時間市場利率變化以及債券發行期限不同的影響,我們將“綠色債券發行利率與發行當日對應期限的中債國債收益率的利差”和“可比債券發行利率與發行當日對應期限的中債國債收益率的利差”兩者進行比較。

2022年Q1,有滿足條件的可比非貼標債券的非金融企業綠色債券共25只(以下簡稱“有效樣本”),其中綠色債券有發行成本優勢的有18只,占比72%。有效樣本中有8只城投債,其中7只均表現出了利率優勢;有效樣本中有6只貼標了“碳中和”,其中5只均表現出了利率優勢。18只有融資成本優勢的樣本中,貼標綠色債券節約的發行成本分布在1BP~77BP,成本優勢在40BP以上的有4只債券,其中3只均貼標了“碳中和”,2只為城投債,3只發行主體級別為AAA,1只發行主體級別為AA+

自2020年我國提出雙碳目標后,2021年綠色金融市場發展迅速,且在政策鼓勵下投資端對綠色債券的需求增加,助推了債券“綠色”價值在發行端的體現。未來隨著綠色金融市場“五大支柱”(綠色金融標準體系、金融機構監管和信息披露要求、激勵約束機制、綠色金融產品和市場體系、綠色金融國際合作)進一步完善、市場“綠色”觀念更加成熟、“綠色”在債券信用評級中得到體現以及全國碳交易市場逐步發展,債券的綠色價值將更多的得以體現。

四、一季度可持續發展掛鉤債券發行情

轉型金融產品方面,一季度共發行了7只可持續發展掛鉤債券,發行規模108億元。其中,平安國際融資租賃有限公司發行的“22安租01”選取的關鍵績效指標(KPI)為“小微普惠領域直租賃業務累計投放金額”,側重ESG中的“S(社會)”因素,這與目前市場已發行的其他可持續發展掛鉤債券選取“E(環境)”相關關鍵績效指標不同。根據發行資料,“22安租01”選取的關鍵績效指標符合聯合國17個可持續發展目標(SDG)中的8-“促進持久、包容和可持續經濟增長,促進充分的生產性就業和人人獲得體面工作”和9-“建造具備抵御災害能力的基礎設施,促進具有包容性的可持續工業化,推動創新源”。

根據交易商協會發布《可持續發展掛鉤債券(SLB)十問十答》,可持續發展掛鉤債券是指將債券條款與發行人可持續發展目標相掛鉤的債務融資工具,適合注重聲譽、希望擴大ESG投資人基礎、有信心和實力實現可持續發展目標的主體發行。未來,有意發行可持續發展掛鉤債券的發行人除了可以選擇“E(環境)”因素作為關鍵績效指標,還可以嘗試選擇“S(社會)”因素。

從掛鉤的債券結構設計看,主要是利率調升,調升幅度不一,范圍為10BP~50BP。其中一只還設計了“若達成目標,則利率下調”條款(即南京金融城建設發展股份有限公司發行的“22金融城建GN001(可持續掛鉤)”),這樣的創新設計更有助于提升企業發行可持續發展掛鉤債券的積極性。

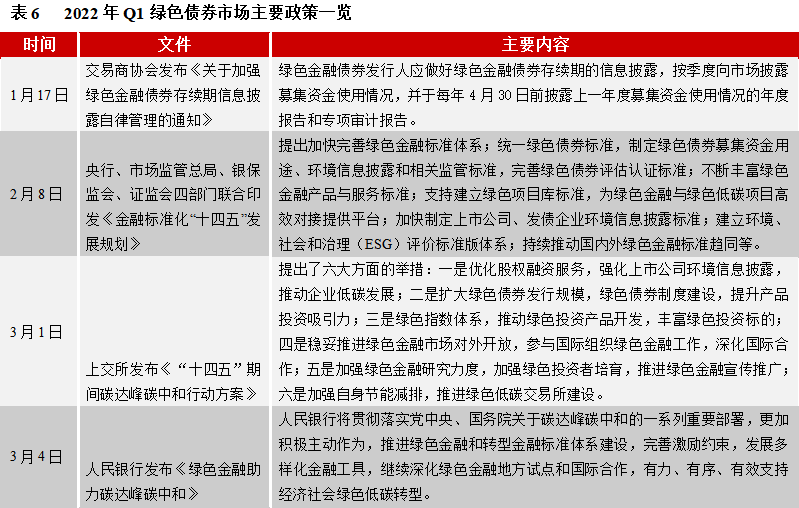

五、一季度綠色債券市場相關政策

2022年3月5日的《政府工作報告》中提到“發展綠色金融,加快形成綠色低碳生產生活方式。”交易商協會發文繼續強化綠色金融債券存續期信息披露管理。交易所在《“十四五”期間碳達峰碳中和行動方案》中提到:擴大綠色債券發行規模,推進公募REITs業務綠色發展,并將適時修訂發布綠色債券相關規則,還將強化對綠色債券和綠色資產支持證券市場監管,督促發行人按規定或約定用途使用募集資金,披露綠色項目進展情況和環境效益,敦促中介機構履職盡責,規范第三方認證機構對綠色債券評估的質量要求。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“中證鵬元評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

中證鵬元評級

中證鵬元評級