更多干貨,請關注資產界研究中心

作者:張琦

主要內容

政策回顧:(1)交易所推出民營企業債券融資專項支持計劃,首單支持項目已落地;(2)交易所科技創新公司債券正式推出,加強對科技創新領域精準支持;(3)知名成熟發行人審核優化,發行效率進一步提高。

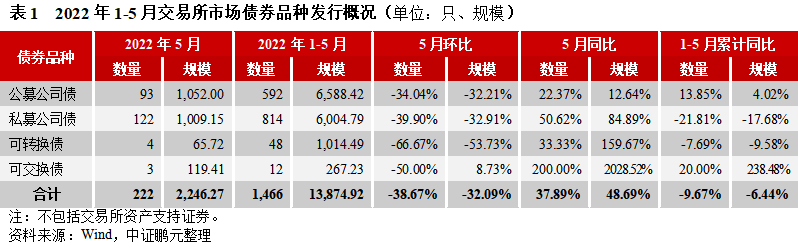

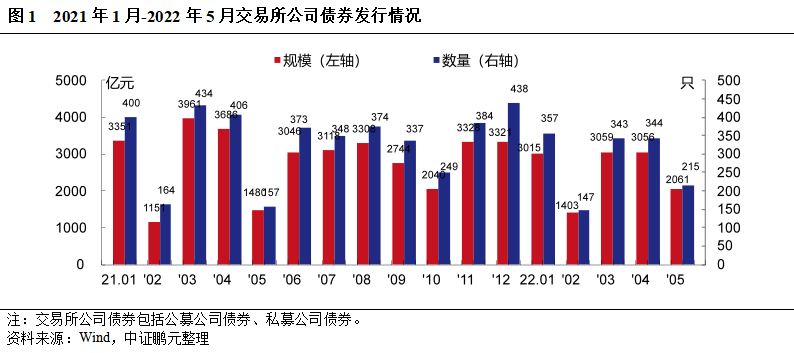

發行概況:2022年5月份,交易所市場共發行信用債券222只,發行規模2,246.27億元,環比分別下降39%和32%,同比分別增長38%和49%。其中,公募公司債發行93只、發行規模1,052.00億元,環比分別下降34%和32%,同比分別增長22%和13%;私募公司債發行122只、發行規模1,009.15億元,環比分別下降40%和33%,同比分別增長51%和85%。

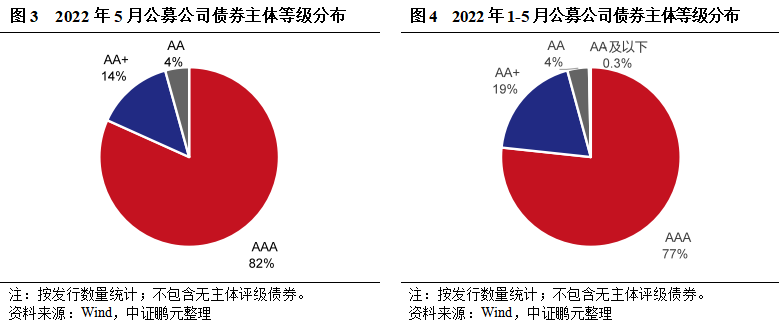

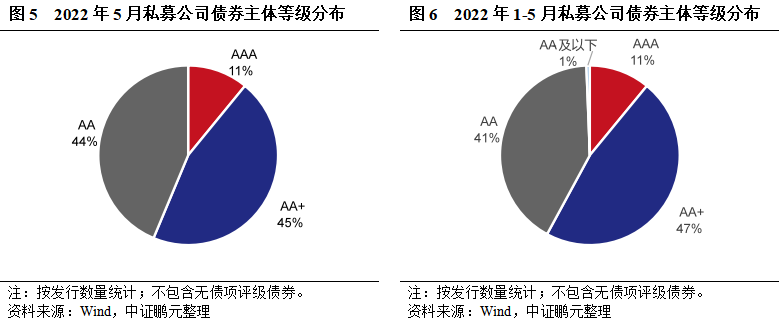

信用級別方面,5月份交易所AA+級以上主體發債占比74%,AAA級占比提升。其中,公募公司債主體級別仍以AAA級為主,AAA、AA+和AA級占比分別為82%、14%、4%;私募公司債主體級別以AA+級為主,AAA、AA+和AA級占比分別為11%、45%、44%。

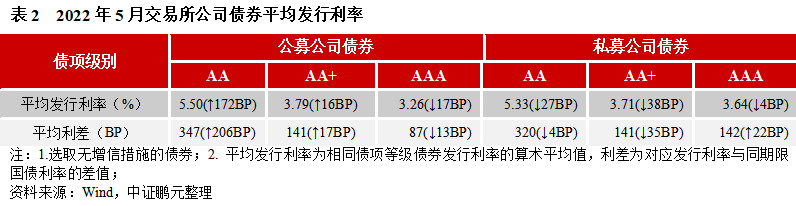

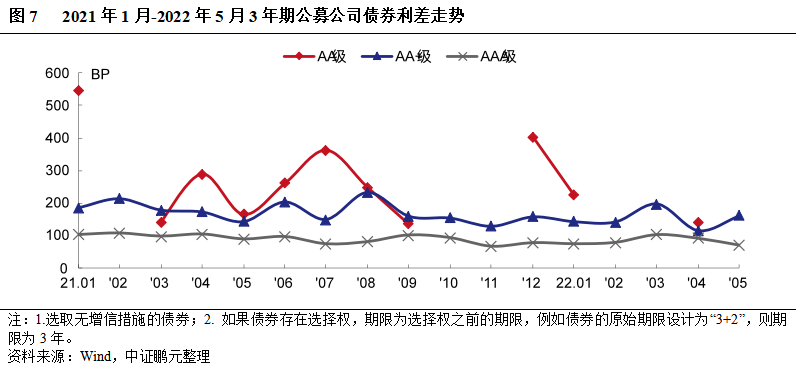

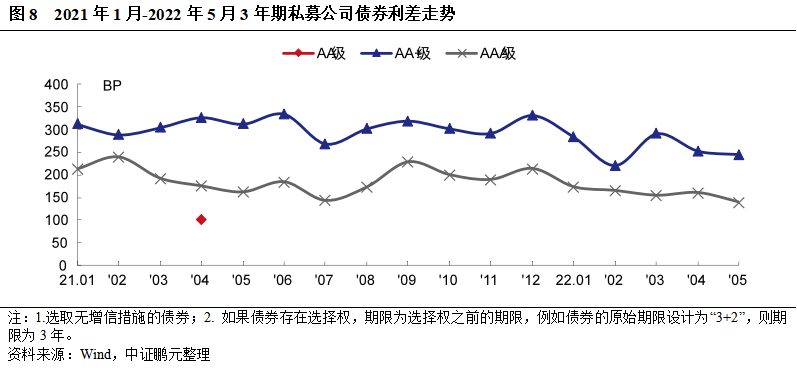

發行利率利差方面,5月份公募公司債券,AAA、AA+、AA級的平均發行利率較上月分別下行17BP、上行16BP、上行172BP,發行利差較上月分別收窄13BP、擴大17BP、擴大206BP;私募公司債,AAA、AA+、AA級平均發行利率較上月分別下行4BP、下行38BP、下行27BP,發行利差較上月分別擴大22BP、收窄35BP、收窄4BP。

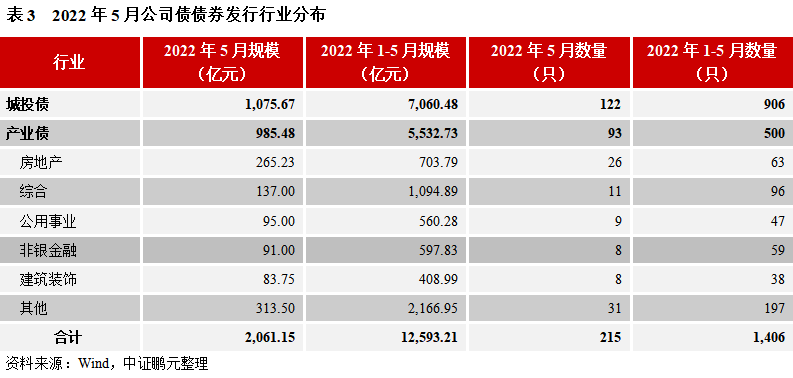

發行行業方面,5月份交易所公司債券城投債發行規模占比52%,行業債行業以房地產和綜合行業為主,發行規模占比分別13%和7%;房地產產業債發行26只,發行規模265.23億元。

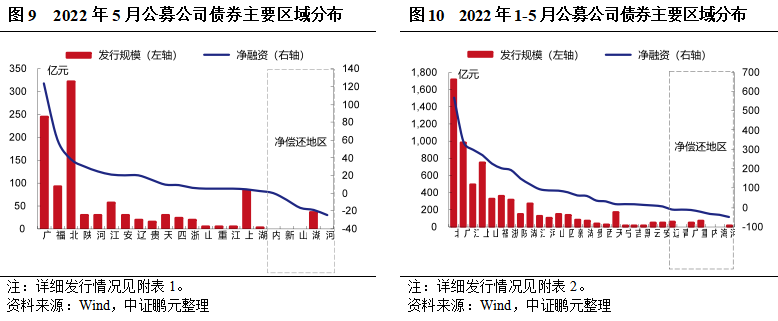

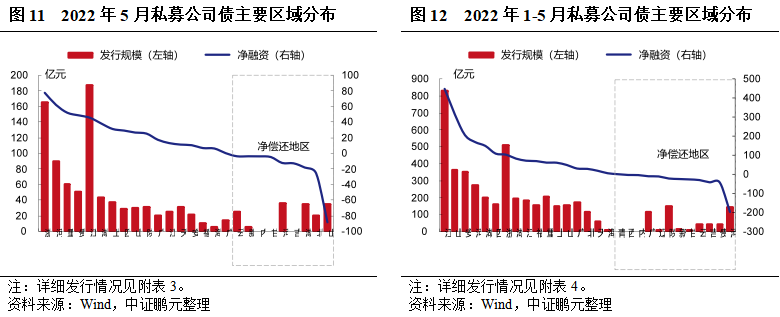

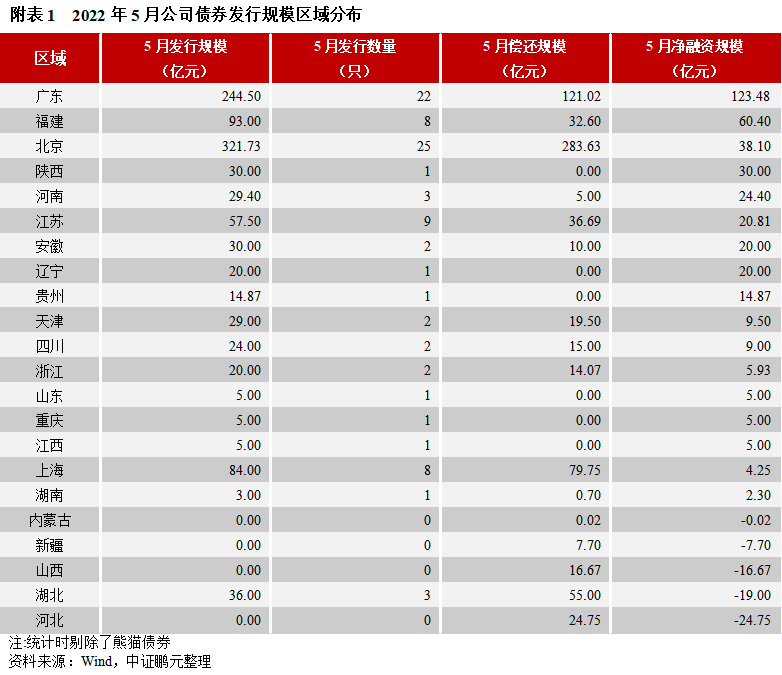

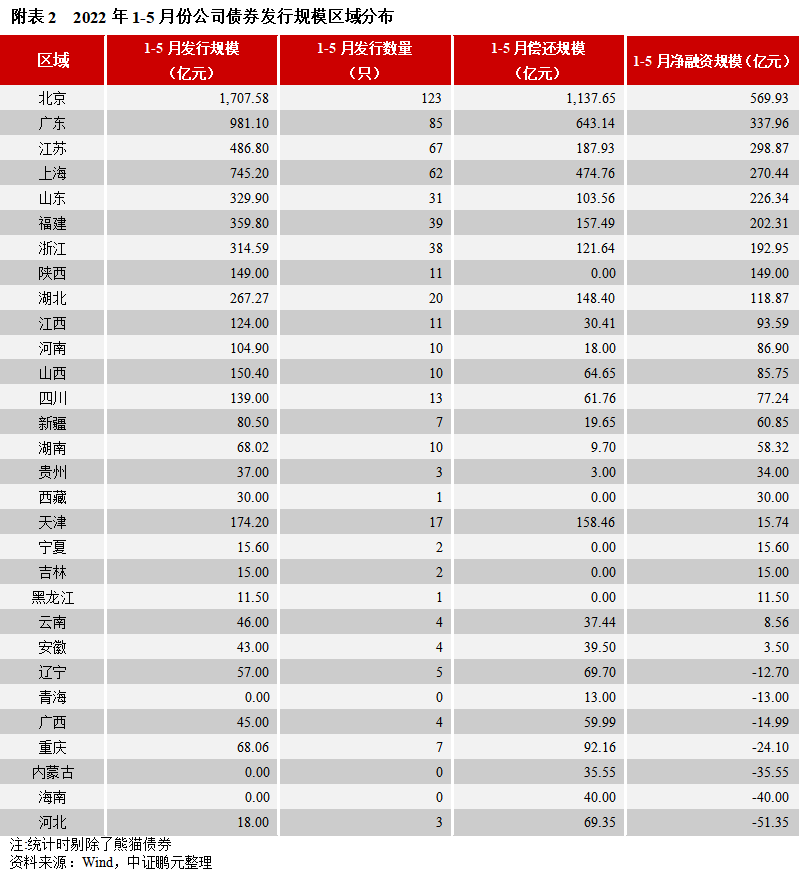

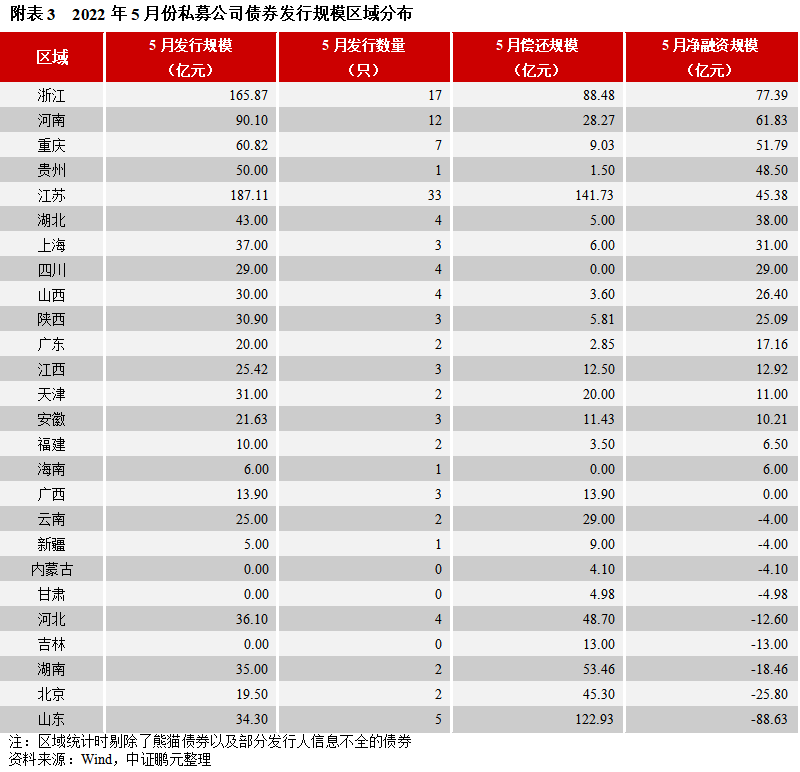

區域分布方面,5月份公募公司債券主要集中于北京、廣東、福建等地,私募公司債券主要集中在江蘇、浙江、河南等地。

一、交易所政策回顧

1. 交易所推出民營企業債券融資專項支持計劃,促進民企債券融

2022年3月,證監會發文稱擬推出完善民營企業債券融資支持機制的系列舉措,進一步拓寬民營企業債券融資渠道。5月份,中國證券金融股份有限公司與債券承銷機構合作創設了民營企業債券融資專項支持計劃,用于增信支持有市場、有前景、有技術競爭力并符合國家產業政策和戰略方向的民營企業債券融資。該計劃首單項目為“GC晶電01”提供1億元增信支持,主體和債項評級均為AA級,發行金額5億元,募集資金主要用于鄉村振興、綠色碳中和光伏電站項目。

2. 交易所科技創新公司債券正式推出,加強對科技創新領域精準支持

5月20日,上海證券交易所印發《上海證券交易所公司債券發行上市審核規則適用指引第4號——科技創新公司債券》(簡稱《指引》),正式推出科技創新公司債券(以下簡稱“科創債”)。《指引》對科創債的發行人和募集資金領域及用途做出了明確規定。科創債的發行人科創企業類、科創升級類、科創投資類和科創孵化類四類發行主體。募集資金用于三大領域:高新技術產業、戰略性新型產業細分領域、引領產業轉型升級領域;投資方向包括科創研發、科創項目的建設、并購、運用等,對科創企業權益出資、建設科創平臺或機構,產業鏈核心科技創新可向上下游企業支付款項,支持孵化園區內孵化的科創企業及基礎設施建設,以及投資支出置換等方面。

自2021年科創債試點以來,交易所市場共有24家主體在雙創公司債券的框架下共發行了35只科創債,募集規模311.70億元,募集資金主要投向集成電路、信息技術、人工智能、高端裝備制造、新能源等高新技術產業和戰略新興產業。從已發行情況看,科創債發行主體仍是以科創投資類、孵化類企業為主,科創板上市公司或其他科創企業直接參與度不高。本次交易所正式推出科創債,鼓勵和引導資金投向高新技術產業、戰略型新興產業、引領產業轉型升級領域,進一步加強債券市場對國家科技創新領域的精準支持和有效配置,但未來發債主體仍以科創投資類、孵化類企業為主。

3. 知名成熟發行人審核優化,發行效率進一步提高

27日,上海交易所在成熟發行人優化融資審核制度基礎上制定了《上海證券交易所公司債券發行上市審核規則適用指引第6號——知名成熟發行人優化審核》(簡稱《指引》)。《指引》對知名成熟發行人認定和優化審核措施2個方面進行了明確規范,主要內容包括:一是,完善知名成熟發行人認定標準,簡化認定指標,拓寬了優質企業范圍;二是,優化審核措施方面,進一步簡化了財務報告、發行方案等申報材料的要求。《指引》進一步提高成熟發行人債券發行效率,也鼓勵企業積極發掘自身優勢、用好用足制度支持。

二、交易所債券市場發行分析

1. 5月份交易所市場發行信用債券2,246.27億元,環比下降32%

2022年5月份,交易所市場共發行信用債券222只,發行規模2,246.27億元,分別環比分別下降39%和32%,同比分別增長38%和49%。具體而言,5月份,公募公司債發行93只、發行規模1,052.00億元,環比分別下降34%和32%,同比分別增長22%和13%;私募公司債發行122只、發行規模1,009.15億元,環比分別下降40%和33%,同比分別增長51%和85%。可交換債和可轉換債方面,5月份可轉債發行數量和發行規模分別環比下降67%和54%,可交換債發行數量和發行規模環比分別下降50%和增長9%。

綜合1-5月來看,交易所債券市場共發行信用債券1,466只,發行規模13,874.92億元,比2021年同期相比發行數量和規模分別下降10%和6%。其中,公募公司債發行規模累計同比分別增長4%,私募公司債發行規模累計同比下降18%。

2. 5月份交易所公司債券凈融資636.20億元,共取消發行債券3只[1]

從凈融資情況來看,5月交易所公司債券(公募公司債、私募公司債)總發行規模2,061.15億元,總償還規模1,418.34億元,本月表現為凈融資636.20億元,較上月的凈融資規模下降30%,凈融資規模水平略低于近一年月均水平。其中,公募公司債券本月凈融資313.30億元,環比下降37%;私募公司債凈融資322.90億元,環比下降22%。此外,本月推遲或取消發行的交易所公司債券共3只(公募公司債2只,私募公司債1只),原計劃發行規模50.00億元(公募公司債30.00億元,私募公司債20.00億元),占其發行總規模的2.4%。

綜合1-5月份,交易所公司債券累計凈融資額4,496.66億元,相較于2021年同期累計同比增長27%。其中,公募公司債累計凈融資2,741.92億元,累計同比增長363%;私募公司債累計凈融資1,754.74億元,累計同比下降40%。

3. 5月份交易所公司AAA級主體債券占比回升

5月份,交易所公司債券AA+級以上主體債券發行數量占比74%,較上月下降0.7個百分點。其中,AAA級占比42%,AA+級占比32%,AA級占比26%。

具體來看,5月份發行的公募公司債券,主體評級率100%,與上月持平,債項評級率63%,較上月下降6.8個百分點。主體評級方面,仍以AAA級為主,信用重心較上月上移。其中,AAA級主體級別債券76只,占比82%,較上月上升8.0個百分點;AA+級主體級別債券13只,占比14%,較上月下降8.0個百分點;AA級主體級別債券4只,占比4%,與上月持平。

5月份發行的私募公司債,主體評級率98%,與上月持平,債項評級率19%,較上月下降2.8個百分點。有主體評級私募公司債券中,以AA+級為主,主體級別重心下移。其中,AAA級主體級別債券13只,占比11%,較上月下降2.8個百分點;AA+級主體級別債券54只,占比45%,與上月持平;AA級主體級別債券52只,占比44%,較上月上升4.1百分點。

綜合2022年1-5月份的情況來看,主體級別仍以中高等級為主,AAA級、AA+級、AA級主體評級占比分別為39%、35%、26%。其中,公募公司債AAA級、AA+級、AA級主體評級占比分別為77%、19%、4%;私募公司債AAA級、AA+級、AA級及AA-及以下主體評級占比分別為11%、47%、41%、1%。

4. 5月份交易所中低級別公募公司債券利差走擴,中低級別私募債利差收窄

就發行利率而言,2022年5月份交易所公司債券的最高利率為7.80%,較上月最高利率下降10BP;最低發行利率為2.10%,較上月最低利率下降45BP。與4月份相比,公募公司債券方面,AAA級平均發行利率下行17BP、利差收窄13BP,AA+級平均發行利率上行16BP,利差擴大17BP,AA級平均發行利率上行172BP、利差擴大206BP;私募公司債券方面,AAA級平均發行利率下行4BP、利差擴大22BP,AA+級平均發行利率下行38BP,利差收窄35BP,AA級發行利率下行27BP、利差收窄4BP。

5. 5月份,交易所公司債中城投債發行規模占比52%,產業債行業以房地產和綜合為主

2022年5月份,交易所公司債券中城投債發行數量122只、占比57%,發行規模1,075.67億元、占比52%;產業債發行數量93只,發行規模985.48億元,發行人行業主要分布于房地產和綜合行業。產業債方面,房地產行業發行26只,占比12%,發行規模265.23億元,占比13%,位居首位;其次是綜合行業,發行11只,占比為5%,發行規模137.00億元,占比7%,位于第二。綜合2022年1-5月份的發行情況來看,城投債累計發行7,060.48億元,占比57%;綜合和房地產行業分別累計發行1,094.89億元和703.79億元位于產業債行業前兩位,高于其他行業。

6. 公募公司債券發行人以北京、廣東、福建地區為主,私募公司債主要分布在江蘇、浙江、河南地區

公募公司債券方面,2022年5月份,公募公司債券發行人分布于18個地區,以北京、廣東、福建為主。從發行規模來看,北京發行321.73億元位居榜首,廣東發行244.50億元位居第二位,福建發行93.00億元位居第三位;從發行數量來看,北京、廣東、江蘇分別以發行25只、22只、9只位于前三位。廣東、福建、北京分別以凈融資123.48億元、60.40億元、38.10億元位于前三位,河北、湖北、山西分別凈償還24.75億元、19.00億元、16.67億元。綜合1-5月,北京以1,707.58億元的發行規模仍位居首位,廣東以981.10億元的發行規模位居第二位,上海以745.20億元的發行規模位居第三位,累計發行數量分別為123只、85只、62只。北京、廣東、江蘇分別以累計凈融資569.93億元、337.96億元、298.87億元位于前三位,河北、海南、內蒙古分別凈償還51.35億元、40.00億元、35.55億元。

私募公司債券方面,2022年5月份,公募公司債券的發行人分布于23個地區,以江蘇、浙江、河南等地為主。從發行規模來看,江蘇發行187.11億元位居榜首,浙江發行165.87億元位居第二,河南發行90.10億元位居第三位,發行數量分別為33只、17只、12只。浙江、河南、重慶分別以凈融資77.39億元、61.83億元、51.79億元位于前三位,山東、北京、湖南分別凈償還88.63億元、25.80億元、18.46億元。綜合1-5月,江蘇以發行209只、累計發行規模828.02億元位居首位,遠高于其地區;浙江以發行104只、累計發行規模510.18億元位居第二;山東以發行68只、累計發行規模364.09億元位居第三;浙江、安徽、江蘇分別以累計凈融資449.80億元、315.27億元、211.15億元位于前三位,北京、云南、新疆分別凈償還199.30億元、43.61億元、42.80億元。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“中證鵬元評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

中證鵬元評級

中證鵬元評級