更多干貨,請關注資產界研究中心

作者:史曉姍

來源:中證鵬元評級

一、事件概述

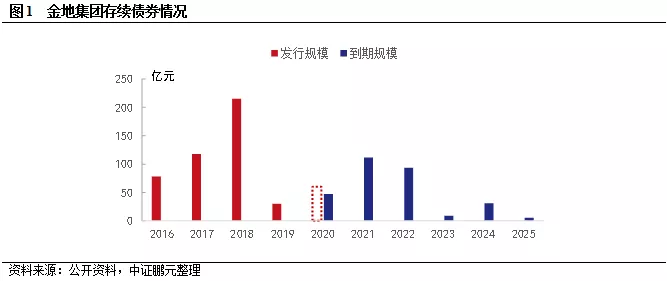

2020年4月21日,金地(集團)股份有限公司(簡稱金地集團)發布公告,“18金地03”回售價格100元/張(不含利息),回售兌付日為5月28日,同時宣布在本期債券存續期的第2年末,根據當前的市場環境,發行人選擇下調票面利率,即在后1個計息年度,票面利率調整為1.50%。公告一出,引起投資者不滿,收到交易所問詢。4月29日金地集團公告,后續期限維持原有票面利率不變。5月21日公告,本次回售金額為零元。

(一)事件沖突

“18金地03”事件的沖突在于,募集說明書中對“債券利率及確定方式”的描述為 “存續期后1年票面利率為本期債券存續期內前2年票面利率加公司提升的基點”,“提升”與回售公告中“下調”的操作沖突。需要注意的是,募集說明書中除上述地方提到利率的調整方式為“提升”,在“調整票面利率選擇權”的描述是“調整”。根據行業慣例,大多數含有“調整票面利率選擇權”的債券在募集說明書中會采用“調整”的描述,即可以上調也可以下調,部分債券明確約定“上調”,例如,永續債若選擇不贖回,則通常會上調利率,再例如,“15金地01”、“16金地01”和“16金地02”明確約定調整利率的方向為“上調”。所以,可以認為“18金地03”的募集說明書在利率相關描述中存在瑕疵,由此,導致發行人的回售事件。4月29日北京市中倫(深圳)律師事務所出具法律意見書,“該條款并不支持公司單方面擬對‘18金地03’公司債券存續期后1年的票面利率的下調。”隨后,金地集團尊重法律意見,下發公告表示維持票面利率不變。另外,本文也注意到1.5%的利率大幅低于當前市場AAA級發行利率,迫使投資者回售的用意明顯,可能也是引起市場關注的另一個原因。

(二)金地集團下調利率的目的

1996年2月,金地集團由深圳市福田區國有資產管理局、深圳市投資管理公司、美國 UT 斯達康有限公司、深圳市方興達建筑工程有限公司和金地實業開發總公司工會委員會(后更名為“金地(集團)股份有限公司工會委員會”)5 家單位作為發起人,在原金地實業開發總公司(簡稱“金地實業”)的基礎上,通過對金地實業進行改組設立,并于2001年在上海證券交易所上市。截至2020年3月,公司無實際控制人,第一大股東為富德生命人壽保險股份有限公司-萬能H(簡稱生命人壽),持股比例為21.69%。公司主營業務為房地產開發與銷售,經營模式以自主開發銷售為主,業務分為住宅地產開發、商業地產和產業地產開發與運營、房地產金融及物業管理服務等。

債務規模方面,公司外部融資以銀行借款和債券融資為主,2017年融資規模大幅增加,資產負債率從65%跳升至72%,此后一直維持70%以上,位于行業合理區間。截至2019年末,長期借款和一年內到期的長期借款合計464.35億元,公司存量債券余額415億元,其中美元債4只,余額62.57億元,資產負債率75.4%,凈負債率60.24%。為緩解新冠疫情帶來的負面沖擊和償債壓力,公司2020年已發行6只債券全部用于償還到期債務,規模合計60億元,資產負債率升至77%,公司整體債務規模進一步提高。負債期限方面,截至2019年末,有息負債合計947.58億元,長期負債占全部有息負債的63%,較2018年末的81.85%明顯下降,但非受限現金依然可以覆蓋短期負債(1.25倍),期限保持相對合理。融資成本方面,通過與行業[1]的對比,整體負債平均融資成本4.99%,其中債券發行成本多數情況下位于行業平均水平以下。“18金地03”與同期國債的發行利差為204BP,同月發行的“18華夏01”發行利差為355BP。

但受新冠肺炎疫情影響,公司一季度營業收入同比下滑34%,隨著存量債券進入回售期(約80億),公司短期償債壓力進一步加大,截至2020年一季度,現金短債比將為1.04。從主動負債管理的三個方面(規模、期限、成本)看,當前金地集團進行負債管理的重點在于減少短期債務。此次利率下調事件的主要目的,利用當期市場寬松的環境,通過降低票面利率,迫使持有人回售,提前購回2021年到期的債券,進行低息再融資,延長債務期限。但從投資者保護的角度看,此次缺乏對投資者利益的考慮,持有人回售的主動權變得相對被動。

受“18金地03”事件影響,于6月進入回售期的“18金地05”也宣布維持當期票面利率。而2020年進入回售期的還有“17金地01”和“15金地01”,也將面臨同樣的問題,可以考慮下文提到的相關方法。

二、房地產企業的負債管理

(一)房地產企業的負債特征

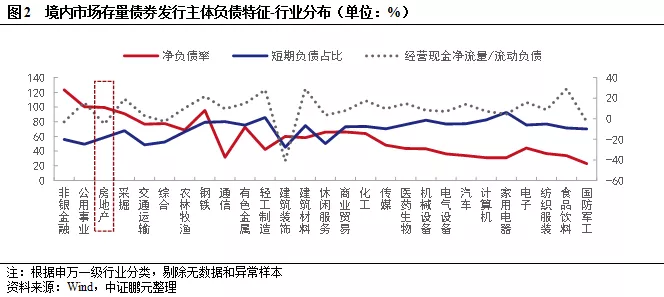

房地產行業由其業務形式決定了屬于高負債行業,從2018年數據[2]看:(1)地產行業平均凈負債率99%,僅次于非銀金融和公用事業。(2)短期負債占比59%,再融資需求相對較高。(3)經營現金凈流量/流動負債為-5%,遠低于其他多數行業。以上特征表明,地產行業高度依賴外部融資,且短期償債能力有限,債務滾續需求大。相比境內企業,目前香港房地產市場相對成熟,港資主流房企普遍采用租售混合經營的業務模式,注重業務間內部現金流的平衡,對外部資金依賴程度相對較低,保持了較高的抗風險能力[3]。以2018年數據為例,香港前十大房企中,資產負債率平均值為24%,凈負債率平均值14%,現金及等價物基本可以覆蓋短期有息負債。

不同的市場發展階段決定了不同的經營特征,繼而決定了不同的負債特征和負債管理方式。隨著境內債務風險的加劇,轉型需求提升,房地產企業陸續進行多元化布局,提升現金流管理水平。

(二)境外企業的負債管理

1、通過贖回權的設置

(1)贖回權的定義

債券特殊條款的設置為發行人進行負債管理提供了一定的靈活度,常見的選擇權有贖回、回售、調整票面利率、延期,境內市場還有利息遞延支付。贖回權,是指發行人在約定期限內,以約定的贖回價從持有人手中購回債券的權利,是傾向于發行人利益的選擇權。可贖回債券可視為包括一份持有人出售給發行人的看漲期權的普通債券,當市場利率低于票面利率一定水平時,發行人有權提前贖回債券,并以低息再融資。所以可贖回債券的價值要小于等于普通債券,發行人要為權利支付額外費用,也即票面利率往往高于普通債券。根據行權日的約定不同,可以分為歐式可贖回債券(在一定保護期后的某一時點可行權)、百慕大可贖回債券(根據約定的日程表行權)、美式可贖回債券(到期日前任一時點可行權)三大類,其中美式的靈活度高,歐式給予投資者一定保護,百慕大的靈活性介于兩者之間。美元債市場即采用美式,境內債券多采用歐式,也有部分采用美式。

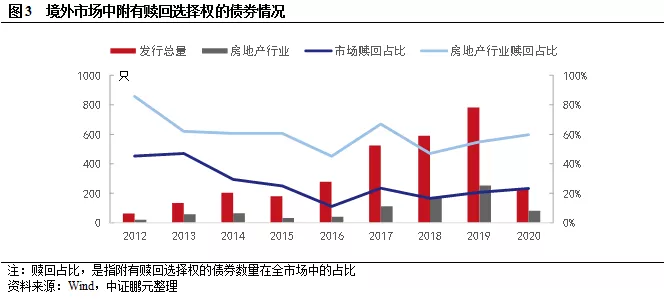

(2)贖回權的應用

在債券發行時,與境內債券越來越的債券設置“回售選擇權”不同,境外債券使用率較高的選擇權是“贖回權”,而回售、調整票面利率、延期等條款占比僅個位數。其中,房地產企業中,附有贖回條款的債券數量占比明顯高于其他行業,接近60%。而境內債券中,附有贖回權的債券數量占比不足10%且逐年下降、并以次級債為主,相反附有回售和調整票面利率的債券數量占比均在20%以上。

從境外美元債市場看,常見的贖回權設置可分為選擇性贖回和強制性贖回。(1)選擇性贖回通常有兩種設置:一是,在到期日任何時候以票據本金100%的贖回價+溢價(截至贖回日)加應記未付利息,贖回全部或部分票據;二是,在到期日前任何時候通過一次或多次出售公司股票獲得現金,贖回本金總額的部分(通常不超過35%)。贖回價為按票據本金大于100%的比例(通常為1+年利率) 加應記未付利息(截至贖回日)。(2)強制性贖回,即當觸發某些約定事件時,發行人須按照約定的方式從持有人手中贖回債券,例如,控制權變更。

(3)設置贖回權的意義

選擇權設置不同,為發行人調整負債結構提供了不同的操作空間,同時保護了投資者利益。(1)選擇性贖回權,賦予發行人在融資環境寬松的條件下按合約調整負債結構的權利,即在利率下行時購回債券,發行新的低息債券。(2)強制性贖回,則保護了持有人在約定事件下的利益不受損害。相比境內,境外發行人對風險管理更加主動,更有利于實現共贏,而回售權的使用更偏向于投資者,或將發行人至于被動局面。

(三)案例分析

瑞安房地產有限公司(簡稱瑞安地產或公司),是瑞安集團在中國內地的房地產旗艦公司,于2004年成立,2006年10月在香港聯交所上市(股份代號:272)。2015年6月公司凈資產負債率位于87%的高位,隨后開始輕資產策略,出售一系列資產,增強現金流,并在其債券存續期間中多次行使選擇性贖回權、進行交換要約和收購要約,2017年末凈資產負債率降為51%。在2019年年報發布會上,瑞安地產表示,2020年中期公司欲將負債率控制在60%以下。

1、收購要約

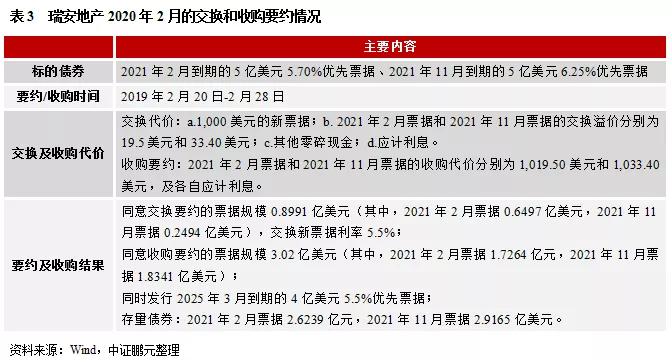

瑞安地產于2020年2月發布公告,對未償付的2021年2月到期的5億美元5.70%優先票據(簡稱2021年2月票據)、2021年11月到期的5億美元6.25%有限票據(簡稱2021年11月票據)提出交換和收購要約,同步發行新票據(具體如表3所示)。通過交換和收購要約,一方面,瑞安地產實現債務期限延長,存量債務規模減少,同時新發債券降低整體負債成本。另一方面,投資者根據自身需求,選擇繼續持有舊票據、或持有交換新票據還是選擇出售舊票據。可以看出,收購代價與交換要約的溢價相同,區別在于本金的兌付方式,并非所有的投資者都傾向于現金提前償付。

另外,2021年2月票據和2021年11月票據分別于2017年2月和2019年2月發行,均附有贖回權。根據發行文件約定,贖回價為贖回本金100%加溢價、應計未付利息,最終發行人選擇收購要約,而未行使贖回權。要約相比發行條款設置(尤其是贖回價在發行時即約定的),更加市場化、公平化。

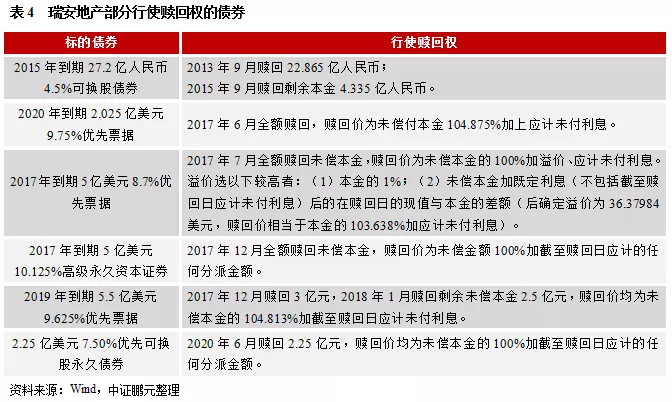

2、行使贖回權

瑞安地產迫于負債結構調整的壓力,2017年大規模贖回境外美元債。第一,部分債券分次完成全額贖回;第二,贖回日在到期日之前即可,部分債券的贖回發生在到期日前幾個月;第三,贖回價,通常包括一定的溢價,可以選擇方法一“在行使贖回權時確定”(如表4),或方法二“在發行時進行明確約定”,例如,中國恒大發行的2022年3月到期的1億美元8.25%優先票據,其選擇性贖回權設置為,若在2020年贖回,贖回價為贖回本金的104.125%,若在2021年及以后贖回,贖回價為102.0625%。方法一和方法二均按現金流折現方法確定溢價,由贖回日距離到期日的時間和無風險利率決定,越靠近到期日,則溢價逐漸減小。

三、當前低利率環境中境內企業負債管理

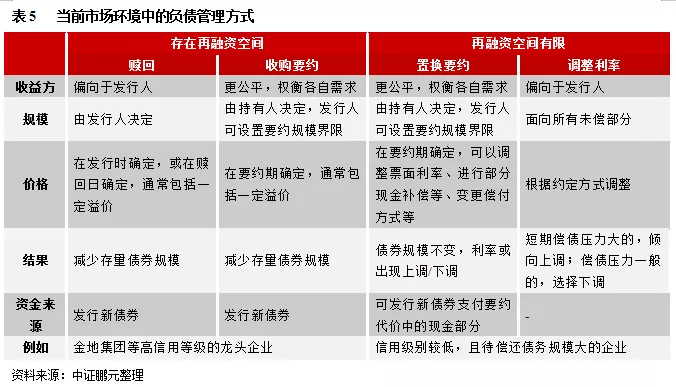

2020年初的新冠肺炎疫情,加劇了地產企業再融資壓力。在當前國內低利率和注冊制落地的環境下,房企新增債券數量明顯上升,下調利率動機趨顯。在融資窗口期,可以進行負債結構調整,一方面,本文推薦使用贖回或收購要約減少存續高息債務,而非下調票面利率迫使投資者賣出債券;另一方面,出于降低利息成本考慮,附有利率調整選擇權的債券可以下調利率至合理水平。同時,可以考慮債券置換等市場化手段。

(一)境內企業負債管理特征

與境外市場不同,境內企業負債管理存在以下特征:第一,傾向于投資者保護。從特殊條款設置看,附有贖回權的債券占比較低,而回售權和交叉違約在內的投資者保護條款使用頻率快速上升。第二,回售權通常與調整利率選擇權結合,利率調整的主動權在發行人。第三,相關制度有待完善。例如,“18金地03”將利率下調至1.5%或擾亂市場規則。在透析以上特征發現,第一,雖然保護性條款應用率提高,但在使用中存在的不合規現象降低了其使用效果;第二,回售權和調整利率選擇權的結合,演變為發行人的工具,即在利率下行時大幅下調利率迫使持有人回售,從而進行低息再融資,變相實現“贖回權”,且避免支付了高于普通債券的票面利率和贖回代價(回售價通常為未償本金的100%),例如,“18金地03”;第三,對于境內債券贖回權應用比例較低的原因,除了發行人為了降低融資成本,或因為贖回時間設置的靈活度有限,從目前看,贖回權和回售權、調整利率選擇權多為同一時期,讓贖回權的使用價值有所下降。整體來看,投資者利益保護仍待提高,發行人進行負債管理需要更加注重公平、市場化。

(二)可選用的主動型負債管理方式

1、負債管理方式選擇

從上文分析可以看出,不同的方式,對應不同的融資環境和需求。(1)存在再融資空間:當期利率位于低位,再融資成本降低,同時注冊制放開凈資產40%的限制,打開了部分企業的融資空間。此時,可通過贖回或者收購要約減少存量高息債務。收購要約,和置換要約類似,不需要在募集說明書中規定,而是根據市場化、公平的方式進行。為沒有贖回權的發行人提供調整負債的機會。(2)再融資空間有限:對于再融資空間有限的企業,其新增債券的規模有限,或不足以覆蓋贖回/購回的債券,則可以考慮置換要約。對于存在調整利率選擇權的,可以選擇適當下調/上調利率。

截至2020年5月20日的利率調整情況[4],2020年選擇調整利率的債券有373只,利率下調的債券占比42%,主要分布在AA+及以上企業,而上調主要發生在AA級企業,占上調總數的54.8%。結合行業看,房地產企業中上調比例為71%,高于大多數主要行業,且集中在AA+及以上主體等級,說明地產企業相對于其他行業面臨更加嚴峻的現金流缺口和償債壓力,為避免投資者回售選擇上調利率。

2、總結

2020年全球經濟受新冠肺炎疫情影響,下行趨勢明顯,全球呈現貨幣寬松局面。境內房地產企業上半年的銷售和施工進度放緩,隨著存量債務到期,再融資需求抬升。目前,境內市場利率維持低位,處于融資窗口期,適合主動進行負債結構調整,降低債務成本,學習境外債券市場充分遵循合約條款和市場化原則,提升投資者權益的保護和市場化定價有效性,促進債券市場健康發展。此外需要關注,受新冠肺炎疫情影響,地產行業集中度或上升,部分抗風險能力較弱的企業存量債務償還壓力加大。

隨著我國債券市場加強投資者保護,推進風險債券處置方式的創新,將更加注重市場化和公平原則,完善含有選擇權債券的市場定價。在對債券合理定價的基礎上評估并承擔各自風險,遵循市場規則和合約約定,減輕當前選擇權受益人錯配的問題。

注:

[1] 選取滿足以下條件的債券為對照組:(1)主體信用級別為AAA;(2)同年同月發行的同期限同債券類型債券,且為相同利率品種。

[2] 據Wind數據,選取2019年末存量債券發行人的2018年年報數據為樣本,剔除部分極端值。

[3] 來源夏磊地產觀察。

[4] 在2019年末存量債券中,篩選出有調整利息選擇權、且為累進利率的債券6,755只,其中1,402只發生過利息調整。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“中證鵬元評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

中證鵬元評級

中證鵬元評級