更多干貨,請關注資產界研究中心

作者:王婷

來源:中證鵬元評級(ID:cspengyuan)

過去很長時間,由于國內債券違約樣本不足,無法通過違約率統計來對國內評級質量進行檢驗。自2014年首只公募債券違約以來,我國違約債券數量不斷增加,截至目前已累積7年半的違約樣本。本報告嘗試將目前國內積累的7年半債券違約數據進行分析,并與國際評級機構的全球違約數據進行比較,試圖進一步探索中國式違約率的特征。

一、違約的界定

本報告所指違約是按照最嚴格的標準來定義,即除去通常的本息未如期足額兌付以外,還包含以下情形:(1)本息展期(即使債權人同意本息展期,且后期也償付了本息的,在本報告中依然計入違約);(2)擔保代償(主體計入違約);(3)觸發投資者保護條款;(4)破產重組;(5)加速清償;(6)技術性違約等。

關于技術性違約,我們認為目前國內絕大多數的技術性違約本質上還是發行主體的信用狀況出現了問題,資金流動性緊張,因而發生在兌付日未如期足額償付本息的情況。據統計,截至目前,我國發生技術性違約的主體有14家,除去2家主體在債券到期后退出資本市場不再發債而未能持續跟蹤其信用狀況以外,剩余12家主體中有9家已發生實質性違約,比例達75%,剩余3家市場普遍也調低對其信用預期。可見技術性違約背后本質還是信用質量大幅下降、信用風險凸顯,因而本文將技術性違約列入違約統計范圍。

本報告只統計首次發生債券違約的主體,后續年度該主體持續有債券違約的,不再重復計算。

二、國內違約率仍低于全球

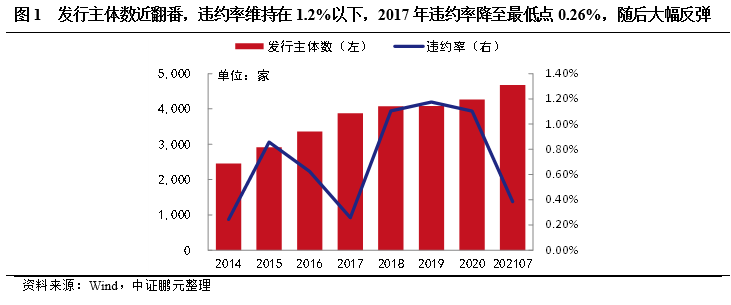

2014-2021年(2021年數據截至7月底,下同),我國信用債券違約主體數不斷增長,2019年為違約高峰,首次違約的主體數達到48家(表1)。隨著違約主體數增加,違約率也有所上升,但由于我國信用債券市場擴容、發債主體數大幅增長(圖1),違約率增長速度低于違約主體數的增長速度,近三年基本維持在1.1%上下。在2017年時,違約數量大幅下降,違約率下降至2014年后的歷史低點0.26%(表1和圖1),隨后違約數量大幅增加,違約率開始反彈,并創新高隨后維持較高水平。2021年由于時間跨度只有7個月,違約數量較少,導致違約率較低。

為了更好地了解我國債券違約率水平,我們將國內違約率與全球違約率水平進行了對比。數據顯示,盡管近年來我國違約率整體呈增長趨勢,但相較于穆迪全球和標普全球來講,我國違約率水平仍然較低(圖2),近年全球違約率平均值在2%上下。

三、2014-2021年平均累積違約率分析

接下來,我們對2014-2021年平均累積違約率[1]的統計分析。對于違約和到期主體的處理,這里需要特別說明一下:

1.發行主體一旦違約,則該主體不再計入下一年度的統計樣本中。這是基于以下假設:違約主體違約后將被接管、重組或收購等,該違約主體等同于消亡,其信用狀況一直維持在違約狀態且不再變化(即便該主體實事上還會存續一段時間)。

2.到期主體在到期后不再納入下一年度的統計樣本,但在到期后發生違約的(例如企業破產重組等情形),會進行回溯調整,將其計入到期及到期以前年度樣本組的違約統計。

(二)違約率分布顯示我國評級級別具有一定的區分度,但相較全球數據而言呈“平坦”化分布特征

依照上述處理方法,我們按大級別和小級別兩類分別統計了2014-2021年的平均累積違約率,大級別違約率用于觀察違約率從高級別到低級別的整體分布概況,小級別違約率用于觀察子級別間的違約率差異。并對比穆迪全球的平均累積違約率數據,從而觀察出我國的違約率特征(注:我國數據和穆迪全球數據的統計年度不完全重疊,兩者經歷的經濟周期不同,會對違約率產生一定的影響,本文假設這種影響較小,暫且忽略該因素對最終違約率的影響)。

首先從大級別統計來看下違約率的分布概況。對比穆迪全球平均累積違約率,國內平均累積違約率有以下幾個特征:

1.違約率自高級別向低級別逐級升高,具有較好的“序列”性。例如:1年期平均違約率,自AAA級0.39%逐級增加至B級19.23%,8年期平均累積違約率,自AAA級4.89%逐級增加至B級19.23%。整體上,呈現自高級別向低級別逐級升高的趨勢,其“序列”性表現尚佳,顯示我國信用評級在大級別層面上具有一定的區分度。

2.相較于穆迪全球,我國高級別違約率偏高,低級別違約率偏低,呈“平坦”化分布。AAA的各年限違約率較穆迪均偏高,且第一年就有違約,而穆迪在第二年后才出現違約;低評級方面,例如:國內B級8年期平均累積違約率為21.74%,低于穆迪的29.65%。這說明相較于穆迪的國際評級序列來說,我國部分高評級主體的級別是虛高的,其實際信用風險高于其評定級別的信用風險定義,應降低這部分主體的評級級別,從而使高級別違約率回歸至合理水平。而低級別違約率偏低,一是因為樣本不足,統計結果的統計意義不強;二是跟早年我國信用債券市場的“剛兌”思想有關,部分低評級主體在各方協調下最終兌付,使得低評級違約率較全球水平來說偏低;另外,當虛高級別主體的評級下調后,一定程度上也會提升低評級違約率。

3.低評級的平均累積違約率自第一年后便不再增長,反映出我國低評級主體違約均發生在調級后一年內,提示我國評級下調較為滯后的問題。國內低評級(BB及以下)樣本的累積違約率均在第一年后不再增長,這反映我國評級下調至較低級別是在違約前一年內才進行,而沒有更早地進行連續的、小幅度的級別下調,導致在違約前較早時期仍維持在較高級別,而待到接近違約時才大幅下調級別至低評級。對比穆迪的數據,穆迪低評級的累積違約率能隨年度增長而逐漸增加,可見穆迪的低評級不是在違約前才下調到的,而是一個持續的降級過程。

4.CCC-CC級違約率低于B級。主要是因為樣本少,且在有限的樣本中,存在以下兩種情形:1)債券類型為私募債,發行規模較小,發行人最終協調各方資源完成兌付;2)債項有增信,最終兌付成功。因而使得CCC-CC級樣本不具有統計意義。

其次,我們來觀察按小級別統計的違約率特征。整體上,小級別統計結果是在大級別統計結果的框架之下。由于我國信用評級的級別中樞較高,因而小級別的統計結果我們主要關注AAA至A+的違約率情況,A及以下每個小級別因為樣本較少,所以統計意義不足。分小級別來看:

1.AA+級存在虛高可能。從違約率的序列性來看,AAA至A+的違約率具有一定的區分度,大體是由高級別向低級別逐漸升高的分布。但其中AA+違約率偏高,違約率在相鄰級別間出現了跳躍,提示AA+級別存在虛高可能。

2.相比穆迪全球,我國高級別累積違約率水平整體偏高。例如AAA級,國內AAA級8年累積違約率為4.89%,穆迪全球僅為0.13%。

3.低級別違約率提示評級下調較為滯后。低級別(A及以下)的樣本有兩個特征:一是因為樣本不足,相鄰級別間違約率跳躍性很大;二是因為國內下調級別相對滯后,下調至B-、CCC級后基本違約率就極高了,且違約均發生在下調后的一年內。而對比穆迪全球的數據,即使下調至Caa級,也需要累積10年違約率才到50%水平,而國內僅需1年。

四、總結

綜上所述,與全球違約率水平相比較,我國違約率呈現以下特征:(1)違約率整體增長,近三年維持在1.1%上下,但相較全球水平來講仍然較低,近年全球違約率平均在2%上下。(2)大級別違約率分布顯示,我國評級級別具有一定的區分度,但相較全球數據而言呈“平坦”化分布特征,高級別違約率偏高,低級別違約率偏低;小級別違約率分布顯示,AA+級存在虛高可能。(3)低評級違約率特征提示我國評級下調較為滯后。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“中證鵬元評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

中證鵬元評級

中證鵬元評級