更多干貨,請關注資產界研究中心

作者:投資雜記

來源:投資雜記(ID:gh_a849fd3eaab7)

交易所公司債新規整體還是比較市場化的,并沒有完全禁止資質偏弱的發行人發債,而是依據發債主體資質強弱的不同,采取了不同的方式,如加強信息披露、借新還舊、指標管控等方式,從源頭來防范風險。從投行的角度講,弱一點的主體也可以做,只要能賣的掉。交易所從這幾年的風險事件中也汲取了不少經驗,也整合歸類了日常審核工作中遇到的問題,整個文件從股東與公司治理、財務經營情況和特殊發債主體三個維度把控風險,這和投資人的視角是比較吻合的。文件內容比較豐富,值得好好學習,這里挑一些重點內容進行分析。

一、股東風險

如果把發債主體比作人的軀干,那么股東則是大腦,股東情況決定了公司治理、經營和財務、外部支持能力等幾乎所有核心的信用要素。因此交易所新規也把股東與公司治理放在了第一章,這與我們平時分析企業信用資質的順序是一致的。最重要的事情肯定是先搞清楚股權結構和股東情況。這里有兩方面的內容:第一是股東/實際控制人干不干凈,有沒有一些違法亂紀、違約、負面輿情、頻繁變動等方面的情況;另一方面就是是否存在掏空發債主體的情況。包括通過股權質押、關聯方占款、對外擔保等侵占發債主體經濟利益的情況,影響發債主體的償債能力。

這里,我們主要講一下文件中重點提到的非經營性占款和資金拆借。那么,怎么看發債主體是否有被股東及關聯方占款呢?這里要提到資產負債表中一個藏污納垢的科目—其他應收款。其他應收款中有一部分是因為經營活動產生的,這有正常的業務背景,但比較危險的是非經營性占款,這通常是因為股東/關聯方占用發債主體資金導致的,這將導致發債主體的資金被挪用,一旦發生風險,這將導致發債主體爛賬的產生和償債能力的下滑,對于民企、假國企和爛國企尤其需要注意大股東占用發債主體資金的情況。當然,有兩個行業比較特殊,一個是城投,股東/關聯方(股東就是政府)占款是很正常的,城投最重要的職能就是給政府融資;另一個是房地產,由于合作開發的興起,這一商業模式會導致地產公司其他應收款科目較大,這部分主要是與經營有關,當然房企其他應收款中如果是被大股東或關聯方占用則是需要關注的。其他應收款需要關注規模、賬齡、明細的情況。

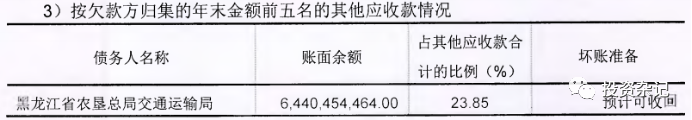

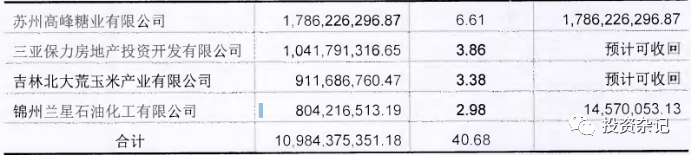

舉一個北大荒的例子:

北大荒2019年底其他應收款227.02億,占總資產比重11.4%,規模和占比是比較大的,且三年以上其他應收款占比達到了39.23%,賬齡偏長,整體其他應收款質量是比較差的。這里面很大一部分是非經營性占款,被股東或者關聯方占用了,欠款最多的就是黑龍江農墾局交通運輸局,占用了64億,三亞保力房地產是黑龍江建投下面的地產公司,公司拆借了10億給他,第五名錦州蘭星石化是個民企,公司拆借了8億。僅僅這前五大,非經營占款就達到了90億左右,而且前五大占比近40%,后面還有60%也就是130多億沒有披露明細,這里面很可能還有很多非經營占款。這么大金額被挪用到體外的資金我們是很難在北大荒自己的資料里面跟蹤到其這部分被占用資金的實際風險的。

二、財務指標風險

財務數據是商業模式和經營活動的反應,交易所文件尤其關注了債務結構風險,這里包括債務品種、債務期限等。此外還關注了現金流、非經常性損益、資產結構等,包括指標在年度間的突變、同行業比較下有較大的差異等情況。我們這里主要講一下債務結構風險。

“第十四條 最近一期末發行人同時存在下列情形的,本次申報公司債券的募集資金應優先用于償還存量公司債券:

(一)銀行借款余額低于有息負債總額的30%;

(二)銀行借款與公司債券外其他公司信用類債券余額之和低于有息負債總額的50%。”

企業的債務性融資方式包括銀行貸款、債券和非標(融資租賃、信托、產業基金、小貸、民間融資等),信貸一般是比較穩定的,非標期限短、成本高,債券成本根據企業資質差異很大,但債券整體穩定性是比較弱的,一有風吹草動投資人就作鳥獸散,而且剛性兌付要求最高,晚一秒兌付都會對企業信用產生重大負面影響。因此合理的債務融資結構應當是金字塔型,最穩定的銀行信貸占比應當較高,穩定性較差的債券以及成本較高的非標占比都應當較低,且資質越差的企業理論上應當更依賴銀行融資。資質好的企業可能呈現倒金字塔融資結構,因為其在債券市場融資成本較低,且能夠進行長期限融資,而資質好的企業發債都是信用形式,不需要抵質押。這其實就是說,對于資質弱的企業,如果其融資結構呈現倒金字塔,也就是過于依賴債券融資且/或融資呈現短期化特征,那么這種是非常脆弱的,面臨著較大的流動性壓力。16年的時候很多民企要是能夠抵御住低利率債券融資的誘惑,或許也不會走到債券違約、企業經營陷入萬劫不復深淵的境地。

三、三類特殊主體

第一類是投資控股型企業。投資控股型企業本身一般是沒有實際經營活動,主要的資產和經營在于下面的子公司,母公司主要是起到管理、融資的功能。母公司的償債來源主要是子公司的分紅、持有子公司股權質押融資、依賴自身信用融資三個渠道。對于投資控股型公司,不能只看合并報表,更多的是要結合合并報表和母公司報表進行分析。關注母公司對核心子公司的控制力、核心子公司的經營情況以及母公司本身債務情況。

“第二十八條 投資控股型發行人經營成果主要來自子公司的,應結合母公司資產受限、資金拆借、有息負債、對核心子公司控制力、股權質押、子公司分紅政策、報告期內實際分紅等情況披露投資控股型架構對發行人償債能力的影響。

投資控股型發行人主要資產和業務集中于下屬上市公司的,應披露剔除上市公司后的財務報表、主要財務指標、重要報表科目及變動情況等。

發行人母公司單體資產質量較低、盈利能力較弱、有息債務負擔較重的,應審慎確定公司債券申報規模,募集資金應優先用于償還存量公司債券。”

第二類是城投。主要是限制小規模、低評級城投的發債,并強調不能新增地方政府債務。(梳理了新規對城投影響的明細,需要的可以加入星球下載)

“城市建設企業總資產規模小于100億元或主體信用評級低于AA(含)的,應結合自身所屬層級、業務規模、盈利情況、資產負債結構、現金流量情況等評估自身經營和償債能力,審慎確定公司債券申報方案,并采取調整本次公司債券申報規模、調整募集資金用途用于償還存量公司債券等措施強化發行人償債保障能力。”

第三類是地產企業。對于這類企業會參照三道紅線的標準,對于碰線比較多的企業會要求更多的信息披露甚至不排除有一些窗口指導。這個規定其實意味著房企報表的粉飾程度會更大,注水更嚴重,以后拿到房企報表不要因為沒有三道紅線就覺得資質很好,要仔細分析這里面有多少水分。你看去年剛頒布的三道紅線新規,不少時間還沒過去多久,不少房企都已經轉黃、轉橙了。可以說,在耍財技、粉飾報表這方面沒有誰能比房企更在行。

“第三十四條 房地產企業申報發行公司債券,發行人存在扣除預收款后資產負債率較高、凈負債率較高或現金對短期債務覆蓋程度較低情形的,應結合報告期內經營情況、財務狀況細化本次債券的償付安排,制定切實可行的償債保障措施。”

新規對城投債影響的明細清單等相關資料可以加入星球下載。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“投資雜記”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 買方視角下的公司債新規解讀

投資雜記

投資雜記