更多干貨,請關注資產界研究中心

作者:克而瑞研究中心

此次信用保護工具對應標的企業僅為別個優質房企,政策的信號意義仍大于實際拉動作用.

近日據市場消息,碧桂園、龍湖、美的置業3家民營房企被監管機構選定為示范房企,將陸續發行人民幣債券,同時創設機構還將發行包括信用違約互換(又稱信用違約掉期,Credit Default Swap,簡稱CDS)或信用風險緩釋憑證(Credit Risk Mitigation Warrant,簡稱CRMW)在內的信用保護工具。在信用保護工具的加持下,民營房企的融資春天又是否會真的來臨?

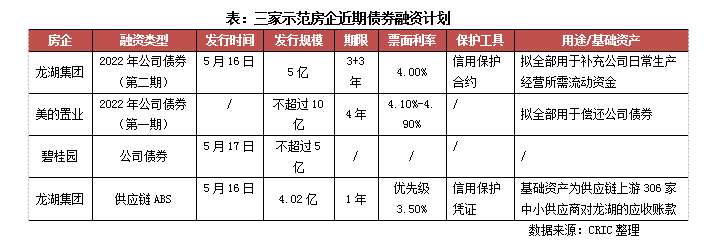

01 三家民企計劃發行20億公司債 首單民企信用保護憑證落地

5月16日,龍湖集團宣布發行2022年第二期境內公司債,發行規模達5億,期限3+3年,發行利率4%,該債券為民營房企公司債券首單創設信用保護合約。而同日,美的置業跟進龍湖,宣布發行10億2+2年無擔保公司債券。此外碧桂園方面也表示,近期擬發行不超過5億的公司債券,詢價區間4.50%-5.00%,證金公司與中信建投證券擬為該債券創設信用保護合約,保護期限不超過1年。

同樣是16日,深交所披露,市場首單民營房企信用保護憑證成功設立,與“中信證券-聯易融-信聯1號2期供應鏈金融資產支持專項計劃”(簡稱龍湖供應鏈ABS)配套成功完成簿記。該供應鏈ABS發行總規模4.02億,優先級利率3.50%,基礎資產為供應鏈上游306家中小供應商對龍湖的應收賬款。對應信用保護憑證名義本金4000萬元,被保護標的發行規模4億元。該信用保護憑證的設立,將不僅有利于提升民營房企債務融資信用水平,還有利于供應鏈上游中小企業加快回收資金、降低資金成本、拓寬融資渠道。隨著此次政策利好,將有利于提振市場信心,促進改善房企融資環境。

02 CDS及CRMW均能為買方規避信用風險 CRMW能于市場流通分散風險

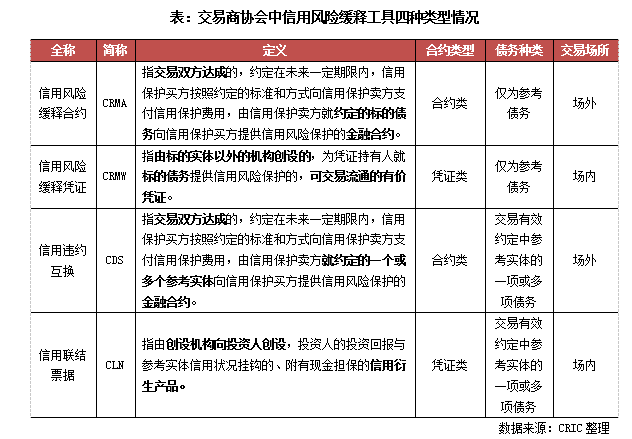

CDS或CRMW均屬于信用風險緩釋工具(Credit Risk Mitigation,簡稱CRM)中的一種。我國的信用風險緩釋工具(CRM)最早誕生于2010年,2010年10月,銀行間交易商協會公布《銀行間市場信用風險緩釋工具試點業務指引》,推出了包括信用風險緩釋合約(Credit Risk Mitigation Agreement,簡稱CRMA)、信用風險緩釋憑證(Credit Risk Mitigation Warrant,簡稱CRMW)及其它用于管理信用風險的簡單的基礎性信用衍生產品。此后2016年9月,交易商協會發布修訂后的《銀行間市場信用風險緩釋工具試點業務規則》,在原有的兩類信用風險緩釋工具基礎上推出了信用違約互換(又稱信用違約掉期,Credit Default Swap,簡稱CDS)和信用聯結票據(Credit-linked Notes,簡稱CLN)兩類新的工具。

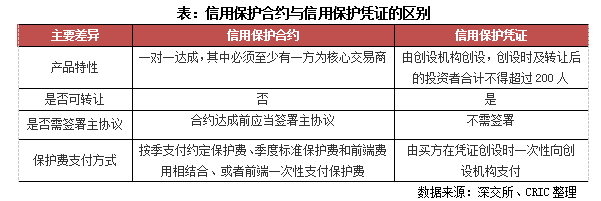

這四種信用風險緩釋工具的主要區別在于合約類型的不同及參考標的的不同。從合約類型來看,CRMA和CDS屬于信用保護合約(合約類),交易雙方合約達成前簽署主協議,協商一致后提交合約申報,不可在二級市場流通轉讓;而CRMW和CLN屬于信用保護憑證(憑證類),由創設機構創設,可進行銀行間市場交易。

從參考標的來看,CRMA和CRMW的參考標的是具體債務,只有合約標的債務出現違約,信用保護買方才能獲得信用保護;而CDS和CLN則參考實體的信用風險,一旦約定的參考實體發生信用事件,包括支付違約、破產等,都由信用保護賣方為信用保護買方提供風險損失賠償。

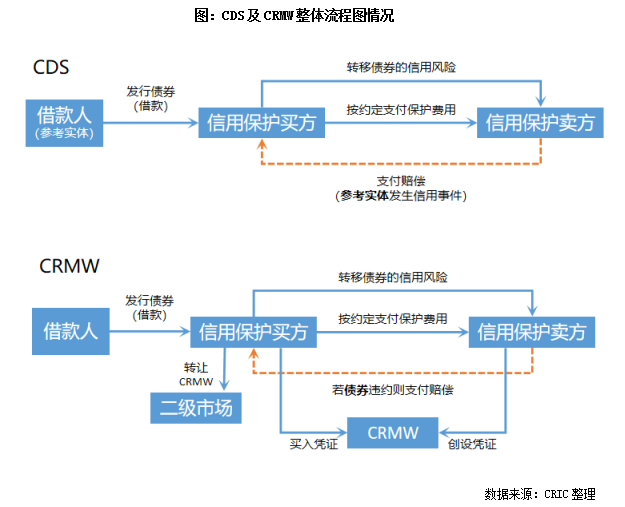

具體來看,此次提及的CDS及CRMW,在交易流程中,信用保護買方需要定期向信用保護賣方支付一定的費用,若參照實體或標的債務沒有發生違約,則信用保護賣方沒有任何的現金流出。而若參照實體或標的債務出現信用問題,信用保護買方將有權利將債券以面值遞送給信用保護賣方,從而規避風險。

而CRMW與CDS的區別就在于CDS是合約性質,而CRMW與債券類似,有創設登記、發行銷售、交易結算、注銷等一系列流程,可在市場中流通買賣,更能起到分散市場風險的作用。此外,CDS針對的是債務發行主體,一旦其發生信用問題都納入信用保護,范圍更廣;而CRMW僅針對發債主體的某一債項,在結構上更加清晰,且可在二級市場流通。

03 信用保護工具能增加信用、降低成本 但短期效果無法顯現

從這次公布的消息來看,宣布三家民營房企作為示范房企,釋放了監管層希望通過優秀范例來引導房企融資回歸正常軌道的信號,與此同時三家房企均為民企,也體現了監管層對優質民企在融資上的支持,希望減少投資者后續認購相關債券的顧慮,提升投資者信心與積極性。此外信用保護工具還能將信用風險與市場風險分離,達到風險分散的目的,降低整體的市場系統性風險。對于房企而言,CRMW與CDS的使用將有效擴大優質房企直接融資的規模;此外通過發行帶有CDS的債券,也能提高債券的信用等級,降低債券的發行成本。

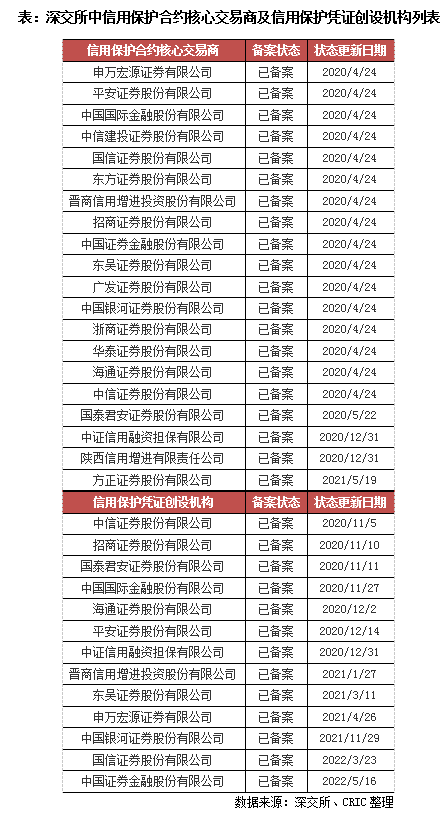

但目前我國對于信用保護工具設置了較多限制,如2019年4月公布的《深圳證券交易所信用保護工具業務指引》中規定,核心交易商成為創設機構需要最近一年末凈資產不少于 40 億元;且配備5名以上(含5名)的風險管理人員等。截至目前,經過深交所備案的信用保護合約核心交易商僅20家,信用保護憑證創設機構13家。參與者數量有限,或會導致市場活躍度不夠,無法切實幫助到整體民營房企融資困境。

此外,此次信用保護工具對應標的企業僅為別個優質房企,政策的信號意義仍大于實際拉動作用,而后續的創設機構的持續動力也需觀察。尤其是當前行業風險仍未出清,疊加疫情影響等原因下銷售疲軟,市場信心短時間難以快速回歸。未來民營房企融資難的問題能否得到切實解決,仍有待觀察下一步的政策引導及市場走向。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“克而瑞地產研究”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

克而瑞地產研究

克而瑞地產研究