更多干貨,請關注資產界研究中心

作者:史曉姍

來源:中證鵬元評級

主要內容

2020年8月,債券市場流動性經歷過極度寬松和緊張后回歸平穩,同時受償還壓力影響,當月債券發行數量提升,高信用等級的發行主體增信比例提升,債券平均發行利率下行,平均發行利差收窄。

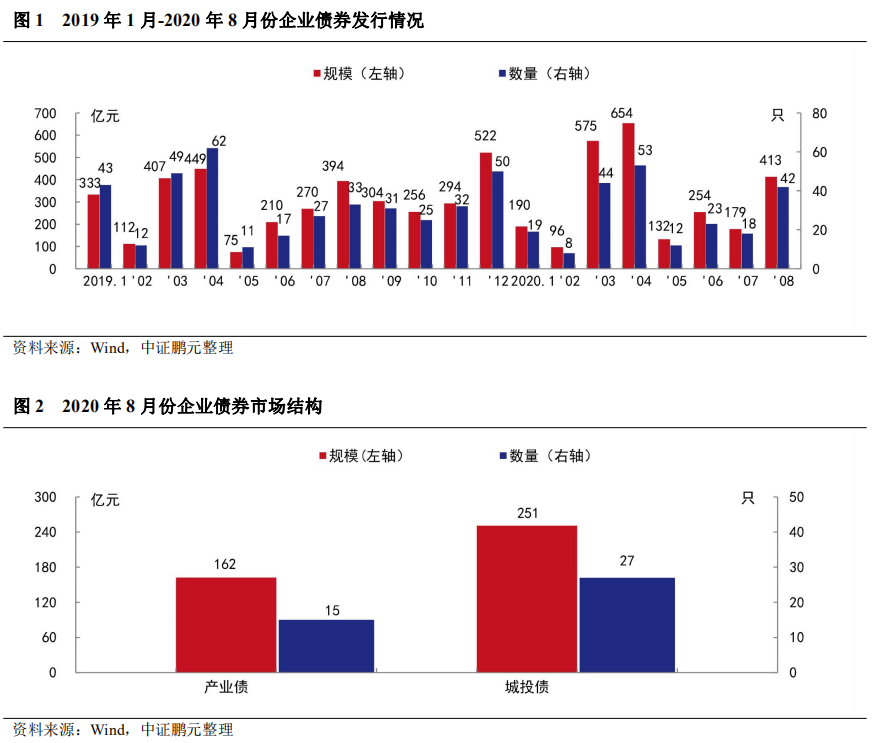

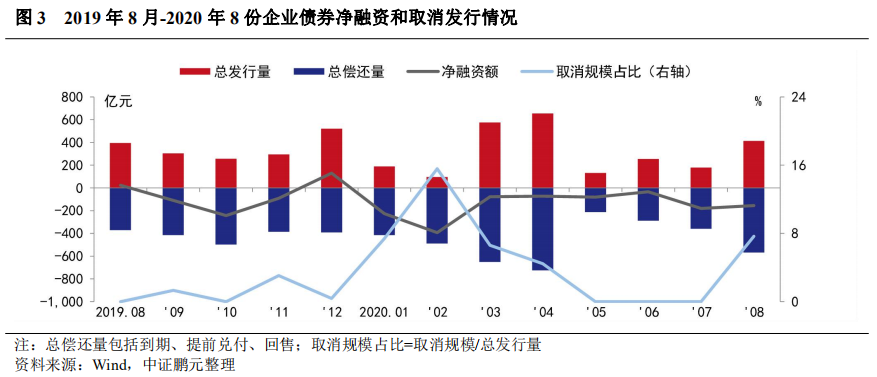

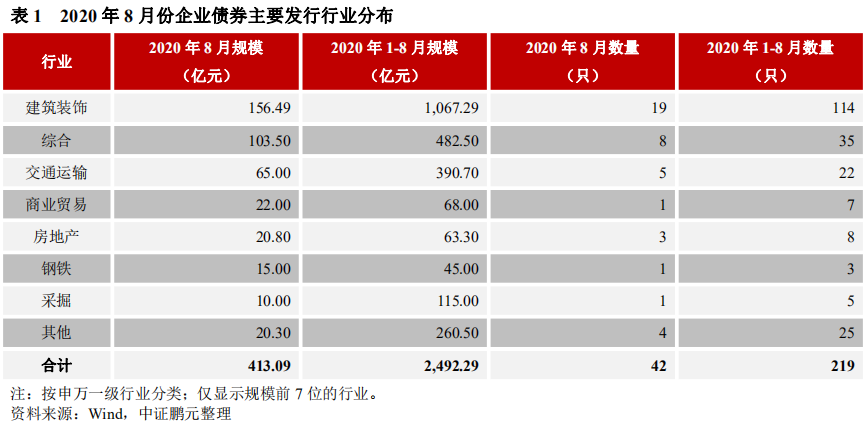

市場概況:(1)8月企業債發行42只,發行規模413.09億元,同比分別增長27%和5%,環比分別增長133%和131%。(2)8月企業債償還規模569.03億元,凈融資為-155.94億元。當月,4只企業債取消發行,原計劃發行規模31.70億元。

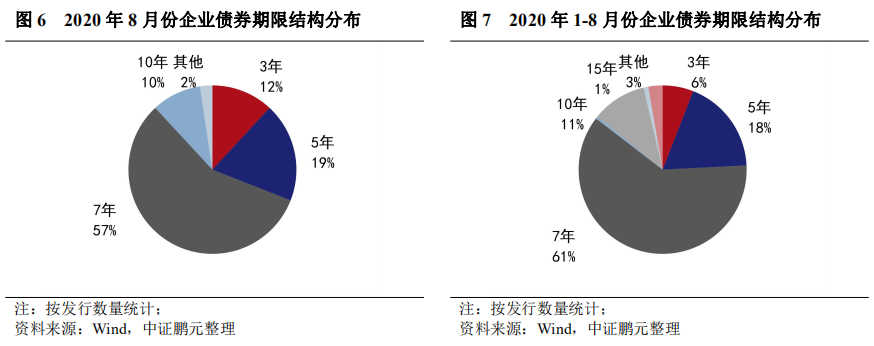

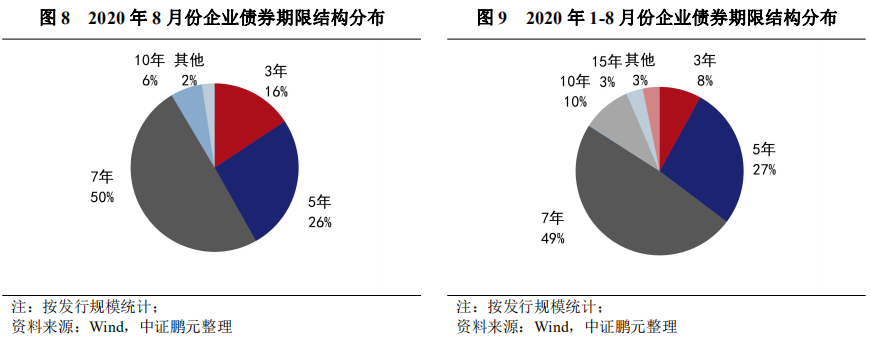

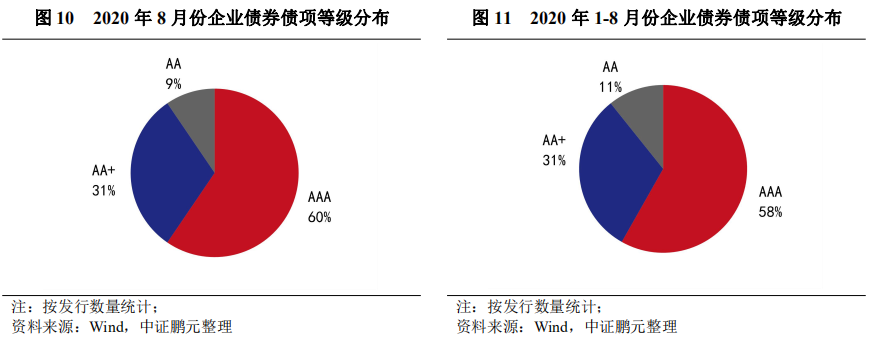

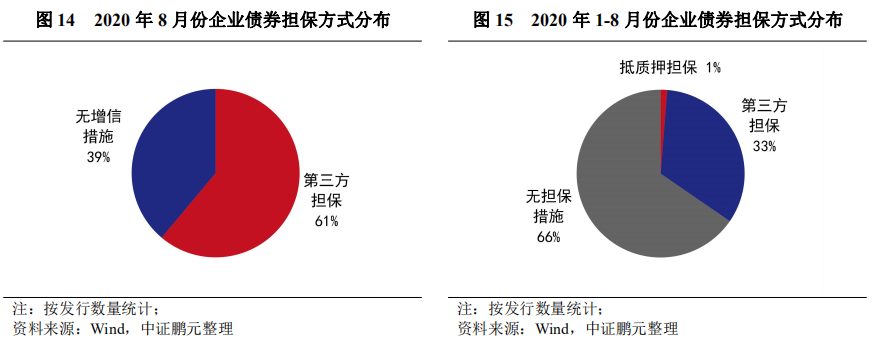

市場分析:(1)湖北省當月發行規模最大,同比增幅明顯。(2)企業債券發行人主要集中于建筑裝飾行業,綜合行業發行規模環比大幅增長。(3)7年期為企業債券主力期限品種,5年期品種規模占比環比大幅提升。(4)企業債券債項級別以AA+和AAA級為主,高級別主體數量占比環比上升。(5)企業債券平均發行利率下行,平均發行利差收窄。(6)擔保比例較上月大幅下降27.8個百分點。(7)華泰聯合證券企業債券承銷規模最大。

市場觀察:(1)新型城鎮化建設配套文件陸續下發,新型城鎮化建設專項企業債發行指引正式落地。(2)綠色企業債出現增長,存在較大發展空間。(3)借新還舊,依然存在發展空間。

(關注“中證鵬元評級”,向后臺留言可獲得完整報告)

正文

一、企業債市場概覽

2020年8月,企業債券發行42只,發行規模413.09億元,與上年同期相比分別增長27%和5%;與2020年7月相比,發行數量和發行規模分別增長133%和131%。從市場結構來看,8月發行的企業債有15只為產業債,發行規模162.30億元。整體看,8月,到期規模大幅增長,市場環境相對穩定,當月發行規模順勢增長。

從凈融資情況來看,8月企業債券總發行規模413.09億元,總償還規模569.03億元,本月表現為凈償還155.94億元,連續8個月表現為凈償還。此外,2020年8月有4只企業債券取消發行,原計劃發行規模合計31.70億元。2020年1-8月份,企業債凈融資-1,219.99億元,較上年同期凈償還量增加213.76億元,累計取消發行企業債15只,原計劃發行規模127.80億元。

二、市場分析

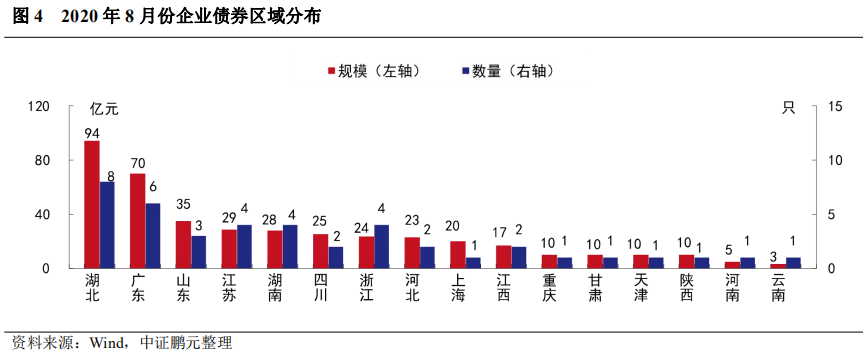

1. 湖北省當月發行規模最大,同比增幅明顯

2020年8月,共有16個省份發行了企業債券。其中,湖北省企業債券的發行規模最大,為94.29億元;其次是廣東省發行了70億元,位居第二位;江蘇省和湖南省分別發行28.70和28億元億元,規模也較大。從發行數量上看,湖北省發行8只,廣東省發行6只,江蘇省、湖南省和浙江省分別發行4只,其他城市發行數量在3只及以下。與上年同期相比,8月有11個省份發行規模較上年增長,其中,湖北省上年同期未發行,本期發行規模大幅增長,此外,四川省和廣東省分別增長68.7%和55.6%,漲幅較大;5個省份發行規模較上年減少,其中,陜西省發行規模同比下降66.7%,降幅最大。

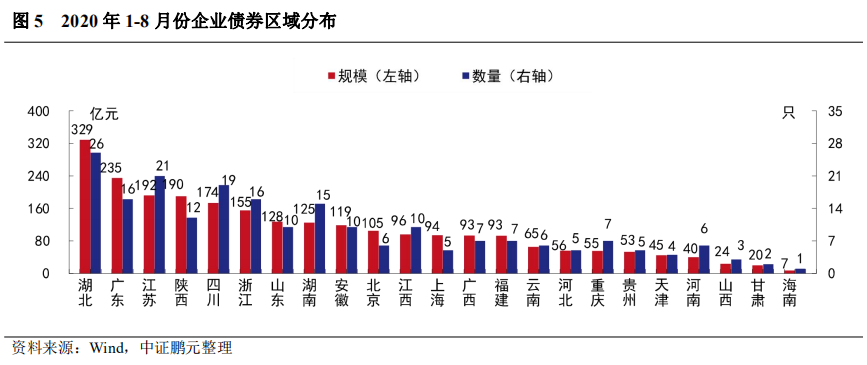

綜合2020年1-8月份情況來看,湖北省以328.79億元的發行規模位居首位;廣東省以235億元的發行規模位居第二;江蘇省和陜西省分別發行192億元和 190億元,四川省和浙江省分別發行173.50億元和155.10億元,其余省份發行規模在150億元以下。從發行數量上看,湖北省發行26只,位居首位;江蘇省發行21只,位居第二位;四川省發行19只,廣東省和浙江省各發行16只,其他省份發行數量在15只及以下。與上年同期相比,12個省份發行規模出現增長,其中,上海的企業債發行規模累計同比增長242%,陜西省發行規模同比增長174%,湖北省和福建省漲幅也在130%以上;10個省份發行規模出現下降,山西省和貴州省下降幅度在60%以上,降幅較大;此外,東北三省和新疆、西藏尚未發行。

2. 企業債券發行人主要集中于建筑裝飾行業,綜合行業發行規模環比大幅增長

2020年8月,企業債券發行人行業分布于建筑裝飾、綜合等行業。其中,建筑裝飾是當月企業債券的主要行業,共發行156.49億元,占比37.9%,較上月上升5.2個百分點;綜合類行業發行103.50億元,占比25.1%,較上月上升13.9個百分點;交通運輸行業發行65億元,占比15.7%,較上月下降10.0個百分點。綜合2020年1-8月份情況來看,建筑裝飾仍是發行企業債券的主要行業,共發行114只,規模1,067.29億元,占比分別為52.1%和42.8%,較上年同期分別下降26.3和24.2個百分點。

3. 7年期為企業債券主力期限品種,5年期品種規模占比環比大幅提升

2020年8月,企業債券期限分布于7年期期限品種。其中,7年期發行數量為24只,占比57%,發行規205.10億元,占比50%;5年期品種發行數量為8只,占比19%,發行規模107.69億元,占比26%;3年期品種發行數量為5只,占比12%,發行規模65億元,占比13%。與上月相比,5年期和7年期品種的規模占比分別增長10.9個百分點和下降3.3個百分點。綜合2020年1-8月的情況來看,7年期企業債券發行134只,發行規模1,215.60億元,占比分別為61%和49%;5年期債券發行40只,發行規模678.89億元,占比分別為18%和27%。與上年同期相比,5年期和7年期品種的規模占比分別提升5個百分點和下降5個百分點。

4. 企業債券債項級別以AA+和AAA級為主,高級別主體數量占比環上升

2020年8月發行的企業債債項信用等級在AA+級及以上。具體來看,AAA級發行25只,占比60%,較上月下降12個百分點;AA+級發行了13只,占比31%,較上月上升3個百分點;AA級發行4只,占比9%,上月未發行。總體而言,8月發行AA+及以上的高級別品種數量占比91%,較上月下降9個百分點。綜合2020年1-8月情況來看,AAA級占比58%,同比上升17個百分點;AA+級占比31%,同比上升1.1個百分點;AA級占比11%,同比下降18.2個百分點。

從發行主體等級看,8月AA級主體18家,占比45%,較上月下降11個百分點;AA+級主體10家,占比25%,較上月上升3個百分點;AAA級主體12家,占比30%,較上月上升8個百分點,AA-級主體未發行。綜合2020年1-8月看,AAA級主體53家,占比29%,較上年同期占比提升13個百分點;AA+級主體38家,占比21%,較上年同期占比提升8個百分點,AA級和AA-級主體占比均下降,2020年企業債發債主體中高級別占比明顯提升,但4月以來出現下降趨勢,7月以來呈現回升趨勢。

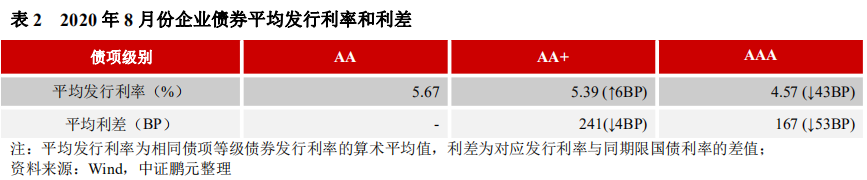

5. 企業債券平均發行利率以下行為主,平均發行利差均收窄

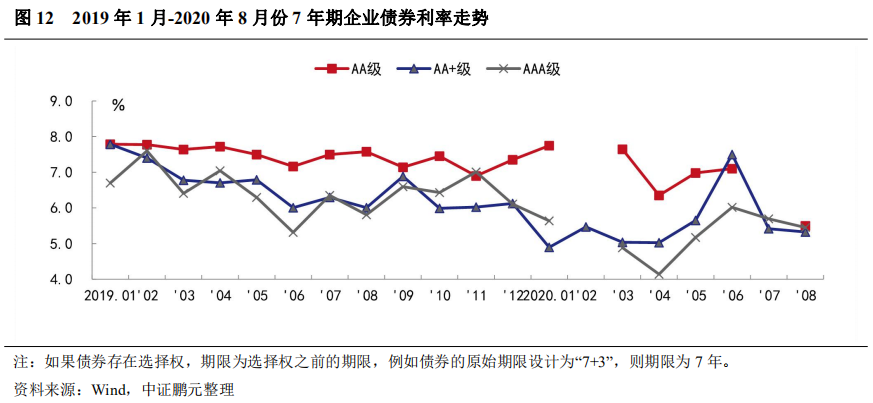

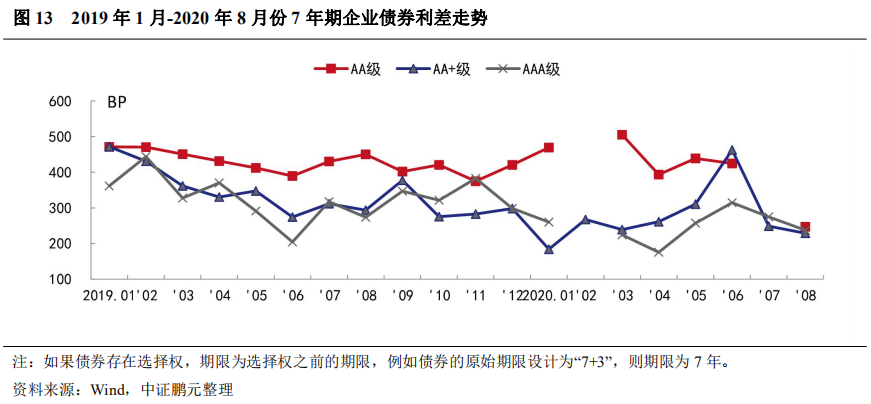

2020年8月,企業債券最高發行利率為7.00%,較上月上行5BP;最低發行利率為2.88%,較上月下行32BP。從債券級別來看,與上月相比,AA+級和AAA級平均發行利率以下行為主,平均發行利差均收窄,其中AAA級變動幅度最大。本月企業債平均發行利率和利差維持下降趨勢,一方面8月高級別主體占比提升,另一方面,雖然8月以來資金面調控轉為穩定,發行利率有所回落。

與上月相比,2020年8月,7年期企業債各級別的平均發行利率均下行,其中,AAA級下行25BP, AA級下行9BP;利差方面,AAA級和AA+級分別收窄37BP和20BP。

7. 華泰聯合證券企業債券承銷規模最大

就承銷機構而言,2020年8月共有28家機構參與企業債券的承銷工作。華泰聯合承銷50.99億元,位居第一;長江證券以承銷37.10億元位居第二,中信建投承銷36.02億元,位居第三。前五大承銷商,承銷規模合計占比45%。

三、市場觀察

(一)新型城鎮化建設配套文件陸續下發,新型城鎮化建設專項企業債發行指引正式落地

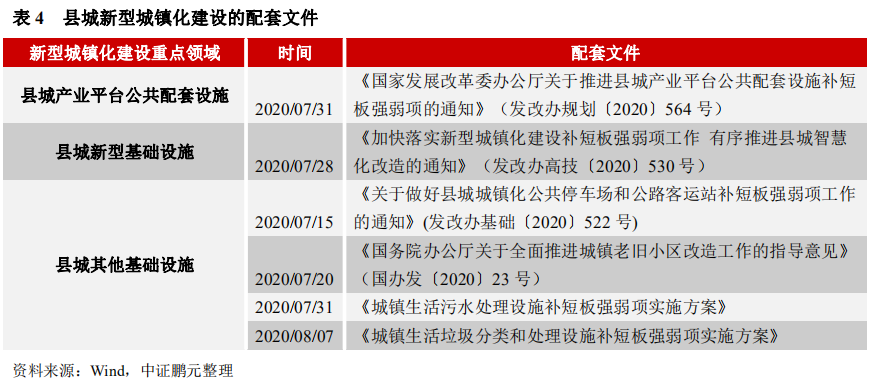

6月,發改委發布《縣城新型城鎮化建設專項企業債券發行指引(征求意見稿)》(簡稱《征求意見稿》),此后陸續下發了相關配套文件(詳見表4)。8月16日,發改委發布了《縣城新型城鎮化建設專項企業債券發行指引》(簡稱《發行指引),與《征求意見稿》相比,存在幾處不同:第一,在《征求意見稿》中指出,適用范圍為縣城(含縣級市城區)的建設項目。《發行指引》對此范圍的定義進行擴展,即“縣城及縣級市城區內的,兼顧鎮區常住人口10萬以上的非縣級政府駐地特大鎮、2015年以來“縣改區”“市改區”形成的地級及以上城市市轄區的項目”。第二,調整部分資金投向的描述。重點支持領域為縣城產業平臺公共配套設施、縣城新型基礎設施和縣城其他基礎設施,其中,產業平臺主要針對中國開發區審核公告目錄和各省份特色小鎮創建名單內的產業園區和特色小鎮,以及產業轉型升級示范區內的重點園區建設。第三,上調財政重點支持項目標準。在《發行指引》中,相較《征求意見稿》,將財政資金重點支持項目條件更改為,“對已安排中央預算內投資和地方政府專項債券等資金的項目,優先支持項目實施主體發行企業債券,以支持募投項目所需資金的足額到位”。相比《征求意見稿》的“取得注冊通知”,條件更加嚴格。同時,可以看出,政策指向加快項目落地,選擇已經進行了前期工作的項目。

此外,8月18日,發改委發布《關于信貸支持縣城城鎮化補短板強弱項的通知》 (發改規劃〔2020〕1278號)作為城鎮化建設配套文件,明確相關支持條件:第一,符合《發行指引》的建設內容要求。第二,項目收入在運營期內可以覆蓋貸款本息,且資本金不低于國家最低比例,同時或先于貸款到位。第二,借款人為公益二類或經營類事業法人,具有承擔新型城鎮化建設項目投資運營的相關資質和能力。此外,明確“對符合條件的項目,可通過直接投資、資本金注入、投資補助、貸款貼息等方式,優先安排財政性資金或地方政府專項債券,以促進項目的經營性現金流與貸款條件相匹配。各地區通過提高地方政府專項債券作為項目資本金比例等方式,加強與六家銀行信貸投放的配套銜接。”

隨著政策的落地,新型城鎮化建設將逐步加速,或率先在120個試點城市推出。具體發行條件及項目特征可參考相關系列報告。(《項目那么多,城鎮化企業債怎么選》、《新型城鎮化建設專項企業債,將怎么用?用到哪兒?》、《以東部示范區為例,分析縣域城鎮化債的發債空間及關注點》)

(二)綠色企業債出現增長,存在較大發展空間

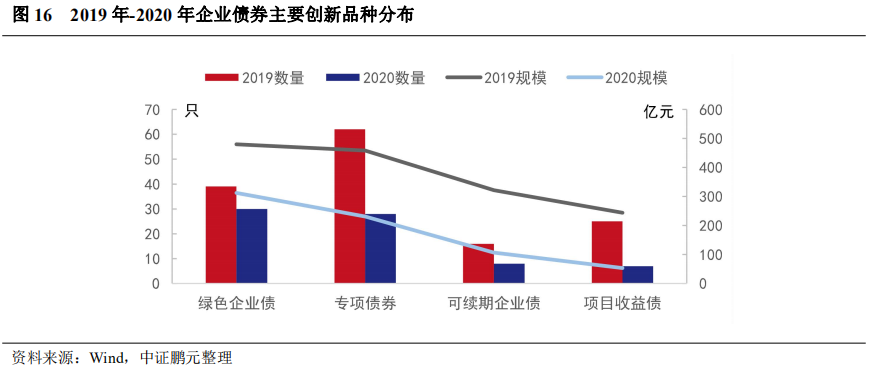

8月,綠色企業債發行8只,2020年累計發行30只,規模合計312.60元,已達到2019年全年發行數量的76.9%,是企業債主要創新品種中增長最明顯的品種。2020年綠色債券全市場[1]發行數量和規模分別達到2019年全年的87%和68%,其中綠色企業債的規模占比基本持平。

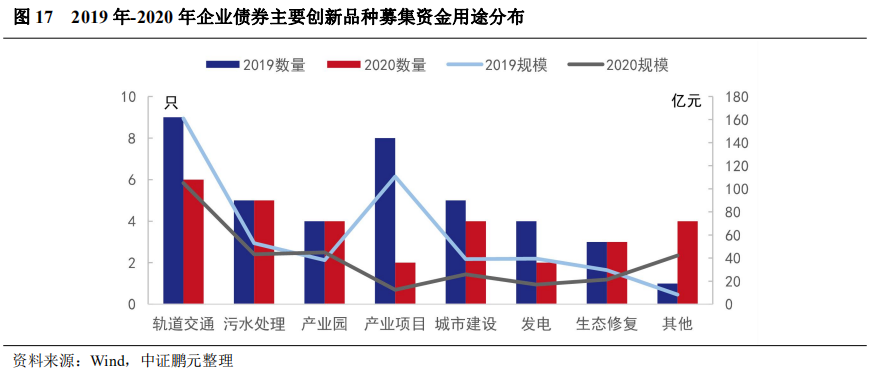

從募集資金用途看,綠色企業債主要用于軌道交通項目,其次是污水處理、城市建設和產業園區等,其中城市建設包括海綿城市、智慧城市等。與2019年相比,本年用于產業升級項目的綠色債較少,用于污水處理、綠色產業園、城市建設和生態修復的綠色企業債數量較多。隨著縣城新型城鎮化建設的推進,智能化、綠色化要求提升,未來綠色企業債的發展存在發展空間。

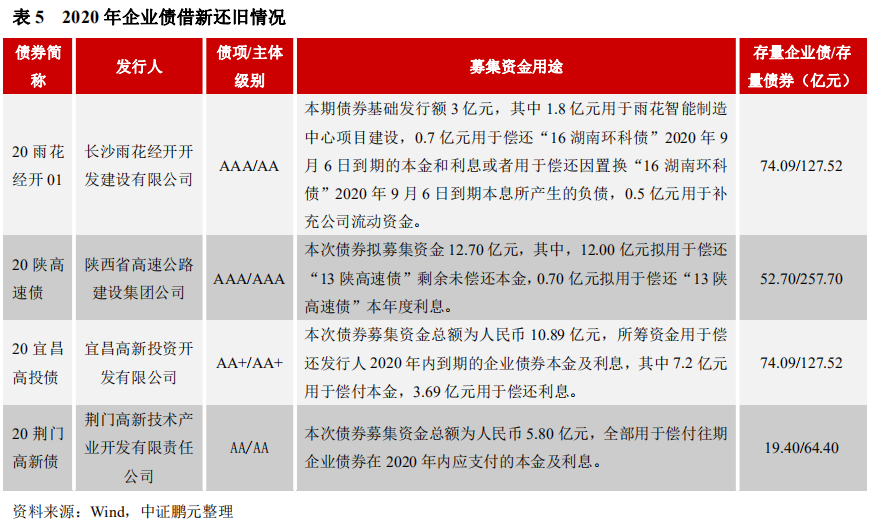

(三)借新還舊,依然存在發展空間

8月有3只企業債的募集資金用途涉及借新還舊,分別是“20雨花經開01”、“20宜昌高投債”和“20荊門高新債”,截至8月末共有4只企業債用于償還存量債券。2020年初,受新冠肺炎疫情影響,發改委曾在2月指出,“對于自身資產質量優良、募投項目運營良好,但受疫情影響嚴重的企業,允許申請發行新的企業債券專項用于償還2020年內即將到期的企業債券本金及利息。”

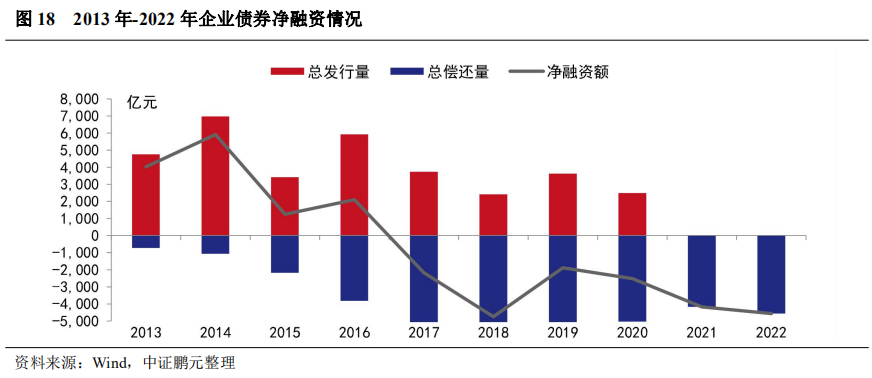

從企業債凈融資情況看,隨著前期大量發行的企業債陸續進入償還期,同時受地方政府債務管理的影響,企業債市場從2017年開始凈融資持續為負,無疑加重了發行企業的資金壓力,導致非標融資規模提升。2019年,受信用風險加劇影響以及推動基礎設施建設的政策引導,企業債發行出現增長。2020年待償還債券規模與2019年基本持平,但受新冠肺炎影響,原本現金流相對脆弱的發行人面臨的資金壓力提升,同時非標融資在資管新規后規模也出現驟減。從控制系統風險的角度看,企業債借新還舊可以緩解發行人當前的資金壓力,本年債券發行利率維持較低水平,在市場環境相對穩定時,借新還舊配合新增債券融資,將為發行人提供較好的負債管理方式。例如,陜西省高速公路建設集團公司、宜昌高新投資開發有限公司和荊門高新技術產業開發有限責任公司,在2020年也同時發行了中期票據、短期融資券等產品進行融資,用于償還公司到期債務。

整體看,2020年企業債借新還舊依然存在一定市場空間,截至8月末2020年待償還企業債1,258.41億元,占比45%,對于存量企業債較多、資產負債率不高的企業可以考慮借新還舊,降低當前資金壓力。但從長期看,融資監管環境的改變,將促使發行人進行轉型和負債管理,尤其是城投公司。

注:[1] 全市場發行僅統計企業債、公司債(含私募債)、中期票據、短期融資券、定向工具、可交換債、可轉債。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“中證鵬元評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

中證鵬元評級

中證鵬元評級