更多干貨,請關注資產界研究中心

作者:吳志武

來源:中證鵬元評級(ID:cspengyuan)

主要內容

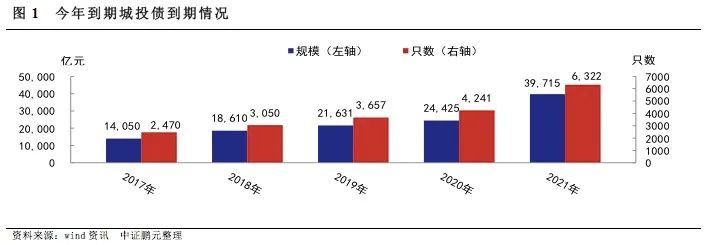

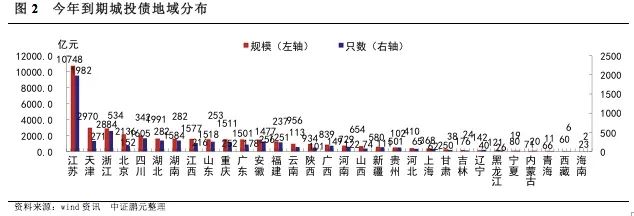

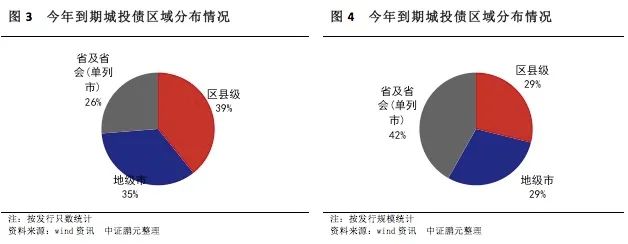

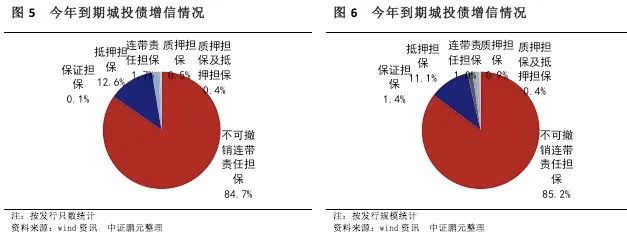

1、今年城投債到期只數6322只,規模39714.52億元,分別比2020年上升49.00%和62.58%,處于近年來高點,城投債到期償還壓力較大。地域上到期城投債以江蘇居首,其次為天津,浙江居第三位。從行政區域來看,城投債到期規模呈現逐級遞增態勢,信用風險總體可控。到期城投債中低評級主體較少,高評級占據了主體地位。去年以來主體級別發生過調整的發行人共97家,有92家出現上調,有5家出現下調,有119只債券債項級別發生過調整,有819只為擔保債券,占比12.95%。

2、近年來城投債只出現過技術性違約,但剛性兌付也日益面臨被打破的邊緣。對于城投債違約風險,有以下幾點值得關注:(1)信仰難永恒,關注剛性兌付是否會打破;(2)城投有別,關注“真假”城投;(3)違約有先兆,關注高債務風險地區和風險已暴露城投。

3、展望今年城投債信用風險狀況,一是,由于有政府信用的加持,短期內城投債違約風險難以出現大規模暴露,不過今年城投債級別調整風險將會大于違約風險。二是,政府降杠桿將會增加城投債信用風險。三是,由于地方經濟財政實力的分化,區域間城投債信用風險也將繼續分化。邊緣化城投企業風險更高,需要對其資產質量、現金流創造能力和償債能力進行深入評估。由于近年來地方政府加快投融資平臺轉型,城投公司間資產整合的情況頻繁出現,需要對優質資產被政府劃轉、平臺地位下降、政府支持意愿下降的城投公司信用風險予以關注和警惕。

正文

一、城投債今年到期情況分析

2021年城投債到期只數6322只,規模39714.52億元[1],分別比2020年上升49.00%和62.58%,處于近年來高點,城投債到期償還壓力較大。其中,到期償還只數5154只,占比81.49%,規模37133.62億元,占比93.48%。截至3月31日,城投債本金提前兌付只數1110只,規模2210.15億元;回售只數58只,規模370.75億元。另外,今年含贖回或回售條款的城投債規模超過8000億元,這部分債券如果行權還將會增加一定的償債壓力。

2021年到期城投債地域分布以江蘇居首,到期只數和規模分別為1982只和10748.36億元,分別同比上升71.45%和78.07%,無論到期只數還是規模均遠超其他省份。雖然江蘇經濟財政實力雄厚,但考慮到近年來江蘇一些地方比如鎮江成為“網紅區域”,反映出市場對江蘇城投公司償債風險上升的擔憂。由于今年江蘇面臨的城投債到期償債壓力較大,地區風險也將相對上升。其次為天津,到期只數和規模分別為271只和2969.63億元,分別同比上升89.51%和83.16%,近年來天津由于經濟和財政實力走弱,城投非標違約事件增多,在今年到期壓力較大背景下,城投債區域風險增大;浙江居第三位,到期只數和規模分別為534只和2884.09億元,分別同比上升68.99%和76.86%。此外,近年來市場關注的“網紅區域”像湖南、貴州、內蒙古、遼寧等地除湖南今年到期城投債排名靠前外,其他省份排名相對靠后,同時,貴州和湖南今年到期城投債規模分別大幅上升41.13%和39.68%,遼寧到期規模略有增長,內蒙古到期規模大幅下降,反映出湖南和貴州城投債區域風險今年有所上升。

2021年到期城投債行政級別分布來看,區縣級城投到期債券只數和規模分別為2481只和11464.86億元,占比分別為39.24%和28.87%,分別同比上升49.91%和67.56%;地級市城投到期債券只數和規模分別為2180只和11630.28億元,占比分別為34.48%和29.28%,分別同比上升44.66%和62.74%;省及省會城投到期債券只數和規模分別為1661只和16619.38億元,占比分別為26.27%和41.85%,分別同比上升53.94%和59.25%。一般而言,城投債風險隨行政級別的上升而下降,今年城投債到期規模呈現逐級遞增態勢,城投債信用風險總體可控。

2021年到期城投債主體評級AA+級以上占比達到62.6%,AA級占比33.91%,AA-級以下(包括AA-級)占比超過2.8%,無評級占比0.68%,反映出到期城投債中低評級主體較少,高評級占據了主體地位,城投債信用風險整體較低。從債項來看,AAA級和A-1級占比為21.9%,AA+級占比11.06%,AA級占比12.99%,AA-級占比0.06%,無級別占比53.98%,無級別債券占了很大一部分,主要為私募債券。

從級別調整來看,去年以來主體級別發生過調整的發行人共97家,其中,有92家出現上調,由AA+級上調到AAA級的有30家,由AA級上調到AA+級的有52家,由AA-級上調到AA級的有10家;有5家出現下調,由AAA級下調到AA+級有1家,為海南省發展控股有限公司;由AA級下調到AA-級有2家,分別為文山城市建設投資(集團)有限公司、貴州水城經濟開發區高科開發投資有限公司;由AA-級下調到A+級有2只,分別為金昌市建設投資開發(集團)有限責任公司、四川金財金鑫投資有限公司。另外,去年以來債項級別發生過調整的債券共119只,其中,有117只發生上調,由AA+級上調到AAA級的債券有48只,由AA級上調到AA+級的債券有69只,有2只發生下調,由AA級下調到AA-級的債券有2只,分別為16文山債、18水城高科債。

從增信情況來看,到期城投債中有819只為擔保債券,占到期城投債之比為12.95%,反映出大部分城投債沒有增信措施。其中,含有不可撤銷連帶責任擔保的債券694只,占含有增信措施城投債之比為84.7%,占據主導地位;連帶責任擔保債券14只,占比1.7%;保證擔保債券1只,占比0.1%;抵押擔保債券103只,占比12.6%;質押擔保債券4只,占比0.5%;質押擔保及抵押擔保債券3只,占比0.4%。

二、城投債違約風險關注點

近年來,城投債雖只出現了16呼和經開PPN001、15吉林鐵投PPN002、18沈公用PPN001幾只技術性違約,但剛性兌付也日益面臨被打破的邊緣。對于城投債違約風險,有以下幾點值得關注:

1、信仰難永恒,關注剛性兌付是否會打破

目前,城投公司雖然在不斷推進轉型,但大多數城投公司主要從事的業務仍然是基礎設施建設、土地整理開發、棚戶區改造和保障房建設等公益性業務,這些業務現金流產生能力較差,并且收入也主要來自于地方政府,對于城投公司在從事這些公益性業務所欠的巨額債務,城投公司依靠自身經營能力很難清償,需要政府對其資產進行回購或注資才能解決其償債問題。因而,城投債信用風險是否會暴露,主要還得看政府對城投的支持能力和意愿是否存在,也即剛性兌付是否會打破。長期以來,城投債剛性兌付牢不可破,主要原因在于地方政府在資本市場違約會對區域融資產生重大負面影響,甚至可能導致區域性金融風險,因而令地方政府有所忌憚。2018年,新疆生產建設兵團第六師國有資產經營有限責任公司發行的17兵團六師SCP001由于未及時兌付本息,導致當時整個新疆建設兵團債券融資受阻,甚至當地個別國企也出現發不出債的現象,最后在政府出面協調下完成了債券的兌付,并且對新疆兵團六師國資董事長追責才平息了市場的質疑。雖然新疆生產建設兵團第六師國有資產經營有限責任公司還不屬于純正的平臺,但由于市場對城投債政府剛兌信仰的存在,導致即使這樣不純正的平臺債券違約,也會造成整個地市級乃至整個省份再融資的困難。

然而,剛性兌付短期內雖難以打破,但并不意味著地方政府對城投公司的支持意愿和能力不會發生變化。由于政府剛性兌付的存在,當前地方投融資平臺轉型背景下,地方政府事實上為地方投融資平臺轉型承擔了更多的信用風險,因為轉型中的地方投融資平臺部分融資是出于開展市場化業務的需要,這部分為市場化業務開展的融資理應由地方投融資平臺承擔風險。由于此,這一不合理現象一定很難長期存在,也勢必降低地方政府的支持意愿。而從近期華晨、永煤控股等國企債券違約來看,表面上反映的是市場對地方政府信仰的質疑,深層次因素則是地方政府兜底能力已經出現下降。在此背景下,地方政府對城投債的剛性兌付長期來看未必不會打破,尤其是對那些公益性業務占比較低的邊緣化城投。

未來城投債真正打破剛性兌付之前,必然要經過一個反復不斷技術違約的過程,通過這個來考驗和提升市場的容忍度,只有市場容忍度達到一個程度后,才可能會演變會打破剛兌。

2、城投有別,關注“真假”城投

隨著城投公司近年來不斷推進市場化轉型,市場化業務占比不斷提升,城投公司的“面目”也變得較為模糊。對于市場化的國企,政府剛兌信仰已經打破,比如近年來出現債券違約的國企天津房地產信托集團有限公司、吉林市鐵路投資開發有限公司等,這些企業承擔了一些公益性、準公益性項目建設運營任務,像天津房地產信托集團有限公司承擔了天津市基礎設施和重點工程及保障房建設的任務,吉林市鐵路投資開發有限公司承擔了水務、水利工程和公共交通的建設或運營任務,但這些企業市場化業務收入已成為其主要的收入來源,政府對其的支持意愿也相應減弱。因而,在對城投債信用風險判斷時,首先需要對城投公司的身份進行恰當辨認,對于純正的公益性平臺公司,政府支持意愿相對較高,該類企業會獲得更多的政府業務及資金支持,但對于逐步從公益性領域退出導致公益性收入不斷下降、市場化業務逐漸占主導地位的邊緣化城投,政府剛性兌付信仰也明顯要薄弱一些。

對于“真假”城投的辨認可以從兩個維度,一是企業屬性,二是業務維度,但更重要的是業務維度。與產業類國企相同,城投公司是由地方政府出資設立,實際控制人一般為地方財政局、國資委等政府部門,但從業務來看,如果城投公司所從事的主要是基礎設施建設、土地整理開發、棚戶區改造和保障性住房建設等公益性類業務,其收入和現金流入主要來源于政府,這類城投公司受到政府信用的支持力度要強一些。而對于從事供水、供熱、垃圾焚燒等準公益性業務的城投公司,雖然存在一定的政府補貼收入,但由于這些業務可以產生市場化收入,其城投屬性、政府剛兌信仰要弱一些。此外,一些城投公司轉型后其業務結構變得復雜化,市場化業務在收入中明顯占主導地位,這些公司已經實際上已經成為了邊緣化的城投公司,盡管仍屬于國企,但政府剛兌信仰要更弱一些。

3、違約有先兆,關注高債務風險地區和風險已暴露城投

由于城投債信用受到地方政府信用的加持,地方政府自身償債能力對城投債信用風險具有決定性影響。但近年來,隨著地方政府經濟財政實力出現了一定的分化,地方政府信用風險也出現了一定的分化,部分區域性債務風險較高地區由于政府兜底能力下降,國企信用風險暴露的頻率明顯高于其他低風險地區,比如天津、貴州和青海等地,這些地方近年來政府債務率均已超過100%。這些高債務風險地區由于政府支持能力下降,城投債信用風險發生的概率也明顯較大。

從城投公司來看,雖然城投公司發行的城投債風險暴露較少,但非標違約近年來卻頻發,據公開資料統計,截止到今年1月底,非標違約事件達到了299起,涉及非標違約主體196家。這些非標債務主要是通過信托、資管等層層嵌套的影子銀行渠道新增的高息債務,以及過度對外擔保、聯保互保所積聚的或有債務,該類債務由于信息不透明,存在合規問題受到嚴格監管,因而,在債務處置中地方政府所提供協調支持的積極性、及時性與有效性均受限,債務風險相對較高。但非標違約的出現也反映出這些城投企業自身違約風險已經很高,同時政府支持能力也在減弱,據統計,發生非標違約事件的主要地級市經濟發展水平大多低于全國平均水平,債務率高于全國平均,地區融資能力較弱。因而,對于非標違約的城投公司,其城投債信用風險的暴露也要明顯高于其他未出現非標違約的城投企業。雖然目前非標違約的城投主體并未發生債券違約,但未來剛性兌付一旦打破,相比之下,非標違約主體其發行的債券信用風險暴露的可能性明顯會更大。

三、展望

1、城投債級別調整風險大于違約風險

雖然今年城投債到期規模較大,較去年有較大增長,但由于有政府信用的加持,短期內城投債違約風險難以出現大規模暴露。不過,今年城投債級別調整風險將會大于違約風險。首先,由于受到疫情因素影響,去年地方經濟財政實力受到了較大的沖擊,大部分地方GDP增速和財政收入增速相比2019年出現下降。以省級財政為例,從已公開2020年公共財政收收入的省份[3]來看,有14個省份財政收入出現下降,天津、湖北財政收入下降幅度超過了10個百分點以上,同時,從已公布2020年財政收支的省份來看,有21個省份財政自給率[4]相比2019年出現下降。其次,雖然疫情因素屬于黑天鵝事件,具有短期性,但由于各地區經濟財政實力強弱的不同,從而受到疫情的沖擊影響程度也不同,預計經濟財政實力較弱的區域短期恢復難度較大,因而,這些地方對地方投融資平臺的支持力度可能將會出現下降。再者,2020年為了應對疫情的影響,公共債務大幅增加的同時,地方投融資平臺債務也出現了擴張,據統計2020年城投債發行數量達到5,574只,融資規模達到43,703.24億元,分別較2019年全年同比增長了31%和24%,這只是債券融資,還沒包括銀行貸款和非標融資的增長情況。因而,由于去年債務規模的大幅度擴張,將會給城投公司帶來風險敞口的提升。

2、政府降杠桿將增加城投債信用風險

3月15日,李克強總理召開國務院常務會議,要求“保持宏觀杠桿率基本穩定,政府杠桿率要有所降低”。從顯性債務來看,根據社科院數據,2020年底我國政府杠桿率為45.6%,對應債務規模46.3萬億,其中98.5%的政府債務為政府債券形式。如果按照今年中央和地方財政赤字3.57萬億,新增專項債3.65萬億計算,則全年政府債務增速達到15.6%,也即只有名義GDP增速達到15.6%以上才能使得全年政府杠桿率下降。因而,降低政府杠桿率只有將政府隱性債務納入考量。由于今年顯性債務增長較快,政府隱性債務增速需要大幅低于GDP增速,方能降低政府杠桿率。考慮到地方投融資平臺收入主要來源于基礎設施建設,這離不開大量融資,一旦債務融資增速受限,地方投融資平臺營業收入增長也將會受到明顯影響,同時,由于今年到期債務償還規模較大,還將會帶來較大的償債壓力。總之,政府降杠桿將會增加城投債信用風險。

3、如何規避城投債信用風險?

由于地方經濟財政實力的分化,以及政府債務負擔的上升,城投債信用風險也將出現分化。從區域來看,今年黑龍江、新疆、吉林和廣西等地雖然到期城投債不多,但去年財政收入下降幅度較大,江蘇和湖南、貴州等地雖然去年財政收入沒有下降,但今年到期城投債較多,且為網紅地區,天津、北京等地區不僅去年財政收入下降幅度較大,且今年到期城投債較多,這些地方城投債信用風險需引起關注。同時,城投債凈融資額出現持續或較大規模收縮區域也需引起警惕,過去兩年黑龍江、內蒙古、遼寧連續兩年城投凈融資為負,云南、甘肅、青海2020年出現凈融資轉負,天津、吉林、山西等2020年凈融資大幅下降,受永煤事件影響,河南省再融資受阻,2021年1-3月,凈融資為-174億,天津、云南省和遼寧省的凈償還規模也超過100億元。城投債凈融資額出現收縮一定程度上反映了該地區外部融資能力的弱化。從行政級別來看,近年來城投級別下調以市縣級為多,今年市縣級城投債到期規模均較去年大幅增長,同時,市縣級經濟和財政狀況受到疫情的沖擊應當更為明顯,考慮到實力較弱的區縣級恢復起來更為困難,需要格外關注這些地區投融資平臺信用風險狀況。此外,由于政府信用的加持,純公益性平臺剛兌信仰仍將十分堅固,但對于非標融資風險已出現暴露的公益性平臺,仍需要對其政府支持力度和現金流狀況予以格外警惕。相比之下,那些逐步從公益性領域退出的邊緣化城投企業風險更高,需要對其資產質量、現金流創造能力和償債能力進行深入評估,盡管剛兌信仰仍將存在,但如果地方政府對城投平臺的依賴度下降或者區域債務風險相對較高,政府剛兌信仰仍將會極為脆弱。同時,由于近年來地方政府加快投融資平臺轉型,城投公司間資產整合的情況頻繁出現,需要對優質資產被政府劃轉、平臺地位下降、政府支持意愿下降的城投公司信用風險予以關注和警惕。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“中證鵬元評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 專題研究|今年城投債信用風險如何看?

中證鵬元評級

中證鵬元評級