更多干貨,請關注資產界研究中心

作者:克而瑞研究中心

銷售由重視規模轉向重視權益,財務狀況進入綠檔,多元化業務快速發展。

核心觀點

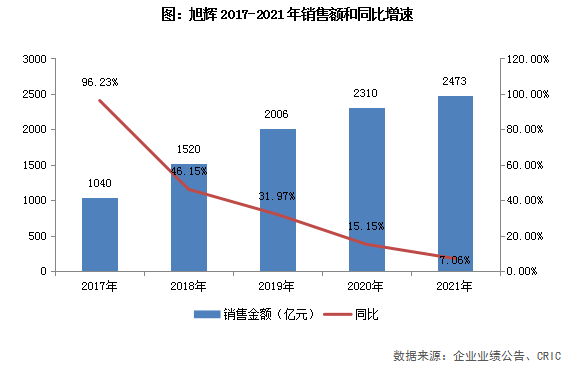

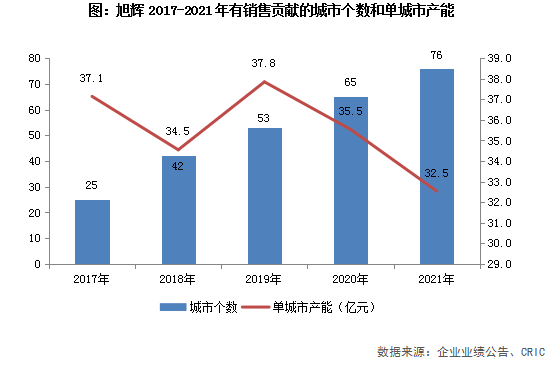

【城市擴張與深耕促進規模增長,未來更加重視權益銷售的穩定】2021年旭輝集團累計合同銷售金額為2473億元,同比增長7%。銷售規模的增長主要在于不斷開拓新市場,有銷售貢獻的城市數量保持著較快的增長速度,與此同時也不斷加強重點城市的深耕。2022年旭輝可售貨值約為3600億元,未來并不會過于追求銷售規模的增長,轉而更加重視權益銷售的穩定。

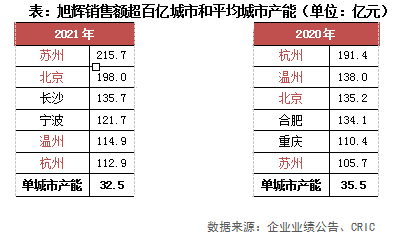

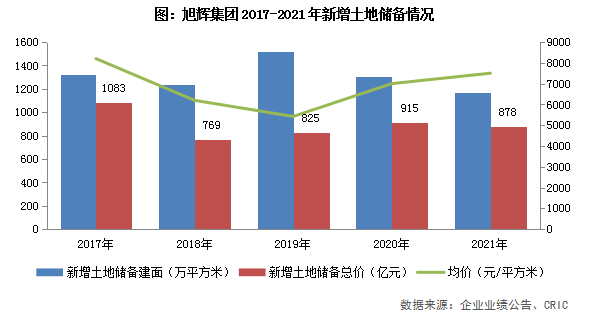

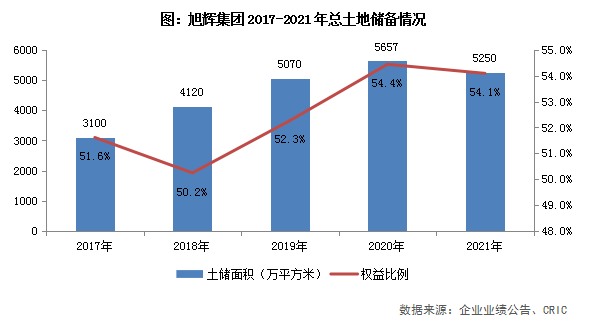

【拿地權益比例大幅降低,總土儲規模首次下滑】2021年旭輝共新增66個項目,總建面為1170萬平方米,新增土儲總價為878億元,拿地銷售比為0.36,在TOP11-20房企中拿地仍較為積極。新增土儲建面的權益比例為51.6%,較2020年大幅降低了15.2個百分點,主要是因為合作力度較大所致。截至2021年底,旭輝共有土地儲備5250萬平方米,總土儲規模自2017年以來首次下滑,未來隨著旭輝推進“輕土儲”戰略,總土儲規模將會控制在2年的開發周期內,因此有可能短期內總土儲規模將會繼續保持當前水平甚至下降。

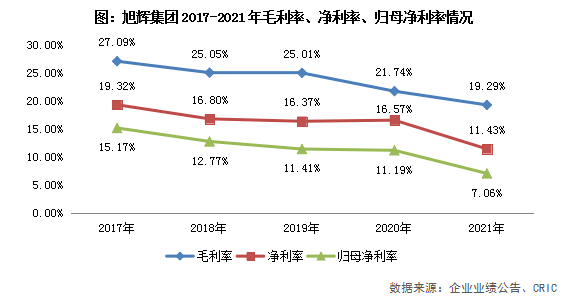

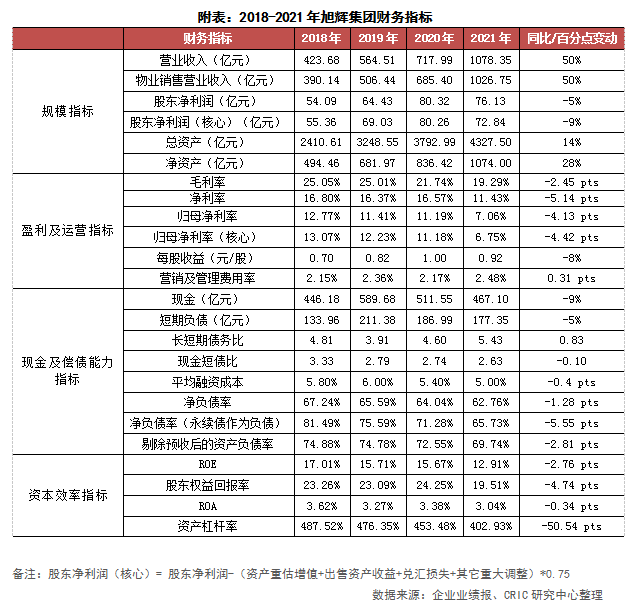

【受市場下行影響利潤率繼續下降,企業提質降本任重道遠】2021年旭輝實現營業收入1078億元,同比增加了50.2%,毛利率則同比降低了2.45個百分點至19.29%,主要是受到了行業下行以及企業重點布局的一二線城市限價的影響。受合聯營收入減少和所得稅支出增加影響,旭輝2021年的凈利率和歸母凈利率大幅降低,企業提質降本的長期戰略仍然任重道遠。

【三條紅線成功進入綠檔,融資能力保持較強水平】2021年底旭輝的凈負債率為62.76%,現金短債比為2.63,長短期債務比為5.43,平均債務賬期為4.5年,企業的負債結構相當安全,短期的償債壓力不大。剔除預收賬款的資產負債率為69.74%,達到了三條紅線的要求,企業成功進入綠檔。2021年加權平均融資成本相較于2020年降低了0.4個百分點至5%,仍然處在較為不錯的水準。

【大力推進輕資產業務發展,代建業務2021年開始起航】旭輝在2021年業績會上提出了“三五戰略”,其中明確提出旭輝要加大力度推進輕資產的發展,物業管理、商業地產、長租公寓和代建業務是旭輝的重點發展方向。從2021年的情況來看,旭輝永升服務、旭輝商業、旭輝瓴寓都在快速穩定發展,代建業務的旭輝建管雖然是企業在2021年新成立的板塊,但是由于企業在業內良好的口碑、較為全面的上下游產業鏈以及全國化的布局,旭輝建管的發展速度相對較快。截至2022年3月23日旭輝建管的合約建面就達到了280萬平米,預計2022年內可以簽約40-50多個項目。

01 銷售 城市深耕繼續加強更加重視權益銷售穩定增長

2021年旭輝集團累計合同銷售金額為人民幣2473億元,同比增長7.06%,銷售增速相對于2020年的15.15%繼續放緩。隨著旭輝將更多的精力投入到提效降本上,企業未來并不會過于追求銷售規模的增長,轉而更加重視權益銷售的穩定。2021年旭輝的合約銷售面積為1448.69萬平米,同比減少了5.8%;累計銷售均價為17071元/平方米,同比提升了13.7%。在銷售回款率方面,旭輝2021年的回款金額為2403億元,同比增長了20%;銷售回款率超過了95%,相比于2019年和2020年的92%繼續提升,保持在較高的水準。

近年來旭輝的銷售規模持續保持較為穩定的增長,主要原因是旭輝持續開拓新的市場,有銷售貢獻的城市保持著較快的增長速度,據統計,2021年旭輝在76個城市有銷售貢獻,在2020年的基礎上繼續增加了11個。但是與此同時,旭輝2021年的平均單城市產能相較于2020年繼續有所下降,從35.5億元降至32.5億元,創下了自2017年以來的新低,可能是因為新進入城市較多從而拉低了平均產能。

2021年旭輝銷售貢獻超百億的城市和2020年一樣是6個,其中對銷售額貢獻最高的城市是蘇州,全年的銷售額達到了215.7億元,同比增長了104%。值得注意的是,2021年旭輝銷售額過百億的城市中有4個和2020年相同,分別是蘇州、北京、溫州以及杭州,企業在這些城市的深耕已經有了不錯的效果;同時,旭輝在20個城市的銷售規模進入了當地的前十。從旭輝2022年計劃重點在15個城市拿地來看,企業仍在繼續加強重點城市的深耕力度,未來可能會提高單城市產能。

2021年旭輝銷售區域分布變化不大,長三角、環渤海、中西部以及華南區域的金額貢獻分別為46.7%、19.8%、22.4% 及11.2%,2020年則是43.8%、22.9%、22.2%以及11.1%。不過企業銷售的能級分布變化相對較大,一線城市的銷售占比從2020年的12.3%略微提升至13%,二線城市的銷售額占比大幅提升了13.8個百分點至74.2%,三四線城市的銷售額占比則從27.3%大幅降至12.8%。城市能級的變化使得旭輝在2021年的銷售均價相較于2020年有大幅提升,也是企業銷售回款率提升的保障。

展望2022年,旭輝可售貨值約為3600億元,但是企業并沒有提出明確的銷售目標,僅稱目標是保持權益銷售額的穩定,企業的內部評價和考核也從追求規模全面轉向權益銷售、權益利潤和權益回款。

02 投資 拿地權益比例大幅降低總土儲規模首次下滑

2021年旭輝共新增66個項目,總建面為1170萬平方米,同比減少了10.5%;新增土儲總價為878億元,同比減少了4.1%,總貨值約2056億元。2021年的拿地銷售比為0.36,高于TOP11-20房企0.27的平均水平,企業拿地仍然相對積極。新增土儲的平均樓板價從2020年的7001元/平方米繼續提高至7505元/平米,主要是因為企業在北京、蘇州、南京等多個地價較高的城市拿下了數個總建面超過20萬平米的大盤。在拿地方式上,2021年旭輝通過多元化拿地方式獲得的項目貨值占比由2020年的51%降至33%,回到了2019年的水平。不過隨著2022年開始行業收并購機會浮現,旭輝預計將會得到200-300億元的并購貸額度,企業未來有可能增加收并購的拿地力度。

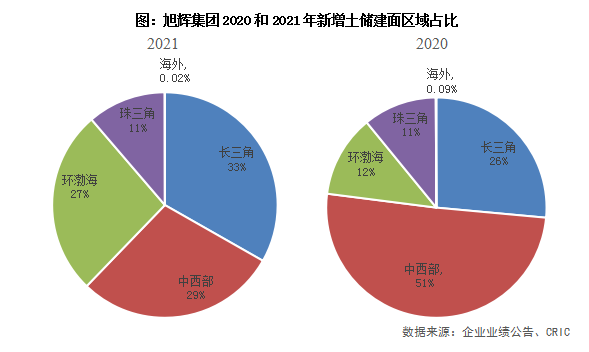

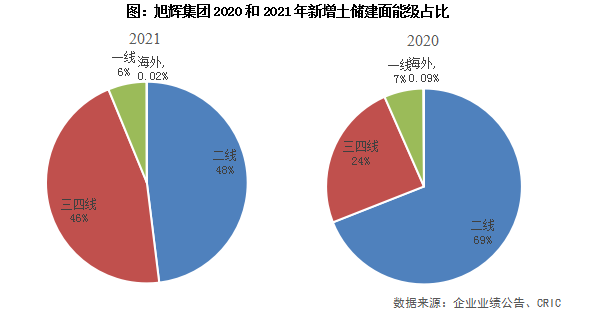

2021年旭輝的新增土儲建面的區域分布變化相對較大,企業在中西部的拿地占比大幅降低了22個百分點,而環渤海和長三角的拿地占比則分別提高了15和7個百分點。整體來看,2021年旭輝的新增土儲在各區域的分布更加均衡,有助于企業分散市場風險,讓企業的銷售能更加穩定地增長。

2021年旭輝新增土儲的能級結構也有較大的變化,在二線城市的拿地占比大幅降低了21個百分點,而三四線城市的拿地占比則提高了22個百分點。不過旭輝重點布局的三四線城市基本上是溫州、六安、臨沂這樣的強三線,或者一二線城市的衛星城,盈利水平都有一定的保障。其中,旭輝2021年在溫州的新增土儲建面達到了96.25萬平米,是所有城市中最多的,而溫州對旭輝銷售額的貢獻自2018年起都超過了百億,可見企業仍然重視重點城市的深耕力度。

值得注意的是,旭輝2021年新增土儲建面的權益比例為51.6%,較2020年大幅降低了15.2個百分點,新增土地權益金額占比為44.9%,主要是因為旭輝新增的66個項目中有31個項目的權益比例小于50%,占比將近一半。同時企業在部分地價較高的城市拿下的大盤項目,比如在蘇州、北京、廣州新增的幾個10萬平米以上的項目企業的權益比例甚至低到20%以下。旭輝的發展重心已經轉向穩定權益銷售、提質增效上,在銷售規模增長放緩的形勢下,保證權益銷售,旭輝未來仍需要繼續提高拿地的權益比例。

截至2021年底,旭輝共有土地儲備5250萬平方米(權益占比54.1%),自2017年以來首次出現總土儲規模下滑。從旭輝最近幾年的增長來看,企業目前的貨值儲備仍可以滿足3年左右的開發,較為充足。根據旭輝的“三五戰略”,企業將會推進“輕土儲”戰略,未來總土儲規模將會控制在2年的開發周期內,因此有可能短期內總土儲規模將會繼續保持當前水平甚至下降。

03 盈利 受市場下行影響利潤率繼續下降 企業提質降本任重道遠

2021年旭輝實現營業收入1078億元,同比增加了50.2%,其中物業銷售收入為1027億元,占比達95.2%。企業的毛利潤同比增加了33.2%至208億元,毛利率則同比降低了2.45個百分點至19.29%,主要是受到了行業下行以及一二線城市限價政策的影響。

2021年旭輝的凈利率同比大幅降低了5.14個百分點至11.43%,同時歸母凈利率也同比降低了4.13個百分點至7.06%。企業的凈利率水平出現了大幅降低,除了是受到了毛利率降低的影響之外,合聯營收入同比大幅減少了64%,以及所得稅支出增加了38%也是重要原因。其中合聯營收入的減少也和合作項目遇到的市場下行有關,而所得稅支出的大幅增加則是因為遞延稅項的影響。整體看來,旭輝目前追求的提質降本的長期戰略仍然任重道遠。

04 負債 三條紅線成功進入綠檔 融資能力保持較強水平

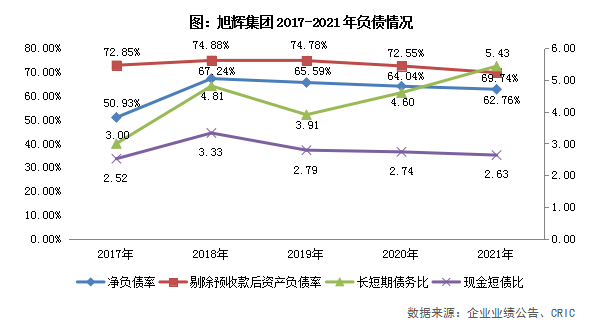

2021年底旭輝的持有現金約為467.1億元,較于期初減少了8.7%;總有息負債為1141.12億元,同比增加9%;企業的權益規模則增加了28.4%至1074億元,因此企業的凈負債率繼續降低了1.28個百分點至62.76%,若是將永續債作為負債計算,則旭輝的凈負債率為65.73%,同比降低了5.55個百分點,企業的凈負債率繼續保持在行業相對較低的水平。

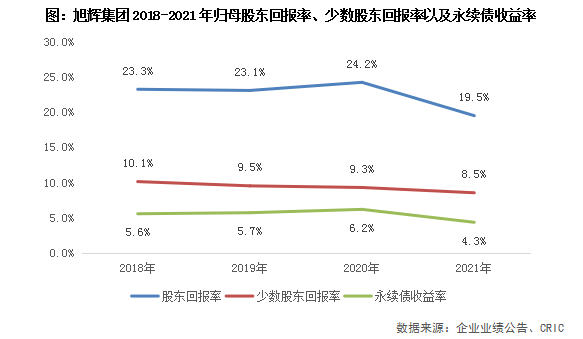

值得注意的是,旭輝權益規模的增長主要是因為企業少數股東權益大幅增加了44.1%,ROE和歸母股東回報率分別為12.9%和19.5%,差距較大,可能存在明股實債。與此同時,合作的增加也給企業帶來了較多表外的權益負債。截至2021年底,旭輝總土儲的并表比例為55.9%,非并表項目權益后有息負債203.92億元,較2021年中期下降19%,經審計對外擔保金額157.88億元,企業未來在合作促進規模和風險控制之間平衡。

在負債結構方面,2021年底旭輝的現金短債比為2.63,而長短期債務比則繼續提高到了5.43,平均債務賬期為4.5年,企業的負債結構相當安全,短期的償債壓力不大。與此同時,旭輝2021年底剔除預收賬款的資產負債率降至69.74%,成功滿足三條紅線要求,企業也首次降至綠檔。整體來看旭輝的資金鏈較為穩定,有利于企業未來的發展。需要注意的是旭輝的外幣債占比仍然有40%,匯率的波動對于企業的影響相對較大,企業可能需要采用一些金融手段對沖匯率風險。

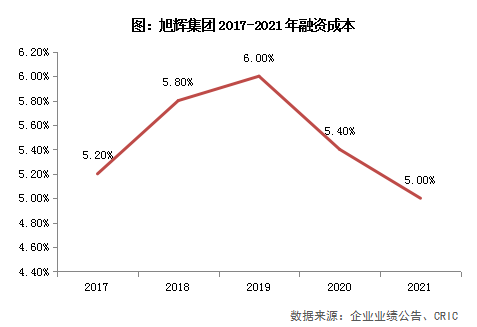

2021年底旭輝的加權平均融資成本相較于2020年繼續降低了0.4個百分點至5%,處在較為不錯的水平。與此同時,旭輝在2021年新增的融資成本僅為4%,在融資方面也有諸多的突破,在境外首次獲得了綠色銀團貸款共27.98億港元,企業的境外信用評級也一直保持穩定,體現了企業較為不錯的融資能力。除此之外,旭輝的資金鏈也有著大股東的支持,在2021年完成了公司歷史上首次供股,成功募集16.7億港元,增厚了企業的資本,也可以保持企業的穩定發展。

旭輝在2021年業績會上提出了“三五戰略”,其中明確提出旭輝要加大力度推進輕資產的發展,讓旭輝擁有穿越周期的能力。在這個過程中,物業管理、商業地產、長租公寓和代建業務是旭輝的重點發展方向。

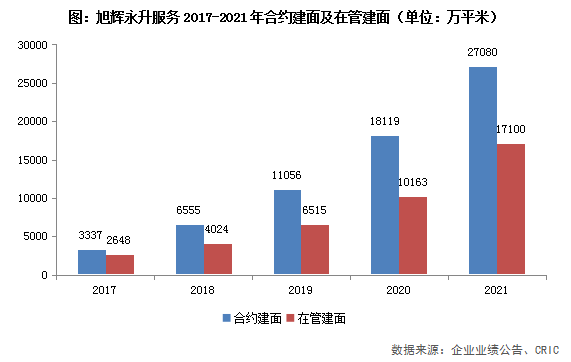

在物業管理方面,截至2021年底旭輝永升服務的簽約管理面積達到了2.7億平方米,在管面積超過1.7億平方米,營業額同比增長50.8%至47億元,歸母凈利潤更是同比增長58%至6.2億元,繼續保持著較快的規模發展。在保持規模發展的同時,旭輝永升服務也在客戶之間樹立了良好的口碑,未來發展值得期待。

在商業地產方面,自從旭輝在2019年將商業提升為核心戰略之后,截至2021年底,旭輝儲備的商業綜合體已經有31個,總建面約為278萬平米,其中有14個已經開始運營,2021年實現持有物業收入10.3億,同比增長74%。2022年旭輝計劃開業5座Cmall以及2座以上的旭輝里,同時旭輝里產品線也將會自持和輕資產托管同步并進,預計在未來三年實現商業租金50%的年復合增長率。

除了這兩個重點開發的方向之外,旭輝在長租公寓和代建方面也在積極布局。長租公寓方面旭輝瓴寓截至2022年2月底已經進入20個城市,房間規模接近8萬間,企業未來會聚焦大社區的細分賽道,繼續輕重結合的戰略,深耕重點城市。

而代建業務是旭輝在2021年新成立的板塊,但是由于企業在業內良好的口碑、較為全面的上下游產業鏈以及全國化的布局,旭輝建管的發展速度相對較快。截至2022年3月23日,旭輝建管的合約建面已經達到了280萬平米,預估可以收取代建費4.7億元,可售貨值145億元,預計2022年內可以簽約40-50多個項目。旭輝建管當前在政府代建、資本代建和商業代建三個方面全面推進,其中將以商業代建作為主要業務核心,未來將成為行業代建的重要一員。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“克而瑞地產研究”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

克而瑞地產研究

克而瑞地產研究