更多干貨,請關注資產界研究中心

來源:ATFX

ATFX科普:早在耶倫掌管美聯儲的時代,資本市場就將美國CPI達到2%的溫和通脹水平看做是流動性的拐點。背后的邏輯非常簡清晰:CPI是衡量經濟周期的可靠指標,CPI回升代表經濟周期進入復蘇/繁榮階段,而不斷復蘇/繁榮的經濟不再需要美聯儲維持低利率政策,所以美聯儲必須削減QE規模、提高利率、加大融資難度,以防止惡性通脹的發生。

▲ATFX供圖

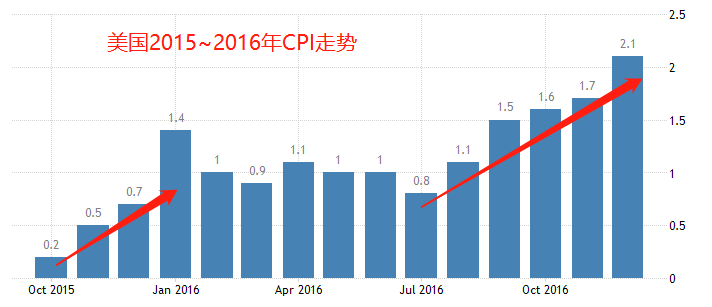

這一邏輯在2016年得到了驗證。當時美國的CPI從0.2%快速增長至1.4%,美聯儲預計過不了多久CPI數據就會觸及2%的遠期目標,于是毅然決然的開啟加息措施。具體內容為:“2015年12月16號,美聯儲宣布將聯邦基金利率上調25個基點,達到0.25%至0.5%的水平,這也是美聯儲近10年來的首次加息,上一次加息還是在2006年6月。”隨后的兩年里,美聯儲總計加息3次,將基準利率抬升至最高1.25%的水平。在如此快速的加息舉措之下,美國的CPI還是在2016年12月達到了2.1%的水平,小幅超越調控目標。可想而知,如果在2015年12月沒有提高基準利率,2016年12月的CPI必將大大超過2%水平,甚至早已出現惡性通脹。從這一事件可以看出,耶倫屬于“鷹派”人物,鑒定看好美國未來的經濟發展,并且在經濟過熱可預期時毫不猶豫的采取加息措施。遺憾的是,耶倫已經卸任美聯儲主席,鮑威爾在2018年接任該職位。筆者對鮑威爾的看法是——赤裸裸的鴿派人物。鮑威爾對美國經濟的發展韌性持悲觀態度,所以在2020年新冠肺炎疫情來臨時,連續兩次大幅度降息,最終將美國的基準利率壓低到了0%附近。并且,在2021年疫情已經大大緩解,新冠肺炎疫苗已經大范圍接種的情況下,依舊遲遲不肯講利率提高到正常水平。鮑威爾每次講話,都會選擇打擊市場關于提早加息的預期,按照他的說法,美聯儲合適的加息時點在2024年一季度,也就是三年之后。由此可見鮑威爾對美國經濟復蘇的悲觀態度。

▲ATFX供圖

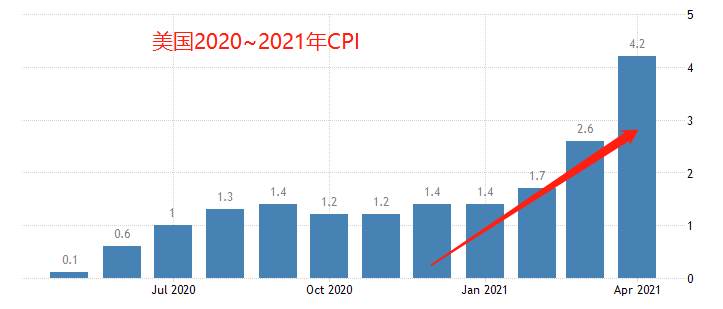

市場是客觀的,最新數據顯示,美國4月份的CPI增速達到了4.2%的超高水平,這也是08年金融危機以來的最高值。剛剛看到這一數據結果時,筆者真的被震驚了。因為3月份的美國CPI還只有2.6%,雖然超出2%的長期調控目標,但依舊可控。現如今,一個月的時間,CPI提高了1.6個百分點,這是超乎想象的。4.2%的通脹水平,代表美國的整體物價已經不再是緩慢復蘇,而是開啟了大踏步上漲,甚至具備了惡性通脹的特征。如果美聯儲足夠負責,就必須在該數據公布之后,緊急采取加息措施,以遏制未來可能出現的物價失控局面。然而,事實剛好相反。美聯儲克拉里達認為:“未來幾個月美國通脹率可能會繼續上升,但這主要是受到去年同期基數較低和一些供應瓶頸等暫時性因素推動,到今年晚些時候通脹將會回落,因此美聯儲當前不需要調整現行貨幣政策。”什么意思?就是說美聯儲的官員依舊在采取“安撫市場”的一貫策略,將物價的超預期回升盡量淡化,讓公眾認為這是暫時的、低基數問題導致的。筆者看來,這是不負責任的表現。美聯儲主席鮑威爾還未就4.2%的CPI增速發表看法,但預計也會采取“淡化”策略,認為高通脹率不具有持續性,所以也沒必要改變當前的貨幣政策。

對于投資來說,利多消息成為事實之后,其行情也接近尾聲;利空消息最終兌現之后,行情繼續下跌的空間也就非常有限了。春江水暖鴨先知,只有成為最先預感到變化的“鴨子”,才能夠抓住宏觀面變化所推動的大級別行情。美聯儲不承認美國已經出現的惡性通脹跡象,這其實是一個機會。聰明人可以提前行動:在美聯儲猶猶豫豫不知該不該提前加息的情況下,認定其會因為物價的失控而不得不加息,從而獲得因“加息預期落地”而形成的投資機會。

機會在哪里?筆者看來有以下幾點:

1、EURUSD

歐美匯率因為2020年的疫情,出現了持續將近一年的上漲。隨著全球疫情的消退(主要是歐洲和美國),勢必回歸正常水平。匯率回歸的前提是利率回歸,也就是美聯儲和歐央行將當前的利率水平和每月購債規模提高到2020年年初的水平。當然,雙反都還沒有就此明確表現,我們也只能做超前預期。如果美聯儲進入加息通道,美元指數將受到持續性提振。當前歐美匯率1.21,預計在利率回歸正常后,能夠跌至1.1之下。當然,在下跌的過程中,會存在各種各樣的反彈,不會是一步到位的下跌。

2、XAUSUD

黃金的核心價值是避險。2020年有新冠肺炎疫情,看多黃金的理由很充分。2021年并沒有出現波及全球的明顯風險事件,所以避險情緒處于消退狀態。避險情緒的消退,勢必帶動黃金出現持續性下跌。另一方面,黃金還可以規避紙幣的貶值,尤其是美元的貶值(因為國際黃金以美元計價)。假如美聯儲進入加息通道,美元勢必升值,黃金規避紙幣貶值的邏輯也就不復存在,同樣將導致金價大跌。目前黃金價格1833美元/盎司,預計能夠跌到1500美元之下。

3、NAS100

美股過去十年都處在牛市之中,做空美股需要莫大的勇氣。筆者承認美國上市公司具有超強的盈利能力和巨大的內在價值,但在美聯儲進入加息通道之后,下跌依舊不可避免。因為股票的上漲除了可以依靠內在價值的提升之外,還可以依靠流動性的提高。預期中美股下跌,并不是跌去其價值部分,而是跌去其流動性過剩的部分,俗稱擠泡沫。當前納斯達克100指數的價格為13200,預計在美聯儲進入加息通道后能夠回落至10000以下。當然,筆者對美股十年長牛非常忌憚,所以對美股的下跌保持極為嚴格的謹慎態度。

#小結:比CPI增長至4.2%更需要關注的,是美國十年期國債收益率升破1.7% 。我們常說,貨幣匯率的背后是國債收益率。美國十年期國債收益率大幅上行,是更加明確的經濟復蘇/繁榮的信號。當國債收益率與美聯儲調控的基準利率背離到無法容忍的限度時,將倒逼美聯儲采取加息措施,以避免基準利率失去其“基準”的作用。最后,感謝大家閱讀,祝讀者朋友們財源廣進。

ATFX免責聲明:

1、以上分析僅代表分析師觀點,匯市有風險,投資需謹慎。

2、ATFX不會為直接或間接使用或依賴此資料而可能引致的任何盈虧負責。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“ATFX”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

ATFX

ATFX