更多干貨,請關注資產界研究中心

作者:張琦

來源:中證鵬元評級(id:cspengyuan)

主要內容

2022年1月20日,上海、深圳交易所、交易中心、上清所、中證登等聯合發布《銀行間債券市場與交易所債券市場互聯互通業務暫行辦法》(以下簡稱《暫行辦法》),兩大債券市的投資者可通過各自市場基礎設施機構直接買賣兩個市場交易流通債券。

交易所債券市場的機構類專業投資者可以參與“通銀行間”業務,銀行間債券市場成員可以參與“通交易所”業務,互聯互通的券種為銀行間債券市場和交易所市場交易流通的債券、資產支持證券,以及兩市場基礎設施機構統一納入互聯互通的其他具有固定收益特征的現券產品,但《暫行辦法》仍保留了兩市的交易結算制度安排,遵循標的債券交易流通場所和登記托管機構的相關業務規則。

兩大債券市場實現互聯互通,一是有助于便利債券發行與交易,促進資金等要素自由流動,提高債券流動性,有利于形成統一市場和統一價格,二是,有助于提升我國債券市場基礎設施服務的水平和效率,更好地服務于實體經濟。

銀行間債券市場與交易所市場對比:(1)當前,我國債券市場以銀行間市場為主、交易所市場為輔的市場結構,隨著近年來交易所債券市場不斷擴容,其市場債券規模占比逐年攀升;(2)兩市的上市券種差異主要體現在金融債和信用債品種,交易所信用債是此次互聯互通主要受益品種;(3)信用債方面,銀行間信用債以短期限為主,交易所信用債以長期限為主;(4)銀行間信用債的發行主體資質好于交易所信用債發行主體,交易所債券主體更加豐富;(5)銀行間債券市場的流動性好于交易所債券市場,通常情況下,銀行間市場的信用利差略低于交易所債券市場。

2022年1月20日,上海、深圳交易所、交易中心、上清所、中證登等聯合發布《銀行間債券市場與交易所債券市場互聯互通業務暫行辦法》(以下簡稱《暫行辦法》),兩大債券市場的投資者可通過各自市場基礎設施機構直接買賣兩個市場交易流通債券,標志著我國債券市場進一步邁向統一。

一、出臺背景

長期以來,我國債券市場存在“市場割裂”的問題,主要表現在交易機制不同、清算托管方式不同、交易品種不同等方面,制約了債券市場的發展。截至2021年1月20日,我國債券市場總存量131.01萬億元,2021年度一級市場發行規模61.76萬億元,二級市場成交額達1,123.40萬億元,債券市場已是各類主體融資的重要場所。

隨著債券市場不斷發展、參與機構不斷擴大、對外開放深化,近年來,中央及各監管部門為推進債券市場統一陸續出臺了一系列政策。2020年4月,黨中央、國務院《關于構建更加完善的要素市場化配置體制機制的意見》中提出“穩步擴大債券市場規模,豐富債券市場品種,推進債券市場互聯互通”;7月,人民銀行、證監會聯合發布公告(〔2020〕第7號),決定同意銀行間債券市場與交易所債券市場相關基礎設施機構開展互聯互通合作;此次《暫行辦法》是“互聯互通”的具體落地。近年出臺的其他推進債券市場統一的政策還包括債券市場統一執法、評級互認、債券發行全面注冊制、全面開放銀行進入交易所債券市場、券商以獨立承銷商角色進入銀行間債券市場、統一公司信用類債券信息披露制度等。

二、互聯互通重點內容及意義

《暫行辦法》顯示,交易所債券市場的機構類專業投資者可以參與“通銀行間”業務,銀行間債券市場成員可以參與“通交易所”業務,互聯互通的券種為銀行間債券市場和交易所市場交易流通的債券、資產支持證券,以及兩市場基礎設施機構統一納入互聯互通的其他具有固定收益特征的現券產品。

目前,《暫行辦法》仍保留了兩市的交易結算制度,“互聯互通債券交易應當在標的債券的交易流通場所進行成交確認,遵循該場所的相關業務規則,應當在標的債券的登記托管結算機構完成清算交收,遵循該機構的相關業務規則”。

兩大債券市場實現互聯互通,一是有助于便利債券發行與交易,促進資金等要素自由流動,提高債券流動性,有利于形成統一市場和統一價格,二是,有助于提升我國債券市場基礎設施服務的水平和效率,更好地服務于實體經濟。

1. 我國債券市場以銀行間市場為主、交易所市場為輔,交易所市場規模占比逐年攀升

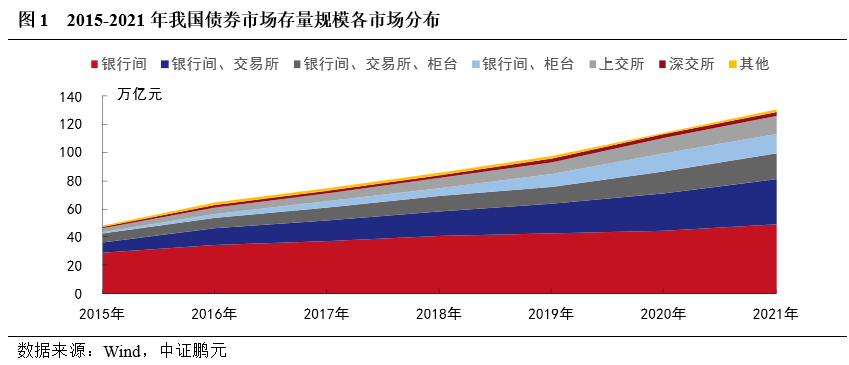

當前,我國債券市場以銀行間市場為主、交易所市場為輔的市場結構,隨著近年來交易所債券市場不斷擴容,其市場債券規模占比逐年攀升。銀行間債券市場上市券種主要包括國債、地方政府債、同業存單、金融債(以銀保機構債為主)、政府支持機構債、企業債、中期票據、短期融資券、定向工具、項目收益票據、ABN、銀保監會ABS;交易所債券市場上市券種主要包括國債、地方政府債、金融債(以證券公司債為主)、政府支持機構債、企業債、公司債、可轉債、可交換債、證監會主管ABS。其中,國債、地方政府債券、金融債、企業債等為跨市場交易債券品種。至2021年末,我國債券市場存量130.43萬億元,在銀行間債券市場(不含跨市場)上市的債券存量規模63.35萬億元,占總存量規模的49%,在交易所債券市場(不含跨市場)上市的債券存量規模15.46億元,占總存量規模的12%,在銀行間和交易所跨市場上市的債券存量規模約50億元,占總存量規模的38%,跨市場債券品種也大多由銀行間市場為主。近年來,隨交易所信用債市場擴容,交易所債券市場(不含跨市場)存量規模對總存量規模占比逐年攀升,由2015年的6%上升至2021年年末的12%。

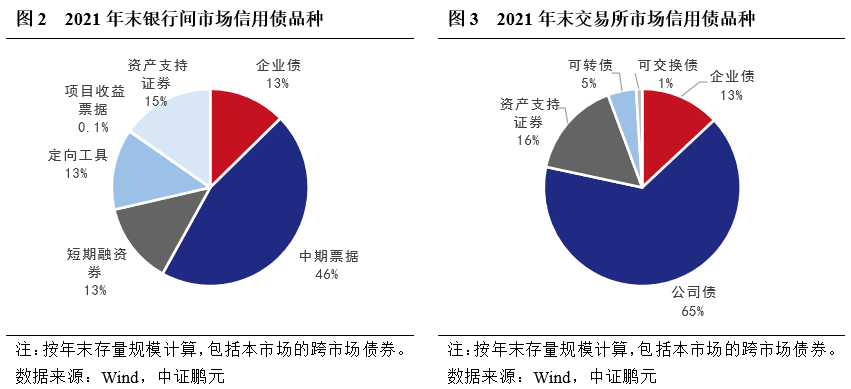

2. 交易所信用債是此次互聯互通主要受益品種

從債券品種上看,兩市的上市券種差異主要體現在金融債和信用債品種。信用債方面,企業債為跨市場品種,其他銀行間信用債品種與交易所信用債品種處于“割裂”狀態。在我國以銀行間市場為主的債券市場結構下,交易所信用債將是此次互聯互通主要受益品種。

信用債規模上,銀行間市場相對交易所市場仍保持一定優勢,但兩市的規模差距逐步在縮小。2021年末銀行間市場信用債債券存量規模17.67萬億元、交易所市場信用債債券存量規模15.04萬億元,為銀行間的85%,該比例在2019年末為76%。由于銀行間市場(超)短期融資券以滾續發行為主,發行量較大,銀行間信用債發行規模遠超交易所市場。2021年銀行間信用債發行規模10.18萬億元、交易所信用債發行規模5.39億元,為銀行間的53%。此外,截至2021年末,交易所存量公司債發行主體數量3,192家,已超過銀行間市場存量信用債發行主體數量2,804家。

3. 銀行間以短期限債券為主,交易所以長期限債券為主

2020年5月,交易所債券市場開始試點短期公司債券。此前交易所債券市場缺乏短期限品種所致的兩市場期限結構差異的現場仍然存在。從2021年的新發行債券來看,不考慮跨市場品種,銀行間信用債加權期限為1.70年,交易所信用債加權期限為4.01年。期限結構上,銀行間信用債以1年期以下短期債券為主,發行規模占比61%,5年期及以上長期限債券的發行規模占比僅為12%;交易所信用債則以長期限為主,1年期及以下短期債券發行規模占比為8%,5年期及以上長期限債券的發行規模占比為51%。

4. 銀行間信用債的發行主體資質好于交易所信用債發行主體,交易所債券主體更加豐富

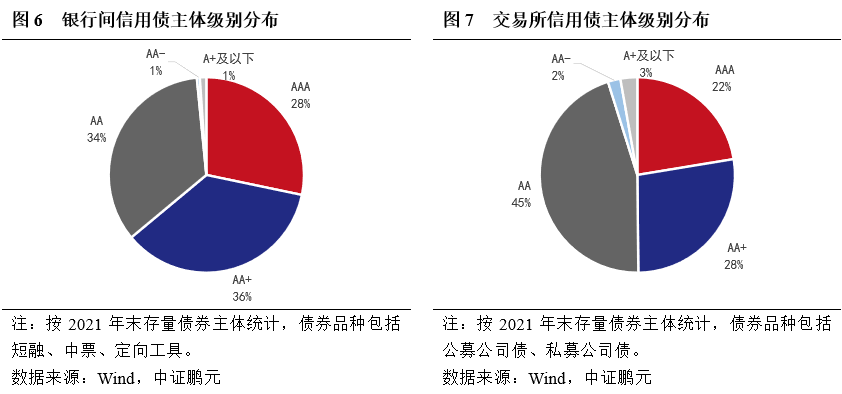

銀行間信用債的發行主體資質好于交易所信用債發行主體。從主體級別分布看,截至2021年末,銀行間存量信用債的發行主體級別在AA+級以上的占比為64%,相應的,交易所該比例為50%。交易所信用債A+級及以下主體占比約3%,也略高于銀行間信用債1%。

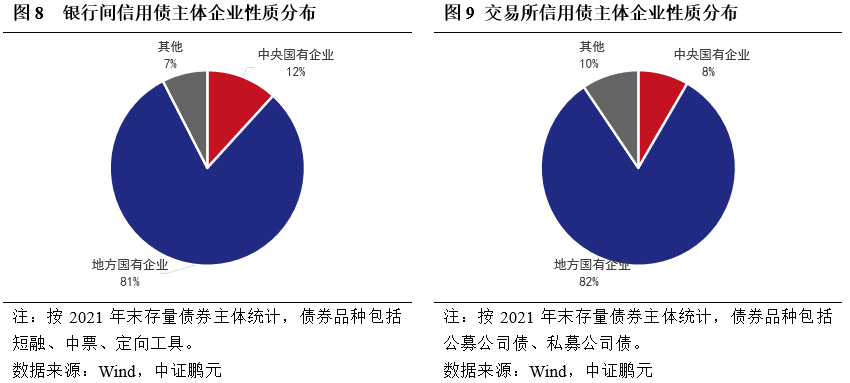

在企業性質上,交易所信用債的非國有性質的發行主體略多于銀行間市場,交易所市場相對更具有包容性。從2021年末存量債發行主體性質分布來看,銀行間信用債非國有發行主體占比7%,交易所信用債的該比例為10%。

5. 通常情況,銀行間市場的利差略低于交易所債券市場

由于兩市的結算交易機制、投資者結構、質押回購等方面的差異,進而導致同一主體的利差差異以及債券價格差異。長期以來,作為信用債主要參與的銀行未能直接參與投資交易交易所債券,銀行間債券市場的流動性好于交易所債券市場。從兩市場信用債的成交量來看,2021年銀行間市場信用債(含ABS)成交量共25.90萬億元,遠大于交易所債券市場的1.38萬億元。通常情況下,銀行間市場的利差略低于交易所債券市場。從2021年跨市場發行債券的主體發行利差情況來看,同一主體的銀行間債券平均比交易所債券低4BP。

此次兩個債券市場交易實現互聯互通仍遵循標的債券所在場所的相關業務規則,相關規則逐步實現進一步統一將更有利于減少兩市流動性差異、形成統一價格。隨兩市的相關制度和機制逐步相統一,兩市的結構上差異將逐漸縮小。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“中證鵬元評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

中證鵬元評級

中證鵬元評級