更多干貨,請(qǐng)關(guān)注資產(chǎn)界研究中心

作者:EthenChow

來(lái)源:習(xí)REITs

編輯:泰德

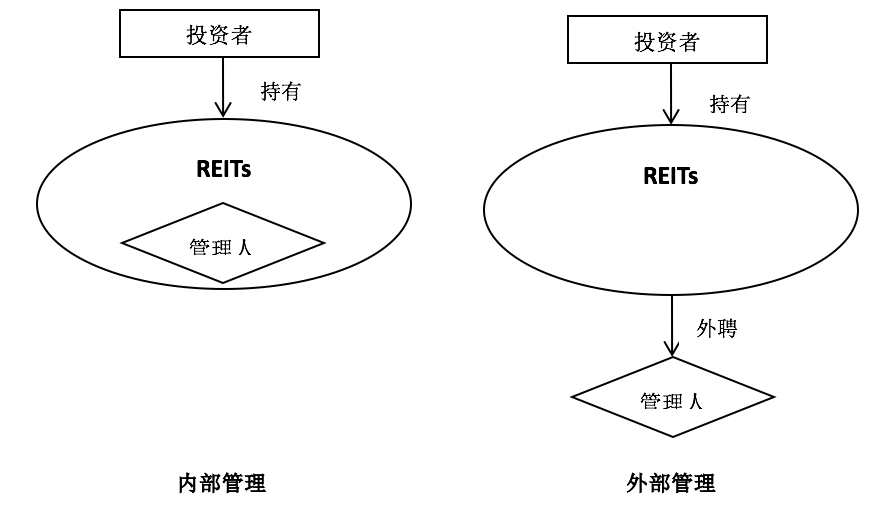

一般來(lái)講,REITs治理可以分為內(nèi)部管理和外部管理兩種模式。REITs管理主要包括作為金融屬性的金融資產(chǎn)管理和作為不動(dòng)產(chǎn)屬性的不動(dòng)產(chǎn)管理兩方面內(nèi)容,所以REITs管理人兼具資產(chǎn)管理人和不動(dòng)產(chǎn)管理人雙重性質(zhì)。REITs內(nèi)部管理指以REITs為載體管理人是REITs內(nèi)部公司或組織,同時(shí)承擔(dān)金融資產(chǎn)管理和不動(dòng)產(chǎn)管理職責(zé)。REITs外部管理主要是以REITs為載體外聘第三方管理人對(duì)金融資產(chǎn)或不動(dòng)產(chǎn)進(jìn)行管理,外聘的第三方管理可以是只對(duì)金融資產(chǎn)或不動(dòng)產(chǎn)進(jìn)行管理,也可以是同時(shí)對(duì)金融資產(chǎn)和不動(dòng)產(chǎn)進(jìn)行管理。REITs金融資產(chǎn)管理人的主要職責(zé)是募、投、管、退和全面金融風(fēng)險(xiǎn)管控等;REITs不動(dòng)產(chǎn)管理人主要負(fù)責(zé)不動(dòng)產(chǎn)出租、改造、運(yùn)營(yíng)、維護(hù)等。REITs管理關(guān)系結(jié)構(gòu)圖如下所示:

不管是內(nèi)部管理還是外部管理,REITs在金融資產(chǎn)管理層面講究的是對(duì)該REITs運(yùn)作的管理,主要表現(xiàn)在REITs的市值管理、流動(dòng)性管理、波動(dòng)性管理、信息披露等,幾乎不在二級(jí)市場(chǎng)從事交易,顯示出REITs的被動(dòng)性,故在金融資產(chǎn)管理層面屬于被動(dòng)型管理。在不動(dòng)產(chǎn)管理層面要求REITs積極主動(dòng)參與一級(jí)市場(chǎng)運(yùn)作,包括管理運(yùn)營(yíng)好現(xiàn)有資產(chǎn)和對(duì)合適優(yōu)質(zhì)資產(chǎn)進(jìn)行重組并購(gòu),達(dá)到內(nèi)生增長(zhǎng)和外延擴(kuò)張雙驅(qū)動(dòng),不動(dòng)產(chǎn)管理表現(xiàn)出REITs主動(dòng)管理型特征。REITs兼具主動(dòng)管理和被動(dòng)管理特性,體現(xiàn)出強(qiáng)烈的一二級(jí)市場(chǎng)聯(lián)動(dòng)性,本質(zhì)為主動(dòng)型被動(dòng)性產(chǎn)品。從這個(gè)角度看我國(guó)公募REITs是主動(dòng)型被動(dòng)性基金。

從上述結(jié)構(gòu)圖來(lái)看,所有REITs均基于信托法律基礎(chǔ)建立關(guān)系,主要是REITs份額持有人非實(shí)際REITs管理運(yùn)營(yíng)者,REITs份額持有人和管理人(內(nèi)部管理人和外部管理人)之間是委托代理關(guān)系。REITs載體可以為公司型、信托型、基金型等,這種法律關(guān)系和REITs載體形式本質(zhì)并無(wú)必然聯(lián)系,REITs載體類型并非固定于一種管理模式。也就是說(shuō)不管公司型REITs也好,還是信托型REITs、基金型REITs,都存在委托代理關(guān)系,但委托代理鏈條有區(qū)別。另外公司型REITs、信托型REITs、基金型REITs都有可能是內(nèi)部管理和外部管理,非主觀上認(rèn)為公司型REITs就是內(nèi)部管理模式,信托型REITs和公司型REITs就是外部管理。美國(guó)以公司型REITs為主,但有的公司型REITs是內(nèi)部管理,有的是外部管理,總體來(lái)說(shuō)以內(nèi)部管理為主。與此相反,日本公司型REITs基本以外部管理為主。對(duì)于信托型REITs來(lái)說(shuō)也并非全部外部管理,例如香港領(lǐng)展信托REITs,本質(zhì)是內(nèi)部管理模式,究其原因主要是領(lǐng)展REITs完全控股管理公司,管理人是REITs內(nèi)部人,屬于內(nèi)部管理型REITs。目前,美國(guó)、歐洲以公司型REITs為主,管理模式以內(nèi)部管理為主;亞洲以信托型REITs為主,管理模式以外部管理為主。對(duì)于REITs載體不同主要是各地區(qū)與國(guó)家法體系的差異。在管理模式上,內(nèi)部管理和外部管理一般沒(méi)有優(yōu)劣好壞之分,但也確實(shí)出現(xiàn)一定時(shí)期某些國(guó)家或地區(qū)內(nèi)部管理稍優(yōu)于外部管理,但另一時(shí)期某些國(guó)家或地區(qū)外部管理稍優(yōu)于內(nèi)部管理,這種現(xiàn)象的出現(xiàn)可能和當(dāng)時(shí)政治環(huán)境、法律環(huán)境、市場(chǎng)環(huán)境、管理人管理水平等密切相關(guān)。基于我國(guó)當(dāng)前現(xiàn)實(shí)狀況,我國(guó)采用公募基金型REITs,開(kāi)始時(shí)采用外部管理模式比較可行,等市場(chǎng)化運(yùn)作一定時(shí)期后最好也能出現(xiàn)內(nèi)部管理型公募基金REITs,實(shí)現(xiàn)外部管理型REITs和內(nèi)部管理型REITs相互競(jìng)爭(zhēng),促進(jìn)我國(guó)治理機(jī)制完善與進(jìn)步。

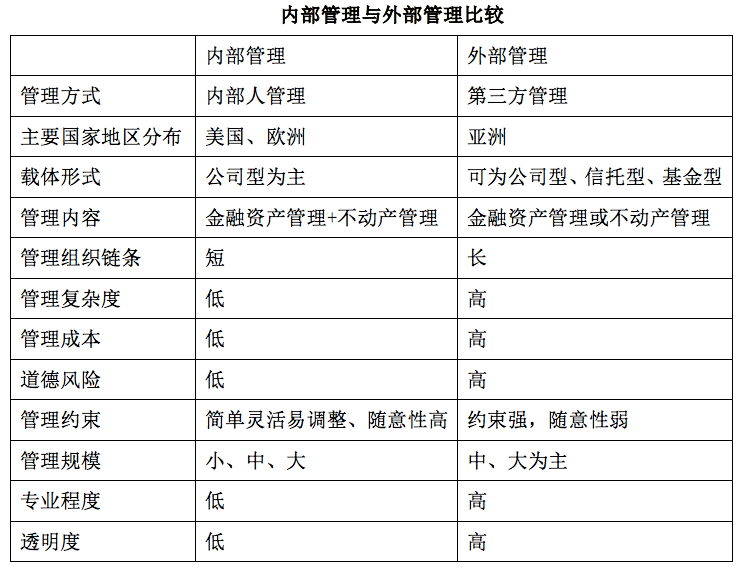

在REITs治理機(jī)制中,內(nèi)部管理和外部管理在組織鏈條上存在重大差異,內(nèi)部管理組織鏈條為:投資者---REITs(管理人),外部管理組織鏈條為:投資者---REITs---管理人。外部管理相對(duì)內(nèi)部管理來(lái)說(shuō)組織鏈條更長(zhǎng),不可避免的就會(huì)造成治理結(jié)構(gòu)更復(fù)雜。若在外部管理組織結(jié)構(gòu)中金融資產(chǎn)管理人和不動(dòng)產(chǎn)管理人非同一人,REITs在管理時(shí)需要全面統(tǒng)籌金融資產(chǎn)管理人和不動(dòng)產(chǎn)管理人,這就不僅僅是1+1>2的復(fù)雜程度。內(nèi)部管理人由于金融資產(chǎn)管理人和不動(dòng)產(chǎn)管理人均為內(nèi)部人,只需要協(xié)調(diào)好內(nèi)部關(guān)系而減少外部協(xié)調(diào)溝通成本。這種管理鏈條組織形式使得內(nèi)部管理簡(jiǎn)單、靈活、易調(diào)整,但也會(huì)出現(xiàn)隨意性較強(qiáng)的特點(diǎn);外部管理復(fù)雜度相對(duì)較高,但協(xié)議控制下制度約束高,不那么隨意。在成本方面,由于內(nèi)部管理組織鏈條短,成本相較外部管理低。另外,內(nèi)部管理是內(nèi)部人控制,外部管理是外部第三方管理控制,在道德風(fēng)險(xiǎn)問(wèn)題上外部管理人風(fēng)險(xiǎn)相對(duì)較高,這對(duì)REITs挑選管理人提出極大挑戰(zhàn)。綜上,從管理復(fù)雜度、管理成本、道德風(fēng)險(xiǎn)角度看,似乎內(nèi)部管理機(jī)制優(yōu)于外部管理機(jī)制。

REITs由于龐大的資金和資產(chǎn)管理,REITs內(nèi)部可能并不具備足夠合適足夠多的管理人才,外聘第三方管理人變成REITs的現(xiàn)實(shí)需求。相較于內(nèi)部管理人,外部管理人在專業(yè)化程度更高,同時(shí)能夠給REITs帶來(lái)大量的外部資源。外部管理人能夠勝任超大資金資產(chǎn)的管理;除非內(nèi)部管理人專職專業(yè)深耕于此,否則很難勝任大型甚至超大型資金資產(chǎn)管理。另一方面,外聘第三方管理人在公司治理過(guò)程中透明度會(huì)高于內(nèi)部管理人治理,透明度的提高會(huì)使資本市場(chǎng)反響更好,透明度的提高也有助于管理的規(guī)范性。從管理規(guī)模、專業(yè)程度、透明度來(lái)說(shuō),外部管理要優(yōu)于內(nèi)部管理。

注:文章為作者獨(dú)立觀點(diǎn),不代表資產(chǎn)界立場(chǎng)。

題圖來(lái)自 Pexels,基于 CC0 協(xié)議

本文由“習(xí)REITs”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請(qǐng)勿轉(zhuǎn)載,謝謝!

原標(biāo)題: REITs治理中的內(nèi)部管理和外部管理探討

習(xí)REITs

習(xí)REITs