更多干貨,請關注資產界研究中心

作者:宏觀研究部

來源:聯合資信(ID:lianheratings)

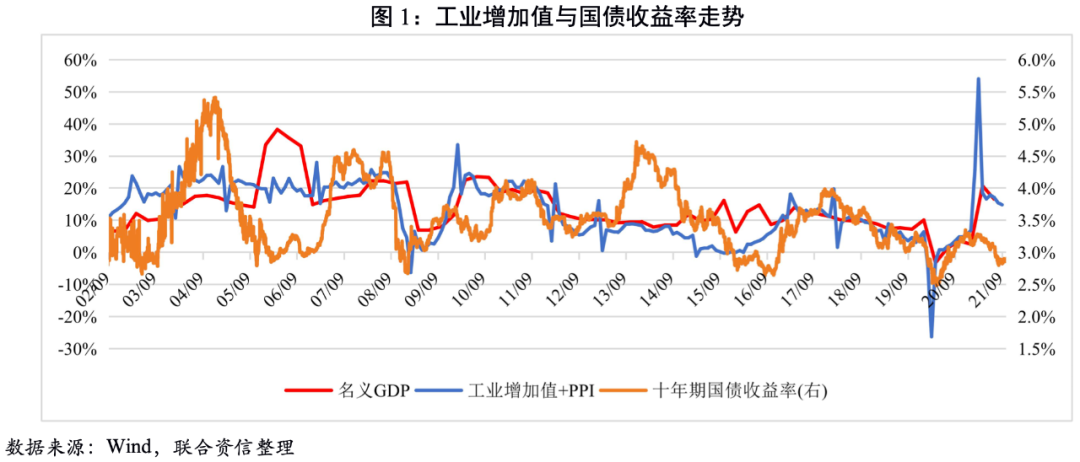

?基本面:9月我國經濟下行壓力較大,但市場對“穩增長”的預期有所上升,疊加結構性通脹壓力抬升以及中美關系緩和帶來的風險偏好抬升,10月國債收益率或將小幅上行。

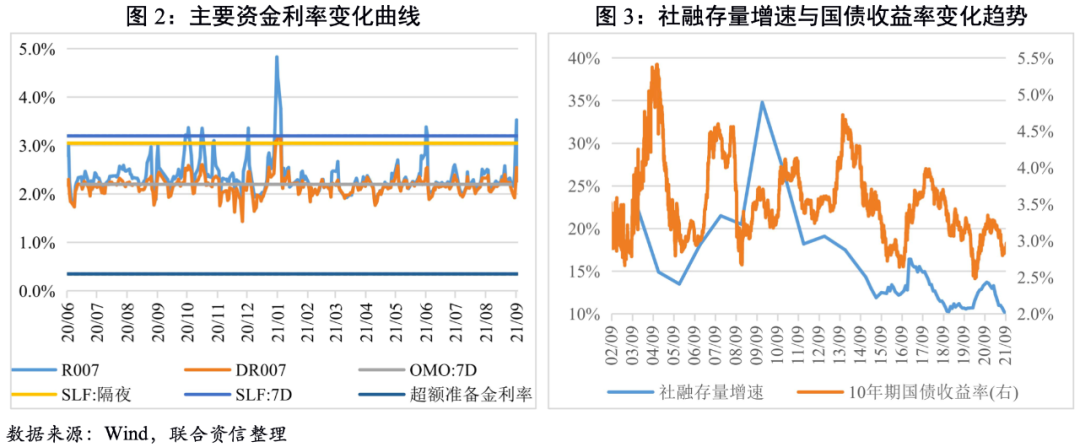

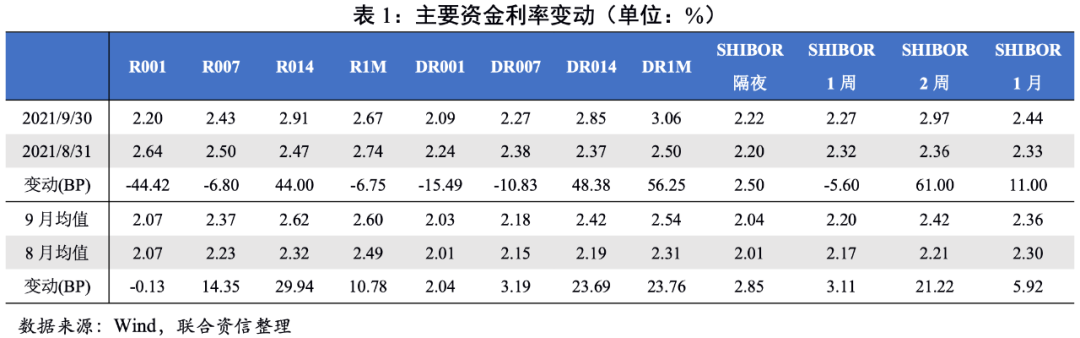

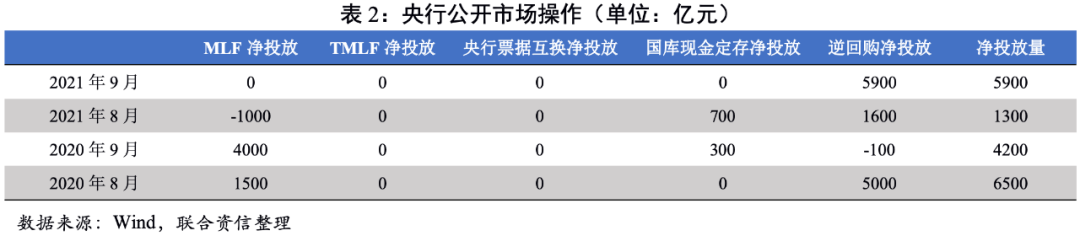

?資金面:9月資金面先緊后松總體保持平穩,資金利率先升后降,利率均值小幅上行。近期結構性寬信用將加速推進,疊加地方政府債加速發行,社融增速或將觸底反彈,同樣或推動10月利率債收益率小幅上行。

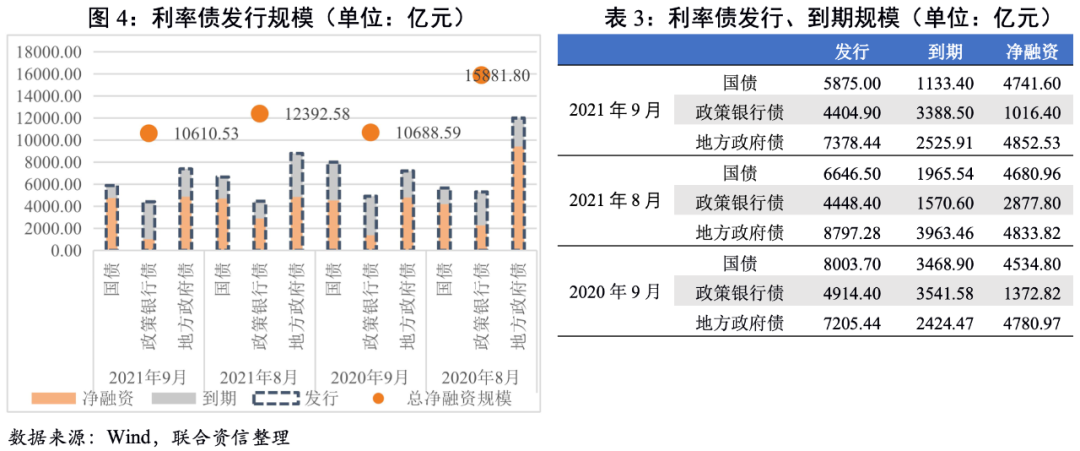

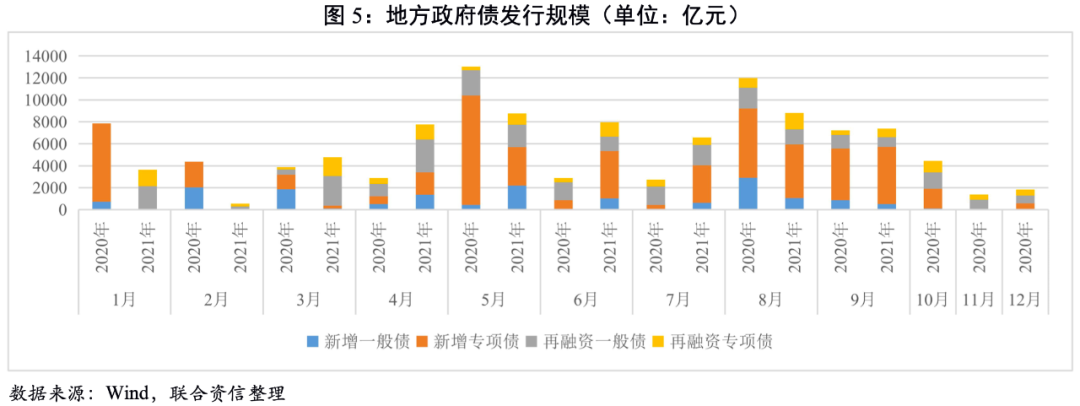

?一級市場:9月利率債總發行規模和凈融資規模環比同比雙降,平均發行成本整體變動不大。四季度地方政府專項債發行有望加速,帶動利率債發行規模增加。

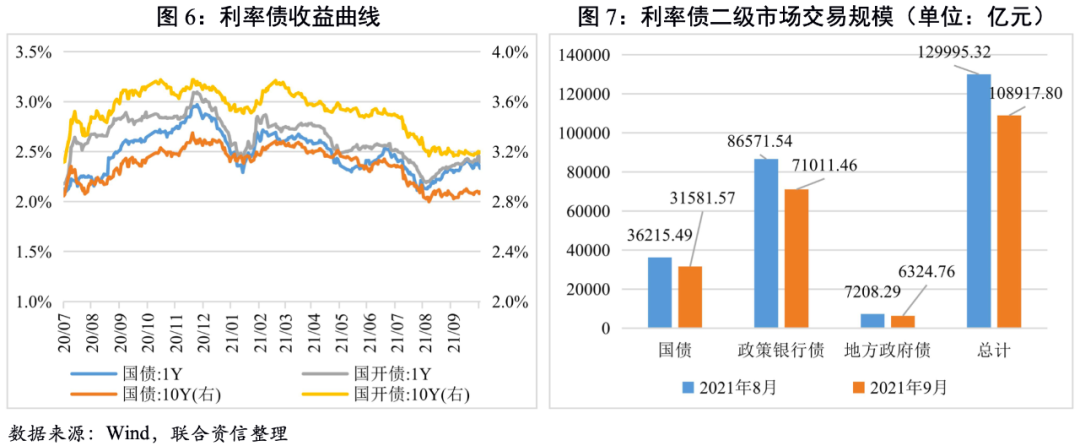

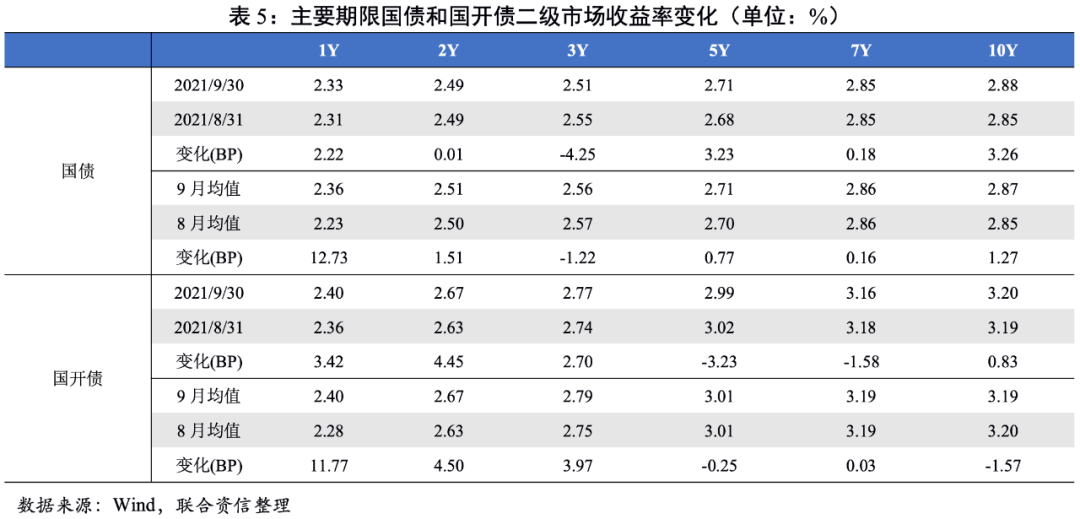

?二級市場:9月利率債收益率先升后降,收益率曲線繼續走平,這在一定程度上反映出市場對短期經濟下行壓力的擔憂。

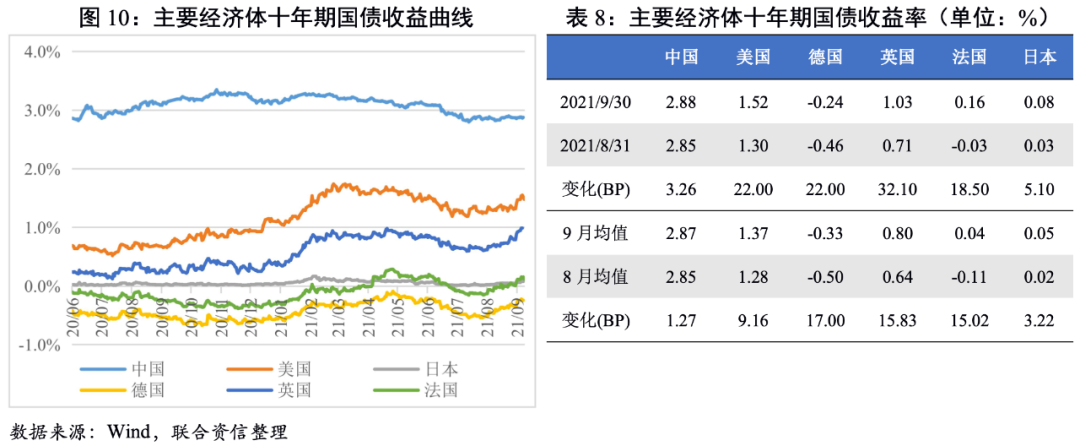

?國別利差:9月美國、德國、英國、法國、日本十年期國債收益率均值全面上行,我國與上述經濟體十年期國債利差均值普遍收窄。

?匯率:9月美元兌人民幣匯率走勢基本穩定,在基本面因素和貨幣政策因素的作用下, 10月美元兌人民幣匯率仍將保持在穩定區間,但隨著Taper漸行漸近,人民幣或承壓。

9月官方制造業PMI指數為49.6%,是上年3月以來首次降至榮枯線以下,制造業供需兩端繼續雙縮,主要是由于能耗雙控政策持續升級導致高耗能行業景氣水平較低。高爐開工率、30大中城市商品房銷售面積、乘用車批發和零售銷量等高頻數據繼續回落,預示經濟修復動能進一步走弱。通脹方面,9月CPI總體穩定,同比漲幅相較上月小幅回落,環比漲幅與上月持平;受煤炭和部分高耗能行業產品價格上漲等因素影響,PPI同比、環比漲幅繼續擴大。近期,監管部門數次表態維護房地產市場穩定,部分地區限電限產也有所松動,均表現了監管層的維穩導向。整體看,9月基本面繼續走弱但市場對“穩增長”的預期有所上升,疊加結構性通脹壓力抬升以及中美關系緩和帶來的風險偏好抬升,10月國債收益率或將小幅上行。

9月資金面先緊后松總體保持平穩,資金利率先升后降,利率均值小幅上行。進入9月,受中秋、國慶雙節臨近以及季末資金需求旺盛等因素影響,主要資金利率于9月中上旬普遍上行。為維護季末流動性平穩,央行于9月15日開展6000億元MLF操作,為2021年7月降準后首次對MLF的等量續作,隨后于9月17日重啟14天逆回購,同時增加7天逆回購投放量,帶動資金利率下行。9月23日央行召開電視會議,提出“要發揮好新增3000億元支小再貸款額度的積極作用,引導地方法人金融機構積極主動對接小微企業融資需求,加快貸款投放進度”,24日央行貨幣政策委員會第三季度例會召開,重申“用好新增3000億元支小再貸款額度,支持增加小微企業和個體工商戶貸款”,釋放出結構性寬信用將加速推進的信號。在結構性寬信用政策支持下,疊加地方政府債加速發行,四季度社融增速或將觸底反彈。10月將面臨8400億元的14天逆回購到期、繳稅高峰以及地方政府債加速發行對流動性的擾動,對資金面帶來一定壓力;同時銀行理財產品估值從攤余成本法到公允價值法切換已拉開序幕,二級資本債、永續債遭遇拋售的同時加大了銀行資本補充工具的發行難度,銀行資本補充壓力加大,債市配置需求或將下降。受以上因素共同影響10月利率債收益率或將小幅上行。

9月利率債總發行規模環比和同比雙降,其中,國債和政策銀行債發行規模較上月和上年同期均有所減少,地方政府債發行規模較上月有所減少、較上年同期小幅增加;利率債凈融資規模環比和同比雙降,其中,國債和地方政府債凈融資規模較上月和上年同期均小幅增加,政策銀行債凈融資規模較上月和上年同期均顯著減少。截至9月末,年內新增地方政府專項債發行規模2.37萬億元,發行進度為64.86%,顯著落后于2020年及2019年同期超過90%的發行進度。9月1日國常會明確提出“統籌做好跨周期調節,發揮地方政府專項債作用帶動擴大有效投資”,9月16日國家發改委新聞發布會表示“將加大宏觀政策落實力度,加快全年3.65萬億元地方政府專項債券發行和使用進度”。展望第四季度,地方政府專項債發行有望繼續加速,從而帶動地方政府債發行規模增加。

利率債平均發行成本整體變動不大。國債3年期平均發行利率小幅下行,其余主要期限平均發行利率與上月持平;政策銀行債1年期、3年期和10年期平均發行利率小幅上行,其余主要期限平均發行利率小幅下行;地方政府債7年期和10年期平均發行利率小幅微降,其余主要期限平均發行利率小幅上行。

9月利率債收益率先升后降,收益率曲線繼續走平。9月上半月市場流動性趨緊,利率債收益率上行;月中隨著央行加大公開市場操作力度,市場流動性逐步轉松,利率債收益率小幅下行。但近期我國經濟復蘇持續放緩,受此影響,總體上看9月短端收益率上行幅度大于長端收益率上行幅度,收益率曲線進一步趨于平緩。從交易規模看,9月國債、地方政府債和政策銀行債交易規模相較8月均出現不同程度回落。

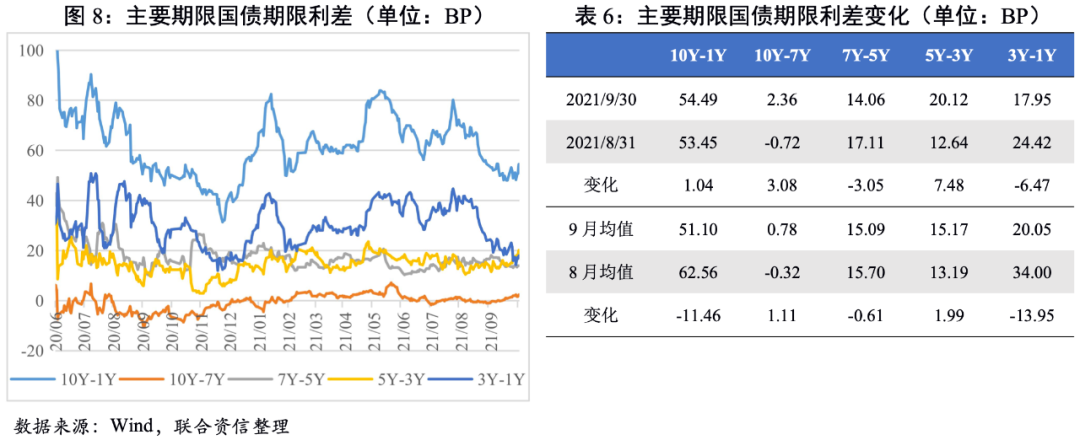

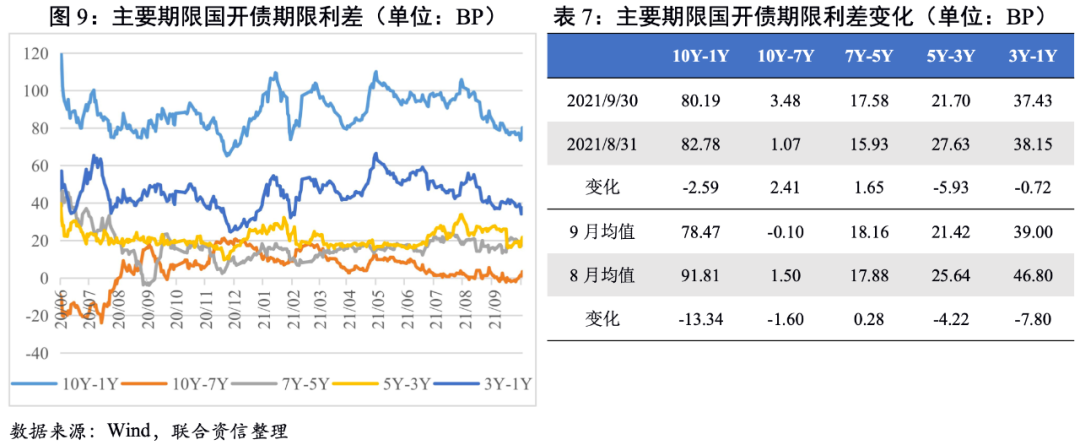

中短期期限利差大多收窄。從期限利差均值來看,國債10Y-7Y和5Y-3Y期限利差小幅走闊,其余主要期限利差均收窄;國開債除7Y-5Y期限利差小幅走闊外,其余主要期限利差均收窄。整體看,9月國債和國開債收益率曲線進一步走平,主要是由于3Y-1Y期限利差顯著收窄,這在一定程度上反映出市場對短期經濟下行壓力的擔憂繼續加深。

9月主要經濟體十年期國債收益率均值全面上行,其中美國、德國、英國、法國十年期國債收益率均值上行幅度較大,主要是由于疫情逐步好轉,經濟延續復蘇態勢,疊加全球能源危機引發通脹預期上行。從利差均值看,我國與主要經濟體十年期國債利差普遍收窄。近期,美歐日等主要經濟體經濟復蘇勢頭總體向好,美聯儲和英國央行相繼釋放鷹派信號。與之相對的是,我國經濟復蘇趨勢持續放緩,經濟下行壓力不斷加大。受此影響,我國與上述經濟體十年期國債利差均出現不同程度收窄。

9月,美元兌人民幣匯率走勢基本穩定,波動區間為6.44~6.47,均值為6.46,較8月小幅升值。從基本面看,我國經濟復蘇仍然不穩固、不均衡,從近期經濟數據看經濟面臨下行壓力。美國經濟在疫苗接種和強有力政策支持下繼續改善。雖然9月非農就業數據低于預期,但主要是由于疫情影響導致政府教育工作者就業人數驟減,而居高不下的通脹水平也主要是由于勞工短缺、供需不平衡等因素導致,隨著疫情的逐步緩解非農就業有望迎來反彈,通脹水平也有望回歸正常水平。從貨幣政策看,美聯儲9月FOMC會議紀要表示“經濟朝著實現充分就業和物價穩定目標取得了實質性進展,如果進展大體上如預期的那樣繼續下去,資產購買的步伐可能很快就會放緩”,繼續釋放“鷹派”信號。人民銀行貨幣政策委員會2021年第三季度例會指出“穩健的貨幣政策要靈活精準、合理適度,保持流動性合理充裕,增強信貸總量增長的穩定性”,引發市場“寬信用”的預期。綜上所述,預計10月美元兌人民幣匯率仍將保持在穩定區間,但隨著Taper漸行漸近,人民幣或承壓。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“聯合資信”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 【債市研究】9月利率債收益率曲線繼續走平,Taper漸行漸近人民幣或承壓——聯合利率債和匯率觀察月報(2021年9月)

聯合資信

聯合資信