更多干貨,請關注資產界研究中心

作者:毛小柒

來源:濤動宏觀(ID:jinrongjianghu123123)

【正文】

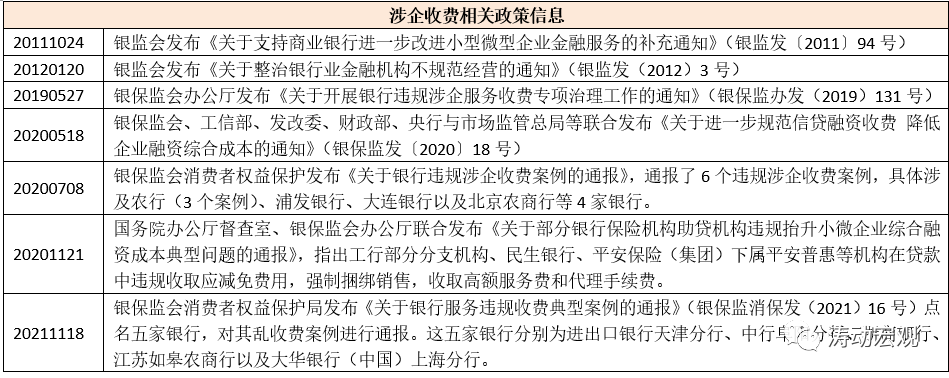

近年來,監管部門對各類亂收費、推高企業融資綜合成本的行為給予了較高程度的關注,而銀行涉企收費的問題也被歸于消費者權益保護領域,相關案例及涉案銀行多次在銀保監會官網被通報點名,值得關注。

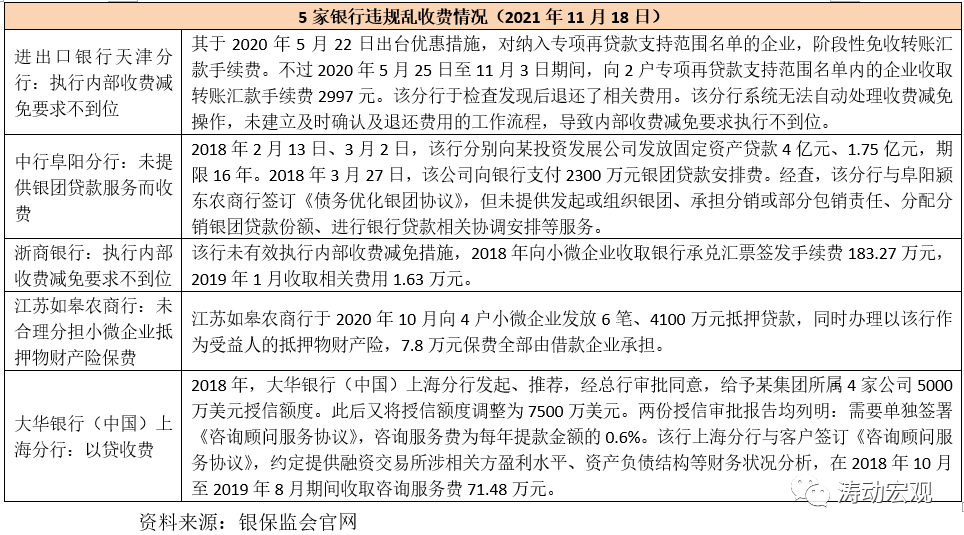

一、銀保監會點名通報5家銀行違規亂收費四大問題

(一)2021年11月18日,銀保監會消費者權益保護局發布《關于銀行服務違規收費典型案例的通報》(銀保監消保發(2021)16號)點名五家銀行,對其涉企違規亂收費案例進行通報。這五家銀行分別為進出口銀行天津分行、中行阜陽分行、浙商銀行、江蘇如皋農商行以及大華銀行(中國)上海分行。

(二)這五家銀行的涉企違規收費問題主要分為四大類:

1、自己內部制定的收費減免政策在執行上出現偏差,如進出口銀行天津分行與浙商銀行,這個是銀行自身不作為或假作為的問題。

2、涉及到小微企業抵押物財產險保費沒有合理分擔,如江蘇如皋農商行。

3、以授信名義收費,存在質價不符的問題,如大華銀行(中國)上海分行,這類問題在顧問費方面尢為頻繁,且備受關注。

4、沒有提供銀團貸款服務而收取銀團貸款安排費。目前銀行在收取中收方面受到較嚴的監管,而與貸款直接掛鉤的中收基本上只有銀團貸款服務費才是合法路徑,因此近年來很多銀行在銀團貸款方面頻繁發力,現在看來監管部門對銀團貸款收費問題似乎也越來越關注。

二、先前銀保監會已兩次通報銀行違規收費案例

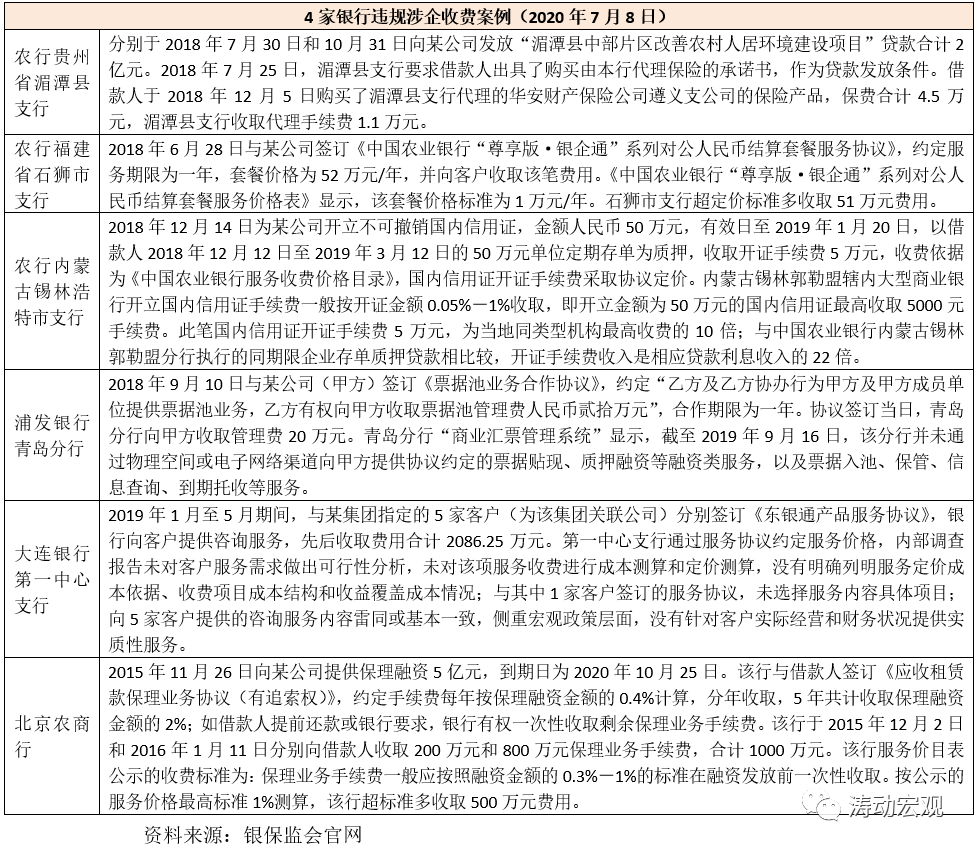

(一)2020年7月通報6起違規涉企收費案例

2020年7月8日,銀保監會消費者權益保護發布《關于銀行違規涉企收費案例的通報》,通報了6個違規涉企收費案例,具體涉及農行(3個案例)、浦發銀行、大連銀行以及北京農商行等4家銀行。

1、農行系統的三家支行主要存在授信時違規搭售代理保險產品、違規以系統和其它產品名義收費、異常收費等問題。

2、浦發銀行存在未提供相應票據融資類服務而大額收取票據池管理費、大連銀行存在咨詢服務費收取與所提供的咨詢服務質價不符、北京農商行存在未按標準或超標準收取保理手續費等問題。

可以看出,這6個案例的違規主要是存在提供融資過程中存在強制搭售保險產品、超公示標準收取市場調節價費用、未提供服務而收費等問題。

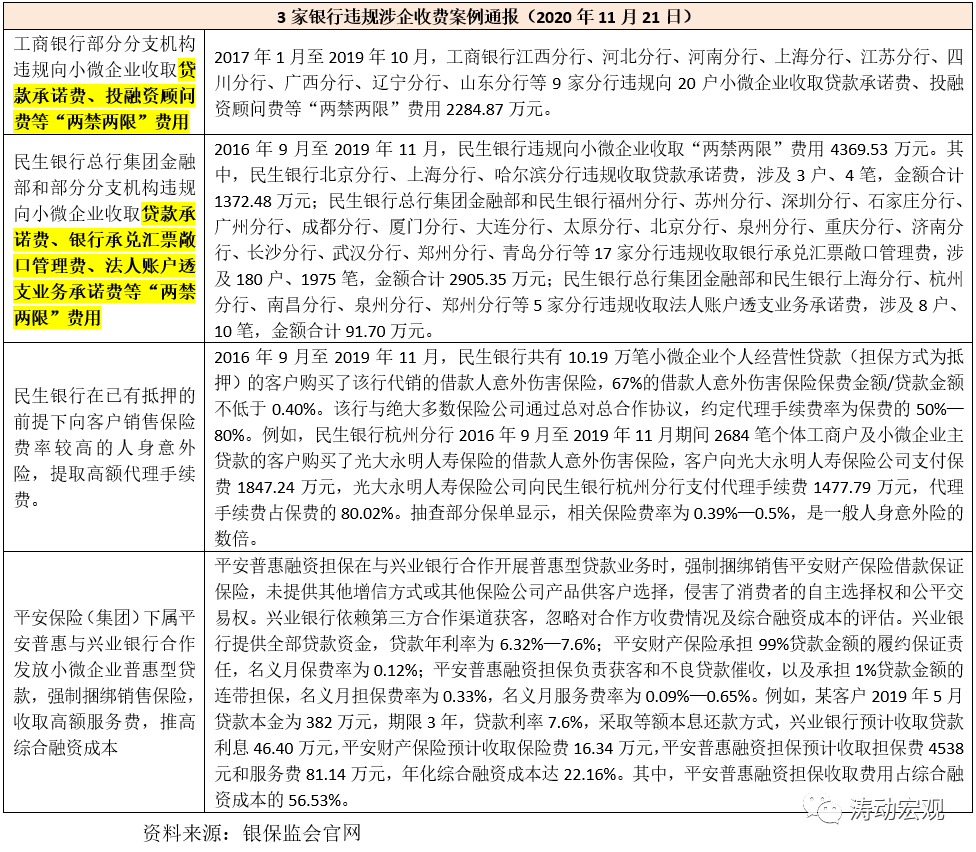

(二)2020年11月通報4起違規收費案例

2020年11月21日,國務院辦公廳督查室、銀保監會辦公廳聯合發布《關于部分銀行保險機構助貸機構違規抬升小微企業綜合融資成本典型問題的通報》,指出工行部分分支機構、民生銀行、平安保險(集團)下屬平安普惠等機構在貸款中違規收取應減免費用,強制捆綁銷售,收取高額服務費和代理手續費。

1、工行部分分支機構違規收取貸款承諾費、投融資顧問費等“兩禁兩限”費用,平安普惠與興業銀行合作時收取高額服務費并捆綁銷售保險產品。

2、民生銀行不僅違規收取貸款承諾費、銀行承兌匯票敞口管理費、法人賬戶透支業務承諾費等“兩禁兩限”費用,還在已有抵押的前提下搭售代理的保險產品收取高額代理手續費。

三、涉企收費的政策導向

銀行涉企收費這兩年備受關注主要是因為這一環節存在合法合規合理收取費用的問題,實際上政策層面對相關要求已經有明確,如七不準、四公開以及兩禁兩限要求等等。2020年5月18日銀保監會、工信部、發改委、財政部、央行與市場監管總局等聯合發布的《關于進一步規范信貸融資收費降低企業融資綜合成本的通知》(銀保監發〔2020〕18號)對該問題提出了進一步的要求。

(一)監管明確要求(2012年的3號文):“七不準”與“四公開”

2012年1月20日,原銀監會發布《關于整治銀行業金融機構不規范經營的通知》(銀監發(2012)3號),明確提出“七不準”與“四公開”。

1、所謂“七不準”,具體是指不得以貸轉存、不得存貸掛鉤、不得以貸收費、不得浮利分費、不得借貸搭售、不得一浮到頂、不得轉嫁成本。

其中,特別需要關注的要點主要有(1)銀行業金融機構不得借發放貸款或以其他方式提供融資之機,要求客戶接受不合理中間業務或其他金融服務而收取費用;(2)不得將利息分解為費用收取;(3)不得在提供融資時強制捆綁、搭售理財、保險、基金等金融產品。

2、所謂“四公開”,具體是指合規收費、以質定價、公開透明、減費讓利。其中,特別需要關注的要點有(1)任何分支機構不得自行制定和調整收費項目名稱等要素;(2)不得對未給客戶提供實質性服務、未給客戶帶來實質性收益、未給客戶提供實質性效率的產品和服務收取費用,即質價相符。

(二)兩禁兩限:不得收取承諾費與資金管理費,限制收取財顧費與咨詢費

2011年10月24日,原銀監會發布《關于支持商業銀行進一步改進小型微型企業金融服務的補充通知》(銀監發〔2011〕94號),明確提出“兩禁兩限”。

1、所謂“兩禁兩限”(由94號文提出),具體是指除銀團貸款外,銀行不得對小微企業收取承諾費與資金管理費(兩禁),嚴格限制對小微企業收取財務顧問費和咨詢費(兩限)。即除銀團貸款外,不得收取承諾費與資金管理費,限制收取財顧費與咨詢費。

2、2011年8月1日,銀監會發布《銀團貸款業務指引》(修訂)(銀監發(2011)85號),明確指出銀團貸款收費的具體項目可以包括安排費、承諾費、代理費等,且應當遵循“誰借款、誰付費”的原則。

(1)牽頭行不得向銀團成員提出任何不合理條件,不得以免予收費的手段,開展銀團貸款業務競爭,不得借籌組銀團貸款向銀團成員和借款人搭售其他金融產品或收取其他費用。

(2)銀團費用僅限為借款人提供相應服務的銀團成員享有。安排費一般按銀團貸款總額的一定比例一次性支付;承諾費一般按未用余額的一定比例每年根據銀團貸款合同約定的方式收取;代理費可以根據代理行的工作量按年支付。

(三)2020年5月提出進一步要求

2020年5月18日,銀保監會、工信部、發改委、財政部與央行聯合發布《關于進一步規范信貸融資收費降低企業融資綜合成本的通知》,在“七不準”、“四公開”以及“兩禁兩限”的基礎上,對涉企收費提出了值得關注的四個要求:

1、不得收取信貸資金受托支付劃撥費、資金管理費,不得在貸款合同中約定提前還款或延遲用款違約金,取消法人賬戶透支承諾費和信貸資信證明費。

2、除存單質押貸款、保證金類業務外,不得將企業預存一定數額或比例的存款作為信貸申請獲得批準的前提條件。

3、銀行應對合作的第三方機構實施名單制管理,由一級分行及以上層級審核第三方機構資質,并在合同中明確禁止第三方機構以銀行名義向企業收取費用。

4、銀行不得以向專業服務機構推薦客戶的名義,向合作機構收取業務協辦費用,導致企業融資費用增加。

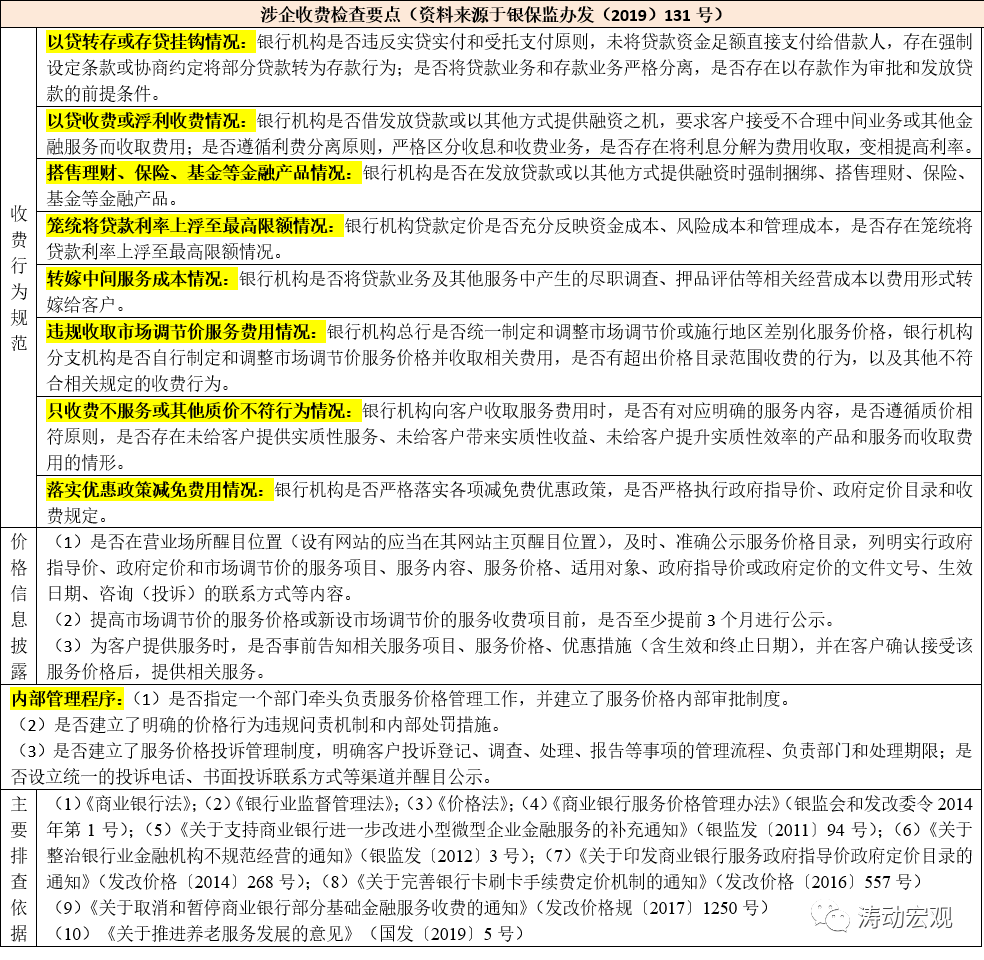

四、涉企收費的檢查要點梳理

2019年5月27日,銀監會發布《關于開展銀行違規涉企服務收費6專項治理工作的通知》(銀保監辦發(2019)131號),明確提出相關檢查要求與制度依據,具體可見下表,這里不再贅述。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“任博宏觀倫道”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 銀保監會點名通報5家銀行

任博宏觀倫道

任博宏觀倫道