更多干貨,請關注資產界研究中心

作者:宏觀研究部

來源:聯合資信(ID:lianheratings)

?經濟規模大的東部地區省份,工業企業利潤增速、貿易、社融等排名均相對靠前;貴州、江西等GDP增速較高的中西部地區省份,居民收入、消費增速等方面排名相對靠前;而經濟增速以及GDP規模均較小的省份,如東北三省,各個維度的排名均相對靠后,且近些年這種差距有走闊的趨勢。

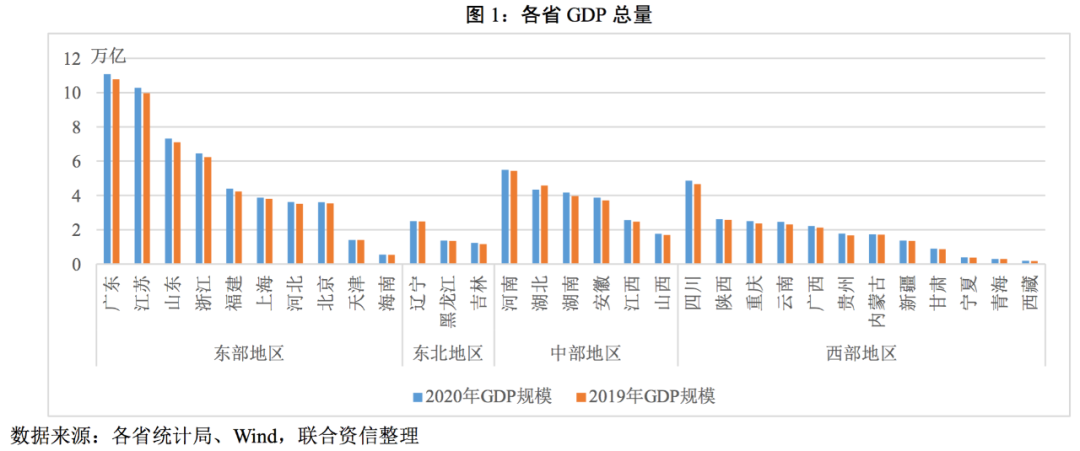

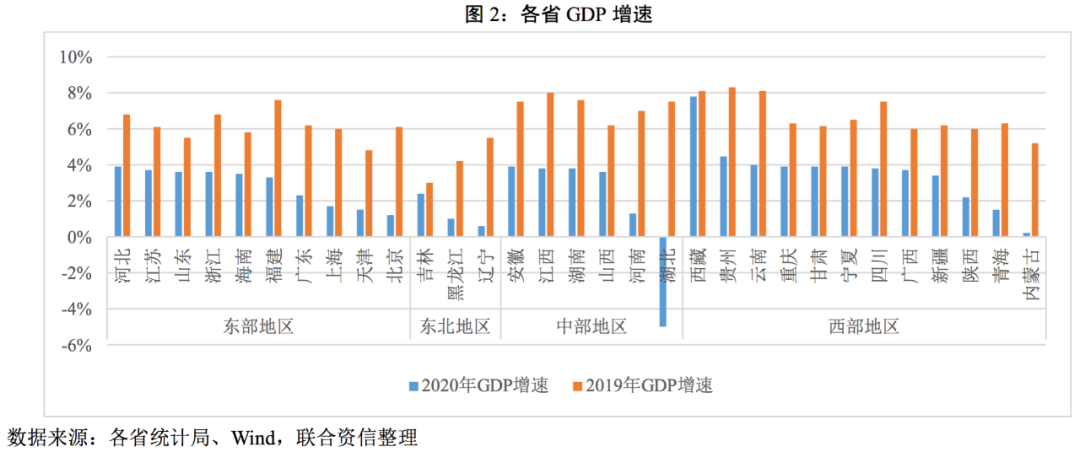

?GDP總量在經濟相對發達地區和欠發達地區的分化較為明顯,東部地區繼續維持領跑態勢;2020年,除湖北以外,其余30個省份GDP增速全部轉正,中西部地區增速分化更為明顯,東北地區經濟恢復相對較慢,東部地區則相對較為均衡。

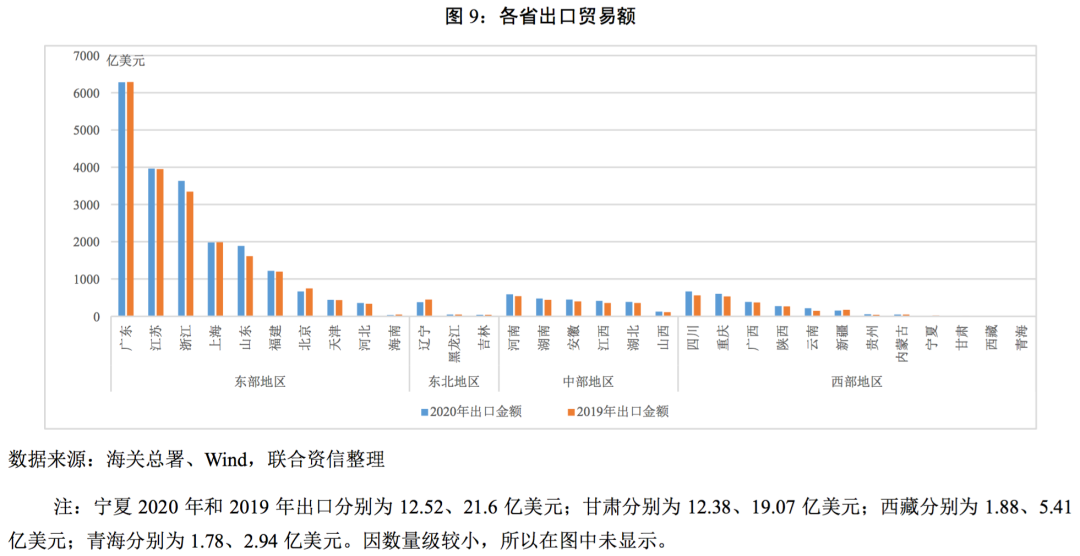

?中部地區固定投資增速整體相對較高,除湖北以外均超過全國水平,西部分化較為明顯;東部、中部以及西部地區消費增速分化加劇,東北地區消費增速排名整體靠后;出口貿易主要集中在廣東、江蘇、浙江、上海、山東以及福建等東部地區沿海城市。

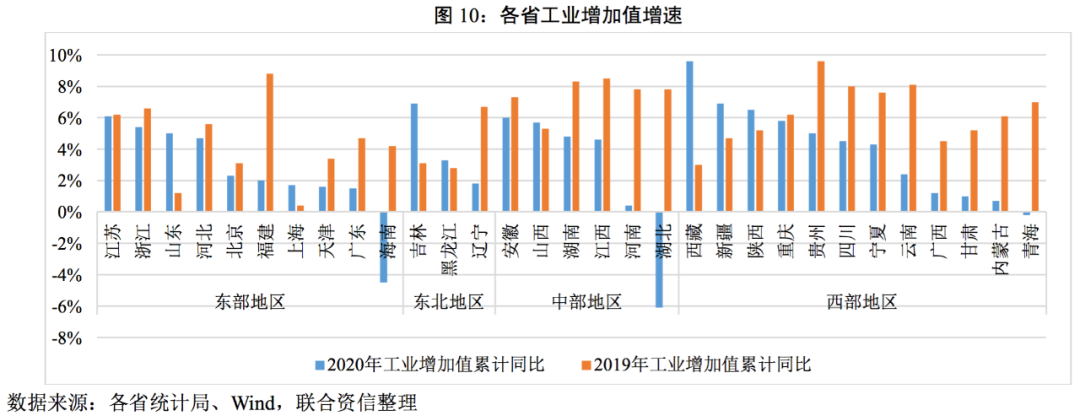

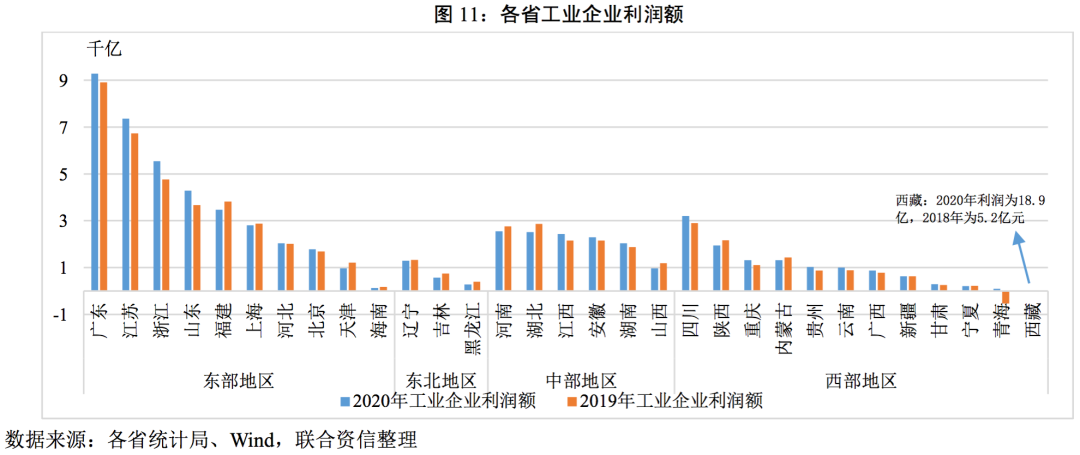

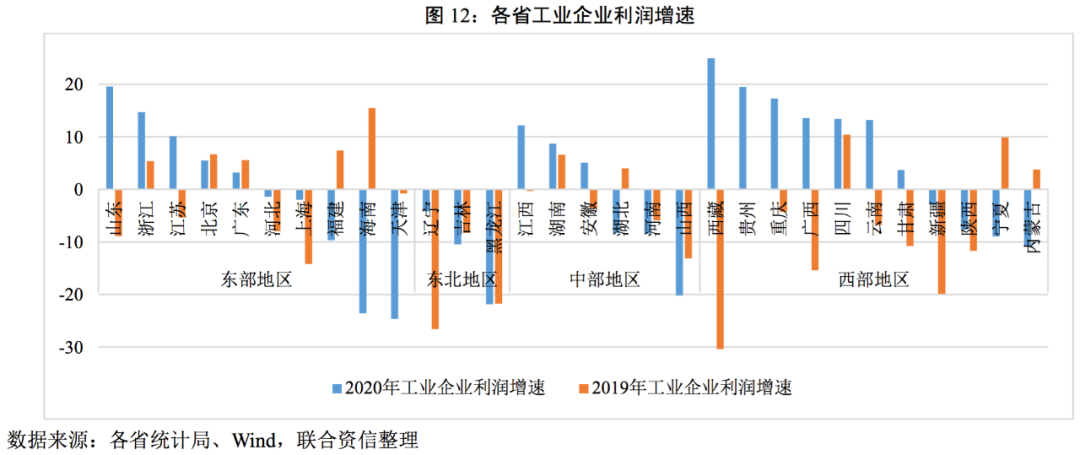

?工業生產方面,僅青海、海南以及湖北三個省份的工業增加值增速尚未轉正;東部地區工業企業利潤遙遙領先,中部和西部地區次之,東北地區明顯落后;區域內分化程度進一步加劇。

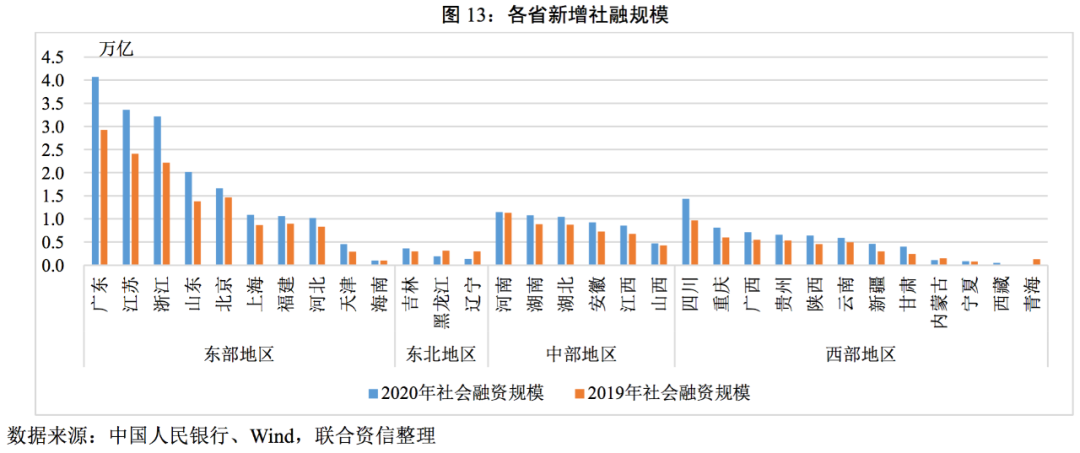

?流動性方面,區域間分化明顯,GDP規模較大的省份獲得了更多的流動性支持;從社融結構看,東部地區對貸款的依賴度相較其他地區較低,直接融資比重較高;經濟規模較小的省份,如青海、東三省,政府債券融資占比較高。

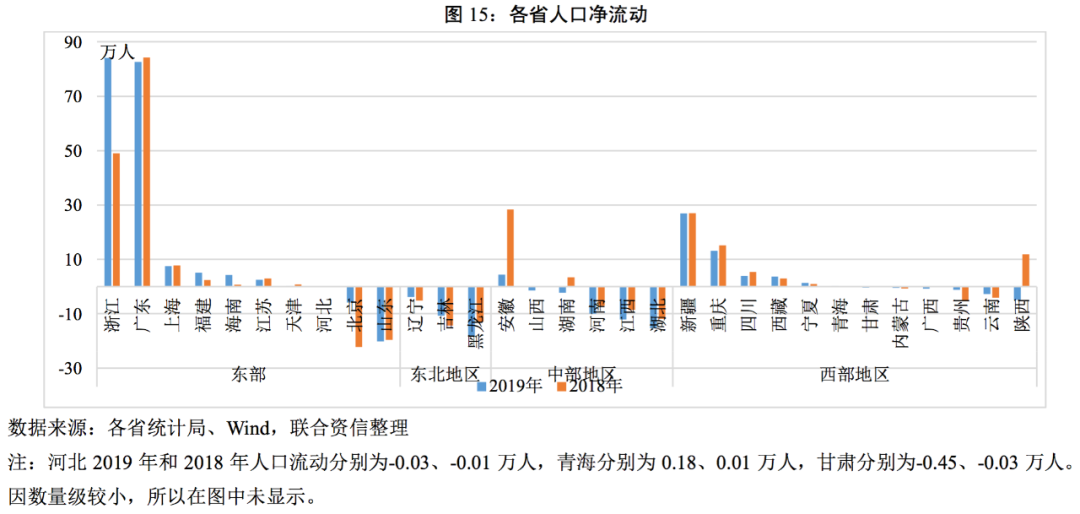

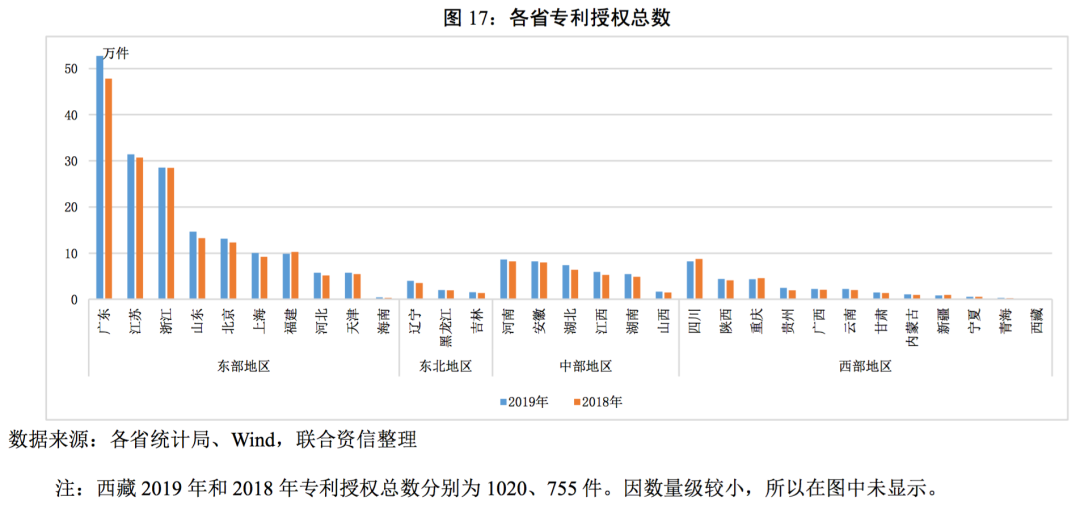

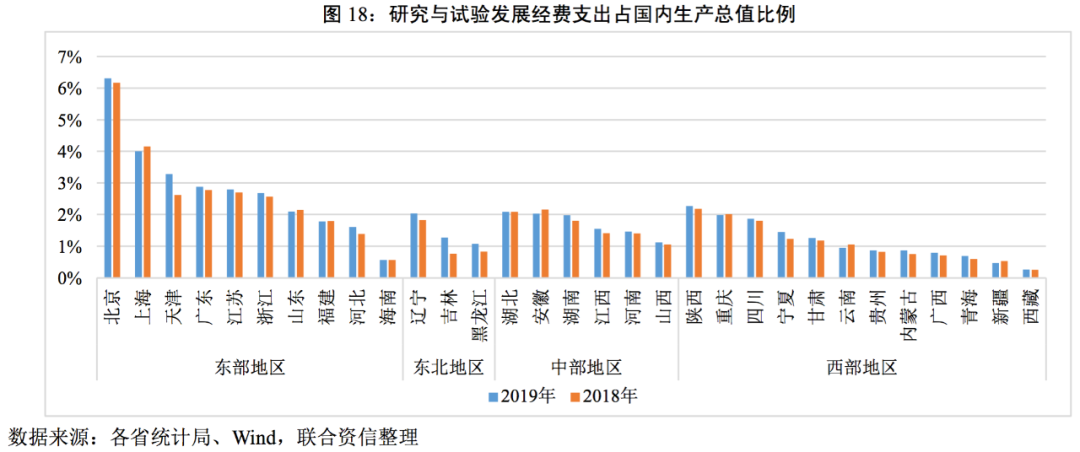

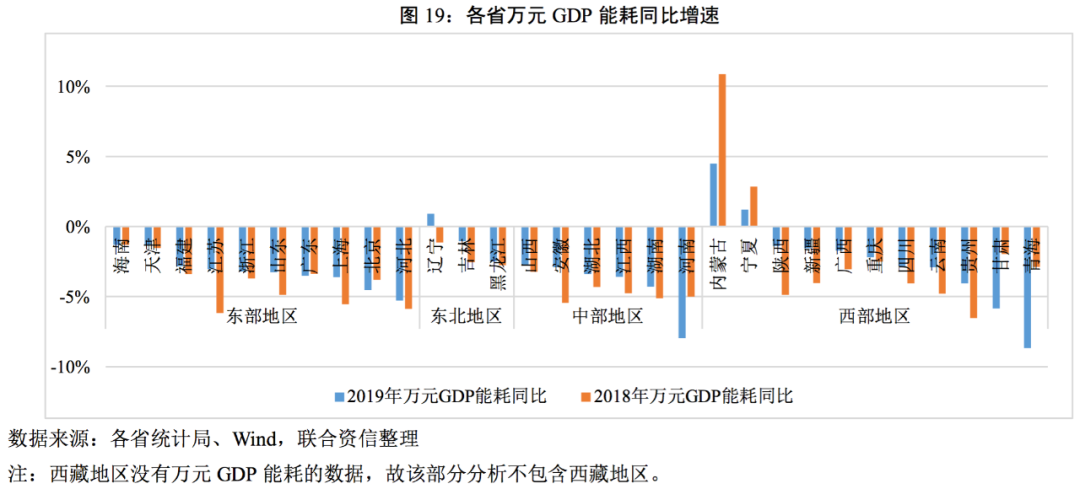

?從各地區的可持續發展情況看,東部及西部地區維持人口流入的狀態;東部地區科研產出和投入優勢明顯;除了內蒙古和寧夏連續兩年能耗正增長以外,其余省份能耗繼續下降。

一、區域[1]經濟發展分化明顯,東部地區繼續維持領跑態勢

從GDP總量看,經濟發達地區和經濟欠發達地區的分化較為明顯,東部地區繼續維持領跑態勢。東部地區依托于長三角和珠三角的產業優勢以及臨港口的地理位置優勢,經濟規模一直維持領跑全國的態勢,其中廣東、江蘇、山東、浙江四個東部經濟大省GDP均超過6萬億元,自2013年以來持續保持全國領先;海南人口較少且工業化程度低、服務業也未實現較好發展,近年來其經濟規模一直位于較低水平。中部地區經濟規模差異相對較小,其中2020年受疫情影響最大的湖北,GDP規模有所下滑,位列全國第八位,但與2019年相比僅下降一位,主要是由于其經濟基數較大且疫情短期內得到有效控制。西部地區發展相對滯后,其中青海、寧夏和甘肅以及西藏GDP規模低于1萬億。東北地區的產業結構以石油化工、鋼鐵等傳統工業為主,新興產業占比較低,近年來經濟增長動力不足,GDP總量相對落后。

從GDP增速看,2020年除湖北以外,其余省份增速全部為正,其中西藏以7.80%的增速領跑全國,主要是其受疫情沖擊較小;貴州以4.46%的增速連續第四年位列第二。整體看,有20個省份的GDP增速超過全國。分區域看,東部地區增速相對較為平穩,中部和西部地區GDP增速分化更為明顯,東北地區經濟增速相對較低。

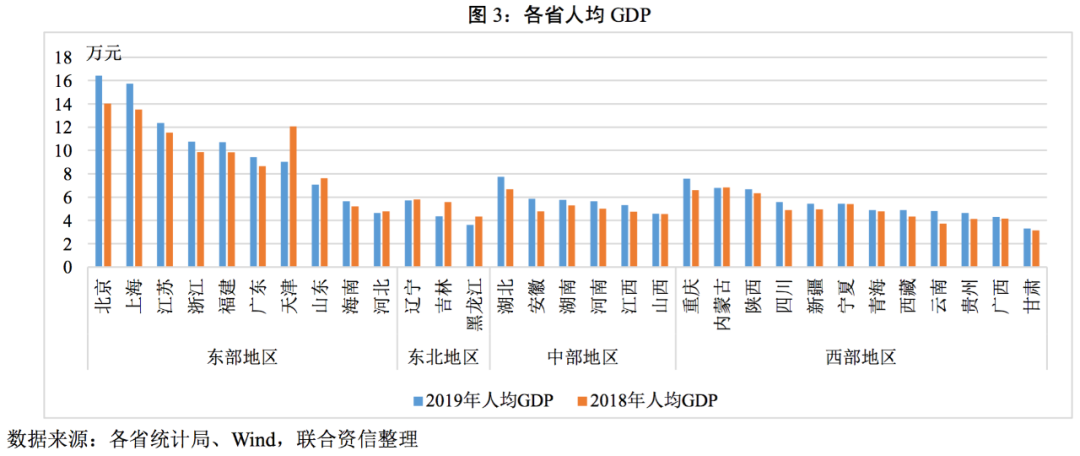

2020年各省份GDP規模變動不大,且人口流動短期內并不會有趨勢性的變化,因此我們采用2019年的人均GDP進行觀察。從2019年人均GDP規模看,東部地區領跑全國,除了東部地區以外,其他地區沒有明顯分化。大部分省份人均GDP隨著經濟規模的擴大而進一步提升,值得注意的是東三省以及天津、山東,2019年人均GDP較2018年反而下降,尤其是天津下降顯著,主要是因為天津及東三省的產業結構均以石油化工、鋼鐵等傳統工業為主,而近些年隨著我國經濟的轉型,傳統經濟增長動力放緩,造成經濟增長放緩、人均GDP下降。

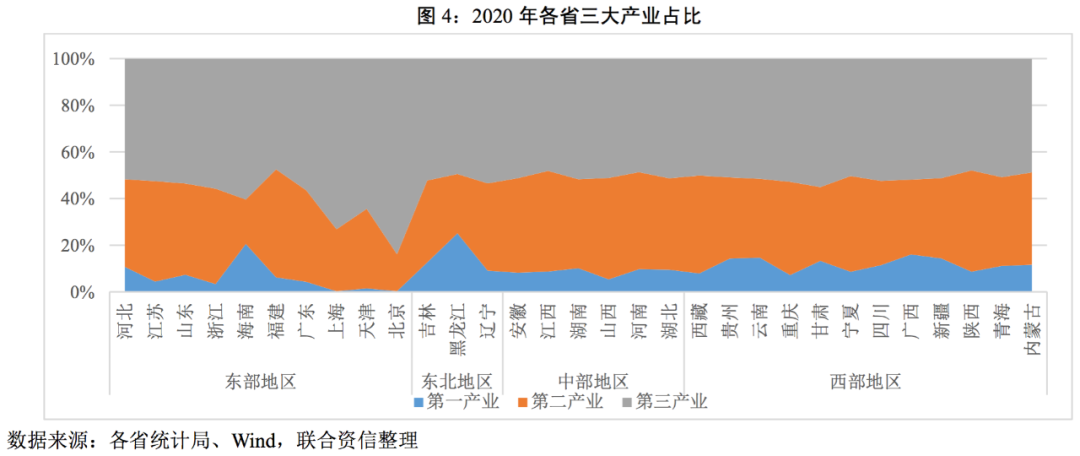

從三大產業規模占比看,第三產業是各省第一大產業,與2019年相比幾乎沒有變化,與我國的經濟產業構成相一致。具體看,作為全國政治中心的北京以及內陸金融中心的上海第三產業發展顯著優于其他省份;海南和黑龍江的第一產業占比明顯高于全國其他地區。分區域看,東部地區和東北地區產業構成差異更為明顯,而中部及西部地區產業構成差異不大。

二、三大需求同步改善,投資拉動屬性明顯

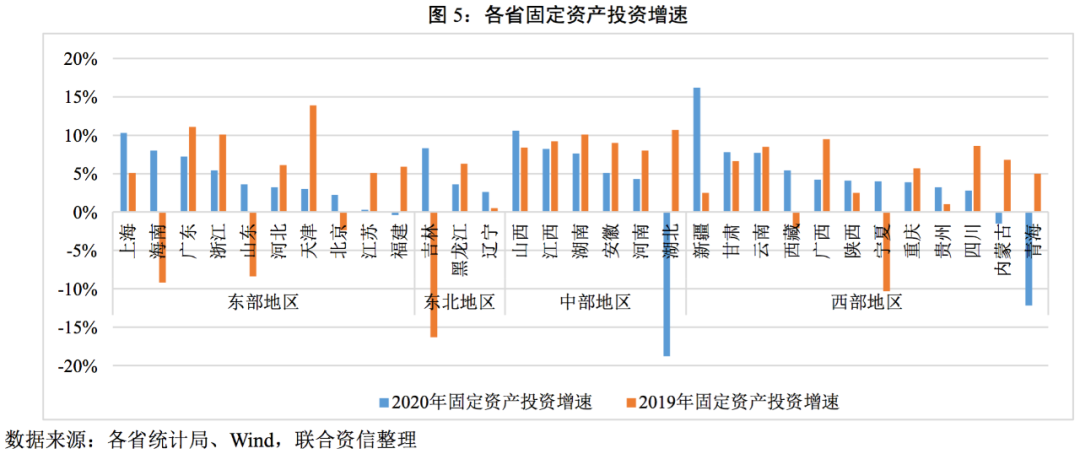

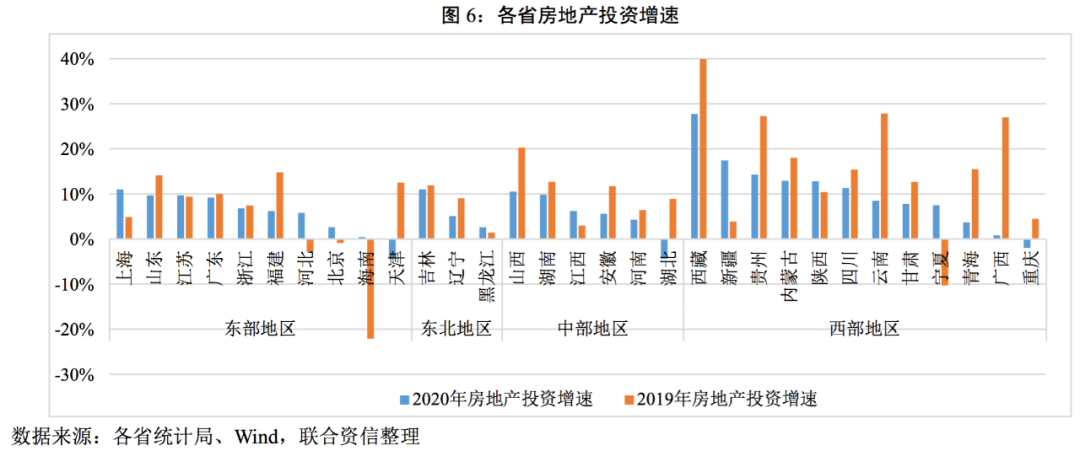

1、固定資產投資:中部地區投資增速整體相對較高

2020年各省份的固定投資增速較2019年有較大的變化,其中有13個省份固定資產投資增速超過2019年,18個省份不及2019年。除福建、內蒙古、青海以及湖北以外,其余27個省份固定資產投資增速均實現正增長。中部地區固定資產投資增速整體相對較高,除湖北以外均超過4%(全國固定資產投資增速為2.90%);西部地區分化較為明顯。

房地產投資方面,2020年31個省份中除重慶、天津以及湖北以外,其余28個省份房地產投資均為正增長;有15個省份房地產增速高于全國增速(7%),且有9個省份的增速已經超過2019年同期水平。分區域看,西部地區房地產投資增速整體高于其他省份。進一步比較固定資產投資增速與房地產投資增速發現,僅江西、黑龍江、廣西、海南、重慶以及天津的固定投資增速大于房地產投資增速,大部分省份的固定投資增速依賴于房地產投資支撐,與全國投資結構相同。

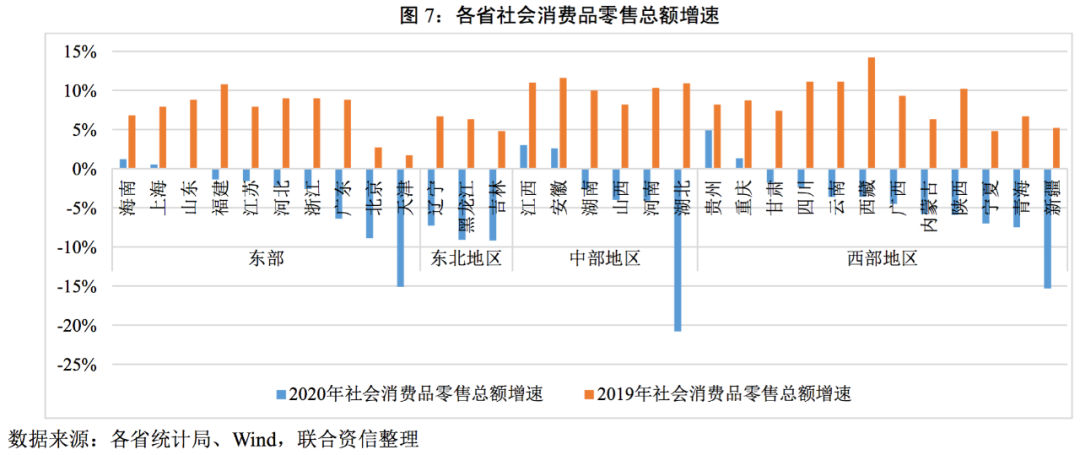

2、消費:尚未恢復至2019年水平

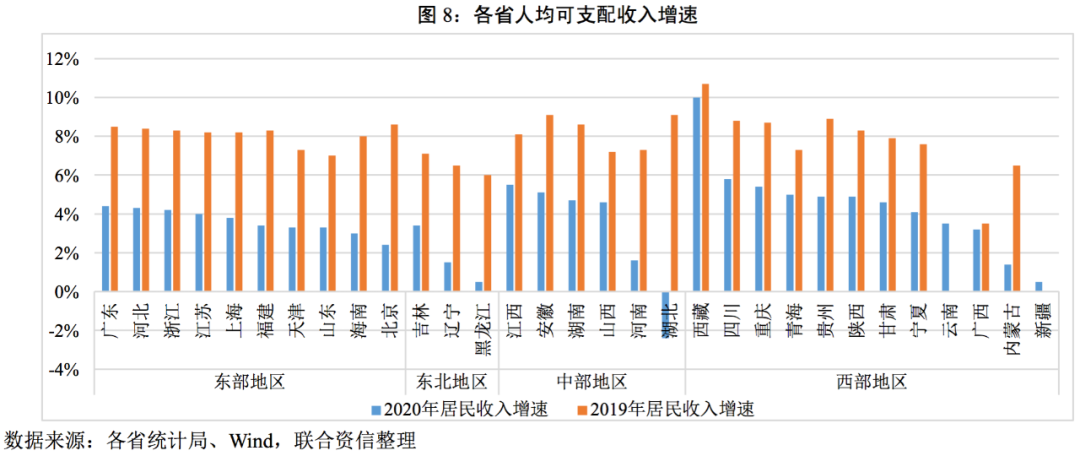

2020年全國31個省份中僅6個省份實現正增長,且全部尚未恢復至2019年的消費水平。貴州、江西、安徽等省份消費增速延續了2015年以來的名列前茅,其GDP增速表現也較為優異,主要是其近幾年發展的優勢新興產業發展較快,如貴州的電子元件、江西的半導體以及安徽的芯片、半導體以及人工智能等,帶動了經濟的發展從而促進居民的消費能力提升。分區域看,東部、中部以及西部地區消費增速分化明顯,而東北地區消費增速排名整體較為靠后。

從2021年居民可支配收入增速看,除湖北以外,其余30個省份居民可支配收入增速全部實現正增長,且全部低于2019年水平。除了云南、山東、廣西、海南、新疆以及黑龍江以外的25個省份居民收入增速超過該省GDP增速,其中西藏延續2015年以來的領跑全國的趨勢,主要是由于西藏的中央轉移支付力度較大,受疫情影響較小。分區域看,西部地區居民收入增速分化最為明顯,中部地區次之,且中部和西部地區居民收入增速整體高于東部和東北地區,居民人均可支配收入增速前十均為中部和西部省份,或與其基數較低相關。整體看消費增速恢復最快的省份的居民可支配收入增速排名也較為靠前,比如江西、安徽、貴州等省份,但部分省份的消費增速排名與可支配收入增速排名并不完全一致,主要是因為旅游、網購等跨省消費的存在。

3、外貿:出口集中在東部沿海地區

外貿方面,區域出口集中度較高。2020年,東部地區沿海城市廣東、江蘇、浙江、上海、山東以及福建出口貿易額(按美元計價)占全部出口貿易額的73.24%,上述六省出口額較2019年增長3.17%(全國增長3.60%);而全年出口額不足百億的省份全部集中在西部和東北地區。與2019年相比,有12個省份出口金額出現下降,19個省份出口金額上升。分區域看,2020年東部、西部、中部以及東北地區出口占我國總出口比重分別為79.11%、9.53%、9.52%和1.84%,與2019年相比,中部、東部和東北地區出口比重均有下降,其中中部地區出口比重下降5.33個百分點,下降較為明顯,西部地區出口比重略有上升。在我國的出口中,出口額較大的產品有機電設備、紡織品、家具玩具和車輛及零部件等,與上述東部沿海六省的產業結構相對應,同時沿海的地理位置也為其出口提供了很大便利。

三、工業生產分化明顯,東部利潤比重遙遙領先

受疫情影響,2020年一季度全國工業生產幾乎停滯,二季度以來各地區經濟逐漸恢復,但恢復進程存在差異。從全年工業增加值增速看,僅青海、海南以及湖北三個省份的工業增加值增速尚未轉正。分區域看,各區域內的工業恢復程度不同,分化較為明顯。西藏受疫情影響較小,工業增加值同比增長9.6%,領漲全國,吉林和新疆以6.9%的增速并列全國第二。吉林的第一大產業是汽車制造,而2020年二季度以來汽車銷售生產持續火熱,從而帶動吉林的工業修復增速領先全國。與2019年相比,僅有7個省份工業增加值增速超過2019年,大部分省份工業生產尚未完全從疫情中修復,增速不及2019年同期水平,尤其是海南和湖北,其中湖北是因為受疫情影響最大,嚴重影響工業生產且復工慢于其他省份;而海南因為旅游業大幅萎縮導致相關的工業生產大幅下滑。

東部省份工業企業利潤遙遙領先,中部和西部次之,東北地區明顯落后。從2020年工業企業利潤絕對值看,工業企業利潤排名前十的省份中有6個省屬于東部地區。分區域看,東部、中部、西部以及東北地區工業利潤占全國工業企業利潤比重(以下簡稱“工業利潤比重”)分別為58.40%、19.83%、18.47%和3.30%。與2019年相比,有13個省份工業企業利潤額出現下降,其中湖北省下降幅度最大。分區域看,東部地區工業利潤比重較2019年提高0.58個百分點,仍然遙遙領先于其他地區,主要是東部省份工業分布相對平衡,且貿易順差提升了企業盈利能力;中部地區工業利潤比重較2019年下降1.15個百分點,主要是因為湖北作為中部地區的利潤大省,利潤比重大且下降明顯,從而帶動中部地區工業利潤比重下降;部地區工業利潤比重較2019年提高1.24個百分點,雖然西部地區工業利潤比重繼續提升,但由于省份眾多且分化明顯,所以平均來看西部地區工業企業利潤水平依然較低;東北地區比重較2019年下降0.66個百分點,工業企業盈利能力繼續下降,主要是其產業集中度較高,企業盈利水平主要依賴于石油化工和黑色金屬產業鏈的景氣度。

從企業利潤增速看,2020年工業利潤增速最大值與最小值差距為44.30%(2019年為42.1%),地區間的差異較2019年進一步加大。有15個省份工業企業利潤為負增長,較2019年減少3個省份;17個省份工業企業利潤增速超過2019年。分區域看,東部、西部和中部地區各省份分化均較為明顯,且有進一步加劇的趨勢,東北地區三省全部負增長,主要是因為2020年國際大宗商品價格不景氣在一定程度上壓縮黑色金屬以及石油開采及加工行業的利潤。

四、流動性向東部區域集中,資金使用效率整體有所下降

區域間的流動性分化明顯,GDP規模較大的省份獲得了更多的流動性支持。2020年,東部地區廣東、江蘇、浙江以及山東僅四個省份新增社融規模占全國新增社融的41.93%,東北地區新增社融規模比重只占全國新增社融的2.25%,地區間差異很大。整體看,2020年僅黑龍江、遼寧、內蒙古以及青海的新增社融低于2019年水平,在全國新增社融大幅增長的背景下,上述四個省份的新增社融規模反而較2019年下降,進一步反映了資金的“擇優”選擇性。從社融結構看,各區域分化程度也較為明顯,東部地區對貸款的依賴度相較其他地區較低,直接融資比重較高;經濟規模較小的省份,如青海、東三省,政府債券融資占比較高。

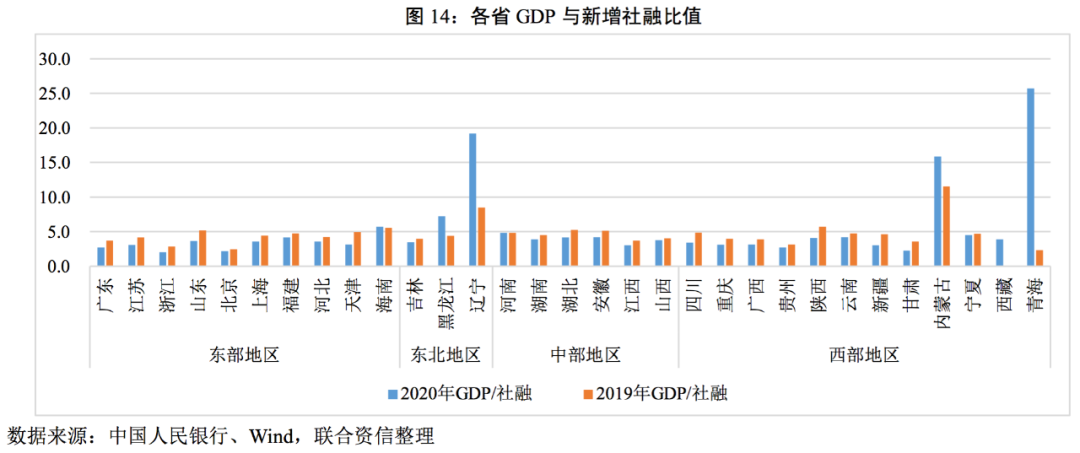

GDP與新增社融的比值可以衡量各省份的資本使用效率。從各省的數據看,大部分省份的資金并未有效拉動GDP的增長,如廣東、江蘇、浙江、山東等融資大省,資金使用效率較低,且與2019年相比進一步降低,與之相反的是,遼寧、內蒙古、青海等經濟規模較小的省份,資金使用效率較高,主要是由于這些地區的政府債券融資比重較大且經濟規模較小,因此對經濟的拉動效應較為明顯。

1、人口:東部及西部地區繼續呈現凈流入

2019年,我國人口凈流入[3]的省份有14個,與2018年比減少1個,人口凈流出省份較2018年增加4個。廣東、浙江、新疆和重慶自2015年以來持續是人口流入的大省,2019年浙江憑借人才引進政策首次超越廣東成為全國人口凈流入最大的省份,人口流入同比增長71.63%。東北三省從2013年開始人口凈流出,至今已經持續了7年,而部分中部省份,如江西、河南以及東部人口大省山東,情況同樣不樂觀,是人口流出大省。分區域看,東部和西部地區人口繼續呈現凈流入狀態,中部地區轉為人口凈流出,東北地區則繼續為人口凈流出。影響人口流動的主要有兩方面原因:一是就業機會,廣東、上海等由于其高度發達的行業形態提供的就業機會持續保持對人才的強吸引力;二是工資水平,從2019年人均GDP來看,北京、上海、浙江、廣東、江蘇以及重慶等省份人均GDP較高且增速較高,而東北三省人均GDP較低且2019年轉為下降。新疆除了以上兩個原因外,西部大開發等人才政策也是人口流入的重要因素之一。

從勞動力人口來說,報告測算的數據顯示,1985-2018年間,全國勞動力人口(包括學生)的平均年齡從32.2歲上升到了38.4歲。平均年齡最高的前五個省份是黑龍江、遼寧、吉林、重慶、湖南;平均年齡最低的五個省份是廣東、新疆、海南、貴州、西藏。勞動人口的年齡分布基本與人口流動相一致,北京、上海等老齡化已逐步抬頭的較發達城市,得益于勞動力涌入而在該指標中排名中等;東北三省多年以來的人口流出使得該地區的勞動人口平均年齡顯著高于其他地區。

2、科研:東部地區優勢明顯

各省的科技水平也有較大差異。以專利授權數量作為各省科技水平的衡量,廣東、江蘇以及浙江具有明顯的優勢,整體來看,擁有專利數量在10萬件以上的省份共有6個,且均集中在東部地區。整體看,專利授權數量與各省的經濟實力呈正相關的關系,經濟規模較大的省份擁有更多的專利數量。

以科研經費支出占各省的GDP規模比例來衡量各省對科研的重視程度,各省的科研經費占GDP比例與專利總數呈現強正關系。科研經費投入作為后期經濟效益的核心驅動力,目前仍然主要集中于東部地區。經濟規模較大的省份擁有更多的科研能力,科研支出費用占比更大,而科研成果反過來也帶動了當地經濟的發展,二者形成相互促進的關系,形成了強者越強的趨勢。

分區域看,2019年大部分省份的GDP能耗同比均有所下降,而內蒙古和寧夏連續兩年均為正增長,且內蒙古的增速高達4.49%,遼寧則由2018年的能耗下降轉為2019年的增長。習近平總書記在十九屆五中全會、中央經濟工作會議、中央全面深化改革委員會會議等重要會議多次強調了抓緊制定碳排放達峰與碳中和行動方案,2020年《政府工作報告》規劃了“十四五”期間我國的能源消耗和碳排放工作。上述政策將會對以鋼鐵和石油化工等傳統工業為主的省份,如東三省、河北以及天津等,帶來較大的產業轉型壓力,同時對經濟增長帶來一定的壓力。

六、展望

經濟規模較大的省份,如廣東、江蘇、浙江等東部地區省份,工業企業利潤增速、消費規模、社融規模等都排名相對靠前,產業結構以出口型產品為主,且產業結構較為均衡,盈利能力排名靠前的汽車制造、計算機通信和其他電子設備制造業等行業占比較大,企業效益較好,傳導至居民端表現為居民收入較高,從而提升消費;貴州、江西等GDP增速較高的中西部地區省份,居民收入增速、消費增速等方面排名相對靠前,這些中西部省份近年來承接了部分東部地區的產業轉移,同時分別發展了自己的優勢新興產業電子元件和半導體,企業盈利能力開始提升;經濟規模較小的省份如東三省及天津,各個維度的排名均相對靠后,主要是這些省份第三產業發展相對較為弱后不能有效的帶動地區的經濟發展,而第二產業又以黑色金屬等傳統工業行業為主,導致工業企業利潤下降,表現為居民端收入與較發達省份間的差異越來越大,而居民端的壓力又會進一步傳導至經濟端,導致消費低迷、人口流出等,進一步拖累地區的經濟增長。

展望未來發展,隨著疫情對經濟的影響逐步消退,各省經濟將會進一步修復,從拉動經濟修復的三駕馬車看,2021年消費對經濟的拉動作用會顯著上升。但短期內,各省份間發展的不平衡現象預計不會得到明顯的改善。分區域看,東部地區在消費和外貿的雙重帶動下,經濟預計維持全國領跑的狀態,并且受到更多的金融資源支持,可持續發展優勢較為明顯;湖北地區經濟增速轉正從而帶動中部地區的增速整體上升;西部地區隨著旅游業的逐步修復,西藏、寧夏等依賴于旅游業的省份第三產業將會得到快速發展,進而帶動經濟的增長;東北地區則面臨較大的產業轉型壓力。

[1]全國各地區包括東部地區、中部地區、西部地區和東北地區。東部地區包括北京、天津、河北、上海、江蘇、浙江、福建、山東、廣東、海南;中部地區包括山西、安徽、江西、河南、湖北、湖南;西部地區包括內蒙古、廣西、重慶、四川、貴州、云南、陜西、甘肅、青海、寧夏、新疆、西藏;東北地區包括遼寧、吉林、黑龍江。由于統計數據缺乏或口徑不一,報告未將香港、澳門、臺灣納入分析。

[2]由于數據披露滯后問題,本部分內容主要根據2019年或2018年數據進行分析。由于涉及人口、專利授權以及能耗等情況,短期不會出現明顯變化,因此可以用2019年或2018年數據對各省份進行短期趨勢性分析。

[3]人口凈流入根據常住人口增量與常住人口自然增長的差值估算。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“聯合資信”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

聯合資信

聯合資信