更多干貨,請關注資產界研究中心

作者:西政財富

來源:西政財富(ID:xizhengcaifu)

筆者按:

集中供地新規施行后,國央企和頭部房企成為了拿地的主力軍,土拍價格也出人意料地持續走高,高昂的地價讓越來越多的房企面臨“拿地虧死、不拿地等死”的兩難境地。與此同時,強主體、強區域的地產融資業務競爭加大,很多資金機構都面臨搶不到優質業務和優質項目的問題,目前同行的狀態大部分都是“看的多、投的少”,同行間交流說的最多的就是不要輕易相信房企的排名……

我們注意到,最近地產行業的內卷化問題甚囂塵上,不管是開發商還是地產融資機構都感受到了賽道的擁擠。特別是在22城集中供地新規施行之后,對于開發商而言,除了資金實力雄厚的國央企以及頭部房企,招拍掛盛宴更多成了大部分排名靠后或實力較弱房企的陪跑,畢竟拍來拍去最終只能拍個“寂寞”。與此同時,高溢價拍得地塊的房企卻也是愁云滿布,比如項目凈利率走低的問題(具體如濱江在杭州拿的地,其董事長公開回復該項目凈利潤率只有1%-2%)。面對招拍掛市場的激烈競爭以及地產行業內卷化的現實,通過收并購、不良資產、城市更新等多元化方式拿地成了大多數開發商面臨的新的生存選擇與挑戰。為此,我們特總結房地產收并購類融資的相關操作方式,以供同業人士參考。

一、資產管理公司的并購融資方案

目前有一些資產管理公司可通過資產收購重組方式為房地產項目收并購提供融資款項。但是,受限于監管的要求,通常需收并購雙方進行充分配合,并對并購款進行包裝(提供滿足現金流要求的非房主體作為收款主體),此外,資產管理公司通常會將擬收購的項目公司的股權已工商變更登記至受讓方名下且目標地塊前置抵押作為放款前置條件。基本交易架構如下:

1.資產管理公司或其指定的主體通過小貸或其他通道向收購方提供的非房主體(借款方)提供借款。該非房主體需要有較好的經營流水,其中需對借款主體做償債能力分析。

2.資產管理公司須以受讓方已辦妥股權轉讓工商登記以及標的地塊土地前置抵押作為放款前提條件,但因股權轉讓方無法接受尚未收到股權轉讓款即辦理股權轉讓并配合辦理土地抵押,因此在收款賬戶的設置上需由收并購雙方設定的共管賬戶作為收款賬戶,以便對資金進行共同監管。

3.在辦理完股權轉讓至收購方名下的工商登記及土地抵押后,收購方委托非房主體將股權轉讓款釋放并支付至轉讓方。

4.還款主體:非房主體作為借款人,收購方作為共同債務人對資產管理公司或其指定主體承擔還本付息義務。此外,后期還款亦可由項目公司承接借款主體的債務,項目公司代替借款主體履行還本付息義務。

5.資產評估及融資金額、成本:可由開發商與資產管理公司共同指定,評估的結果不得過分偏離原成交地價和現在市場價格,融資金額按照住宅部分抵押率不超過60%,商業部分抵押率不超過50%設定,融資成本年化12%-15%,具體一事一議。

6.增信擔保措施:由開發商地產集團承擔連帶責任和各項費用;項目土地前置抵押;股權后置質押。

二、“信托+基金/有限合伙”的并購融資方案

前文有提到,因招拍掛市場的激烈競爭促使越來越來的房企轉向收并購的拿地方向,目前很多機構都在調整并購類的融資產品,其中“信托+基金/有限合伙”的并購貸款模式尤受關注。以下根據我們目前的產品操作模式做簡單介紹和說明:

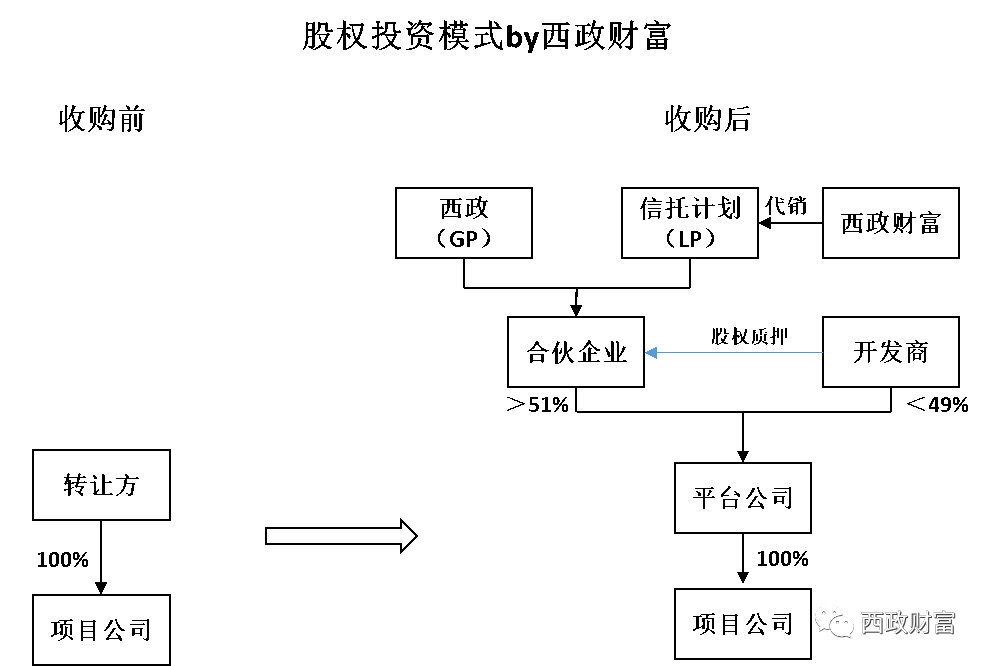

1.西政(GP)與信托計劃(LP)共同設立合伙企業,合伙企業與開發商共同成立平臺公司,平臺公司通過股權收購方式受讓轉讓方持有的項目公司股權。

2.本“信托+基金/有限合伙”的并購融資方案屬于優先股類型的股權投資產品,主要針對強主體(如百強開發商)的并購項目,項目所在區域可為一二線或強三線城市,但項目業態需以住宅為主。

3.本融資方案系以股權方式進行投資并注入融資款,在增信措施上土地抵押并非必要條件,但我們需嚴控資金流向,同時對平臺公司及項目公司進行實質性監管,具體比如設置董事會一票否決權,委派副總經理、財務經理并進行財務、成本聯簽,另外在融資金額上一般根據并購款的60%放款,綜合融資成本在年化11%-13%左右。

三、收并購項目融資注意事項

我們在操作收并購項目融資時,除了對融資主體本身實力以及其資質、還款能力等進行審慎評估外,目前還需重點關注收并購項目的隱性負債與地塊瑕疵問題,并對土地風險、股權風險、債務風險等進行充分的關注,避免因項目公司存在重大債務問題、目標地塊規劃條件與容積率等指標與披露情況不符、地勘報告存在重大問題等造成項目推進困難,進而影響到并購融資的還本付息。為此,我們建議開發商在并購時確保盡調時間合理充裕,特別是長期未開發或開發停滯了的目標地塊,務必通過政府走訪等多種方式充分盡調;另外是建議開發商設置支付少量定金后入場全面審計的條款,并約定審計后對價調整和解約的條款(審計方面應不限于財務審計,而需包括全面的盡調核實)。在交易架構設計上,我們建議開發商更多地考慮讓轉讓方通過土地作價入股、企業分立等形式新設項目公司并裝入項目后,開發商繼續通過收購或增資的方式取得上述項目公司股權,從而更好地實現風險和債務的剝離。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“西政財富”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 房地產項目并購融資方案

西政財富

西政財富