更多干貨,請關注資產界研究中心

作者:陽新芽

來源:投拓狗日記(ID:ziguanshidai)

想要弄清公建配套的涉稅計算,可以逐次弄清楚下面這5個問題。

1、什么算是公建配套?

2、公建配套是否視同銷售、“三稅”計算中能夠成本抵扣?

3、公建配套成本分攤原則?能否提前預提?

01

什么算是公建配套

#案例1——開發商“登山哥”取得一塊300畝的住宅凈地,為了提升小區服務品質,又從相鄰商業體處購得土地5畝建造一社區活動中心,產權歸企業所有,活動中心無償為小區業主使用。登山哥認為,該社區活動中心是非盈利公共配套設施,在計算可售商品成本時,把社區活動中心土地成本及建造成本800萬計入住宅產品的開發成本,請問是否正確?

在分析這個問題前,我們先看一下,稅法關于共建配套的規定。

(國稅發[2009]31號)規定:企業在開發區內建造的會所、物業管理場所、電站、熱力站、水廠、文體場館、幼兒園等配套設施,按以下規定進行處理:

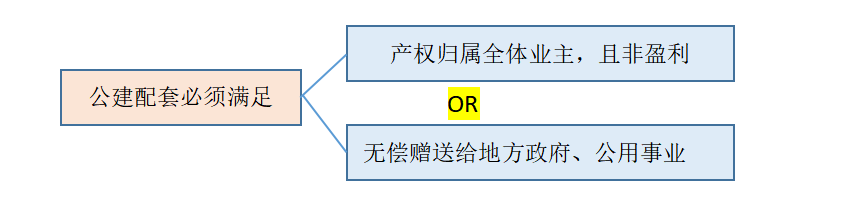

1、屬于非營利性且產權屬于全體業主的,或無償贈與地方政府、公用事業單位的,可將其視為公共配套設施,其建造費用按公共配套設施費的有關規定進行處理。

2、屬于營利性的,或產權歸企業所有的,或未明確產權歸屬的,或無償贈與地方政府、公用事業單位以外其他單位的,應當單獨核算其成本。除企業自用應按建造固定資產進行處理外,其他一律按建造開發產品進行處理。

案例中,不滿足所有權歸全體業主!故不得視為公建配套!

02

公配是否視同銷售、如何繳稅

有用戶留言:公共配套設施無償移交給政府,要不要視同銷售繳納增值稅?

案例2——登山哥在造建老年活動中心時(明確屬于公建配套),取得了施工單位開具的增值稅專用發票一張,價款800萬元,稅款80萬元。

請問:此增值稅專票稅款80萬能否在銷售住宅項目時進行抵扣?該800萬建設成本是否可以在所得稅與土增稅中予以扣除?

1、根據《營改增試點實施辦法》規定:

房地產企業將公共配套設施移交給政府用于公益性事業的無償行為,不視同銷售,屬于“不征增值稅項目”,相應的進項稅可以抵扣。由此可知房地產企業將公共配套設施移交給政府用于公益性事業的無償行為,不視同銷售,屬于“不征收增值稅”的范疇。80萬進項稅可抵扣增值稅。

2、《房地產企業所得稅處理辦法》規定:

開發產品計稅成本支出包括公共配套設施費,是指開發項目內發生的、獨立的、非營利性的,且產權屬于全體業主的,或無償贈與地方政府、政府公用事業單位的公共配套設施支出。由此可知,該800萬建設成本可以在所得稅計算中予以扣除。

3、根據《土地增值稅暫行條例》規定:

房地產開發企業開發建造的與清算項目配套的不能有償轉讓的公共配套設施發生的支出,是計算土增稅的扣除項目。由此可知,與清算項目配套的公共配套設施成本,允許在土增稅清算中予以扣除。

03

公配成本分攤、預提

案例3——某住宅項目分三期施工,一期、二期是住宅,三期是公建配套老年活動中心,建成后歸業主集體所有,且無償使用。

目前該項目一期已符合土地增值稅清算條件,企業按要求對一期項目土地增值稅自行清算,并形成自查報告上報主管稅務機關。稅務機關審核發現,活動中心目前還未開工建設,但企業清算一期的土地增值稅時按三期分攤扣除了活動中心的預算成本。

對此,企業認為,活動中心是住宅小區項目的公共配套設施,其成本屬于項目的共同成本費用,應按比例合理分攤。請問企業的認識正確嗎?

國稅發[2006]187號第四條“土地增值稅的扣除項目”規定:屬于多個房地產項目共同的成本費用,應按清算項目可售建筑面積占多個項目可售總建筑面積的比例或其他合理的方法,計算確定清算項目的扣除金額。

國稅發[2009]31號文規定: “公共配套設施尚未建造或尚未完工的,可按預算造價合理預提建造費用 。此類公共配套設施必須符合已在售房合同、協議或廣告、模型中明確承 諾建造且不可撤銷,或按照法律法規規定必須配套建造的條件。”

可見,如果發生的公共配套設施費是多個(或分期)項目共同發生的,可以按照可售建筑面積占比法或其他合理方法進行分攤。

由此可知,公共配套設施在“時間”“空間”的提前安排是有講究的。“時間”上盡量提前安排,案例中如安排在三期有可能面臨無法扣除的尷尬局面;“空間”上安排在增值額大的分期之中,這樣可能實現降低稅檔。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“投拓狗日記”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 徹底搞透“公建配套”的那些事!

投拓狗日記

投拓狗日記