更多干貨,請關注資產界研究中心

作者:毛小柒

來源:濤動宏觀(ID:jinrongjianghu123123)

一、華夏幸福化債之路現一絲曙光

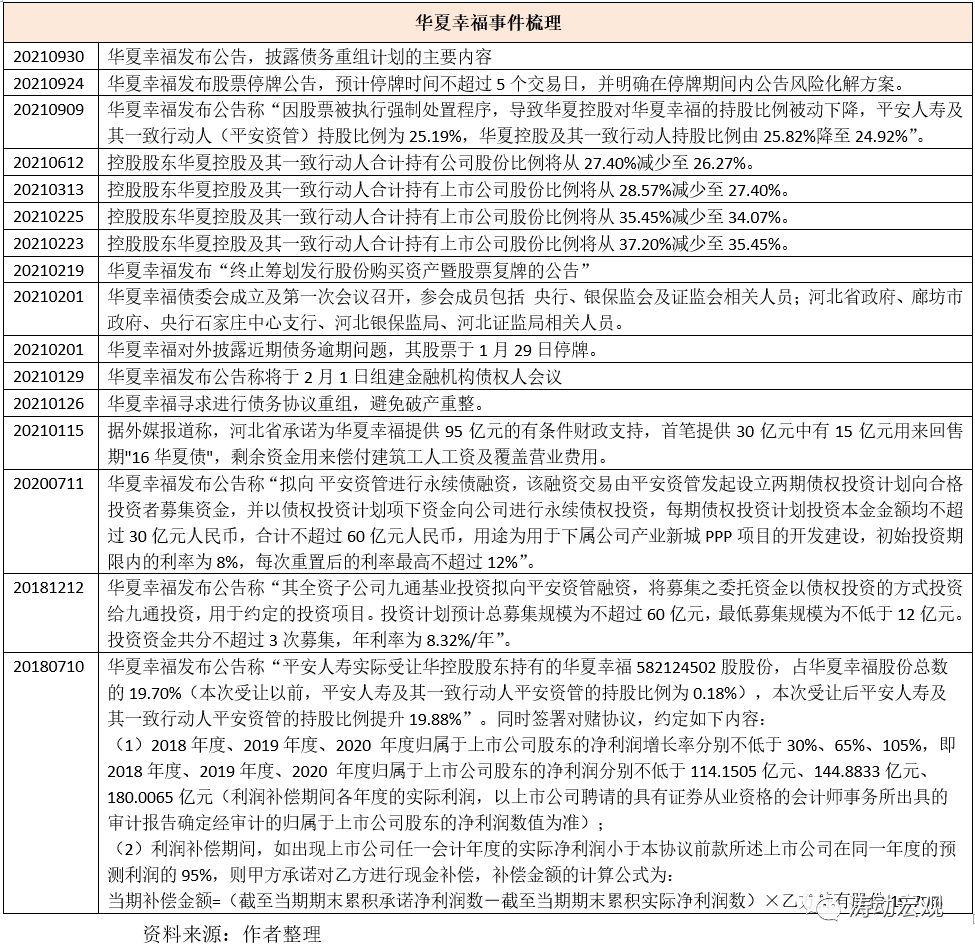

自2021年1月下旬華夏幸福流動性危機壓力逐步增大、負面輿情持續增多以及2月1日華夏幸福主動對外披露債務逾期問題以來,華夏幸福的債務重組計劃始終在各方博弈過程中處于糾結難產的狀態,華夏幸福亦因此多次停牌。

(一)債務重組計劃終披露

2021年7月30日華夏幸福向中國平安和河北省政府在內的主要利益相關者披露債務重組計劃,但礙于種種原因始終未能與市場見面。不過2021年9月30日,華夏幸福披露了債務重組計劃的主要內容并明確10月8日股票復牌(其股價已跌至4元/股左右),算是給華夏幸福的化債路徑帶來了一絲曙光。

雖然這一重組計劃仍有很多不確定性,如展期與債務置換條件需要征得金融機構債權人的同意、需要找到部分項目和資產潛在的受讓方等等。

(二)2192億元金融債務清償方案最終兌現仍存較大不確定性

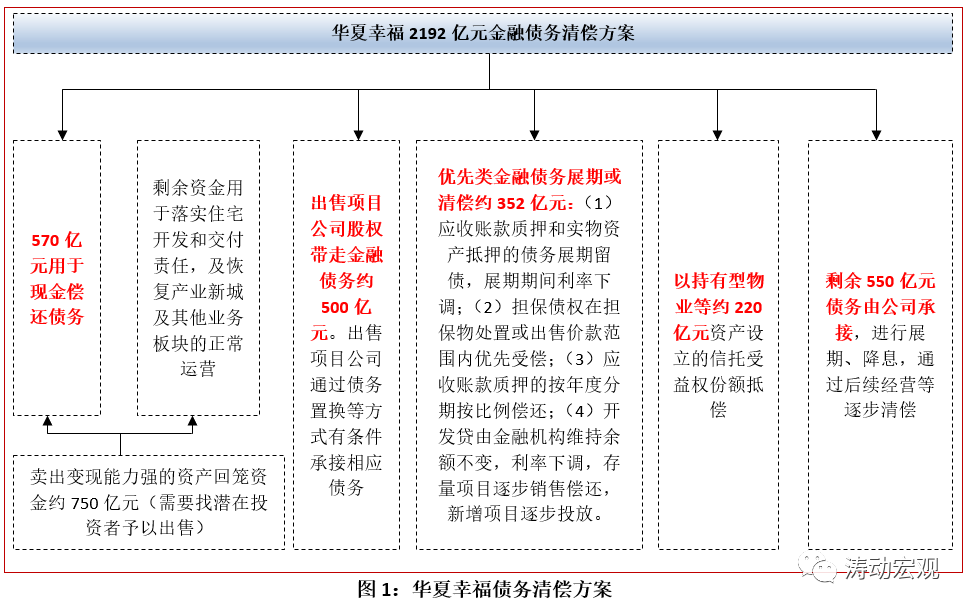

華夏幸福約2192億元的金融債務清償方案基本上堅持“出售資產現金清償、債務跟隨項目走以及對部分債務進行展期、下調利率、豁免罰息”的原則。

1、化債路徑整體較為清晰

從華夏幸福披露的2192億元金融債務清償方案來看,路徑較為清晰:

(1)對于變現能力較強的資產,通過尋找潛在投資者進行出售變現,預計變現規模為750億元,其中的570億元直接用來現金償還債務。

(2)出售項目公司股權并帶走金融債務約500億元,這些項目公司股權需要找到新的投資者接盤,其承接的債務亦將通過展期、降息來化解,同時項目公司還將通過債務置換等方式有條件承接相應債務。

(3)對于有擔保、抵質押的債務,進行留債、展期、利率下調、保持原擔保條件不變等操作。其中擔保債權在擔保物處置時優先受償、應收賬款質押債權按年度分期按比例償還,開發貸通過存量項目逐步銷售償還、新增項目逐步投放。

(4)對于有穩定現金流的持有型物業等資產設立信托計劃,通過信托受益權份額償付相關債務。

(5)剩余債務由華夏幸福承接,進行展期、降息,通過后續經營持續清償。

2、溝通協調難度高、兌現起來不確定性仍較大

從上面的化債方案來看,雖然路徑比較清晰,但不確定性較高,因為該債務重組計劃目前尚處于溝通階段,后續還有很多問題待解決。

(1)大部分債權明確了“留債、展期、利率下調”等解決思路,且明確要豁免已發生未支付的利息、罰息、違約金、復利及其他違約責任等,這些均需要取得金融機構債權人的同意。

(2)出售與項目公司股權需要找到潛在投資者,目前還沒有確定收購方,且其與潛在投資者之間還存在不確定性較高的博弈過程。

二、華夏幸福基本情況簡述

(一)河北本土最大地產開發商,2017-2018年是其發展頂峰期

1、華夏幸福(原名稱為華夏房地產開發有限公司),全稱為華夏幸福基業股份有限公司,由王文學于1998年創立,注冊于河北廊坊、總部位于北京,是典型的民營地產開發企業。2002年華夏幸福開始承擔產業園區的開發,其一手主導的固安工業園區被河北省批準為省級開發區,成為其2007年后全面進入產業園區的支撐品牌。

2、2007年12月,華夏幸福基業股份有限公司成立,2011年8月實現A股上市。2018年12月原華潤置地“掌門人”吳向東(以打造華潤中心萬象城、華潤城、深圳灣國際商業中心三大商業地產項目而聞名)履職擔任聯席董事長兼CEO后,華夏幸福的經營模式開始發生了一些變化。而在過去很長一段時期,華夏幸福一直被視為河北本土最大地產開發商。

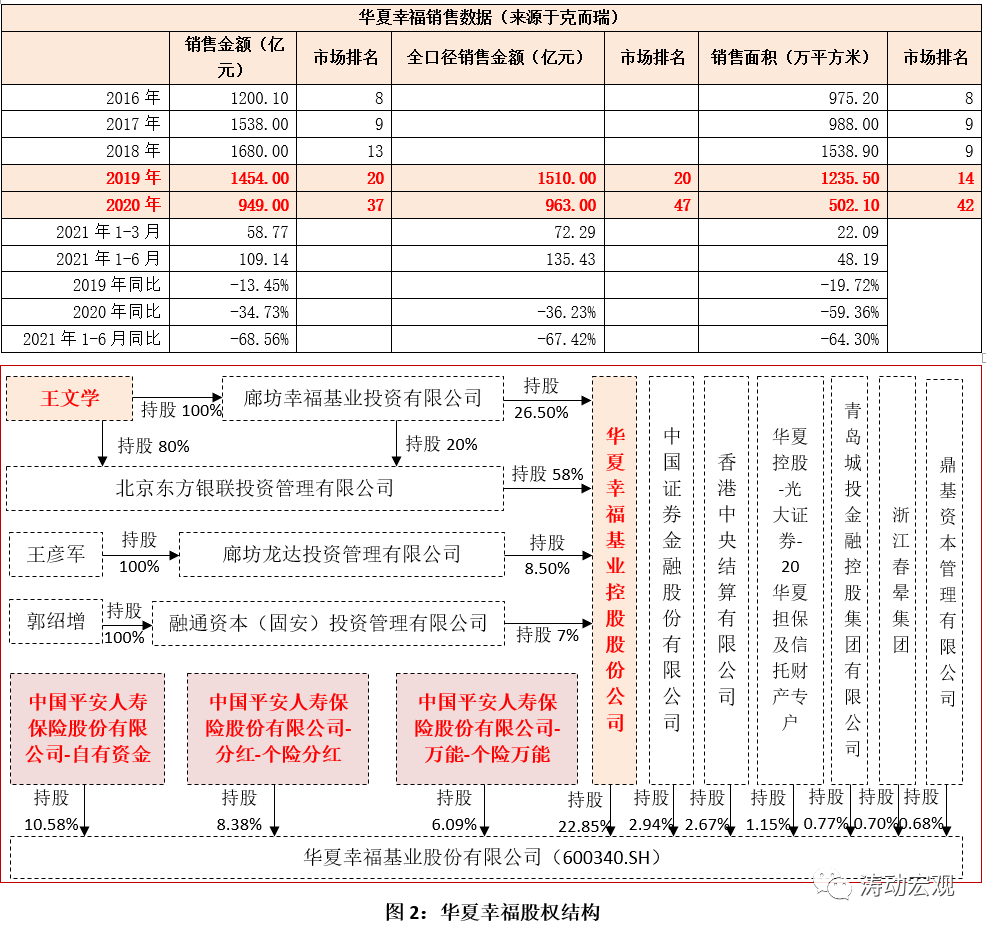

(1)銷售數據上看,2016年華夏幸福銷售金額高達1200.10億元,較2015年同比大增66%,2017年與2018年的銷售金額分別增至1538億元和1680億元,銷售規模位列市場第10名左右,銷售面積則位居市場前十。

(2)根據今年上半年數據,華夏幸福總資產達到4745.84億元,在中國地產企業中位居第20名左右。

(3)2021年上半年的員工數量達到21450人。

(二)2019年以來經營情況趨于下滑、員工數減少、銷售數據持續回落

2019年以來,華夏幸福經營情況已經開始出現下滑,具體體現在:

1、員工數量由2017年的27956人,逐步降至2018-2020年的26779人、24340人和21450人,截止目前員工數量較2017年已累計凈減少6506人。

2、受疫情以及環京地域限購政策影響,其銷售數據自2019年以來開始出現明顯下滑,如2019年與2020年銷售金額分別下降13.45%和34.73%、銷售面積分別下降19.72%和59.36%,市場排名由之前的10名左右降至40名附近。

3、2020年以來營收與凈利潤數據大幅下滑,今年上半年營收進一步降至210.68億元、虧損94.80億元。

(三)2016年以來實控人持股比例不斷下降,已退出第一大股東行列

一直以來華夏幸福的第一大股東始終為華夏幸福基業控股,背后的實控人為王文學,不過2016年以來王文學掌控的華夏幸福基業控股在華夏幸福中的持股比例呈快速下降趨勢,目前實控人在華夏幸福中的持股比例僅位列第二。

1、2015年及以前,華夏幸福基業控股持有華夏幸福的比例為68.88%,2016年降至61.67%、2017年降至57.61%、2018年降至36.22%、2019年降至30.93%、2020年則進一步降至28.14%。

2、根據2021年9月9日華夏幸福發布的公告,受質押股票被強行處置等因素影響,華夏控股及其一致行動人(主要指鼎基資本管理和北京東方銀聯投資管理)對華夏幸福的持股比例進一步被動減持至24.92%。

這意味著,華夏控股及其一致行動人已從第一大股東的位置上退出,其持股比例已低于平安系的25.05%,習慣于二股東的平安系無奈成為第一大股東。不過考慮到9名董事會成員中有4名為華夏控股提名、3名獨董為華夏控股推薦,而平安人壽及其一致行動人僅提名兩名董事且已出具《說明函》表示無意成為控股股東或實控人,這意味著王文學仍為華夏幸福的實控人,實控人與最大股東的差異意味著后續二者之間的博弈可能會加劇。

三、對華夏幸福目前債務情況的討論

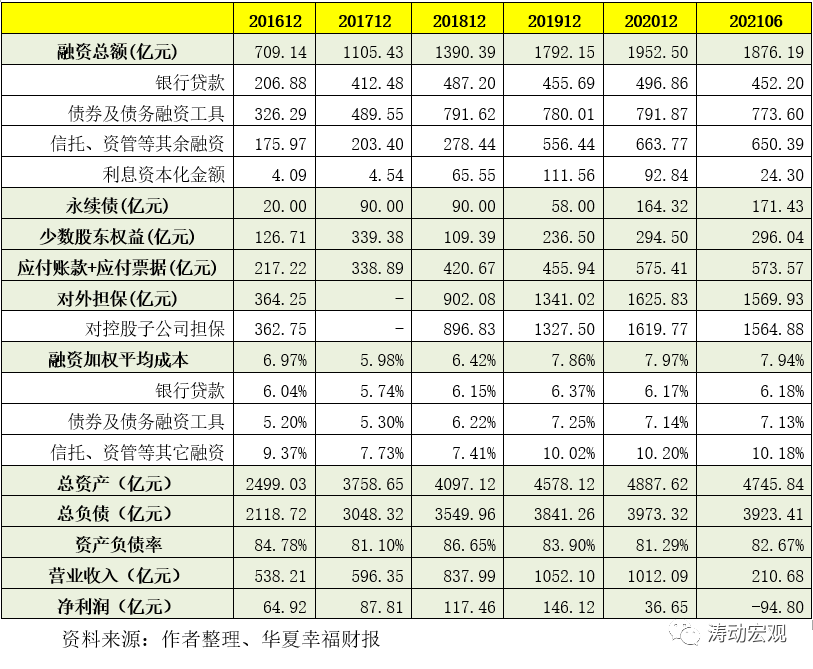

華夏幸福的債務壓力大毋庸置疑,這從其融資總額、融資類別以及融資成本的變化上便可窺測。截至今年上半年,華夏幸福三道紅線全部踩中,剔除預收款項后的資產負債率達到80.30%、凈負債率高達209.28%、現金短債比低至0.11。

(一)融資總額達到1876.19億元,成本較高的非標融資這兩年增長較快

1、截至今年上半年,華夏幸福融資總額達到1876.19億元,其中銀行貸款452.20億元、債券及債務融資工具773.60億元、非標融資余額650.39億元。可以看出,近年來銀行貸款、債券融資規模基本平穩,變化不大。

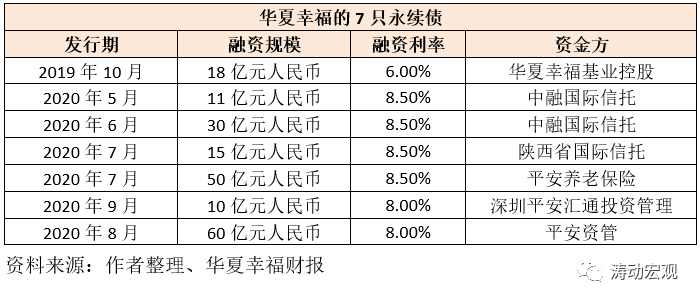

2、除上述融資外,還應進一步關注永續債(計入其他權益工具)、少數股東權益(如有限合伙企業募資)等債務壓力。例如,截至今年上半年,華夏幸福的永續債余額達到171.43億元,2020年以來永續債規模凈增了110億元。

3、從這幾年的變化來看,華夏幸福增長最快的非標融資恰恰也是成本最高的融資類別,信托、資管等非標融資余額從2018年底的278.44億元大幅增至2020年底的663.77億元,其成本也從2018年的8%以下大幅升至2019年以來的10%以上,占其融資總額的比例亦由2018年的20%左右上升至目前的34.67%,這也在一定程度上反映出華夏幸福的流動性壓力。

(二)擔保總額超1500億元、累計未能如期償還債務本息近900億元

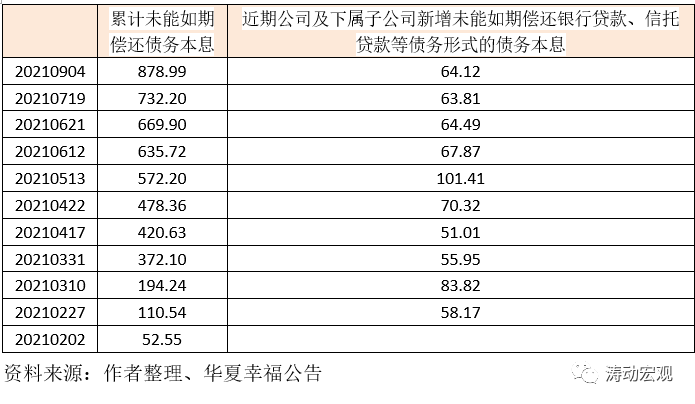

自今年2月以來,華夏幸福不定期披露期累計未能如期償還的債務本息數據。根據華夏幸福披露的信息,其債務情況目前大致如下:

1、截至2021年8月27日,華夏幸福及子公司的擔保總額為1515.36億元。其中,為全資、控股子公司或全資、控股子公司相互間提供的擔保金額為1511.31億元,占公司最近一期經審計歸屬于上市公司股東的凈資產619.80億元的243.84%;為參股公司提供的擔保金額為4.05億元,占公司最近一期經審計歸屬于上市公司股東的凈資產619.80億元的0.65%。

2、截至2021年9月4日,華夏幸福累計未能如期償還的債務本息為878.99億元,較今年2月的52.55億元已累計增加826.44億元。

(三)關注7只永續債:涉及平安、中融信托、陜國信及其控股股東等主體

華夏幸福共有7只人民幣永續債,資金方共涉及平安、中融信托、陜西省國際信托以及其控股股東等主體。其中,6只永續債集中于2020年發行,中融信托向華夏幸福提供41億元人民幣融資(成本為8.50%)、平安系提供120億元人民幣融資(成本為8-8.50%)、陜西省國際信托提供15億元人民幣融資(成本為8.50%)以及華夏幸福基業控股提供18億元人民幣融資(成本為6%)。

(四)債券融資情況:境內17只(約324億元)、7只美元債尚未兌付

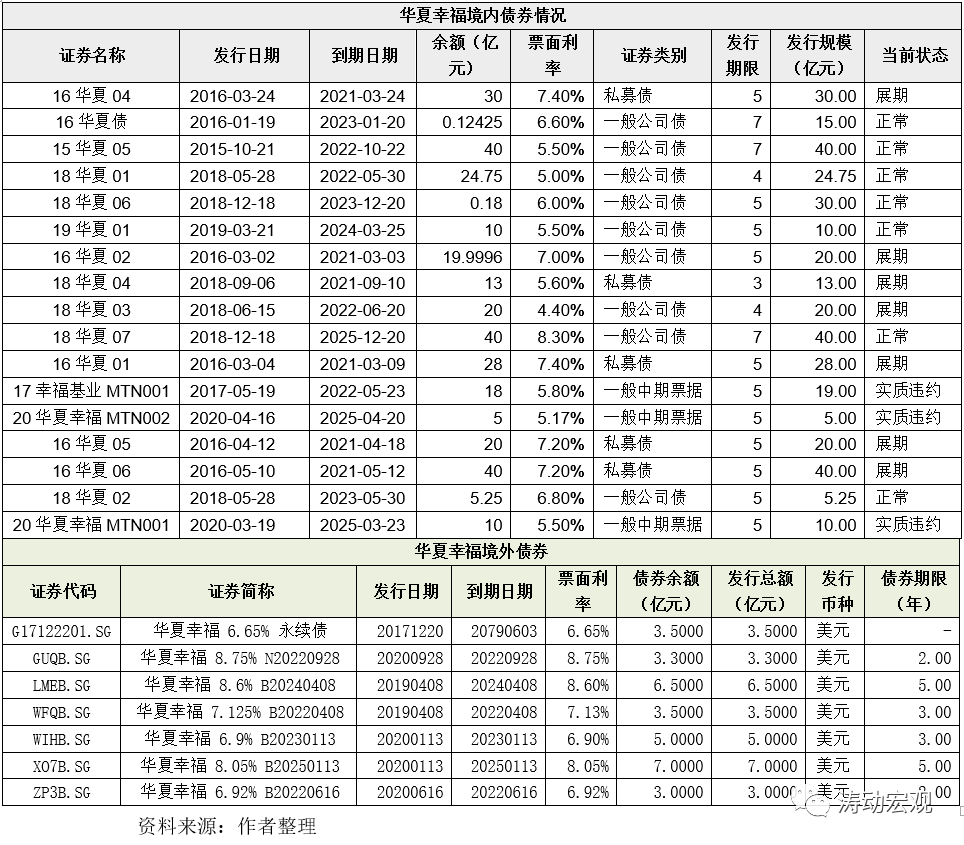

1、華夏幸福目前境內還有17只債券未全部兌付,合計余額為324.30億元,平均融資成本為6.26%,從融資成本上看尚在可控范圍內。其中,已有7只債券發生展期(合計171億元)、3只債券發生實質違約(合計33億元)。

2、華夏幸福目前境外共有7只債券,共計31.80億美元,平均融資成本為7.57%。其中,有3只美元債券于2022年到期(合計9.80億美元)。有4只美元債在2020年發行,主要是因為華夏幸福2020年以來在境內發債的難度較大。

(五)貨幣資金余額不足且逐年下滑,可動用貨幣資金僅7億元左右

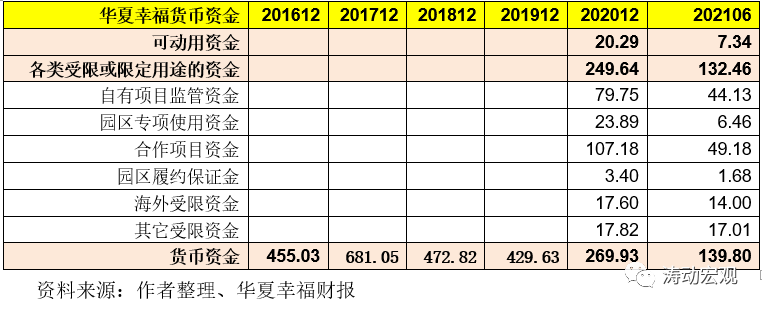

2018年以來,華夏幸福的貨幣資金呈逐年加快下滑的態勢,2017年貨幣資金余額為681.05億元,2018-2020年分別降至472.82億元、429.63億元和269.93億元,今年上半年進一步降至139.80億元。不過華夏幸福的貨幣資金中,大多受限,如截至今年上半年,華夏幸福可動用的貨幣資金實際上只有7.34億元。

四、平安系無奈成為華夏幸福第一大股東

在華夏控股被動退居至第二大股東之際,習慣于做二股東的平安系(如平安人壽目前仍位居旭輝控股第三大股東、位居中國金茂控股集團第二大股東)則無奈成為華夏幸福的第一大股東。平安系于2018年開始介入華夏幸福,雖然將陷入困局的華夏幸福拉了出來,但平安系也正為當時的舉動付出相應“代價”。

(一)2021年2月4日中國平安的2020年度業績線上發布會上,平安集團總經理謝永林披露平安對華夏幸福的總敞口為540億元(包括180億元的股權投資和360億元的債權投資)。不過截至2021年上半年,中國平安對華夏幸福的長期股權投資金額已從2020年底的193.31億元降至51.47億元。

受華夏幸福事件影響,2021年上半年中國平安歸屬于母公司股東的凈利潤為580.05億元、同比大幅下降15.50%,2021年上半年對華夏幸福相關投資資產進行減值計提、估值調整及其他權益調整金額為359億元、對稅后歸屬于母公司股東的凈利潤和營運利潤影響金額分別為208億元和61億元。

(二)平安系(平安人壽、平安資管)對華夏幸福的投資要追溯至2018年。2018年7月10日,華夏幸福發布公告稱“平安系受讓控股股東持有的華夏幸福582124502股股份,占華夏幸福股份總數的19.70%……受讓后平安系持有華夏幸福的股權比例提升至19.88%”(受讓價格為每股23.655元、轉讓價款共計137.70元)。同時平安系在入股時還與華夏幸福簽署了對賭協議,約定如下內容:

1、以2017年度歸屬于股東的凈利潤為基數,華夏幸福2018年度、2019年度、2020 年度歸屬于股東的凈利潤增長率分別不低于30%、65%、105%,即2018年度、2019年度、2020 年度歸屬于股東的凈利潤分別不低于114.1505億元、144.8833億元、180.0065億元;

2、利潤補償期間,如出現任一會計年度的實際凈利潤小于上述預測利潤的95%,則華夏幸福會承諾對平安系進行現金補償,補償金額的計算公式為:

當期補償金額=(截至當期期末累積承諾凈利潤數-截至當期期末累積實際凈利潤數)×19.70%。

根據華夏幸福披露的數據,其2018-2020年歸屬于上市公司股東的凈利潤分別為117.46億元、146.12億元和36.65億元,可以看出2018年與2019年華夏幸福完成了業績承諾,但2020年的凈利潤數據則較承諾相去甚遠。這意味著2020年華夏幸福應當補償給平安系的金額應=(180.0065-36.65)*19.70%=28.24億元。

五、華夏幸福流動性危機原因簡析

(一)雖然表面上看華夏幸福流動性危機始于2021年1月,但實際上早在2018年華夏幸福的困局便開始出現,期間平安人壽及其一致行動人的加持一定程度上延緩了華夏幸福危機的爆發,給華夏幸福帶來了一些希望。不過在2020年疫情及限購等政策影響下,華夏幸福面臨的困局進一步加劇,并爆發出目前市場所熟知的流動性危機。

(二)華夏幸福陷入流動性危機的原因較多,但簡單來說無非是疫情、政策以及自身經營模式三種,這些因素均集中于近幾年。具體來看,

1、華夏幸福的投資布局主要以環京區域為主,2017年環京市場限購政策推出后,在疫情反復等多重因素影響,華夏幸福的回款遭受較大沖擊,導致其貨值減值較大、毛利率下降明顯。

2、在環京區域之外,為對沖限購政策影響,華夏幸福還通過南方總部以及開拓商業地產業務,加大了對長三角、粵港澳大灣區等區域的投資力度,不過在產業園區與商業地產之間,華夏幸福內部實際上應該是存在較大分歧,特別是在資源分配方面,導致環京區域上的布局并沒有按照預期推進。

3、華夏幸福賴以生存的產業園區發展模式不僅具有投資金額大、業務周期長、業務環節復雜等特點,還會受到宏觀經濟形勢、金融政策環境以及回款較慢等因素影響,大周期中會經常受到小周期的沖擊與干擾。

六、傳統市場認知的背后:關注這兩年華夏幸福的一些微妙變化

市場普遍熟知華夏幸福是一家以產業園區和產業新城為主業的民營企業地產開發商,但實際上近幾年華夏幸福本身也發生了一些變化。

(一)2018年7月平安系入主后,華夏幸福的變化尤其明顯。

1、平安系推薦的吳向東(時任華潤集團助理總經理、華潤置地執行董事)于2019年2月由華潤轉至華夏(實際上早在2018年12月平安系推薦的俞建也開始入職華夏擔任CFO),隨后華夏幸福南方總部成立,團隊成員主要是吳向東帶過去的原華潤舊部,其中2018年12月20日注冊成立的華夏幸福(深圳)運營管理有限公司正是華夏幸福南方總部的主體。

2、在商業地產領域頗有思路的吳向東履職華夏后也帶來了經營理念上的變化,使得華夏幸福的作業區域由環京區域進一步拓展至粵港澳大灣區和長三角,業務范圍則由之前的產業新城及相關業務進一步拓寬至產業新城及相關業務、商業地產及相關業務。因此2019年開始,華夏幸福的商業地產及相關業務開始了從無到有的全面布局。

(二)不過短短一年的時間,華夏幸福的經營情況便開始急轉直下,而早在今年年初平安系便明確表示其將不再出錢給華夏幸福,而履職華夏幸福兩年左右時間的吳向東也已轉戰至深圳本土地產開發商,即鵬瑞集團。

這短短兩年的時間里,華夏幸福南北兩大總部之間的摩擦以及產業園區與商業地產之間的碰撞與資源分配應該有很多細節值得挖掘。展望未來,極力避免破產重整這一結局的華夏幸福仍有很多事情要做,未來還有不確定性;“不逃廢債”的政策導向與政治站位背景下,華夏幸福金融債務的化解道路仍將曲折,而無奈成為華夏幸福最大股東的平安系與華夏幸福實控人在債務化解、經營模式變革等方面還有漫長的博弈過程,以上這些對華夏幸福與平安系均是比較大的考驗。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“任博宏觀倫道”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 華夏幸福再幸福?

任博宏觀倫道

任博宏觀倫道