更多干貨,請關注資產界研究中心

作者:葦草

來源:葦草資服(ID:gh_3c0bd803054b)

2020年4月,在重慶協信遠創實業有限公司(以下稱“協信遠創”)面臨嚴峻的償債危機之際,來自于新加坡的城市發展有限公司(以下稱“CDL”)重金入局,被認為是挽救協信遠創于危局的白衣騎士,被外界寄予厚望。

不料8個月后2020年末,CDL不僅不能化解協信遠創的債務危機,反而深陷收購泥潭,前后所投資協信的近90億人民幣幾近全部虧光。

CDL為什么要收購協信遠創?收購的交易結構具體是什么?CDL又是怎么在這么短的時間內把投資全部虧光的呢?

一、事情的緣起

CDL創辦于1963年,是新加坡標桿房地產企業,最大的地主之一,其母公司是新加坡最大財團之一的新加坡豐隆集團。CDL業務足跡遍及全球29個國家和地區的106個城市。其產業涵蓋住宅,辦公,酒店,服務式公寓,購物中心和綜合開發項目,僅酒店,在全球就擁有152家和44,000間客房,絕大部分位于全球眾多核心城市。

CDL早在2010年已進入中國,但一直做的沒有起色,僅在重慶、蘇州和上海有投資項目,幾乎不為主流市場所知。面對蓬勃發展的中國市場,CDL也希望大干一場。CDL希望能夠找到機會快速拓展在中國大陸的業務。

2019年末的協信遠創,銷售額220億,位居全國百強房企名列,在全國18個一線和二線城市擁有64個項目,土地儲備面積達920萬平方米。但公司資金壓力大,創始人吳旭正在為解決協信遠創的資金危機到處奔波。

兩位老朋友CDL郭益智和協信創始人吳旭2020年4月視頻簽約

巧合的是CDL的首席執行官郭益智與協信創始人吳旭是老朋友,兩人十年前便相識。他們一拍即合,合作就此開啟了。

二、2019年收購方案

2019年5月,CDL聘請匯豐銀行作為財務顧問,宣布以增資和一筆四年期的債權投資方式對漢威開曼投資55億元人民幣,股債的具體分配依據后續商定。交易完成后,CDL將直接持有漢威開曼29.9%的股權,從而間接獲取協信遠創24%的股份。

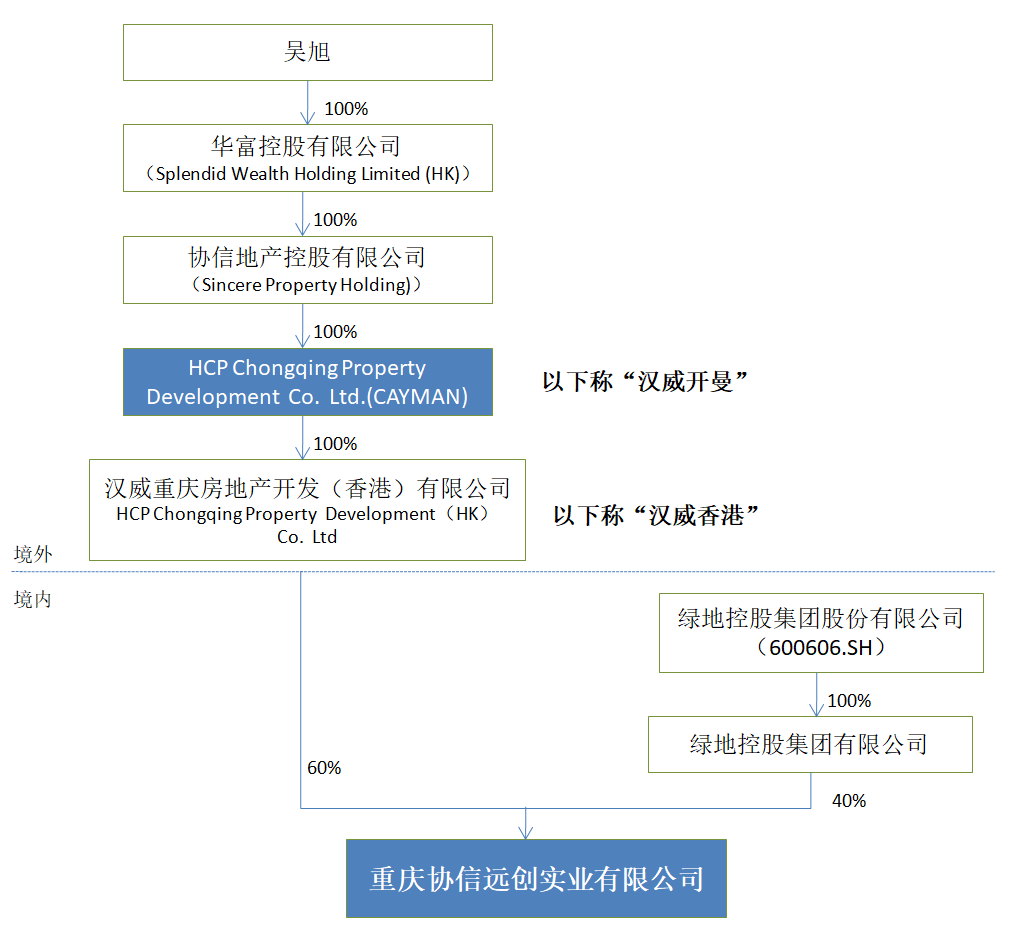

CDL入股前股權結構圖

該筆交易計劃分兩期進行,第一期27.5億人民已經以借款方式借給漢威開曼,年利率為10%,第二筆27.5億在完成先決條件后注入,整個交易計劃在2019年4季度完成。

但由于各種原因,除首期27.5億人民幣借款外,剩下交易未能按期完成,CDL未獲得協信遠創任何股份。作為首期借款的擔保,漢威香港已將持有協信遠創34963.28萬股股權(約占13.1%)質押給CDL旗下的SONIC INVESTMENT。

2019年12月份后,COVID-19疫情從中國武漢開始爆發,之后蔓延至全球,世界經濟受到重創。CDL則借機與協信重新商定了入股條件。

三、2020年收購方案

2020年4月15日,CDL宣布收購協信遠創新的交易方案。

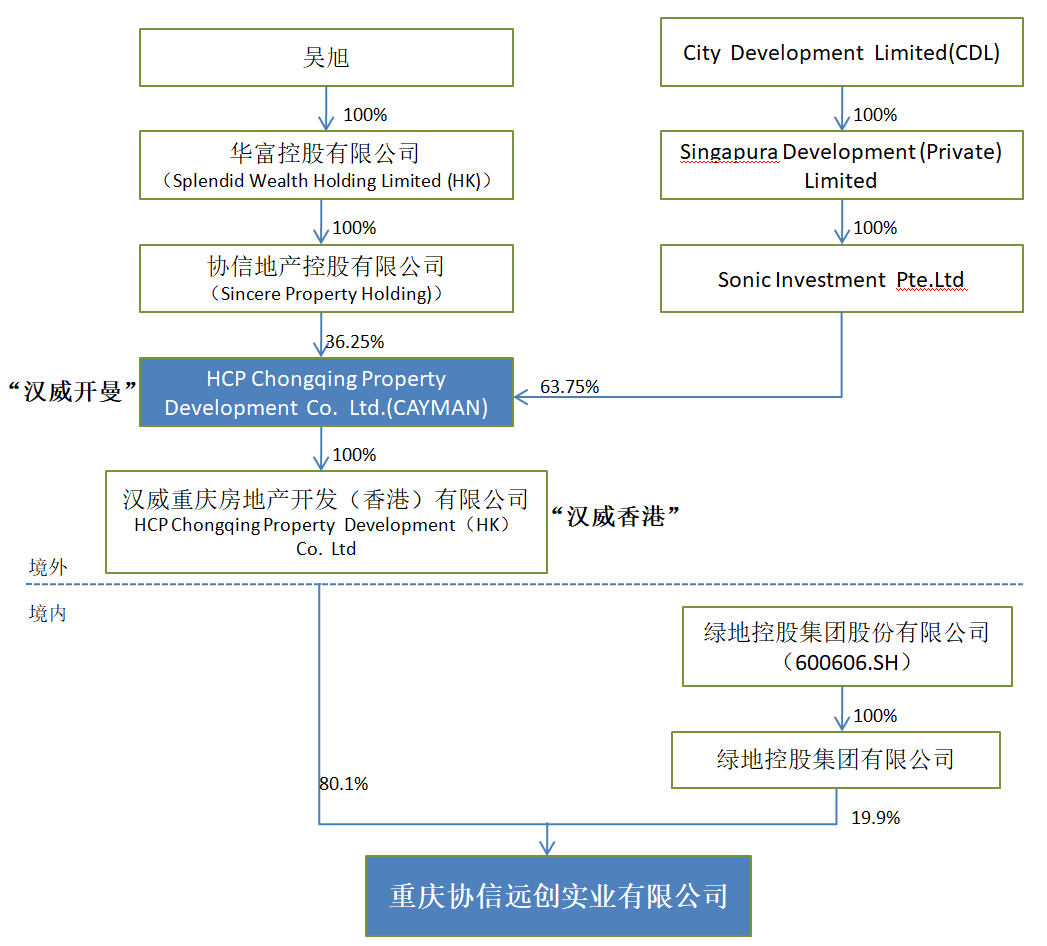

CDL將在海外成立一個全資子公司,總共出資43.9億元人民幣,通過股權轉讓及增資方式投資漢威開曼,共計持有漢威開曼63.75%的股份,其余36.25%股份仍由吳旭全資控制的協信控股持有。

整個交易協信遠創的整體估值是86億,相當于其未經審計的2019年的凈資產164.8億的五折。收購所得的部分資金將用于償還CDL對協信的首期27.5億的貸款。

在CDL收購漢威開曼的同時,吳旭方負責對協信遠創的股權結構進行重組,將原漢威香港和綠地集團分別持有60%和40%的股權結構重組為漢威香港持有80.1%,綠地集團持有19.9%。

新的交易完成后,CDL將通過持有漢威開曼63.75%的股權從而間接持有協信遠創51.01%的股權,為第一大股東。協信的創始人吳旭則通過持有漢威開曼36.25%股權間接持有協信遠創29%的股權,為第二大股東。綠地集團股份降為19.9%,為第三大股東。

CDL入股后股權結構圖

四、收購方案實施

2020年4月26日,按照收購方案,協信方關聯公司上海進瀚投資有限公司(以下稱“上海進瀚”)以總價24.84億的價格收購綠地控股持有的協信遠創20.1%的股權。兩天后的4月28日,上海進瀚與漢威香港簽署《股權轉讓協議》,將剛從綠地控股收下的協信遠創20.1%的股權轉讓予漢威香港。

2020年5月,CDL與吳旭方完成漢威開曼的股權交割。6月,鑒于公司實際經營及業務發展需要,CDL向協信遠創委派Sherman Kwek Eik Tse(郭益智,時任CDL首席執行官)、代靜(時任CDL高級副總裁及戰略投資總監)、周明華(時任CDL上海公司總經理)、Ong Siew Toh(Wang XiuTao)(時任CDL財務與會計部高級副總監)擔任董事職務。

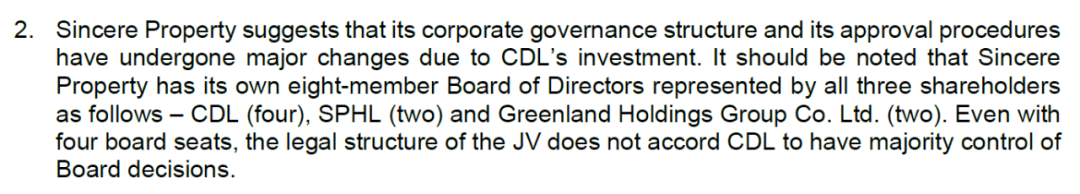

董事調整后,協信遠創董事會共有8席,其中4位由CDL委派,兩位由吳旭方委派,兩位由綠地控股委派。各方認為,協信遠創由CDL和吳旭方共同控制。

同時,吳旭也在積極穩定團隊,增加管理人員。他從新力挖來了佘潤廷,又從中梁挖來了富有融資經驗的李漢平,分別擔任協信遠創的CEO、CFO,充實高管班底。

CDL入主協信遠創,一定程度上給協信遠創的債權人釋放了信心,公司層面也躍躍欲試,準備拿地。除參與招拍掛外,還在市場上積極收并購房地產項目。2020年5月14日,協信遠創以13.25億在無錫競得一幅住宅用地,樓面價13360元,溢價率11%。這是協信當年出手的第一塊地,僅在CDL入主后不到1個月,對外界釋放信息的用意非常明顯。

五、交易后協信危機仍頻發

但股東層面的交易,并未真正緩解協信遠創的現金流危機。早在CDL入主前,協信遠創已危機四伏。

2020年3月9日,在CDL入主前1個月,協信遠創的4只債券構成技術性違約。

同在3月,中原信托已向鄭州中院申請強制執行,執行標的61300萬,并查封了協信遠創持有的鄭州金融島開發建設有限公司24000萬股股權。

民間借貸人郭敬楠及與俞杭斌等都已提起訴訟。2020年6月底協信遠創的半年報顯示公司有息負債余額356億,僅下半年到期就有124億,欠息還有8億多,而賬上可用資金只有19億,如果融資不打通,現金流很快就要枯竭。

無錫的策略性拿地也僅僅是交納了保證金,后續地價就一直沒有錢付,在政府要無償收回之前迫不得已后轉讓給萬科。

簽約幾個月后,協信遠創基本面沒有任何改善,又深陷困境,訴訟纏身,債券不能兌付,評級被下調,銷售收入大幅下滑。2020年協信遠創錄得72億的巨額虧損。到2021年7月,協信遠創被北京易禾水星投資有限公司申請破產。

對協信遠創的債務危機,協信吳旭方和CDL之間相互指責和推諉。協信遠創將當前的困境歸責于CDL,指責其入主之后決策拖延,導致各項管理工作無法實施。

2021年3月11日協信指責CDL的申明

但是CDL對此并不買賬,針對協信遠創的聲明進行反駁,表示其對CDL的指責均為不實,大致意思為協信遠創董事會共有8人,協信和綠地各有2個名額,CDL所占據的4個董事會席位,不會對協信遠創構成控制。

CDL特別指出協信遠創的流動性危機在其投資前就存在,而其追求規模增長的發展策略在疫情和“三道紅線”的影響下,流動性問題更加惡化。

2021年3月11日CDL反駁協信的申明

對投資協信的失敗,也令CDL內部震蕩和分裂。CDL收購協信遠創的主導者是CDL首席執行官郭益智,也是CDL執行主席郭令明的兒子。郭益智在家族公司中歷練多年后,于2016年出任CDL首席執行官,開始主導郭氏家族在中國市場的地產業務。

然郭令明的堂弟郭令柏是收購協信的反對派。因為此事,以郭令柏為首的3名董事會成員相繼離職。

郭令柏在辭職信中坦言:“與董事會和管理層就集團對協信的投資及其繼續向協信提供財務支持存在分歧” 。

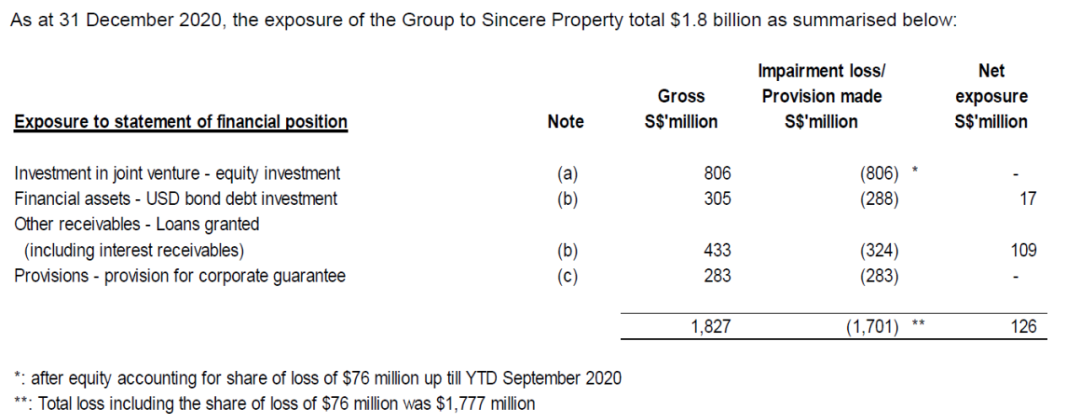

除43.9億的股權收購資金外,CDL還對協信遠創有債權投資和信用擔保。

2019年6月,CDL已購買了協信遠創發行的3.05億美元的債券,該等債券于2022年6月27日到期;

2020年6月,CDL向協信遠創提供了6.5億人民幣的流動資金借款;

2020年7月2日,CDL為漢威香港的一筆15億人民幣的借款提供了連帶責任擔保;

2020年9月,CDL向協信遠創提供了15.12億人民幣的流動性支持用于協信遠償還10月份到期的一筆債券融資(后協信遠創償還1900萬,余額13.22億人民幣)。

CDL對協信遠創的投資合計18.27億新加坡元,折合人民幣約90億。

2021年2月26日,CDL發布2020年業績報告,鑒于協信遠創目前的財務狀況,將投資于協信的總共18.27億新加坡元(折合人民90億元)一次性計提減值損失17.8億新元(折合人民幣89億),這次計提導致CDL全年虧損93億元之巨,是58年歷史上最差的業績。

CDL一次性計提減值17.77億新元,合約89億人民幣

六、經驗總結

這是一個悲傷的故事,是一個慘痛的教訓。決策的風險和魅力就在一念之差,結果可以天差地別。CDL投資協信就在一念之差,不僅讓公司損失了近90億人民幣,還讓吳和郭兩個昔日好友還成為了互相指摘的敵人。

CDL收購協信案例,是地產界最為知名的一個反面教材。回溯過往和成因,有四點教訓可茲借鑒。

1、對形勢誤判,對COVID-19的影響及中國監管層管控地產行業的決心估計不足。

席卷全球的新冠肺炎疫情對全球經濟造成重創,尤其是對租賃和持有型物業更甚。在協信遠創的資產結構中,大部分是酒店、商業、寫字樓和科技園等收租性資產,住宅開發僅有360萬平米,不及全部的45%。受本次疫情的影響尤大。另外,去年下半年中國監管當局出臺的對有息負債進行管控的“三道紅線”,大大限制了協信遠創再融資的能力。

2020年末,協信遠創剔除預收款后的資產負債率為83%,凈負債率為2.46,現金短債比僅為0.038(要求不低于1,現金流已枯竭)。三個指標都處于紅線,而且遠超行業水平,再融資能力完全喪失。

2、對協信遠創整體估值的誤判,這是決策團隊不夠專業所導致。

2019年CDL首次擬投資時,當時談的協信遠創的凈資產作價164.8億人民幣,一年之后CDL以43.9億入股協信遠創時,雙方商定的估值是80億人民幣,是一年前估值的50%不到。CDL對此還沾沾自喜,自認為利用疫情影響狠狠壓了吳旭一把價,收購是一筆非常劃算的買賣。

殊不知,協信遠創的資產結構非常重,根據事后CDL委派德勤會計師事務所對協信遠創的全面審計,協信在全國18個城市的71個項目,總計還有860萬平米的可售或自持面積,其中住宅只有360萬平米,不到45%,其余為酒店或服務式公寓、商場、寫字樓以及科技園區等。

德勤報告的數據

根據協信遠創2020年報披露,協信791億的總資產中,光自持用于出租的投資性房地產賬面價值就有268億,占總資產的34%。竅門就在這些投資性房地產不按成本計價,可按公允價值入賬,而這些投資性房地產2020年產生的租金收入區區2.86億,投資回報率僅約為1%,可見資產價值嚴重高估。若按照5%的預期收益率來算,這些資產價值可能約為60億,比賬面價值少了200億,若按此計算,協信遠創不僅不值80億,反而早已是負資產了。

3、交易方案設計不夠合理。

在CDL收購前,協信事實上已陷入債務危機。CDL入主被視為是救命稻草。CDL收購協信遠創是股東層面的交易,而不是對協信遠創進行增資,也沒有涉及對協信遠創的其它任何注資或財務資助,而協信遠創當時碰到的最大問題是收購標的的短債償還能力和現金流危機,收購本身沒有對這個迫在眉睫的問題提供解決方案。收購前,CDL對協信的債務困境認識不足,存僥幸心理,收購后又沒有明確和系統的紓困方案,導致協信遠創一步步走到今天這個難以挽回的局面。

4、共同控制的管理結構不利于及時決策和危機應對。

CDL收購協信遠創50.1%股份后,董事會設8席,CDL占4席,并不占多數,由CDL首席執行官郭益智和吳旭擔任聯席董事長,具體事務仍由職業經理人團隊負責,被認為是由協信和CDL共同控制。這種體制下,雙方碰到問題就開始扯皮。協信方指責CDL控制公司但不作為,CDL方則反戈一擊,雙方開始口舌之爭,嚴重影響決策效率。

CDL收購協信遠創的案例生動地展示了并購交易的風險和魅力,也是我等從業人員最生動的學習資料。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“葦草”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

葦草

葦草