更多干貨,請關注資產界研究中心

作者:西政財富

來源:西政財富(ID:xizhengcaifu)

受地產融資監管政策收緊以及樓市調控的影響,近兩個月以來資金從樓市流向股市的情況越發明顯。一些資金充裕的上市公司為更好地實現投資和經營收益,目前依舊將目光鎖定在地產投資領域。股市和樓市相伴相生的資金流特征,在一定程度上似乎實現了動態平衡。而對于不少實業類的上市公司來說,無論是投資的安全性還是穩定性,房地產投資始終是保值增值的首選,其中帶抵押的地產類投資更是不二之選。為便于說明,我們財富中心根據上市公司通過可轉債、債權受讓等方式開展地產融資業務的相關情況進行了整體梳理,以供同業人士參考。

一、融資方及融資項目準入要求

(一)融資方(開發商)主體準入要求

百強房企(根據克爾瑞排名)。

(二)項目準入要求

1. 業態要求:住宅為主,包括可散售公寓在內合計不低于計容面積的70%;

2. 投資策略要求:

(1)單一項目IRR測算≥12% ;

(2)銷售凈利率一線城市不低于6%、二線城市不低于8%、其他城市不低于10%;

(3)土地成本一線城市不超過總銷售收入的70%,二線及其他城市不超過60%。

(三)區位準入要求

大灣區、長三角及其他核心城市。

(四)融資要素說明

1. 項目準入階段:已繳完土地款或已取得土地使用權證;

2. 融資額度及配資比例:不超過項目資金峰值的70%;

3. 資金用途:項目開發建設用款、歸還股東借款等;

4. 融資期限:1年+;

5. 綜合成本:年化10%-13%;

6. 主要增信擔保措施:

(1)土地前置抵押;(2)項目公司股權質押;(3)委派董事、高管、財務人員,享有重大事項一票否決權;(4)章證照共管;(5)集團及實控人擔保;(6)其他約定事項。

二、抵押放款方案

(一)區域股交所可轉債產品(適用于開發商可提供非涉房股份公司作為發債主體的情形)

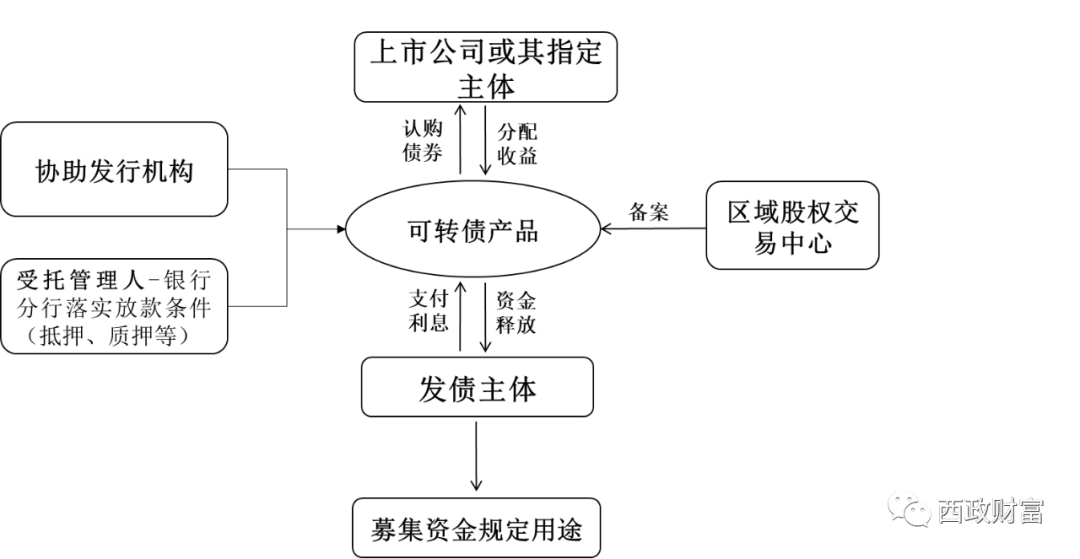

1. 基本交易架構

由成立一個完整會計年度的非涉房股份公司(一般為開發商的關聯企業)作為發債主體在區域股交所發行可轉債產品,上市公司認購該產品;另外房地產企業以其土地或住宅類資產作為抵押物,銀行作為受托管理人辦理該資產抵押。

2. 對發債主體的要求

(1)發債主體須在股權交易所所在地注冊;

(2)發債主體有一個完整的會計年度;

(3)發債主體的組織形式為非涉房的股份有限公司,若擬發債主體為有限責任公司則需進行股份制改制,股改流程并不復雜;

(4)發債主體近一年的營收至少達到發債金額的三分之一以上,具備合理性,特殊情況下另行約定;

(5)對發債主體無評級、承銷、法律意見書等強制要求。

3. 對投資人(上市公司)的要求

上市公司為央企或股東系央企持股75%以上的優選,無需另行進行投資準入審核;若為國企或其他單一非金融機構資金需另行會議討論。但具體投資時亦可借用信托計劃或券商資管計劃通道。

4. 受托管理人及抵押的辦理

一般由銀行分行擔任受托管理人,代理上市公司行使抵押權、質押權,抵押物、質押物登記在受托管理人名下,抵押權人、質押權人為債券的全體投資者(上市公司)。

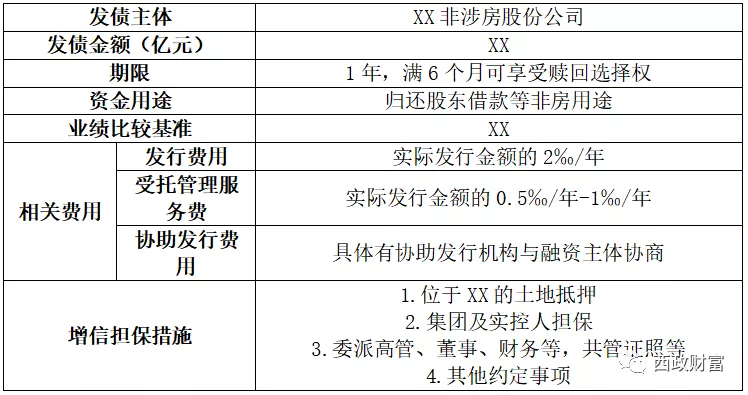

5. 收費情況

交易所發債最低收費2‰/年;受托管理人(辦理擔保、抵押等)根據抵押物所在地不同及自身收費標準要求,收費在0.5‰-1‰;協發機構的收費通常由其與融資主體約定。

6. 產品要素

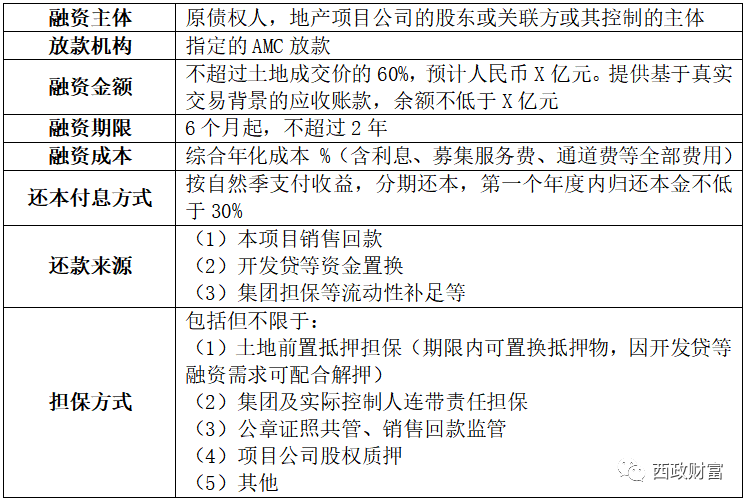

(二)地方AMC放款合作產品(適用于開發商對項目公司享有債權的情形)

1. 基本交易架構

AMC作為債權重組方,折價受讓開發商項目公司股東、關聯方或其可控制主體作為轉讓方/原債權人對地產項目公司的債權,并基于該債權辦理土地抵押等增信措施。上市公司向AMC收購債權。

2.AMC委托上市公司向原債權人支付收購債權的對價,上市公司向AMC收購債權需向AMC支付收購款項。投資資金的流向:上市公司→原債權人(即開發商項目公司的股東、關聯方或其他可控制主體)。

3.上市公司不直接放貸給融資方,而是通過amc購買了一筆融資方作為債務人的債權,債權中附帶抵押權。

4.底層債權債務需有真實的資金流水,并基于真實的資產交易。

5.產品要素

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“西政財富”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

西政財富

西政財富