更多干貨,請關(guān)注資產(chǎn)界研究中心

作者:彭凱陳婷婷

來源:金誠同達(dá)

庚子夏秋之交,信貸行業(yè)接連迎來重要規(guī)范,一為《商業(yè)銀行互聯(lián)網(wǎng)貸款管理暫行辦法》(下稱“暫行辦法”),二為《最高人民法院關(guān)于修改<關(guān)于審理民間借貸案件適用法律若干問題的規(guī)定>的決定》(下稱“8.20司法解釋”)。

一、3808判決怎么了?

由此,“金融機(jī)構(gòu)的四倍LPR適用性”問題,3808判決給出了自己的答案:“參照”和“酌情調(diào)整”。在“金融機(jī)構(gòu)的四倍LPR適用性”話題之外,3808判決本身的兩個問題探討更值得關(guān)注:

Q1:有沒有法律適用錯誤?

Q2:能不能參照和酌情調(diào)整?

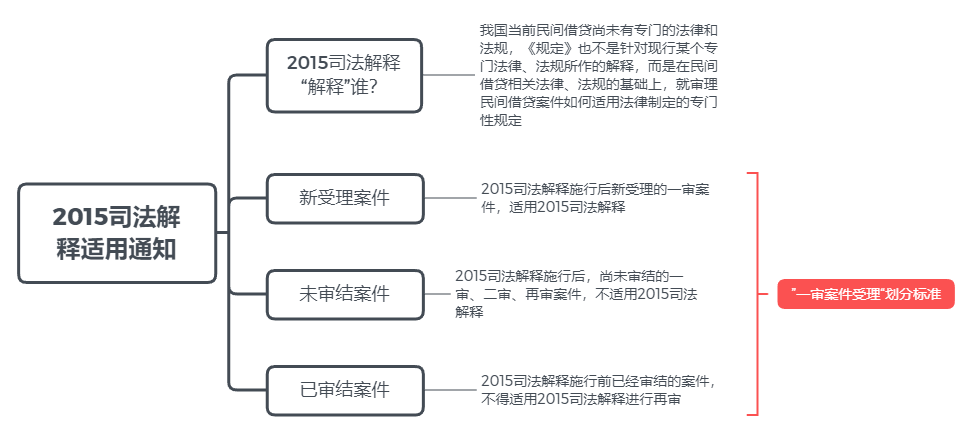

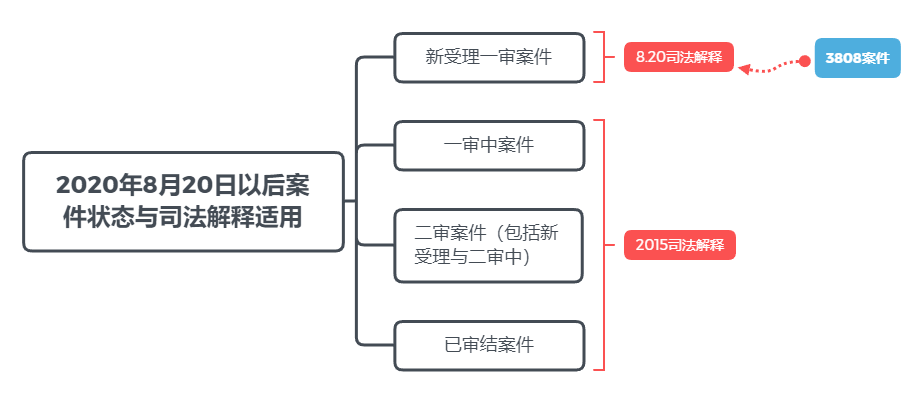

回到3808判決本身,按照8.20司法解釋第三十三條第一款“本規(guī)定施行后,人民法院新受理的一審民間借貸糾紛案件,適用本規(guī)定”,只有2020年8月20日以后新受理的一審民間借貸糾紛適用新規(guī),才能按照8.20司法解釋劃定的四倍LPR利率司法保護(hù)上限進(jìn)行裁判。當(dāng)年2015年版本的民間借貸司法解釋(下稱“2015司法解釋”)發(fā)布后,同樣遇到了溯及力問題的探討和分歧,最高法院在2015年8月25日發(fā)布了《關(guān)于認(rèn)真學(xué)習(xí)貫徹適用<最高人民法院關(guān)于審理民間借貸案件適用法律若干問題的規(guī)定>的通知》,拎一下重點如下:

(一)有沒有法律適用錯誤?

我們認(rèn)為,拋開該判決對落實8.20司法解釋精神的積極意義,其本身在法律適用層面是值得商榷的。具體分析如下:

1. 3808案件的立案時間是判斷該問題的重要標(biāo)準(zhǔn),目前的公開信息中雖沒有更進(jìn)一步說明2020年7月14日是法院的立案時間,是原告向法院提交訴訟材料的時間,還是起訴狀落款時間。但根據(jù)裁判文書的通常寫作規(guī)范,判決書載明的起訴時間,通常對應(yīng)的就是法院正式立案受理的時間。

有觀點表示,8.20司法解釋第三十二條第二款規(guī)定:“借貸行為發(fā)生在2019年8月20日以前的,可參考原告起訴時一年期貸款市場報價利率四倍確定受保護(hù)的利率上限”,該款似乎可以作為3808案件作出“參照”判決的依據(jù)。

(二) 能不能參照和酌情調(diào)整?

另一點需要關(guān)注的是,3808案件中,法院并未直接引用8.20司法解釋規(guī)定的利率上限作出判決,從判決書行文看,依據(jù)的法律規(guī)范仍是《合同法》相關(guān)規(guī)定。從邏輯層面看,這種做法也符合新舊司法解釋均明確的“金融機(jī)構(gòu)的貸款業(yè)務(wù)不適用”規(guī)則(但二者之間的牽連本文第二部分詳述)。所以,準(zhǔn)確地說,該案中8.20司法解釋是作為“參照”而不是“判決依據(jù)”。

那么已經(jīng)立案的存量案件能否參照適用8.20司法解釋?我們認(rèn)為,該種法律適用方法同樣值得商榷:

基于以上分析,以及目前已經(jīng)獲知的信息,我們認(rèn)為,3808案件實無參考8.20司法解釋、酌情確定利率之必要,應(yīng)按照2015司法解釋即24%的標(biāo)準(zhǔn)確定利率上限。

二、利率糾葛與牌照之爭

在3808案件的基礎(chǔ)上,又有兩個話題值得引申探討:金融機(jī)構(gòu)的借款利率上限,以及小貸公司為典型代表的牌照公司定性。

(一)金融借貸利率:

既然不適用,緣何又參照?

8.20司法解釋重提1991年最高院《關(guān)于人民法院審理借貸案件的若干意見》中的“四倍”標(biāo)準(zhǔn),取代2015司法解釋以24%和36%為基準(zhǔn)的兩線三區(qū)的規(guī)定,以“合同成立時一年期貸款市場報價利率四倍”作為民間借貸利率新的司法保護(hù)上限。目前,按2020年8月20日發(fā)布的一年期貸款市場報價利率3.85%的四倍計算,民間借貸利率的司法保護(hù)上限為15.4%,大幅度低于原24%與36%的標(biāo)準(zhǔn)。

新中國成立以后,1952年《最高人民法院關(guān)于城市借貸超過幾分為高利貸的解答》按照自古以來“凡私放錢債及典當(dāng)財務(wù)每月取利,并不得過三分”的慣例,規(guī)定“根據(jù)目前國家銀行放款利率以及市場物價情況私人借貸利率一般不應(yīng)超過三分。該解答同時提及“為此人民間自由借貸利率即使超過三分,只要是雙方自愿,無其他非法情況,似亦不宜干涉。”即,民間借貸利率的確定系在參照銀行放款利率的基礎(chǔ)上尊重交易雙方的意思自治。官方基準(zhǔn)利率的水平對于民間金融利率具有一定的束縛力。

1991年8月最高人民法院發(fā)布的《關(guān)于人民法院審理借貸案件的若干意見》規(guī)定“民間借貸的利率最高不得超過銀行同類貸款利率的四倍”。該規(guī)定出臺時,一年期銀行間貸款利率基準(zhǔn)為9%,故當(dāng)時對應(yīng)的是36%,也有月息三分的意味。

1991年《關(guān)于人民法院審理借貸案件的若干意見》頒布后,1994年至1996年利率逐步下降,進(jìn)一步地,從1997亞洲金融危機(jī)開始下降速度開始加快,至2002年降至1.98%,創(chuàng)下了中國歷史上的最低利率。2014年11月22日,一年至五年期的銀行間貸款利率均為6%,導(dǎo)致貸款利率基準(zhǔn)四倍的上限自然遷移到24%。因此,官方利率對于2015年司法解釋24%標(biāo)準(zhǔn)的劃定同樣起著標(biāo)桿作用。銀行利率與民間利率從不是兩個相互獨立的利率體系。一般來說,當(dāng)官方存貸款基準(zhǔn)利率提高時,民間金融利率也會隨之上升,反之亦然。

那么問題在于,當(dāng)民間借貸利率劃定了上限,經(jīng)批準(zhǔn)從事貸款業(yè)務(wù)的金融機(jī)構(gòu)是否受限于民間借貸利率上限?

這是個老生常談的話題。關(guān)于金融機(jī)構(gòu)不適用民間借貸司法解釋的條文在2015司法解釋中就已存在, 8.20司法解釋亦作出明確規(guī)定:

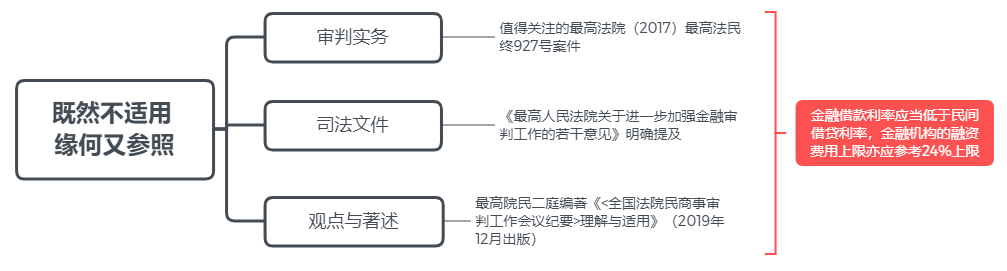

這里首先需要關(guān)注的是,對金融機(jī)構(gòu)的排除適用情形是有所限縮的,即僅限于具有發(fā)放貸款業(yè)務(wù)資質(zhì)的金融機(jī)構(gòu)且貸款類型僅限于經(jīng)營性的貸款業(yè)務(wù)。但即便如此,仍然囊括了絕大部分的金融機(jī)構(gòu)貸款業(yè)務(wù)。回歸核心問題:既然不適用,緣何又參照?

1. 審判實務(wù)層面,參照民間借貸利率上限確定金融借款糾紛利率的案例并不少見,涉及的金融機(jī)構(gòu)主體包括銀行、信托、消費金融公司等。一眾案例中,最高法院的(2017)最高法民終927號案件值得關(guān)注,該案判決書對于“參照適用”進(jìn)行了充分說理: “金融機(jī)構(gòu)包括銀行業(yè)金融機(jī)構(gòu)、非銀行業(yè)金融機(jī)構(gòu)和其他金融機(jī)構(gòu),本案中華融信托公司屬于非銀行業(yè)金融機(jī)構(gòu)。實踐中非銀行業(yè)金融機(jī)構(gòu)在金融借款合同中常以利息、復(fù)利、罰息、違約金、其他費用等一并約定,導(dǎo)致實體經(jīng)濟(jì)融資成本過高,違背了金融服務(wù)實體經(jīng)濟(jì)的價值本源。雖然非銀行業(yè)金融機(jī)構(gòu)借貸與民間借貸不同,且非銀行業(yè)金融機(jī)構(gòu)借貸的利息、復(fù)利、罰息、違約金、其他費用等總計融資成本的最高限制并無明確的法律規(guī)定。但就金融在市場經(jīng)濟(jì)中的定位而論,金融應(yīng)為實體經(jīng)濟(jì)服務(wù),促進(jìn)資金這一生產(chǎn)要素在各產(chǎn)業(yè)和企業(yè)之間良性流動,并分享實體經(jīng)濟(jì)發(fā)展中創(chuàng)造的價值。如果金融服務(wù)分享的剩余價值過高,會阻礙實體經(jīng)濟(jì)的發(fā)展,有悖于金融服務(wù)的根本。較金融借貸的市場定位而言,民間借貸是對金融服務(wù)實體經(jīng)濟(jì)不足的有益補(bǔ)充,而民間借貸的風(fēng)險防控及承受能力相對于金融借貸較低。按照金融借貸與民間借貸的市場定位和風(fēng)險與利益一致的市場法則,金融借貸利率不應(yīng)高于民間借貸的利率,故金融機(jī)構(gòu)的融資費用上限亦應(yīng)參照適用《最高人民法院關(guān)于審理民間借貸案件適用法律若干問題的規(guī)定》的民間借貸利率上限即年利率24%,這也符合2017年8月9日印發(fā)的《最高人民法院關(guān)于進(jìn)一步加強(qiáng)金融審判工作的若干意見》第2條的司法指導(dǎo)意見精神。”

2. 司法文件層面,《最高人民法院關(guān)于進(jìn)一步加強(qiáng)金融審判工作的若干意見》(法發(fā)〔2017)22號)明確提及:

“金融借款合同的借款人以貸款人同時主張的利息、復(fù)利、罰息、違約金和其他費用過高,顯著背離實際損失為由,請求對總計超過年利率24%的部分予以調(diào)減的,應(yīng)予支持,以有效降低實體經(jīng)濟(jì)的融資成本。”

3. 觀點與著述層面,最高院民二庭編著的《<全國法院民商事審判工作會議紀(jì)要>理解與適用》(2019年12月出版)一書中,較為明確的結(jié)論是:

“金融借款的總成本顯著應(yīng)該低于民間借貸利率的上限。”

基于以上,加之長期以來社會大眾樸素的認(rèn)知使然,“金融借款利率應(yīng)當(dāng)?shù)陀诿耖g借貸利率”的固有認(rèn)知就此形成,而具體落實到實務(wù)中,則是在確定利率上限時“參照適用”。

(二)小貸典當(dāng)們的身份之爭

“金融機(jī)構(gòu)的四倍LPR適用性”話題,還隱含一個概念界定討論,即“金融機(jī)構(gòu)的范圍劃定”,這一問題關(guān)系到幾類雖然具有放貸資質(zhì)但主體性質(zhì)存疑的機(jī)構(gòu),如小貸公司、典當(dāng)行是否受限于民間借貸利率上限。先說被探討極多的“小貸公司是否屬于金融機(jī)構(gòu)?”針對2015司法解釋,最高院民一庭編著的《最高人民法院民間借貸司法解釋理解與適用》(2015年8月出版)一書中,針對小貸公司問題,觀點是:

“根據(jù)《關(guān)于小額貸款公司試點的指導(dǎo)意見》中就小額貸款公司在貸款利率方面做出的不得超過司法部門規(guī)定上限的指導(dǎo)意見,本司法解釋所規(guī)定的利率規(guī)制就應(yīng)當(dāng)適用于小額貸款公司。”

“其從本質(zhì)上看,其尚不屬于正規(guī)金融機(jī)構(gòu)的范疇”。

到了2019年11月8日,九民紀(jì)要(《全國法院民商事審判工作會議紀(jì)要》)發(fā)布,最高院民二庭編著的《<全國法院民商事審判工作會議紀(jì)要>理解與適用》(2019年12月出版)一書中,認(rèn)為包括典當(dāng)、小貸之類機(jī)構(gòu)也屬于“金融機(jī)構(gòu)”:

金融機(jī)構(gòu)一般是指在中華人民共和國境內(nèi)依法設(shè)立和經(jīng)營金融業(yè)務(wù)的機(jī)構(gòu),包括銀行、信用合作社、財務(wù)公司、信托投資公司、金融租賃公司等。實踐中,金融機(jī)構(gòu)包括“一行兩會”等金融監(jiān)管部門批準(zhǔn)設(shè)立的銀行、非銀行金融機(jī)構(gòu)及各自的分支機(jī)構(gòu),以及經(jīng)有關(guān)政府部門批準(zhǔn)設(shè)立的從事金融活動的典當(dāng)行、小額貸款公司等法人及其分支機(jī)構(gòu)。原則上說,凡持牌經(jīng)營的金融機(jī)構(gòu)簽訂的借款合同,都屬于金融借款合同的范疇。

審判實務(wù)中,小貸公司適用或參照2015司法解釋的判決很多,包括最高院層面的裁判文書,如(2019)最高法民申3747號案件、(2019)最高法民申2218號,等等。

再比如更為特別的典當(dāng)行,其在中央層面有公安部和商務(wù)部的規(guī)定,而銀保監(jiān)會將其收編之后尚未出臺統(tǒng)一新規(guī)。按照既往規(guī)定,典當(dāng)當(dāng)金利率是法定的,而典當(dāng)綜合管理費則根據(jù)當(dāng)品的種類不同而設(shè)置不同的費率上限,即,“當(dāng)金利率+典當(dāng)綜合管理費費率”是允許超過24%的,參見商務(wù)部、公安部令2005年第8號《典當(dāng)管理辦法》第三十七條、第三十八條:

第三十七條 典當(dāng)當(dāng)金利率,按中國人民銀行公布的銀行機(jī)構(gòu)6個月期法定貸款利率及典當(dāng)期限折算后執(zhí)行。

第三十八 條典當(dāng)綜合費用包括各種服務(wù)及管理費用。

動產(chǎn)質(zhì)押典當(dāng)?shù)脑戮C合費率不得超過當(dāng)金的42‰。

房地產(chǎn)抵押典當(dāng)?shù)脑戮C合費率不得超過當(dāng)金的27‰。

財產(chǎn)權(quán)利質(zhì)押典當(dāng)?shù)脑戮C合費率不得超過當(dāng)金的24‰。

當(dāng)期不足5日的,按5日收取有關(guān)費用。

同樣的問題,融資租賃、商業(yè)保理都多有困擾與困惑,遑論司法實務(wù)中大量存在的“名為XX,實為借貸”認(rèn)定。

但需要注意的是,8.20司法解釋的原文為“經(jīng)金融監(jiān)管部門批準(zhǔn)設(shè)立的從事貸款業(yè)務(wù)的金融機(jī)構(gòu)及其分支機(jī)構(gòu),因發(fā)放貸款等相關(guān)金融業(yè)務(wù)引發(fā)的糾紛,不適用本規(guī)定。”很多觀點聚焦于“金融機(jī)構(gòu)”概念本身,基于眾多監(jiān)管文件(甚至包括稅務(wù)系統(tǒng)文件)進(jìn)行分析論證得出“小貸公司等不屬于金融機(jī)構(gòu)”的結(jié)論。

我們對此持有保留意見:民間借貸的實質(zhì)在于借貸行為的偶發(fā)性、隨機(jī)性、非營業(yè)目的性、無前置準(zhǔn)入性,故缺失“金融業(yè)務(wù)屬性”,不符合了前述屬性的無放貸資質(zhì)主體,監(jiān)管和司法評價呈現(xiàn)為“打壓”和“否定”,典型案例就是“職業(yè)放貸人界定”和“非法放貸行為入罪非法經(jīng)營罪”。

因此,在判定一個機(jī)構(gòu)是否歸入“金融機(jī)構(gòu)”的時候,不能過于限縮地從其批設(shè)、監(jiān)管主體視角進(jìn)行劃分,如限縮認(rèn)定,就會得出“一行兩會批設(shè)的機(jī)構(gòu)方為金融機(jī)構(gòu)”結(jié)論,而這一結(jié)論隱含著“地方金融監(jiān)管部門并非金融監(jiān)管部門”的前提,如此,將置各地“由辦轉(zhuǎn)局”的金融工作局于何處?從監(jiān)管視角切換到業(yè)務(wù)視角,在探討小貸公司等的身份定位時,“從事貸款業(yè)務(wù)”“金融業(yè)務(wù)”等字眼更需要被解讀和審視,小貸公司以貸款為業(yè),金融屬性顯著,應(yīng)當(dāng)與“偶發(fā)、隨機(jī)、非營業(yè)目的、無前置準(zhǔn)入”的民間借貸存在著顯著的區(qū)分。

綜上,我們認(rèn)為,在司法視角下審視“金融機(jī)構(gòu)”邊界范圍,應(yīng)當(dāng)以“業(yè)務(wù)實質(zhì)”認(rèn)定進(jìn)行擴(kuò)張,將小貸公司等納入“其他金融機(jī)構(gòu)”范疇。

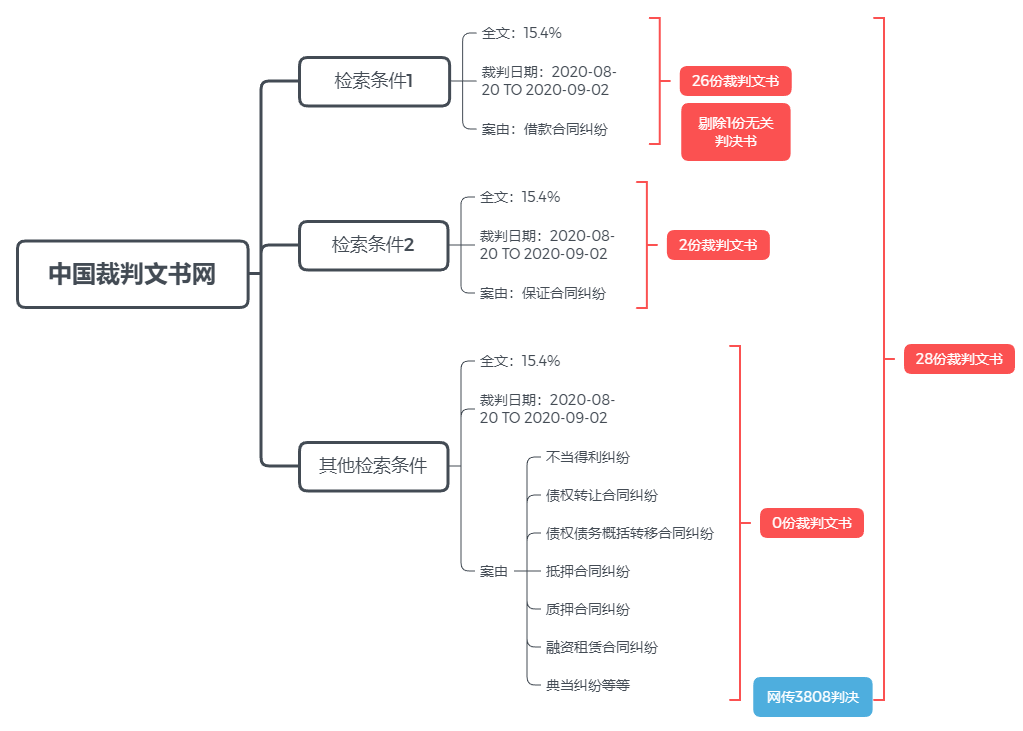

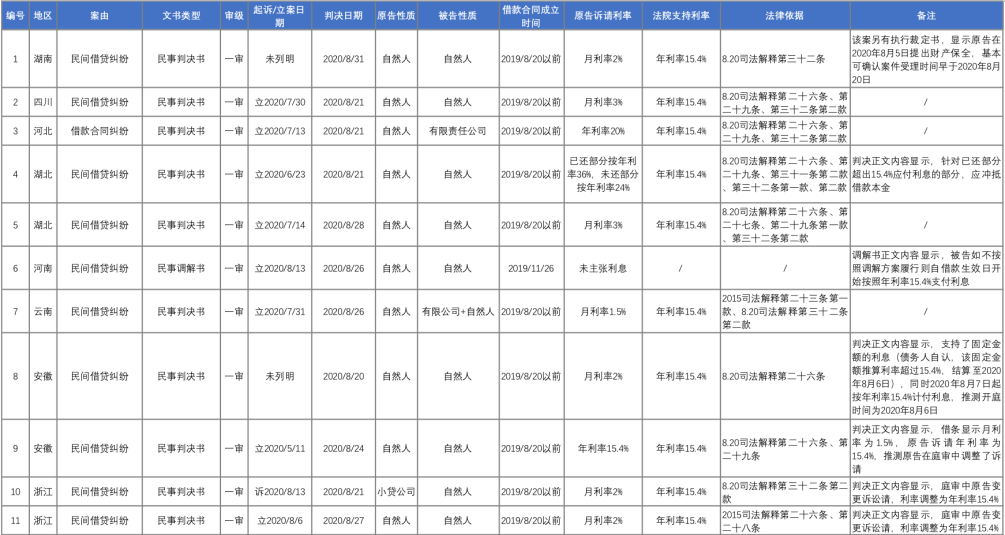

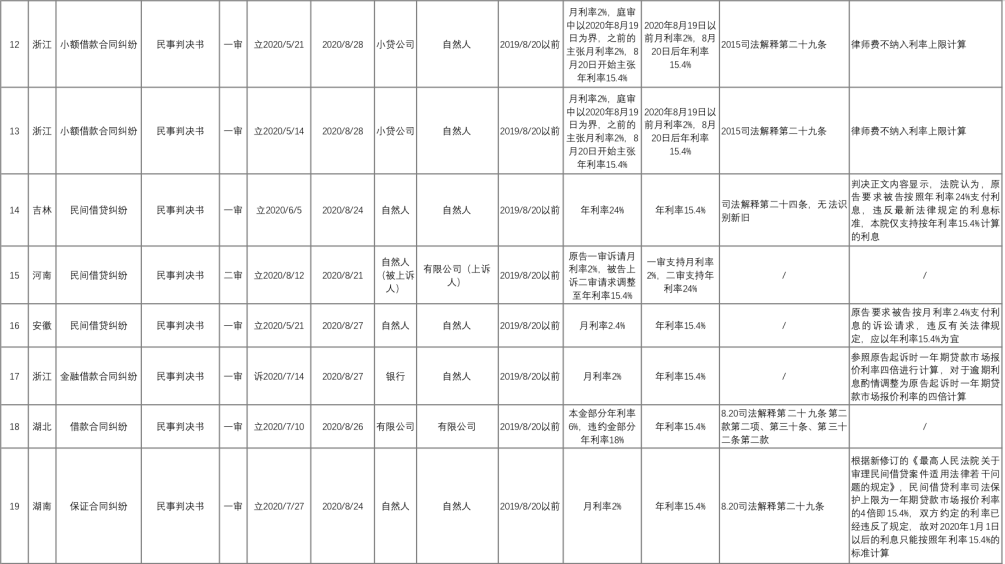

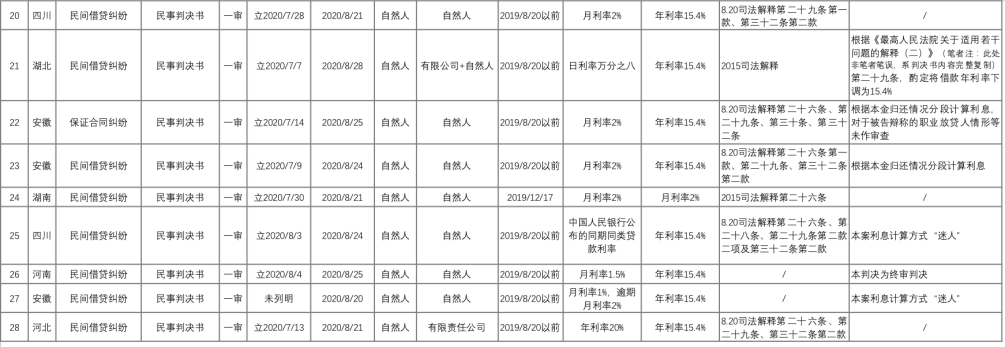

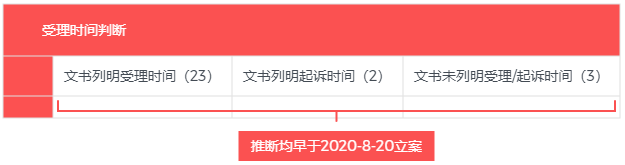

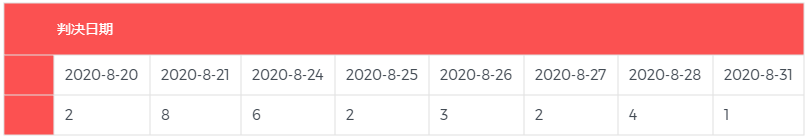

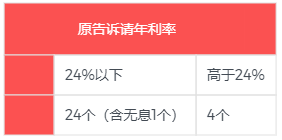

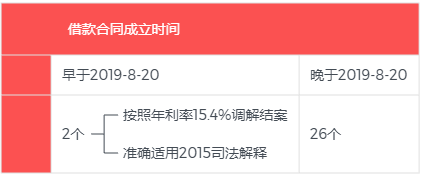

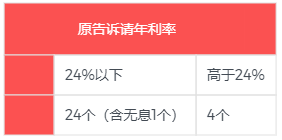

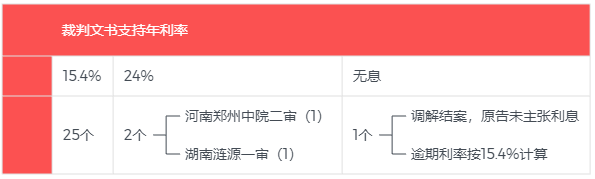

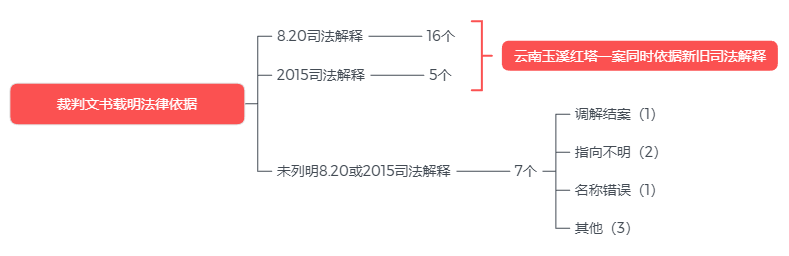

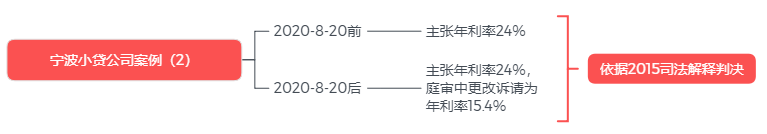

好奇心驅(qū)使下,我們通過“中國裁判文書網(wǎng)”,以“全文:15.4%”“裁判日期:2020-08-20 TO 2020-09-02”以及相關(guān)案由名稱為檢索條件,進(jìn)行了“地毯式”案例檢索,獲得了28份裁判文書。在剔除一份與“四倍LPR”不相關(guān)判決書,以及加入3808判決后,我們形成了28份裁判文書作為研究樣本。

透過這28份裁判文書,一些值得琢磨和玩味的“小數(shù)據(jù)分析”可以展開講講。在這28個案件中:

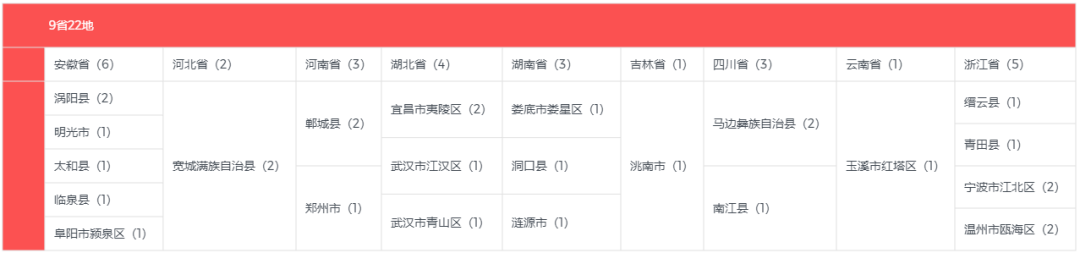

1. 審理法院所屬地區(qū)包括9省22地(市、縣、區(qū))。

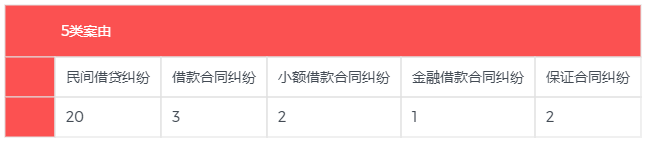

2. 包括5類案由:民間借貸糾紛(占絕對多數(shù))、借款合同糾紛、小額借款合同糾紛、金融借款合同糾紛、保證合同糾紛。

仔細(xì)讀完上述28份裁判文書,在中元節(jié)的深夜感受到了些許涼意,所反映種種,有較為明顯的法律適用錯誤,有令人困惑的觀點論述,兩則正確適法支持24%利率上限的判決(鄭州中院二審案件、湖南漣源一審案件),對比之下竟熠熠生輝。自2020年7月22日最高人民法院、國家發(fā)展和改革委員會發(fā)布《關(guān)于為新時代加快完善社會主義市場經(jīng)濟(jì)體制提供司法服務(wù)和保障的意見》,明確提出“大幅度降低民間借貸利率的司法保護(hù)上限”,到8月19日和8月20日數(shù)次的民間借貸司法解釋修訂發(fā)布會直播公告“掛網(wǎng)-下撤-再掛網(wǎng)-再下撤”,到8.20司法解釋發(fā)布施行引發(fā)的熱烈、洶涌、關(guān)切的全民探討,再到3808判決再次引發(fā)全行業(yè)關(guān)注,深感新規(guī)學(xué)習(xí)和貫徹落地之難之重要。對“解釋”本身尚需要進(jìn)行解釋的背后,既有條文未能完全言明所引發(fā)的從業(yè)者“惑”與“擾”,也有各地法院裁判過程中的“當(dāng)用”與“不當(dāng)用”。

五、結(jié)語

長久以來,我們對民間借貸的普遍認(rèn)知是習(xí)以為常的“利率高”,進(jìn)而形成“金融機(jī)構(gòu)利率應(yīng)遠(yuǎn)低于民間借貸利率”的觀念并逐步固化。然。“民間”與“金融機(jī)構(gòu)”的界限隨著互聯(lián)網(wǎng)金融的出現(xiàn)和發(fā)展,乃至現(xiàn)金貸之類的出現(xiàn)、演變,數(shù)年光景后,其間的界限早就應(yīng)該被一定程度地糾正甚至打破。并非金融機(jī)構(gòu)利率必然低而民間借貸必然高,而是金融機(jī)構(gòu)在借助技術(shù)升級和業(yè)務(wù)合作,開始服務(wù)本不覆蓋的長尾客戶。這一長尾客群在民間借貸之外,開始有了新的選擇,即金融機(jī)構(gòu)的信貸服務(wù)。需要正視的是,長尾客群信貸業(yè)務(wù)的成本結(jié)構(gòu)與大中型企業(yè)、優(yōu)質(zhì)客群信貸存在巨大差異,而利率則是不同客群信用風(fēng)險定價邏輯的直觀呈現(xiàn),長尾客群的自身利率定價不會因為出借方是金融機(jī)構(gòu)還是民間個人而存有顯著區(qū)分,從此視角看,利率上限劃定必然是對某一段客群的“堵”而非“疏”。

九民紀(jì)要也談了借款合同的問題,在最高法院民二庭編寫的《<全國法院民商事審判工作會議紀(jì)要>理解與適用》(2019年12月出版)一書中,也是秉持“一般來說,金融機(jī)構(gòu)利率要低于民間借貸”觀點結(jié)論。這種固有認(rèn)知本身的合理性以及是否伴隨社會發(fā)展而應(yīng)有所突破,尤其是在民間借貸利率司法保護(hù)上限目前已降至歷史最低點的背景之下(長遠(yuǎn)看有望跟隨LPR而進(jìn)一步下探),我們更傾向于持開放態(tài)度。談及降低民間借貸利率的初衷,大家多談及很多中小企業(yè)融資難、融資貴。8.20司法解釋出來后,最為關(guān)注新法的群體,似乎都是個人信貸從業(yè)機(jī)構(gòu),是摩拳擦掌的反催收聯(lián)盟,中小企業(yè)的參與感并不強(qiáng)。

至于“企業(yè)借貸與個人消費貸”“長短期借貸”的類型劃分和區(qū)別對待必要性以及可行性,早在2015司法解釋出臺前就已多有討論。如“長短期借貸分別設(shè)置利率上限”,出于種種考量未有成型。那么,2020年了,此類區(qū)別對待的可能性,能否再尋求下探討空間?

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“金誠同達(dá)”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

原標(biāo)題: JT&N觀點|當(dāng)“解釋”還需要解釋——28個借貸糾紛裁判文書研讀有感

金誠同達(dá)

金誠同達(dá)