更多干貨,請關注資產界研究中心

作者:債券球

來源:債券球(ID:bonds-ball)

8月18日,人行、發改委、財政部、銀保監、證監會和外匯局發布了《關于推動公司信用類債券市場改革開放高質量發展的指導意見》(以下簡稱“《意見》”),市場對這個文件的解讀很多是債市統一,筆者對此也比較認可,但需要強調的是這個統一是相對的。《意見》內容很廣,筆者仔細閱讀以后,覺得有些地方值得關注,當然,在進入正題之前,先說一下筆者眼中的三個監管口徑的債券。

目前信用債市場主要由證監會系統的公司債和ABS、協會的產品和發改委的企業債構成,這么多年發展下來,三大監管口徑的品種各有長短。

證監系統信用債產品,很大意義上與證券公司的投行比較相似,長處在于自身的專業性和效率,弱點則在于左手沒項目、右手沒錢,總結下來就是缺資源,中介的特點較為明顯。

協會信用債產品的特點與證監會的有些相反。長處在于有錢、也有項目,不足的地方在于專業性和效率可能有進一步提升的空間。值得強調的是,基于協會下屬以銀行為代表的承銷商,長期從事債務類業務,在風險控制方面有一些獨有的心得,總體風險控制的也相對比較穩定。

企業債,優點就不說了,相信稍微了解市場的都知道。企業債如果要說有缺點,可能唯一的缺點就是規模有點小。近年來,總體存續規模呈現收縮的態勢。想想城投債現狀,這也可能是發改委厲害的地方。

還有一個比較有意思的地方,文件中列示三大信用債品種順序為“企業債券、非金融企業債務融資工具、公司債券”,這是以各個品種出現的先后順序來排,還是其他,甚至是筆者想多了,各位可以自行品味。

二、相對的統一

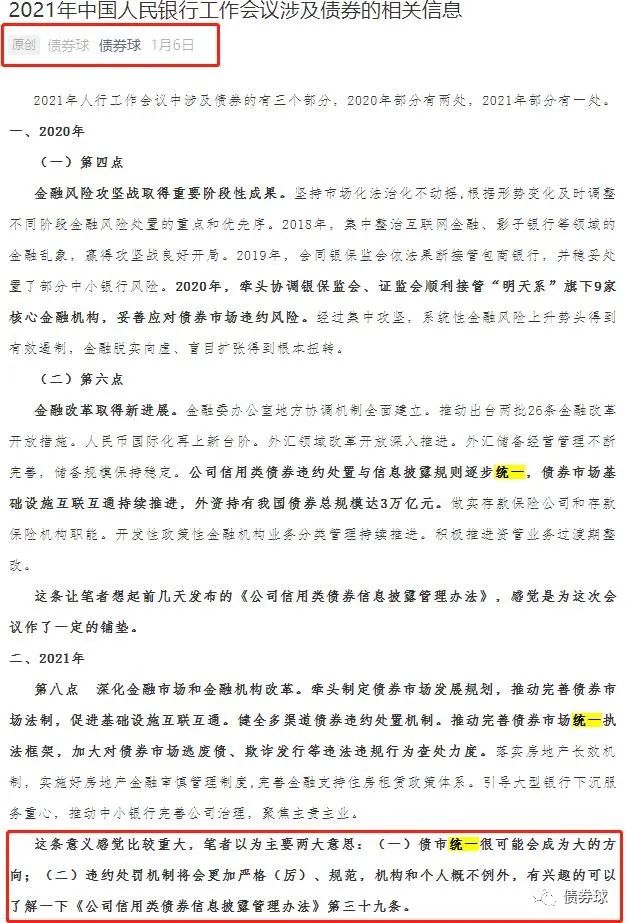

其實統一債市的苗頭早就已經出現,從去年年末樓部長發言,到今年年初人行工作會議的精神,都在一定程度上預示了債市要進行統一。《意見》的發布,統一更加明顯,但是這個統一并非絕對意義上的統一。

絕對以上的統一,筆者的理解是,統一審批、發行、交易、存續期以及相關配套制度。然而,從實際文件來看,這里的統一要求的是市場各項基本制度規則的統一,包括:發行交易、信息披露、信用評級、投資者適當性、風險管理等。這里不包括最重要環節之一:審批。

從文件中體現的,諸如“多層次債券市場體系”、“各方協同配合形成合力”和“企業債券、非金融企業債務融資工具、公司債券”等,基本預示了三大監管口徑會繼續存續下去。當然,未來是否會做調整,無法確定。

《意見》明確《公司法》和《證券法》是債券市場的基本法律,與《破產法》和《銀行法》共同構成信用債市場的上位法。對于公司債、ABS和企業債都好說,這里需要強調的是協會的產品。市場之前都說協會的產品是票據,不是債券,不受《證券法》約束,比如已經取消的“公募公司債累計發行額度不超過凈資產40%的限制”。估計以后這種說法徹底行不通了,大家都受《公司法》和《證券法》的約束。

根據《意見》相關內容來看,未來的各類品種趨同主要體現公開和非公開的分類方面。公開發行公司類信用類債券包括:公募公司債、中票、短融、公開發行企業債等。非公開發行公司類信用類債券包括:非公開公司債、PPN、非公開發行企業債等。

五、關于違規行為

第六條規定“禁止出借債券賬戶以及任何形式的利益輸送、內幕交易、規避內控或監管,禁止為他人規避內控或監管提供便利等違法違規行為。”對此,筆者的直接感受在于,相對于股市,債市方面的監管存在進一步提升的空間。相信,未來這些方面的措施會逐步落實到位。

對于“賣者盡責”,這本身是很正常的事情,如果發行人因為自身問題,誤導投資者,導致相關問題,發行人自然需要承擔責任。這里需要強調的是中介機構。

目前,關于承銷商、審計、評級、律師和評估等中介機構的職責的界定依然有些模糊的地方。對于債券來說,實務中承銷商基本要對所有的事情負責,將來是否能夠實現,比如律師對法律事項負責,審計對財務事項負責,否則,只要有信用事件,承銷商都難逃被罰的命運。比較容易找出問題的,比如:盡調不充分和受托管理不到位等,收到一張監管函實在不是什么難事。

希望監管、市場能盡早理清這方面的問題。

七、關于定價機制和信用分層

如果信用能夠有相對清晰的分層,定價機制的形成本身也不是很難的事情,相信市場自動會形成較為良好的定價機制。目前的問題在于,如果沒有信用評級的參與,信用分層將依據什么進行呢?至于評級的問題和改進,在之前的多篇文章中有所涉及,這里不再贅述。

至于第十八條提到的信用界限,主要是政企分開方面的要求,短期來看,還是非常困難的事情,道理大家都懂,但是在實際情況面前,有時候實在是難舍難分。

對于定價機制中涉及的“自承自買、募集資金返存等方式變相壓低發行利率、扭曲市場利率形成機制”,這種行為的確需要嚴厲打擊,承銷商苦此久矣。

二十五條提出“探索規范發展高收益債券產品”,其實筆者理解的高收益債券產品就是垃圾債,而這也是解決民企發債融資可行的方式的之一。但是這與文中提出的“筑牢市場準入”的概念似乎又有所沖突,這個筑牢是控制發行主體信用,還是其他,不太好理解。

筆者以為,一個完善的債券市場是應當允許垃圾債市場的存在,未來也可能是市場的一個重要板塊。如果能像第十九條那樣,未來引入充分合理的衍生品種,建立股債結合等方面的產品,未來的垃圾債市場還是很值得期待的。

九、關于區域交易平臺

第三十條提出“在權責清晰、風險可控的基礎上,探索在符合條件且依法合規獲得批準的區域交易平臺以試點方式發展面向本地發行人和合格機構投資者的區域債券市場,實施嚴格的投資者適當性管理,從嚴懲處各種形式的降低投資者準入門檻、突破非公開發行管理等違法違規行為。”大致意思就是條件成熟的時候,推出區域債券市場。

對此,筆者以為目前還不太成熟,最起碼從之前各個地方金交所存在的一些亂象來看,要推出試點,還有很長的一段路要走。

這個必然是好事情,如果能吸引足夠多的外國投資者參與我國的債券市場,毫無疑問,對國內經濟的發展是一個很好的事情,也是人民幣國際化的路途中的必要環節之一。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“債券球”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

債券球

債券球