更多干貨,請關注資產界研究中心

作者:任莊主

來源:國行投研室(ID:jinrongjianghu123123)

和國有六大行一樣(詳見恒者恒強的國有六大行),12家股份行亦屬于全國性銀行,直接受銀保監會監管,可以在全國范圍內進行機構網點布局,且不受異地存貸款政策的約束(地方性銀行詳見農商行手冊(2021年版)和城商行手冊(2021年版))。不過盡管如此,從各經營指標來看,12家股份行仍參差不齊,相互之間分化較為明顯。需要說明的是,本篇報告僅從數據維度進行討論,不涉及公司治理以及監管關注的一些亂象。

一、基本情況全面梳理

一、基本情況全面梳理

(一)市場認可度:招行、平安銀行與興業銀行的認可度較高

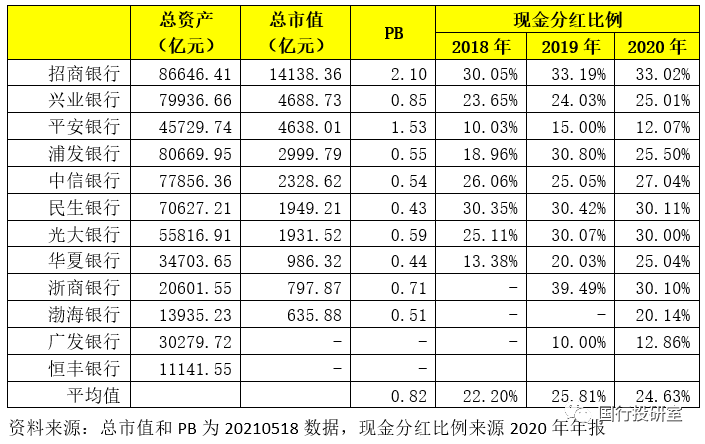

12家股份行的市場認可度有明顯差異,這從總市值與PB兩個指標進行窺測。

1、總資產與市場、PB并非一一對應,也即總資產高的銀行市值不一定高(如民生銀行)、總資產低的銀行市場市值也不一定低(如平安銀行)。整體來看,市場對招行、平安銀行與興業銀行的認可度會比較高,這三家銀行的PB分別達到2.10、1.53和0.85,對應的市值分別為1.41萬億、0.46萬億和0.47萬億。

2、2018-2020年股份行的現金分紅比例平均分別為22.20%、25.18%和24.63%。不過分紅比例與其市值之間并沒有對應關系,如分紅比例最高的招行其市值亦比較高,而市值較高的平安銀行其分紅比例卻僅有12.07%。

(二)目前僅廣發銀行與恒豐銀行未上市

12家股份行中目前有10家上市,其中5家A+H股上市銀行(分別為招行、民生銀行、中信銀行、光大銀行與浙商銀行);4家純A股上市銀行(分別為興業銀行、浦發銀行、平安銀行與華夏銀行);1家純H股上市銀行(渤海銀行)。也即目前僅廣發銀行與恒豐銀行兩家股份行未實現上市目標。

(三)北京4家、深圳2家,廣州、福州、上海、天津、濟南、杭州各1家

4家總部位于北京(分別為民生銀行、中信銀行、光大銀行與華夏銀行);2家總部位于深圳(招行與平安銀行);1家總部位于福州(興業銀行);1家總部位于上海(浦發銀行);1家總部位于廣州(廣發銀行);1家總部位于天津(渤海銀行);1家總部位于濟南(恒豐銀行);1家總部位于杭州(浙商銀行)。

(四)6家成立于1987-1988年、4家成立于1992-1993年

從成立時間上來看,招行、中信銀行、恒豐銀行、平安銀行、廣發銀行與興業銀行等6家股份行均成立于1987-1988年,光大銀行、華夏銀行、浦發銀行與浙商銀行等4家股份行均成立于1992-1993年,民生銀行成立于1996年、渤海銀行成立于2005年。

(五)恒豐銀行因特殊情況注冊資本遠超千億元,遠超其它股份行

從注冊資本來看,恒豐銀行因特殊情況而以1112億元位居第一,遠超其它股份行,僅隨其后的是光大銀行(540.32億元)、中信銀行(489.35億元)、民生銀行(437.82億元),其余股份行多在150-300億元之間。

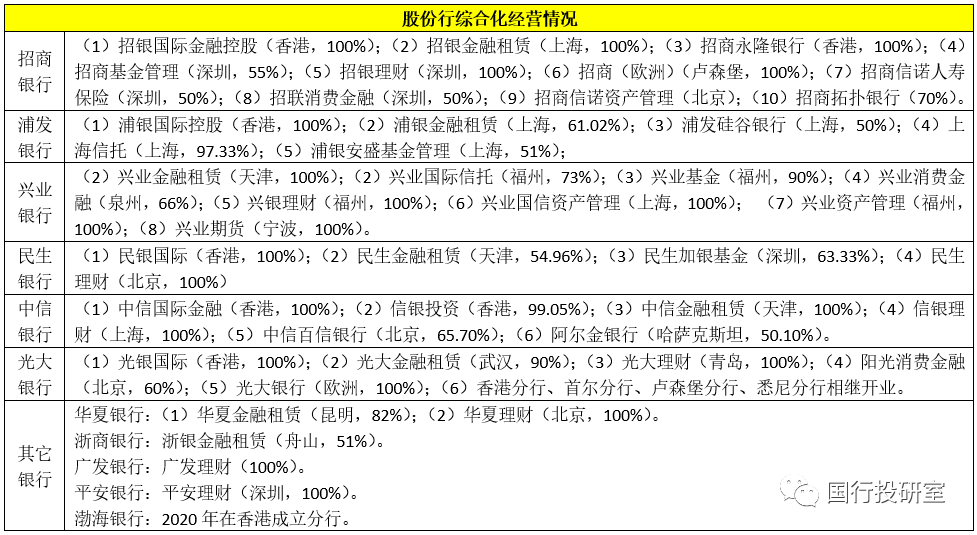

(六)綜合化經營:分化最為明顯,可以分為三個梯隊

從綜合化經營來看,股份行之間分化最為明顯。

1、招行、浦發銀行、興業銀行、中信銀行、民生銀行、光大銀行與平安銀行(背靠平安集團)基本位列第一梯隊,華夏銀行、廣發銀行、浙商銀行位列第二梯隊,渤海銀行與恒豐銀行位列第三梯隊。

2、多數銀行擁有金融租賃牌照,招行、興業銀行、光大銀行擁有消費金融牌照,招行、浦發銀行、興業銀行與民生銀行擁有基金牌照,浦發銀行、興業銀行擁有信托牌照,招行與中信銀行擁有直銷銀行牌照。

3、目前僅浙商銀行、恒豐銀行、渤海銀行的理財子公司未獲批。

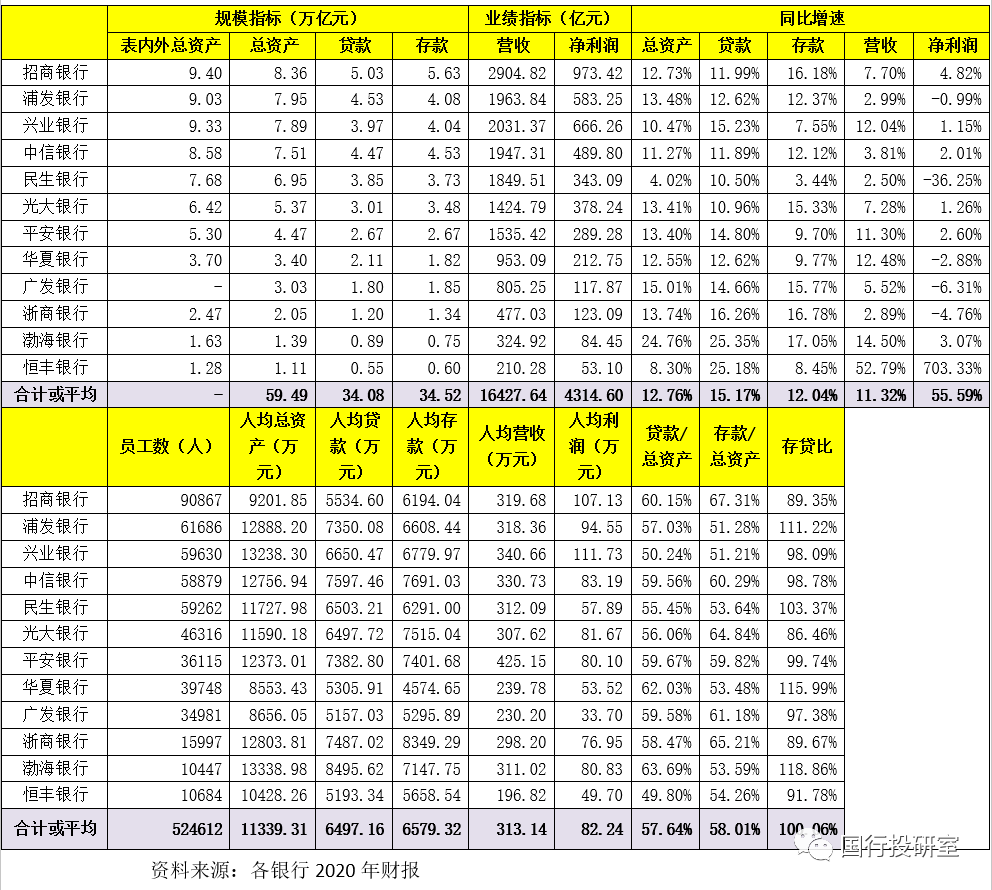

12家股份行共擁有52.46萬名員工,總資產、貸款與存款合計分別為59.49萬億、34.08萬億、34.52萬億,合計實現16248億元營收和4315億元凈利潤。

(一)規模與人均指標

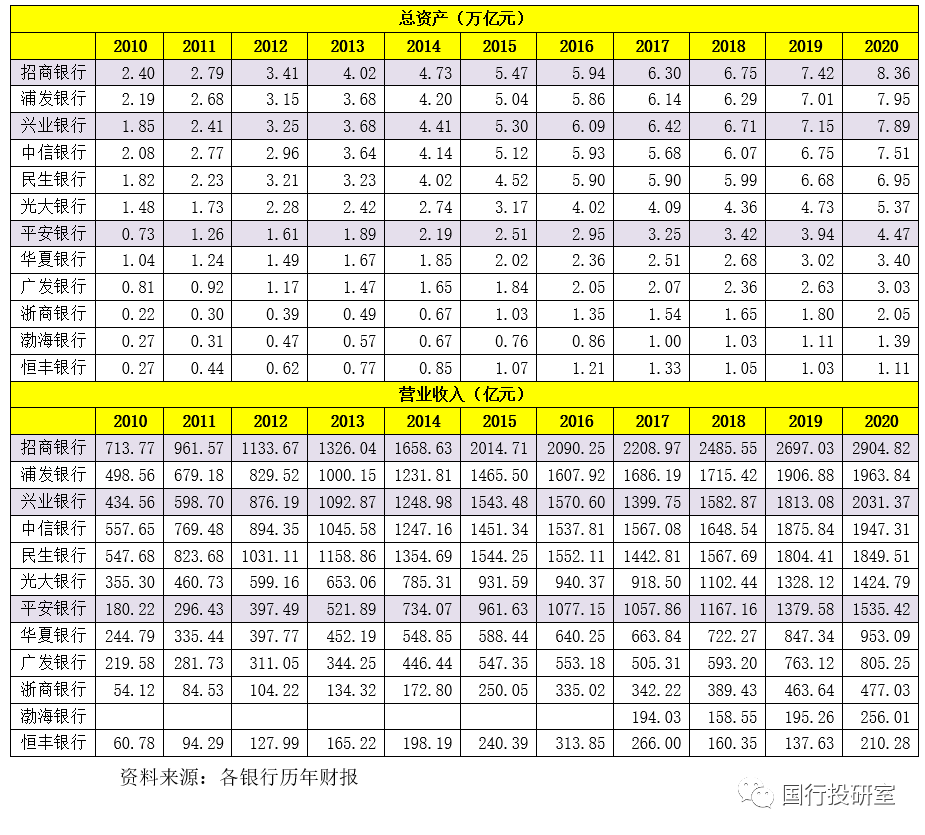

1、總資產位于1-8.50萬億不等,招行創利能力最強

整體上看,12家股份行總資產從1萬億-8.50萬億之間不等,營業收入則從200億元至2905億元之間不等,凈利潤從50億元至1000億元之間不等。

(1)目前從規模指標來看,招行位居第一,成為唯一一家總資產突破8萬億的股份行,浦發銀行、興業銀行與中信銀行位于7-8萬億之間,民生銀行與光大銀行位于5-7萬億之間,平安銀行、華夏銀行與廣發銀行位于3-5萬億之間,浙商銀行、渤海銀行與恒豐銀行位于1-3萬億之間。

(2)從規模指標與業績指標的對應來看,招行以8.36萬億的總資產,創造了高達2905億元的營收和973億元的凈利潤,創利能力非常強。同時,興業銀行與平安銀行的創利能力亦比較突出。

當然如果換個視角,如以表內外總資產(核心一級資本凈額與杠桿率的比值)來衡量,則會發現12家股份行的排序又會發生一些變化,興業銀行以9.33萬億的表內外總資產規模躍居股份行第2、且與招行的距離也明顯縮小。

2、招行員工數量遠超其它股份行,致其人均指標無優勢

(1)從員工人數來看,招行以90867人的員工數量遠遠超過其它股份行(排名第二的浦發銀行僅有61686名員工),這可能與招行之間大力通過線下拓展客戶數有關,從而導致招行的人均指標并不高。

(2)從人均總資產來看,渤海銀行、興業銀行、浦發銀行、浙商銀行較高從人均營收來看,平安銀行、興業銀行、中信銀行相對較高。從人均凈利潤來看,興業銀行、招商銀行相對較高。

(二)業績指標

(二)業績指標

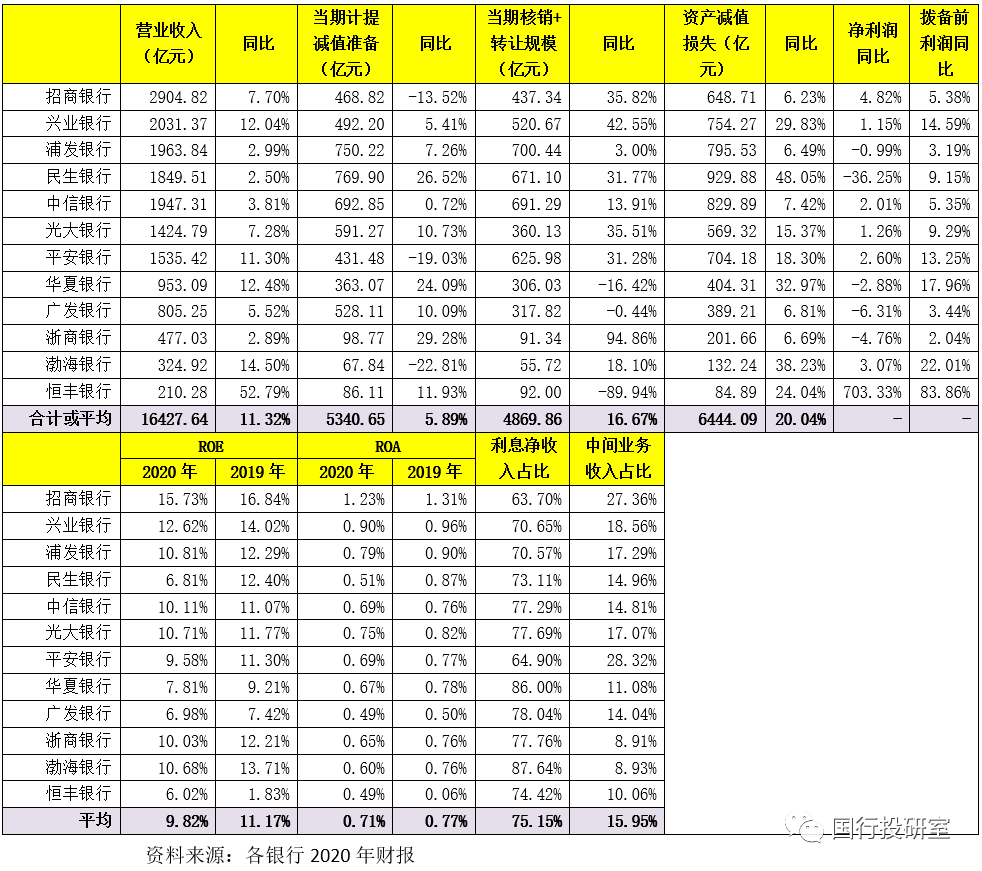

1、5家股份行的凈利潤出現下滑,5家股份行的營收僅微幅增長

(1)2020年有5家股份行的凈利潤出現了下滑,從高到低分別為民生銀行(下滑36.25%)、廣發銀行(下滑6.31%)、浙商銀行(下滑4.76%)、華夏銀行(下滑2.88%)、浦發銀行(下滑0.99%)。

(2)2020年5家股份行的營收出現了微幅增長,分別為民生銀行(2.50%)、浙商銀行(2.89%)、浦發銀行(2.99%)、中信銀行(3.81%)和廣發銀行(5.52%)。

(3)2020年恒豐銀行的營收和凈利潤同比分別大幅增長52.79%和703.33%,這主要是因為其基數較低,有特殊原因。如2018-2020年的營業收入分別為160.35億元、137.63億元和210.28億元,2018-2020年的凈利潤分別為5.35億元、6.61億元和53.10億元,2019-2020年的不良資產處置金額(含核銷+轉讓)分別高達914.61億元和92億元。

2、利差收入占比平均為75%、中間業務收入占比平均為16%

營業收入可進一步分為利差收入、中間業務收入和投資收益等幾個部分,目前12家股份行的利差收入占比平均為75%左右,中間業務收入占比平均為16%。其中,中間業務收入占比較高的銀行主要有平安銀行(28.32%)、招商銀行(27.36%)、興業銀行(18.56%)。

3、招行和興業銀行的ROE較高,恒豐、民生、廣發與華夏等銀行較低

2020年12家股份行的ROE和ROA平均分別為9.82%和0.71%。其中,ROE較高的銀行主要有招行(15.73%)、興業銀行(12.62%)、浦發銀行(10.81%)、光大銀行(10.71%)、渤海銀行(10.68%),ROE較低的銀行主要有恒豐銀行(6.02%)、民生銀行(6.81%)、廣發銀行(6.98%)和華夏銀行(7.81%)。

三、資產負債結構

(一)貸款/總資產、存款/總資產平均分別為57.64%和58.01%

12家股份行的貸款/總資產、存款/總資產平均分別為57.64%和58.01%。進一步看,貸款占總資產的比例區間為49.80-63.69%、存款占總資產的比例區間為51.21-67.31%,存貸比的區間為86.46-118.86%。

很顯然和其它銀行不同的是,股份行比較明顯的一個特點是存貸比非常高,這意味著其同業資金和債券資金比較依賴。

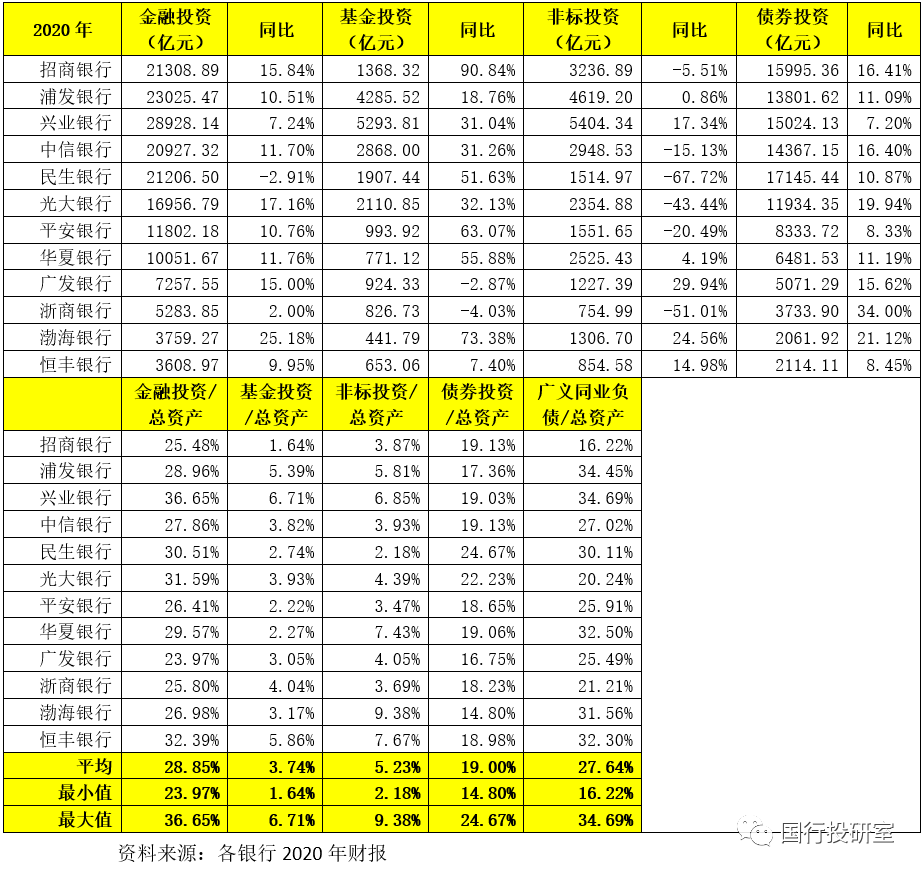

(二)金融投資/總資產和非標投資/總資產平均分別為29%和5%左右

1、前面已經指出,股份行的貸款和存款占總資產的比例平均在55-60%之間,與之相對應,股份行的金融投資占其總資產的比例平均在29%左右(區間為24-37%)。其中興業銀行(36.65%)、恒豐銀行(32.39%)、光大銀行(31.59%)、民生銀行(30.51%)較高。

2、金融投資主要有債券投資、非標投資和基金投資三大部分構成。

(1)非標投資占總資產的比例平均為5%左右,其中渤海銀行(9.38%)、恒豐銀行(7.67%)、華夏銀行(7.43%)和興業銀行(6.85%)相對較高。

(2)債券投資占總資產的比例平均為19%左右(國有大行為20%左右),其中民生銀行(24.67%)、光大銀行(22.23%)相對較高。

特別是從增速上看,2020年民生銀行、浙商銀行、光大銀行、平安銀行、中信銀行、招商銀行等均在壓降非標投資規模,尤以民生銀行與光大銀行最為明顯。而對于債券投資和基金投資而言,股份行普遍加大了配置力度,這表明金融投資的內部結構調整是股份行正在做的事情。

(3)基金投資占總資產的比例平均為4%左右,其中興業銀行(6.71%)、恒豐銀行(5.86%)、浦發銀行(5.39%)相對較高。

(三)廣義同業負債/總資產普遍較高,平均高達28%左右

股份行的存貸比較高,這意味著其金融投資很大一部分是依賴于廣義同業資金支持,從而導致其廣義同業負債占比普遍較高(廣義同業負債包括同業負債和債券兩部分),平均高達28%左右。其中興業銀行(34.69%)、浦發銀行(34.45%)、華夏銀行(32.50%)、恒豐銀行(32.30%)、渤海銀行(31.56%)等相對較高。

(三)存貸款結構

(三)存貸款結構

1、零售存貸比平均高達190%左右,公司存款普遍起到全行流動性的職能

(1)截至2020年底,12股份行的零售存款和貸款余額分別為8.11萬億和14.69萬億,公司存款和貸款余額分別為25.64萬億和17.36萬億,票據貼現合計為2.25萬億。顯然,零售存貸比和公司存貸比(含票據貼現)的平均值分別為186.41%和82.73%,可以看出公司存款在股份行中多起到全行流動性的職能,重要性可見一斑。

(2)零售存貸比較高的銀行主要有渤海銀行(304.46%)、興業銀行(236.01%)、平安銀行(234.41%)、廣發銀行(218.69%)、民生銀行(212.08%)。公司存貸比較高的銀行主要有渤海銀行(121.18%)、華夏銀行(118.26%)、恒豐銀行(102.22%)。

2、零售貸款/全部貸款、零售存款/全部存款平均分別為40%和22%左右

2、零售貸款/全部貸款、零售存款/全部存款平均分別為40%和22%左右

目前12家股份行的零售貸款占比、零售存款占比平均分別為39.20%和21.66%。其中,零售貸款占比較高的銀行主要有平安銀行(60.19%)、招商銀行(53.31%)、廣發銀行(45.18%)、興業銀行(43.23%)、光大銀行(42.64%)、中信銀行(42.29%),占比較低的銀行主要為恒豐銀行(11.33%)、浙商銀行(27.81%)與華夏銀行(28.19%)。

零售存款占比較高的銀行主要有招商銀行(36.11%)、平安銀行(25.61%)、浦發銀行(23.54%)、光大銀行(23.13%),占比較低的銀行主要有渤海銀行(13.65%0、興業銀行(17.97%)、浙商銀行(18.95%)與華夏銀行(19.35%)。

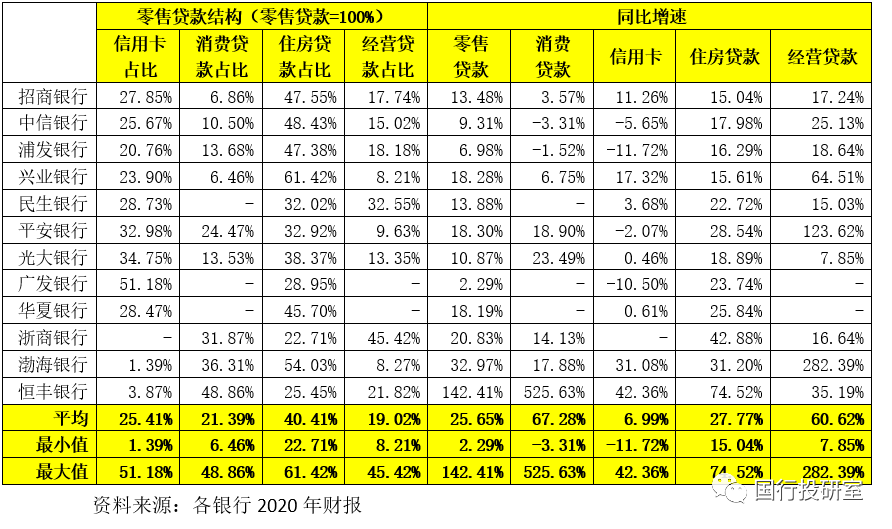

3、零售貸款構成:65%以上為信用卡透支和住房貸款

(1)零售貸款可進一步分為信用卡、消費貸款、住房貸款以及經營貸款等四大類,目前股份行零售貸款的25%以上為信用卡透支、40%以上為個人住房按揭貸款、15-20%左右為經營貸款。

(2)對于信用卡占比較低的股份行來說,消費貸款占比較高,如浙商銀行、渤海銀行與恒豐銀行的個人消費貸款占比分別高達31.87%、36.31%和48.86%。

(3)對于情況比較特殊的恒豐銀行來說,其2020年零售貸款增長較為迅猛(增速高達142.41%),其中消費貸款猛增525.63%、住房貸款增74.52%、信用卡增42.36%。

4、零售活期與公司活期占比平均分別為33%和46%左右

活期存款占比是一家銀行真正的競爭力所在,招行在這方面優勢尤其明顯。

12家股份行的零售活期存款占比、公司活期存款占比平均分別為33.21%和46.13%。其中零售活期存款占比較高的銀行主要有招行(68.90%)、興業銀行(44.68%)、華夏銀行(37.98%)、平安銀行(35.38%)、中信銀行(34.86%)和光大銀行(34.59%),公司活期存款占比較高的銀行主要有招行(64.14%)、華夏銀行(53.95%)、中信銀行(53.35%)、浦發銀行(51.57%)。

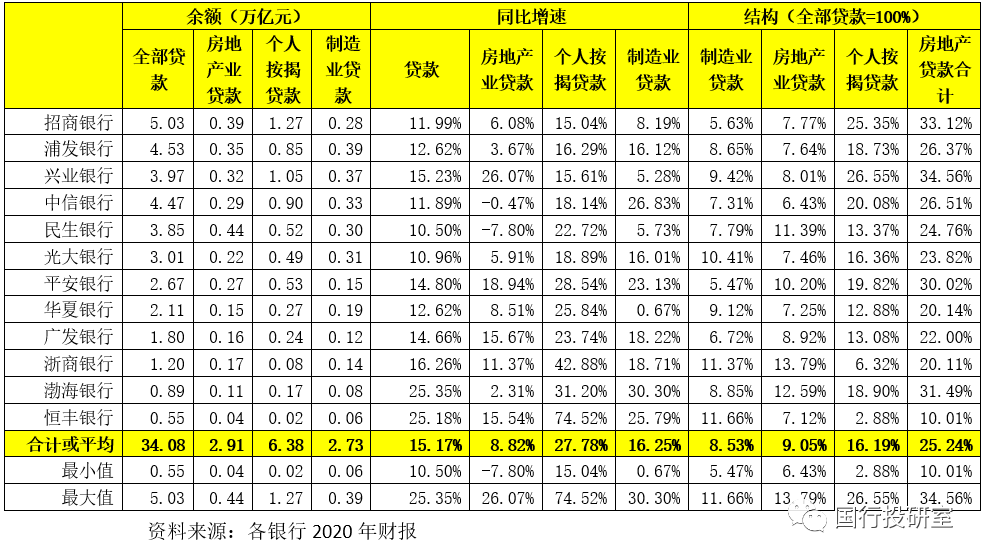

5、制造業貸款與房地產業貸款占比平均分別為8.53%和25.24%

商業銀行發放的制造業貸款和房地產貸款是最受監管部門關注的。其中,股份行的全部房地產貸款占比、個人住房貸款占比上限分別為27.50%和20%。

(1)截至2020年底,12家股份行的制造業貸款余額達到2.73萬億、個人住房貸款余額為6.38萬億(全部房地產貸款余額為9.29萬億)。

(2)截至2020年底,12家股份行的制造業貸款占全部貸款的比例平均為8.53%,占比較低的銀行主要為平安銀行(5.47%)、招行(5.63%)、廣發銀行(6.72%)、中信銀行(7.31%)和7.79%),占比較高的銀行主要有恒豐銀行(11.66%)、浙商銀行(11.37%)和光大銀行(10.41%)。

(3)截至2020年底,12家股份行的全部房地產貸款余額(含對公與對私)占全部貸款的比例平均為25.24%,占比超過27.50%的銀行主要有興業銀行(34.56%)、招行(33.12%)、渤海銀行(31.49%)。個人住房按揭貸款占比超過20%的銀行主要有興業銀行(26.55%)、招行(25.35%)、中信銀行(20.08%)。

四、部分相對指標

四、部分相對指標

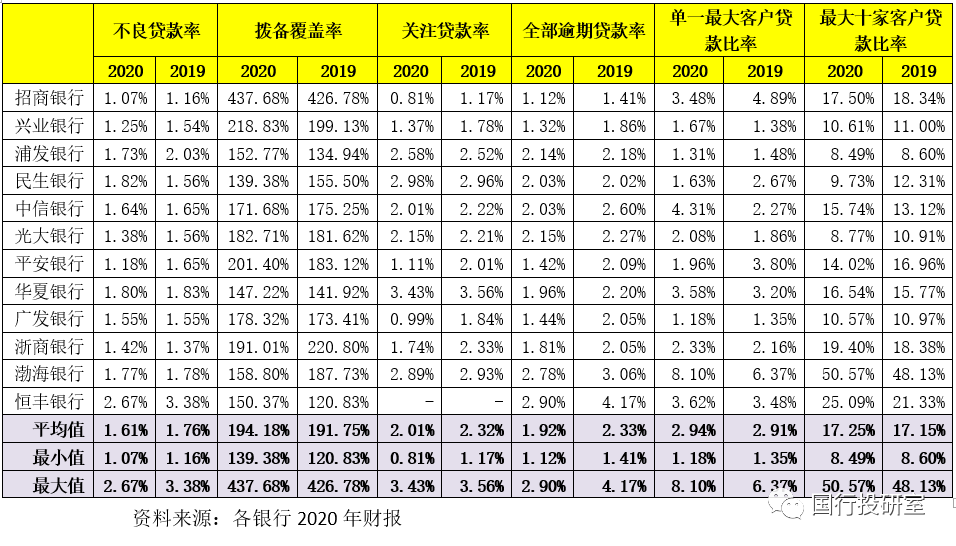

(一)資產質量:招行、興業銀行與平安銀行要更優一些

截至2020年底,12家股份行的不良貸款率、撥備覆蓋率、關注貸款率和逾期貸款率平均分別為1.61%、194.18%、2.01%和1.92%,較2019年均有明顯改善。

1、不良貸款率較低的銀行主要有招行(1.07%)、平安銀行(1.18%)、興業銀行(1.25%),較高的銀行主要有恒豐銀行(2.67%)、民生銀行(1.82%)、華夏銀行(1.80%)。撥備覆蓋率較高的銀行主要有招行(437.68%)、興業銀行(218.83%)、平安銀行(201.40%),較低的銀行主要有民生銀行(139.38%)、華夏銀行(147.22%)、恒豐銀行(150.37%)和浦發銀行(152.77%)。

2、關注貸款率和逾期貸款率的平均值分別為2.01%和1.92%,關注貸款率較高的銀行主要有華夏銀行(3.43%)、民生銀行(2.98%)、渤海銀行(2.89%)、浦發銀行(2.58%)和光大銀行(2.15%)。

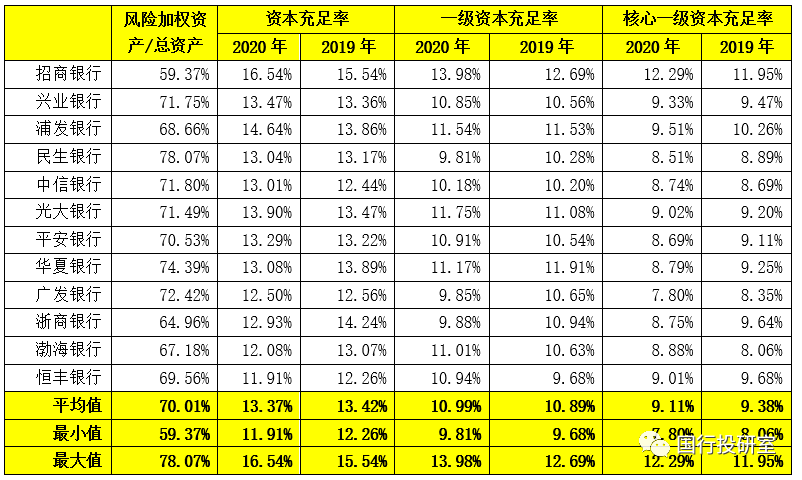

(二)資本情況:招行經營最輕型,部分銀行核心一級資本補充壓力較大

(二)資本情況:招行經營最輕型,部分銀行核心一級資本補充壓力較大

1、從風險加權資產占比來看,12家股份行的平均值為70%,招行低至59.37%,表明其經營最為輕型,浙商銀行、渤海銀行、浦發銀行、恒豐銀行亦均比較低。但民生銀行(78.07%)、華夏銀行(74.39%)相對比較高。

2、從核心一級資本充足來看,12家股份行平均為9.11%,招行高達12.29%,較低的銀行主要有廣發銀行(7.80%)、民生銀行(8.51%)、平安銀行(8.69%)、中信銀行(8.74%)、浙商銀行(8.75%)、華夏銀行(8.79%)。

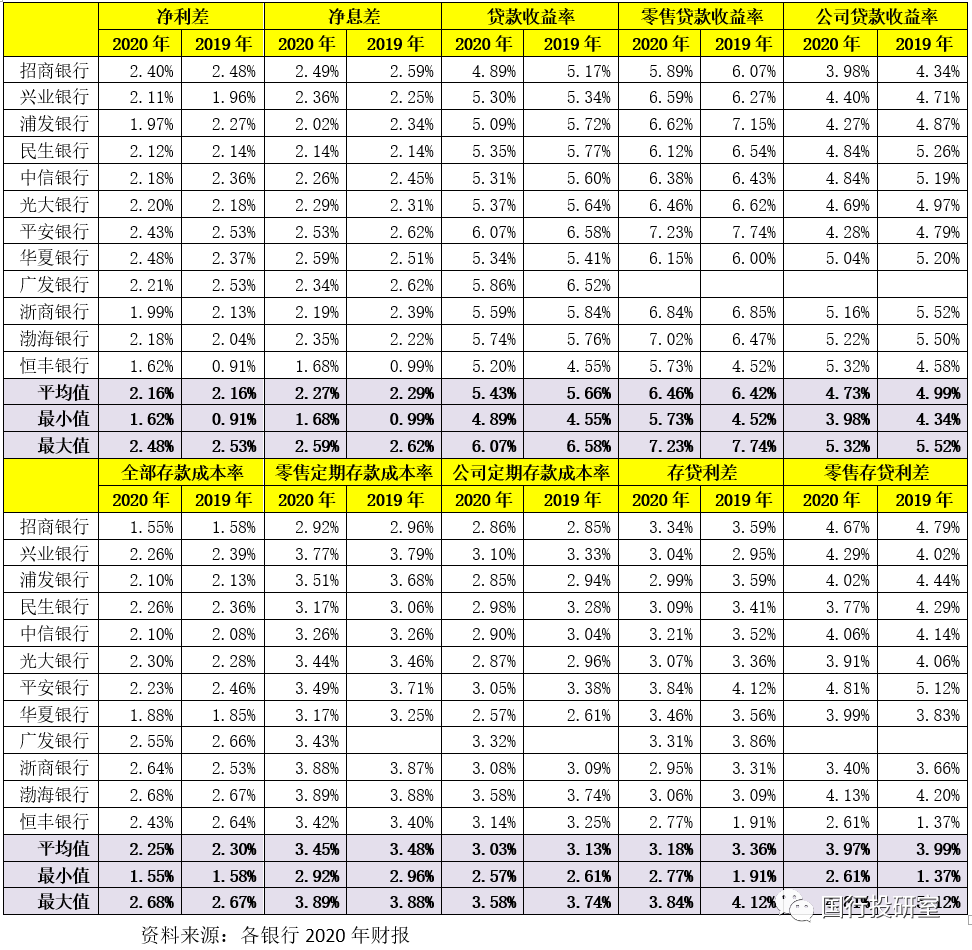

(三)利差情況

1、凈利差與凈息差整體上處于高位,平安銀行與招行相對較高

2020年,12家股份行的凈利差與凈息差平均值分別為2.16%和2.27%,整體上在各類型銀行中還是處于高位。整體存貸利差與零售存貸利差的平均值分別為3.18%和3.97%,其中整體存貸利差較高的銀行主要有平安銀行(3.84%)、華夏銀行(3.46%)、招行(3.34%)、廣發銀行(3.31%),零售存貸利差較高的銀行主要有平安銀行(4.81%)、招行(4.67%)、興業銀行(4.29%)、渤海銀行(4.13%)和浦發銀行(4.02%)。

2、零售貸款與公司貸款收益率平均分別為6.46%和4.73%

2020年,12家股份行的貸款收益率、零售貸款收益率和公司貸款收益率平均值分別為5.43%、6.46%和4.73%,可以看出零售貸款收益率明顯高于公司貸款,這也是為什么股份行的零售存貸比普遍較高的原因。其中零售貸款收益率較高的銀行主要有平安銀行(7.23%)、渤海銀行(7.02%)、浙商銀行(6.84%)、浦發銀行(6.62%)、興業銀行(6.59%)、光大銀行(6.46%)。

3、零售定期與公司定期存款利率平均值分別為3.45%和3.03%

2020年,12家股份行的存款利率平均為2.25%,其中零售定期存款與公司定期存款的平均利率分別為3.45%和3.03%。招行和華夏銀行的存款利率分別低至1.55%和1.88%,渤海銀行(2.68%)、浙商銀行(2.64%)的存款成本相對較高。

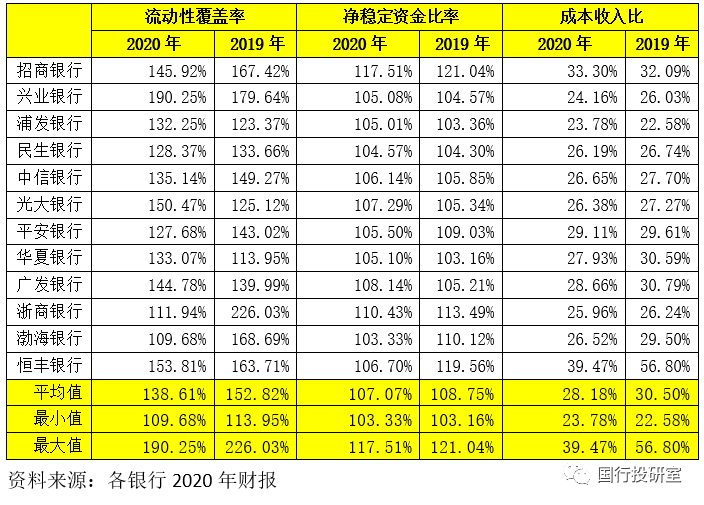

(四)流動性覆蓋率、凈穩定資金比例與成本收入比

1、2020年,12家股份行的流動性覆蓋率、凈穩定資金比例平均分別為138.61%和107.07%,整體上看較2019年有一定下降。

2、2020年,12家股份行的成本收入比為28.18%,較2019年下降2.32個百分點,成本收入比較低的銀行主要有浦發銀行(23.78%)、興業銀行(24.16%)和浙商銀行(25.96%),較高的銀行主要有恒豐銀行(39.47%)、招行(33.30%)、平安銀行(29.11%)。

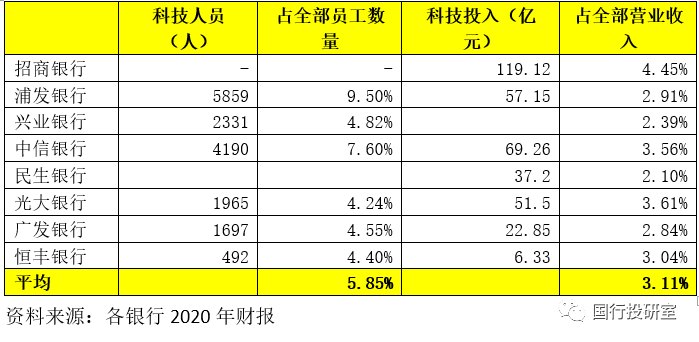

(五)金融科技投入情況:招行投入最多

金融科技投入也是股份行之間相互角逐的一個要素,不過從目前的情況來看,除招行投入明顯較多(營業收入的基數較大),大多股份行的科技員工數量占比在6%左右,科技投入占全部營收的比例在3%左右。

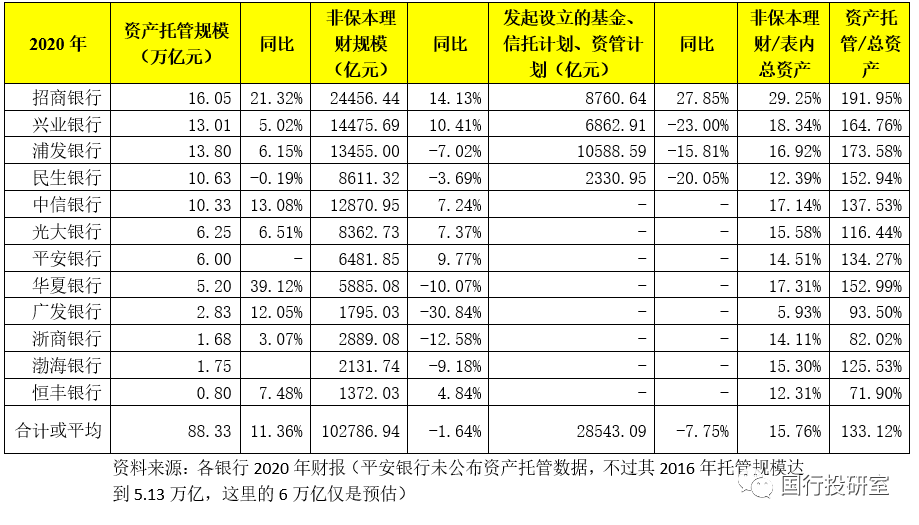

五、資產管理與資產托管業務:占總資產的比例平均達到15.76%和133.12%

除傳統表內業務外,以非保本理財和資產托管為代表的表外業務亦是股份行的亮點(實際上目前頭部城商行亦在這兩類業務上發力)。截至2020年底,12家股份行的資產托管和非保本理財余額合計分別達到88.83萬億和10.28萬億,占表內總資產的比例平均值分別達到15.76%和133.12%。

(一)非保本理財占比較高的銀行主要有招行(29.25%)、興業銀行(18.34%)、華夏銀行(17.31%)、中信銀行(17.14%)、浦發銀行(16.92%)。不過,廣發銀行的非保本理財占表內總資產的比例僅為5.93%,遠遠低于其它股份行。

(二)資產托管占比較高的銀行主要有招行(191.95%)、浦發銀行(173.58%)、興業銀行(164.76%)、華夏銀行(152.99%)、民生銀行(152.94%)。

(三)擁有基金公司、信托公司的股份行還可以發行基金、信托計劃等表外產品,這一部分也需要給予重視,如目前招行、興業銀行、浦發銀行與民生銀行的這部分業務規模分別達到0.88萬億、0.69萬億、1.06萬億和0.23萬億。

六、客戶數:一家銀行真正的生命力所在

客戶數是一家銀行真正的生命力所在,這在后續會越來越明顯。

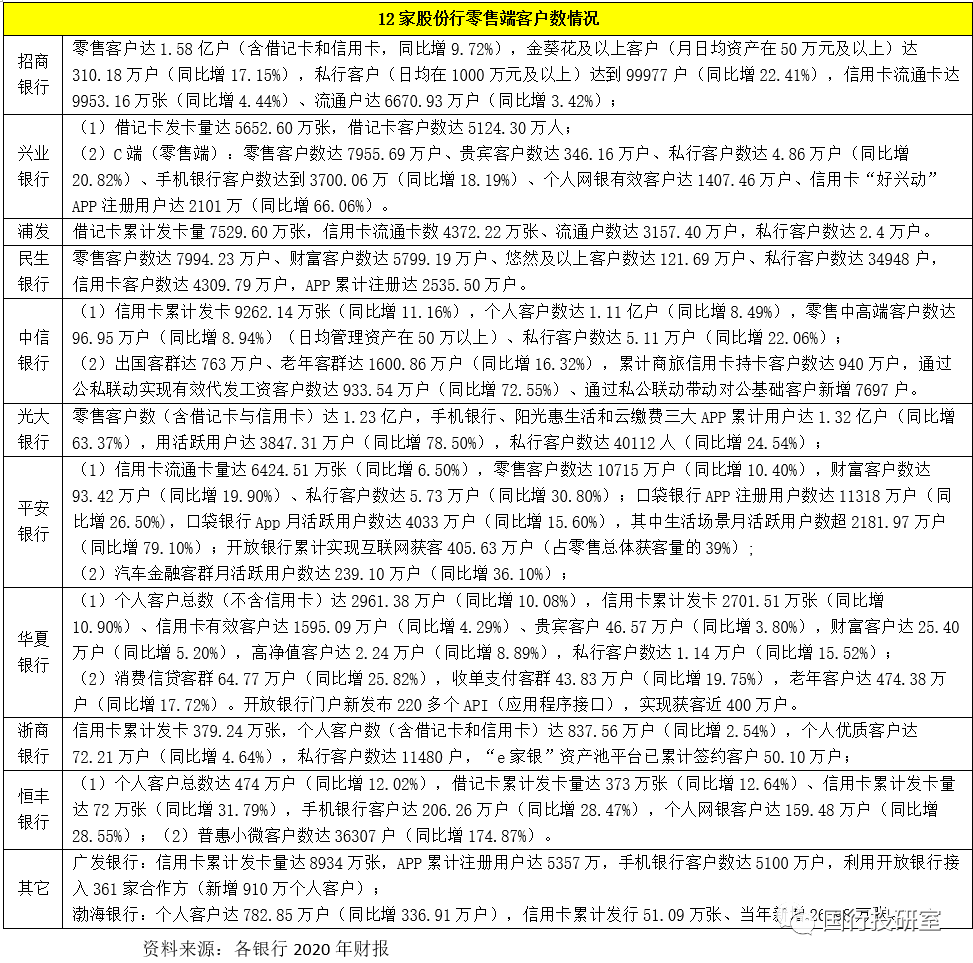

(一)零售端客戶數

1、零售端客戶數的積累是各家銀行的重點,多數股份行的零售客戶數為千萬級別及以上,其中部分銀行的零售客戶數超過億戶(如招行、浦發銀行、中信銀行、光大銀行、平安銀行等等),也有少部分銀行的零售客戶數為千萬級別左右(如浙商銀行、恒豐銀行與渤海銀行等。

2、在關注借記卡和信用卡的卡量之外,目前多數股份行還會對零售客戶進一步分類,如分為普通零售客戶數、財富客戶數、高凈值客戶數與私行客戶數,同時對手機銀行客戶數、APP注冊用戶數與月活躍用戶數等指標還特別重視。

3、有些銀行有一特殊做法值得關注:

(1)中信銀行比較關注出國客群、老年客群以及公私聯動帶動的基礎客群的積累。

(2)平安銀行在關注汽車金融客群之外,其2020年通過開放銀行還實現了405.63萬戶的互聯網獲客(占零售總體獲客量的39%)。同時廣發銀行和華夏銀行亦利用開放銀行接分別實現新增910萬和近400萬個人客戶。

(3)華夏銀行還關注消費信貸客群、收單支付客群以及老年客群。

(4)浙商銀行的“e家銀”資產池平臺2020年已累計簽約客戶50.10萬戶。

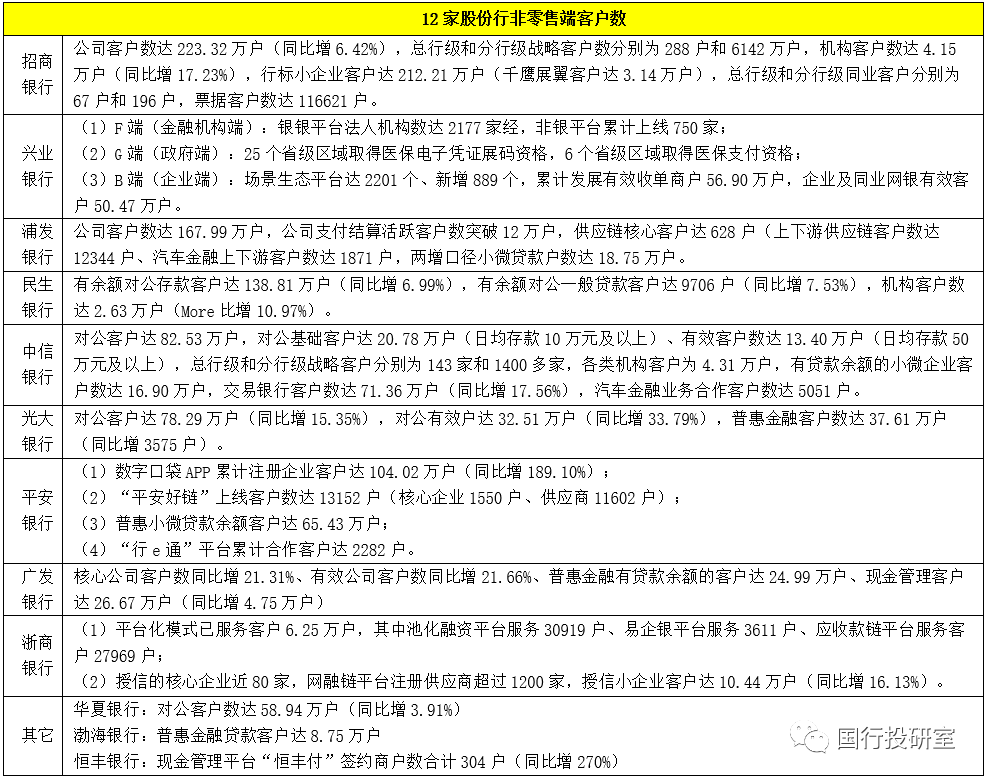

(二)非零售端客戶數

(二)非零售端客戶數

1、股份行的公司客戶數同樣值得關注,多數是百萬級別,如招行有223.32萬戶、浦發銀行有167.99萬戶、中信銀行有82.53萬戶、光大銀行有78.29萬戶、華夏銀行有58.94萬戶。但也有比較少的,如民生銀行有余額對公一般貸款客戶僅有9706戶。

2、一些銀行會重要性等維度對公司客戶進一步分類,如分為總行和分行級戰略客戶、供應鏈核心企業客戶與上下游客戶、交易銀行客戶、小微客戶等。

3、浙商銀行的公司端客戶主要平臺化模式獲取,2020年其平臺化模式已服務客戶6.25萬戶,其中池化融資平臺服務30919戶、易企銀平臺服務3611戶、應收款鏈平臺服務客戶27969戶。

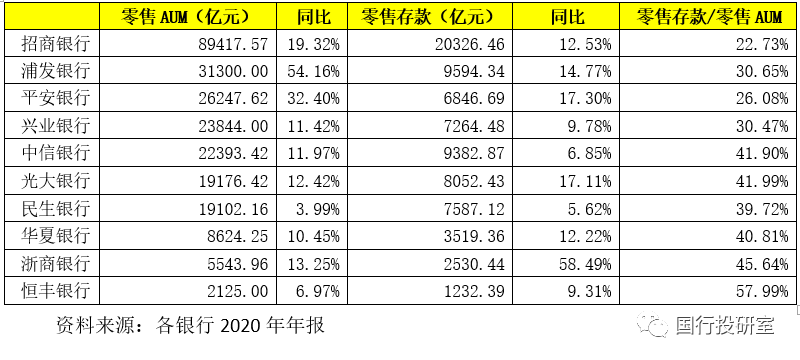

七、最能體現零售綜合服務能力的指標:零售AUM(招行一騎絕塵)

實際上除前面討論的那些指標外,股份行的零售AUM(包括零售存款、零售理財、零售代銷等)可能是最為分化的一類指標,這一指標能夠體現出一家銀行的零售綜合金融服務能力,即對零售客戶尋找可投資資產的能力。

(一)目前有10家股份行公布了零售AUM指標(廣發銀行與渤海銀行未公布),招行以8.94萬億的零售AUM遠超其它股份行(排在第二位的浦發銀行零售AUM僅為3.13萬億)。平安銀行的零售存款雖然位居第7、但其零售AUM卻高居第三。

(二)從零售存款與零售AUM的比例來看,招行與平安銀行最低,分別為22.73%和26.08%,這意味著其零售AUM的70%以上由存款之外的資產構成。緊隨其后的是興業銀行(30.47%)、浦發銀行(30.65%)。

【完】

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“任博宏觀倫道”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 12家股份行哪家強?

任博宏觀倫道

任博宏觀倫道