更多干貨,請關注資產界研究中心

作者:杜 娟、張銘軒

來源:海普睿誠律師事務所(ID:hprclaw)

近年來,隨著民宿、青旅等各類特色商旅住宿的強勢崛起,如家、7天、莫泰、錦江之星之類的傳統經濟型酒店遭受了沉重打擊,市場份額縮水,利潤率不斷降低。與此同時,一直主打高端產品的首旅酒店集團,在高端酒店價格下行的市場背景下,也在思索新的發(fā)展策略……

北京首旅酒店(集團)股份有限公司(以下簡稱“首旅酒店”),成立于1999年2月,于2000年6月在上海證券交易所上市,系國內大型綜合性旅游上市公司,主要從事酒店運營管理及景區(qū)管理等經營活動。首旅酒店旗下擁有“首旅建國”、“首旅南苑”、“首旅京倫”、“欣燕都”等酒店管理公司,管理著從五星級到經濟型在內的各類酒店170余家,形成了一套高、中、經濟類型明確的酒店管理體系和覆蓋全國的經營網絡。

如家酒店集團 成立于2002年,是國內最大的經濟型連鎖酒店集團,2006年10月登陸美國納斯達克敲鐘,成為中國酒店海外上市第一股,,旗下擁有“和頤”、“莫泰”、“如家精選”、“云上四季”等多個耳熟能詳的酒店品牌,在中國350余個城市擁有近三千家酒店。

并購目的

1、從并購方角度

首旅酒店自創(chuàng)立以來一直主打高端酒店產品,然而中國酒店業(yè)供求明顯失衡,高端酒店因供大于求而價格下行,僅僅停留在高端酒店領域將使得集團盈利能力下降。另一方面,作為國資巨頭的首旅酒店集團坐擁歷史形成的優(yōu)勢地段和優(yōu)質酒店資源,品質和存量都非常巨大,并購互聯網屬性和輕資產屬性的連鎖酒店集團在資金上相對易于承受,且如家主打經濟型酒店,這將形成業(yè)態(tài)互補,產生協同效應。因此,并購如家將使得首旅以較低的成本擴大其在經濟型酒店領域的市場占有率,解決集團“頭重腳輕”的窘境。

2、從被并購方角度

2003年到2013年,經濟型連鎖酒店在國內酒店市場開啟了“黃金十年”,如家創(chuàng)始人之一的沈南鵬從2001年底開始創(chuàng)業(yè),只用了5年時間,便使如家趕超了歷史更長的錦江之星連鎖酒店,成為中國第一家上市的經濟型連鎖酒店。但是從2013年以后,經濟型酒店的高速發(fā)展戛然而止,行業(yè)野蠻擴張的負面效應開始顯現,隨著人口紅利的減弱,曾經以低價格和高服務為特色的經濟型酒店幾何倍速增長的時代已經一去不復返。隨著市場發(fā)展,與如家酒店類似的經營模式正在被越來越多的酒店所復制。另外受國內經濟持續(xù)低迷的影響,商旅住宿的活躍度大大下降,經濟型連鎖酒店也受到波及。更加雪上加霜的是,隨著各類特色民宿以及自媒體的蓬勃發(fā)展,更多的消費者走進了價格與如家相仿,但風格與體驗更加多變的民宿之中,經濟型酒店已非商旅住宿的第一選擇。

2011年,如家盈利3.515億元,但凈利同比下降2.3%;2012年,如家全年凈虧損2680萬元;2014年,如家酒店入住率為83.6%,同比下降2.5%;另,中概股整體在美國納斯達克表現低迷,難以在國際資本市場獲得正常的估值,因此如家酒店集團選擇在納斯達克退市也就成為必然。如此形勢下,下一步的發(fā)展方向成為了懸在如家頭頂的達摩克利斯之劍,一著不慎,十余年奮斗的基業(yè)便可能毀于一旦。

并購過程

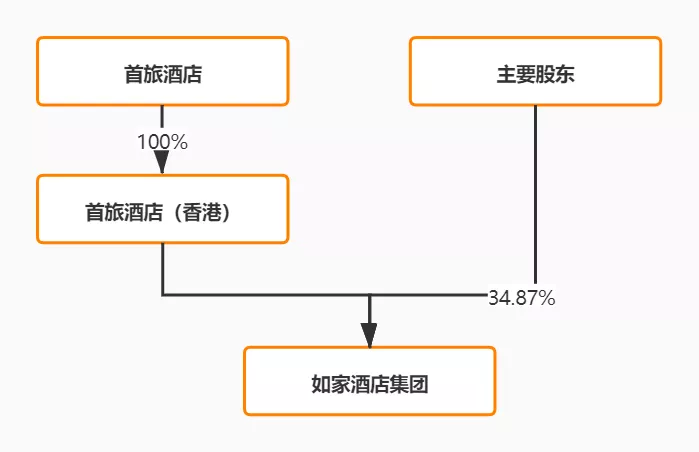

2015年6月11日,首旅酒店與Poly Victory、攜程網、沈南鵬、梁建章及孫堅等人組成的買方團隊向如家酒店提交私有化提議函,第二天,如家宣布私有化。在此之前,首旅酒店首先在香港設立全資子公司首旅酒店(香港),再由其在世界第四大離岸金融中心開曼群島設立全資子公司首旅酒店(開曼)作為收購主體。

第一步,以現金支付對價的方式對如家酒店中小股東65.13%的股權進行收購。首旅酒店向紐約工行貸款近12億美元以收購如家酒店集團非主要股東持有的65.13%股份,交易總價為11.24億美元,折合人民幣約為71.78億元。完成了上述步驟后,首旅酒店(開曼)并入如家酒店并停止存續(xù),首旅酒店(香港)原先持有的首旅酒店(開曼)股份轉化為了如家酒店的股份。經常看商戰(zhàn)電影的讀者或許見過“股權爭奪戰(zhàn)”的鏡頭,首旅酒店此舉就是為了先行鎖定股份,避免私有化階段遭到競爭對手惡意狙擊,進而導致收購失敗;

(現金購買交割后如家酒店集團股權結構如下圖)

第二步,跨境換股。首旅酒店向其母公司北京首都旅游集團有限責任公司(以下簡稱“首旅集團”)發(fā)行股份,收購其持有的Poly Victory100%股權(Poly Victory系首旅集團全資子公司,占有如家酒店15.27%的股權);另,首旅酒店向沈南鵬、攜程上海、孫堅等多名如家原主要股東以38.73億元的總對價收購其持有的如家酒店19.6%的股份;

最后,首旅酒店采用詢價發(fā)行的方式,向不超過10名特定對象非公開發(fā)行股份,募集配套資金不超過38.74億元,這部分再融資用來收購如家股權或償還收購計劃第一步中所投入的銀行貸款,如此一來,如家酒店總股本增至7.25億股,而首旅集團持股比例為34.25%,仍為首旅酒店控股股東。

對企業(yè)并購重組的啟發(fā)

(一)提前明確并購的目的

首旅酒店擅長高端酒店業(yè)務,但中低端有所空缺,而且業(yè)務主要局限在北京。作為典型國有企業(yè),在未來若想做大做強,或坐上酒店業(yè)市場老大的地位,就得謀劃市場轉型,或者說要更加完善自己的盈利模式。而如家在全國范圍內廣泛鋪開的市場份額,正好彌補了首旅酒店的短板,同時還能解決市場空間擠壓下的小麻煩。并購重組業(yè)務中,并購雙方均必須充分明確此次并購的目的,究竟是為了獲得被對方的銷售渠道,專業(yè)技術,還是為了擴大自身生產經營規(guī)模、行業(yè)影響力等等,明確動因后才能選定更為合適的合作對象。

(二)根據實際情況選擇支付方式

從首旅酒店收購如家的案例中,我們還可以看到多樣化的支付方式在并購重組業(yè)務中的運用,如跨境換股和發(fā)行私募EB。換股支付在之前市場的類似案例大多為境外投資者以境內公司股權跟A股上市公司換股,而境外投資者以境外公司股權跟A股上市公司換股并獲得證監(jiān)會和商務部審批通過的案例幾乎沒有。因此通過發(fā)行股份避免或延緩換匯壓力亦成為了另一種值得參考的操作方式。

(三)取得目標公司原股東的支持

并購重組是兩以上個完全不同的企業(yè)合而為一,兩方企業(yè)背后的力量更是不容忽視的。如家酒店在本次并購重組業(yè)務之前的第三大股東即為攜程旅游信息技術(上海)有限公司。通過此次交易,攜程將成為首旅酒店的重要戰(zhàn)略投資者之一。此番攜手合作有利于雙方共同開展一系列基于酒店服務業(yè)的線上線下的全方位經營策略,取長補短,互利共贏,提高首旅酒店在酒店市場的競爭力。

根據首旅酒店2016年年報顯示,首旅酒店2016年實現營業(yè)收入65.23億元,同比增長389.4%,實現凈利潤2.11億元,同比增長110.66%。分季度看,首旅酒店第一季度還未完成如家酒店的收購之時,營業(yè)收入還只有3.56億元,而到了第二季度,首旅酒店的營收就達到了19.72億元。首旅在市場下行的逆風中破局而出,成功超越錦江成為了國內最大的酒店集團;如家也逐漸走出了退市陰霾,開辟了新的發(fā)展道路。一次步步為營的并購,其間的種種細節(jié)亦值得我們思考學習。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“海普睿誠律師事務所”投稿資產界,并經資產界編輯發(fā)布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

海普睿誠律師事務所

海普睿誠律師事務所