更多干貨,請關注資產界研究中心

作者:公用評級二部

來源:聯合資信(ID:lianheratings)

2008年金融危機以來,我國為擴大內需、促進經濟平穩較快增長,加大了對保障性住房、棚戶區改造、鐵路和公路等基礎設施的投資建設,同時我國宏觀杠桿率也相應快速增長,國際清算銀行(BIS)數據顯示,我國宏觀杠桿率2016年時已處于歷史高位。在一系列降杠桿政策影響下,2018年我國宏觀杠桿率迎來首次下降,2019-2020年,宏觀經濟下行壓力加大,加之新冠肺炎疫情全球化流行,我國融資政策適當寬松,宏觀杠桿率有所回升。本文選取2015-2020年間1929家樣本城投企業凈融資額、現金短期債務比、資產負債率、全部債務資本化比率等指標展開分析,發現在降杠桿背景下,樣本城投企業指標表現隨著政策調控松緊程度的變化而相應改變,同時呈明顯分化趨勢。長期看,在政府嚴控隱性債務增量和城投企業債務負擔較重的雙重背景下,城投企業降杠桿為大勢所趨。

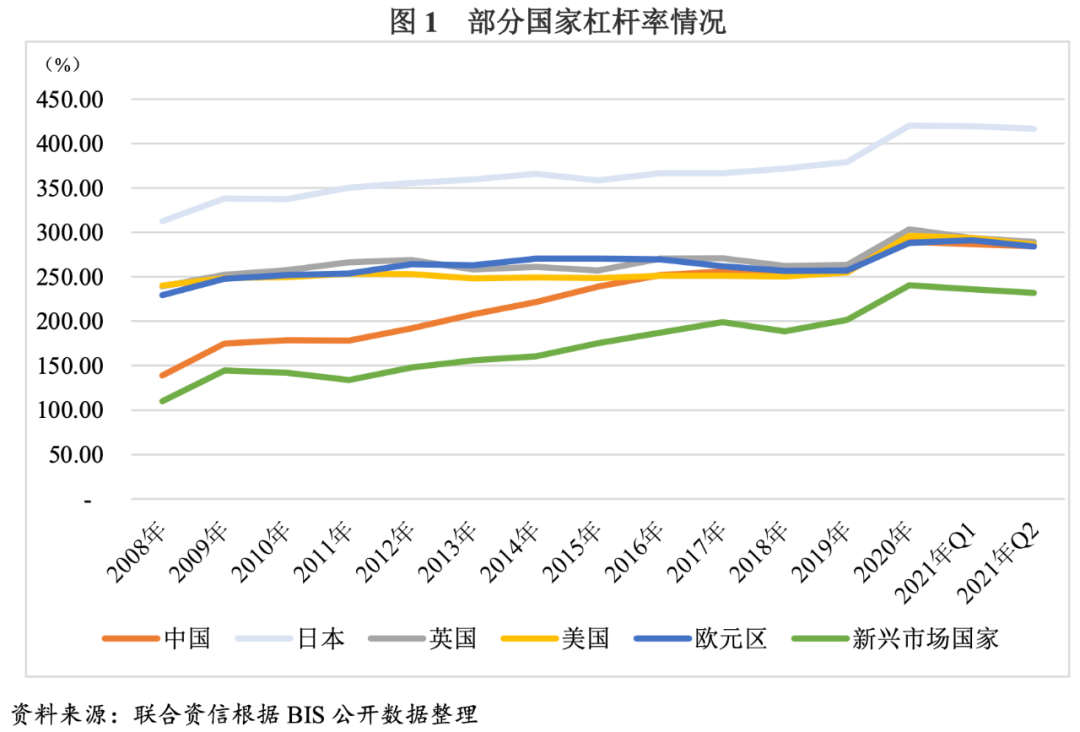

我國宏觀杠桿率變動趨勢經歷了2008-2016年快速增長及2017年以來增速明顯放緩兩個階段,其中2018年出現近年來首次下降;截至2021年6月底,我國宏觀杠桿率為284.7%,與英國、美國和歐元區國家水平基本相當。

宏觀上的杠桿率通常采用債務余額與國內生產總值(GDP)之間的比值進行衡量,代表著各部門所承受的債務壓力。根據國際清算銀行(BIS)數據橫向對比,2008年至2016年我國宏觀杠桿率上升113.0個百分點,日本宏觀杠桿率上升54.2個百分點,英國宏觀杠桿率上升31.3個百分點,美國宏觀杠桿率上升11.1個百分點,歐元區宏觀杠桿率上升40.2個百分點,新興市場國家宏觀杠桿率上升77.1個百分點。我國宏觀杠桿率在2008年至2016年9年間增速明顯高于其他國家。2017年至2020年,我國宏觀杠桿率仍呈現上升趨勢,但增速明顯放緩,其中2018年實現自2011年以來七年間的首次下降。同時期,我國宏觀杠桿率增加33.4個百分點,分別低于同時期的日本、美國和新興市場國家20.0個、11.6個和8.0個百分點;高于同時期的英國和歐元區國家0.3個和0.9個百分點。

我國宏觀杠桿率經過早年的快速提升,截至2020年底已達289.6%,與英國、美國和歐元區國家水平基本相當。2021年上半年,我國宏觀杠桿率再次回落;2021年6月底我國宏觀杠桿率較2020年底下降4.9個百分點至284.7%,在BIS統計公布的44個國家和地區當中處于第20位(按宏觀杠桿率由高到低排序)。

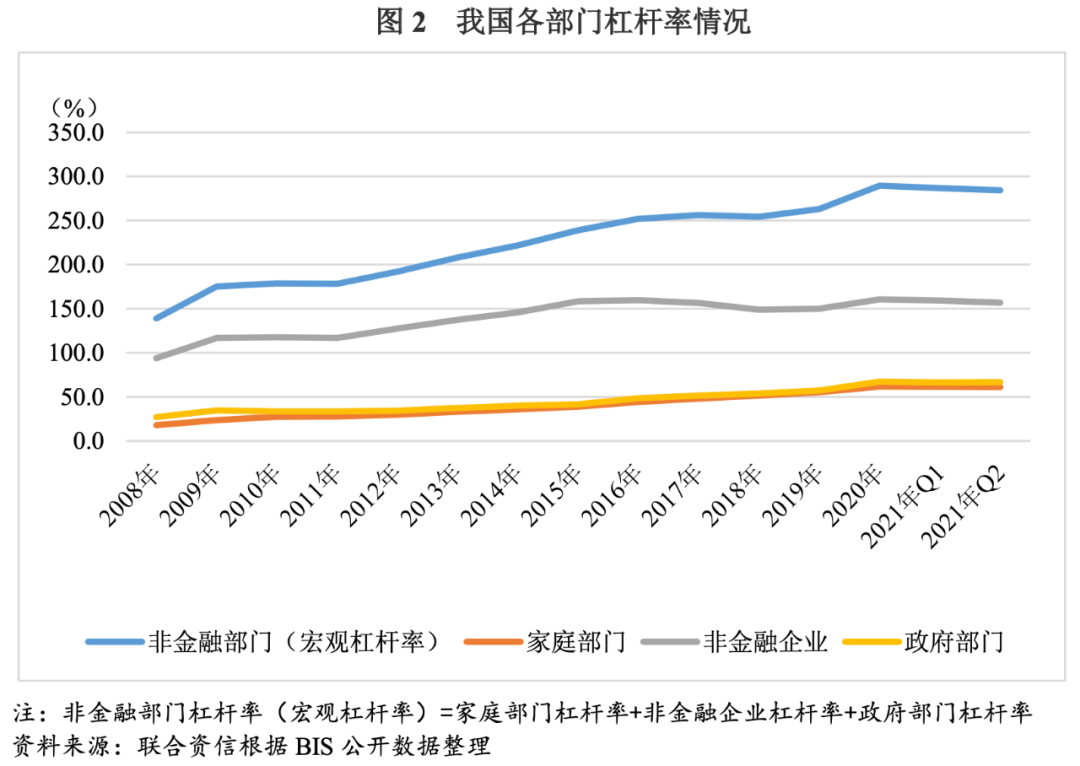

我國非金融企業杠桿率顯著高于家庭部門及政府部門,近年來非金融企業杠桿率的高企已引起我國政府的高度重視。

分部門看,2008-2020年,我國政府部門杠桿率由27.1%上升至67.3%;家庭部門杠桿率由17.9%上升至61.7%;非金融企業杠桿率由93.9%上升至160.6%,13年間提升66.7個百分點,非金融企業杠桿率及其增速均顯著高于家庭部門及政府部門。

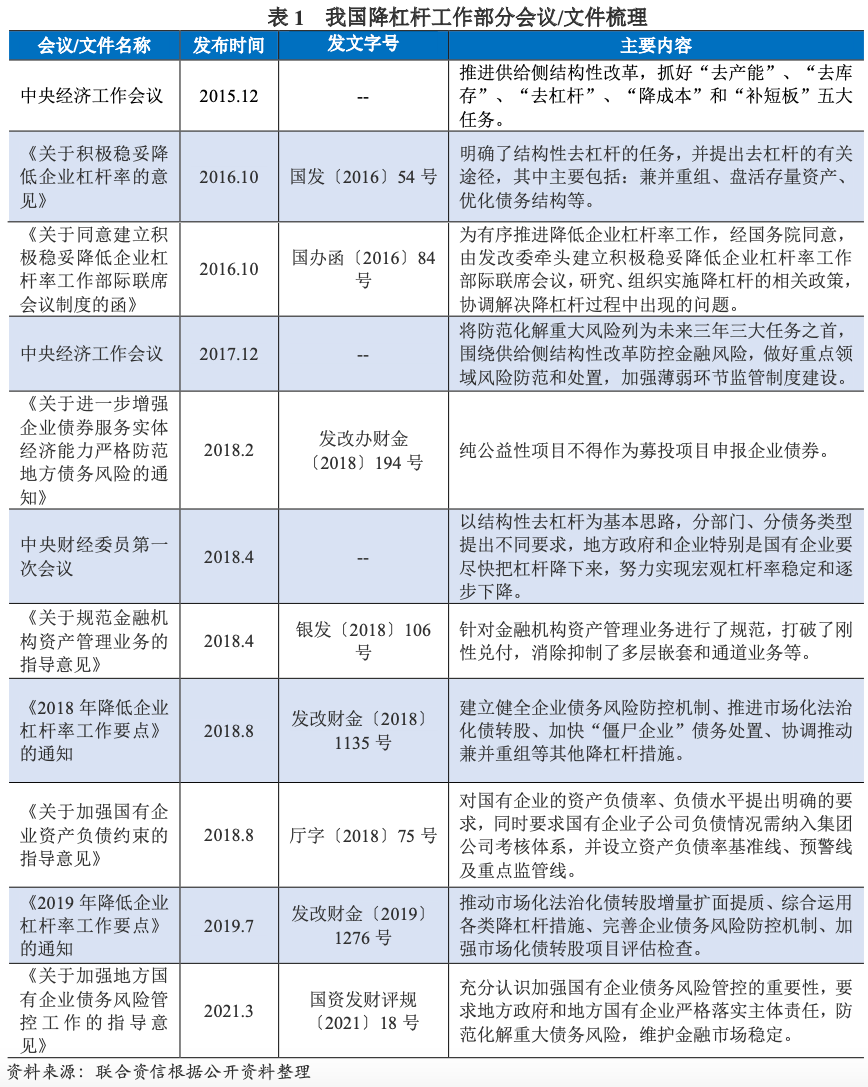

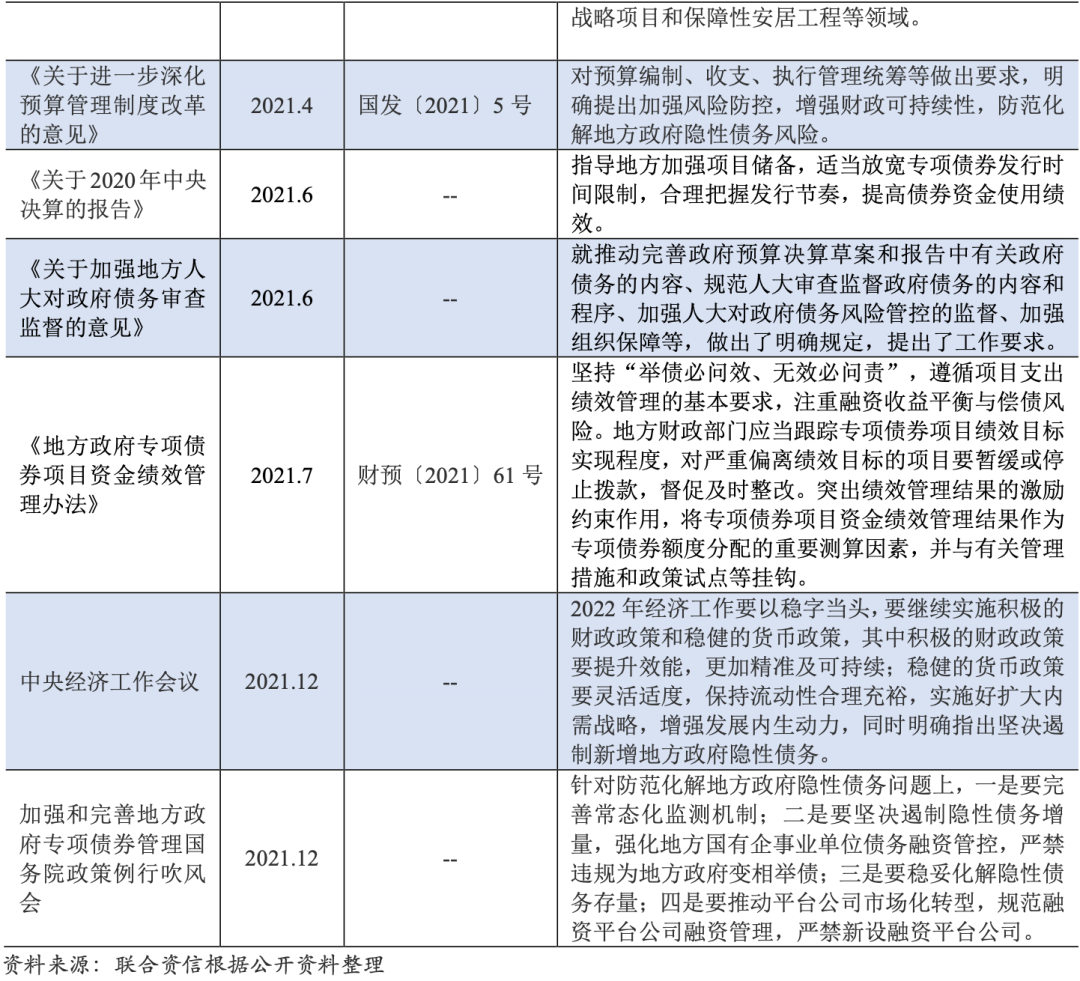

2015年12月,中央經濟工作會議將結構性改革作為經濟社會發展的首要目標,提出“去產能”、“去庫存”、“去杠桿”、“降成本”和“補短板”五大任務;2016年10月,中華人民共和國國務院(以下簡稱“國務院”)發布《國務院關于積極穩妥降低企業杠桿率的意見》的去杠桿綱領性文件;2017年,中國共產黨第十九次全國代表大會后,防范風險正式成為了我國經濟工作的主要基調,降杠桿則是供給側結構性改革中的主要任務之一。2018年,我國政府及相關部門陸續印發相應文件,降杠桿相關政策環境持續趨嚴。2021年3月,中華人民共和國國務院國有資產監督管理委員會(以下簡稱“國資委”)印發《關于加強地方國有企業債務風險管控工作的指導意見》(國資發財評規〔2021〕18號),指出要充分認識加強國有企業債務風險管控的重要性,監管企業債務及風險管控工作仍未松動。

在我國政府出臺的一系列降杠桿政策影響下,非金融企業杠桿率變化較為顯著。2017年,隨著供給側結構性改革的實施推進,同時名義GDP增速觸底回升,我國非金融企業杠桿率自2016年的159.5%下降3.1個百分點至2017年的156.4%。2018年,我國降杠桿工作取得明顯成效,家庭部門、政府部門杠桿率雖較2017年有不同程度提升,但非金融企業杠桿率大幅下降7.3個百分點至149.1%。2019年,受國際貿易沖突加劇、宏觀經濟下行壓力逐步增大等影響,我國各部門杠桿率均有所回升,主要來自家庭部門及政府部門的杠桿率上升。2020年新冠肺炎疫情全球化流行,我國非金融企業杠桿率較2019年提升10.5個百分點至160.6%,在各部門杠桿率增速中位列第一。2021年6月,我國各部門杠桿率較2020年再次回落,其中家庭部門杠桿率、政府部門杠桿率分別下降0.5個和0.6個百分點,非金融企業杠桿率大幅下降3.8個百分點至156.8%,考慮到基金、永續債等金融工具的因素,實際杠桿率可能高于上述值。

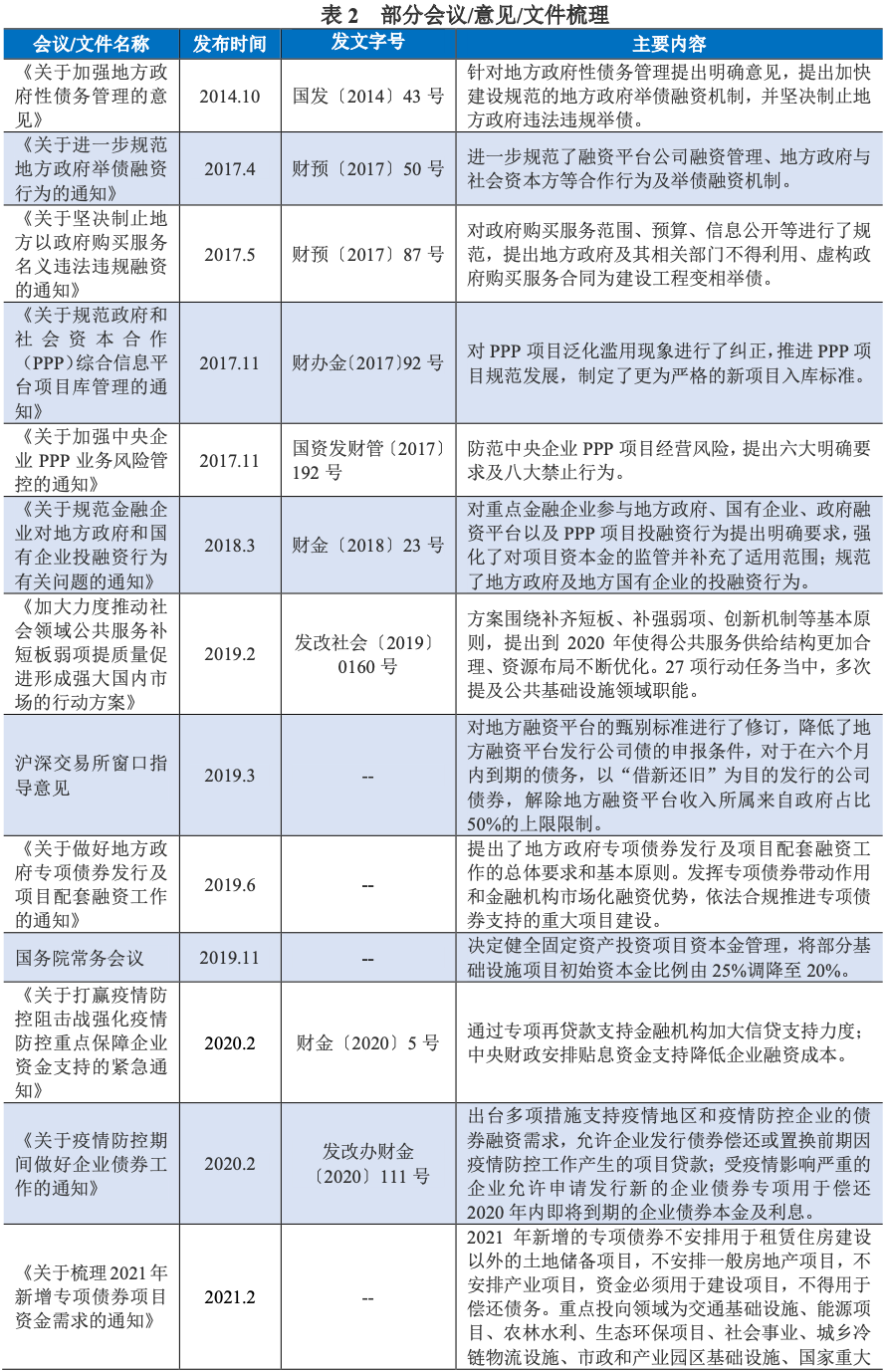

城投企業是我國非金融企業中較為特殊的市場主體,其萌生至今,已成為推升地方政府隱性債務的主要力量。2014年起我國政府持續加強對地方政府隱性債務及國有企業投融資行為管理;2019年及2020年,受宏觀經濟及新冠肺炎疫情影響,逆周期調節力度加大,融資環境適當寬松;2021年以來,防范化解償債風險及地方政府隱性債務風險的工作持續加碼,對城投企業債務管理提出更大挑戰。

在我國非金融企業中,城投企業是一類比較特殊的市場主體。1994年我國實施分稅制改革,重新分配中央及地方政府財政收入,1995年《中華人民共和國預算法》發布,其中明確規定地方政府不得發行地方政府債券,同期《中華人民共和國擔保法》及1996年的《中華人民共和國貸款通則》則分別限制了地方政府對貸款提供擔保和向商業銀行進行借款,剝離限制了地方政府直接負債的情形,但地方政府卻承擔著基礎設施投資建設的重大任務。在此背景下,地方政府將基礎設施投資建設活動公司化,自此城投企業應運而生。城投企業作為城市基礎設施投融資體制改革的產物與當地政府確立委托關系市場化運營,承擔了大量非市場化的社會公共職能及部分政府性融資職能。

2008年全球金融危機爆發,我國政府為進一步擴大內需、促進經濟平穩較快增長,安排了總規模達4萬億元的中央投資資金,投向主要為保障性住房、棚戶區改造、鐵路、公路、機場、水利、醫療衛生、教育等基礎設施建設。基礎設施建設投資作為我國拉動內需穩定經濟的重要途徑,城投企業在這當中起到了重要作用,但大規模的投資計劃也使得城投企業所負擔的債務快速上升。2014-2018年間,我國針對地方政府和城投企業的相關政策監管均較為嚴格,在防范化解地方政府債務風險的同時也逐步規范了地方政府及地方國有企業的投融資行為。2019年,宏觀經濟下行壓力加大,滬深交易所窗口指導放松了對城投公司的發債限制;2020年,新冠肺炎疫情全球化流行,我國在防范風險的同時也推行了適當的擴張政策拉動內需,穩定經濟增長,各項結構性寬松的政策直接或間接地為城投企業提供了較好的再融資環境。2021年,各項政策對地方政府隱性債務的管控及債券資金的使用效率提出了新的要求,償債風險及地方政府隱性債務風險的防范化解工作持續實施。

(一)樣本城投企業獲取及分布情況

為觀察降杠桿政策影響及保證樣本數據可比性,本文根據聯合資信行業分類標準篩選2015-2020年財務數據完整的城投企業,最終獲得樣本城投企業1929家。

從樣本城投企業的分布來看,擁有城投企業數量排名前五的省級行政區域分別為江蘇、浙江、湖南、四川、山東,以上5省城投企業的數量合計占全國總數的50%以上,且AAA、AA+城投企業數量也相對較多;而內蒙古、甘肅、寧夏、青海、西藏、海南擁有城投企業數量均不足10家,大部分為AA城投企業。整體看,經濟較為發達、地方政府財政實力較強的區域城投企業數量較多,信用級別也相對較高。

(二)樣本城投企業分析指標選取及指標表現

1、融資缺口

(1)指標選取

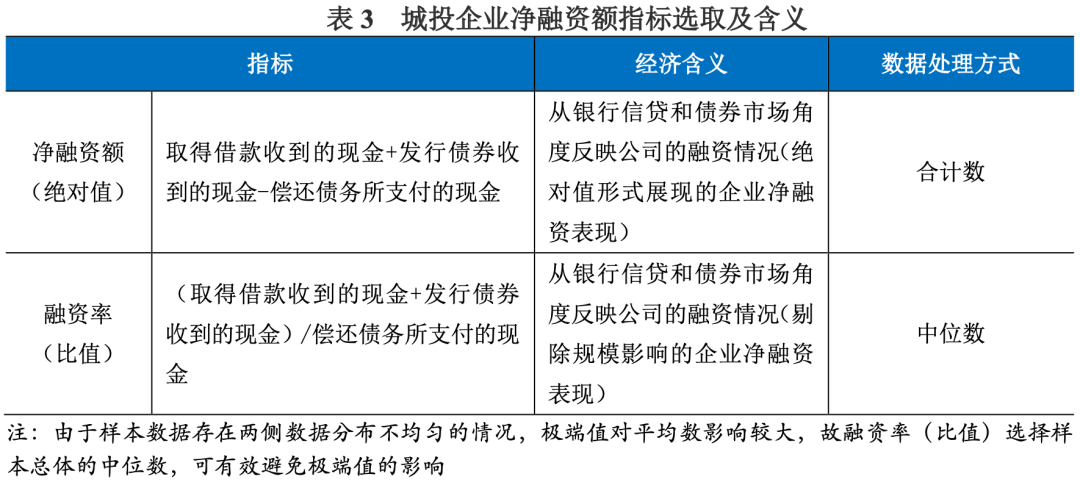

本文對融資缺口的分析僅考慮企業以債權形式獲得的資金,并選取凈融資額為相應的分析指標。通過對樣本整體及不同類型樣本凈融資額在時間軸的縱向比較,分析降杠桿背景下城投企業融資缺口的變化情況。

城投企業以銀行借款、債券發行等為主要融資形式,資金流入對應體現在現金流量表中的“取得借款收到的現金”和“發行債券收到的現金”兩個科目[1],資金流出對應體現在現金流量表中的“償還債務所支付的現金”科目。本文選取絕對值、比值兩個指標,展現城投企業的融資缺口情況。對于凈融資額(絕對值)指標而言,零值是一個很重要的分界點,當指標為正時表示企業債權形式融資資金流入量大于流出量;當指標為負時表示企業債權形式融資資金流入量小于流出量。融資率(比值)指標在分母設置“償還債務所支付的現金”,主要考慮了企業規模對凈融資額的影響,1是該指標的重要分界點,當指標大于1時表示企業債權形式資金融入量大于償還量,小于1時表示企業債權形式資金償還量大于融入量。

(2)樣本指標表現

2015年至2021年上半年,樣本城投企業凈融資情況在絕對值和比值的表現形式下呈相同走勢,且與非金融企業杠桿率同趨勢變化。不同區域、信用級別樣本城投企業凈融資情況對監管政策寬松程度的敏感及響應速度有所不同,其中所在區域經濟相對較弱、信用級別較低的樣本城投企業在監管政策趨緊時,外部融資環境更為嚴峻;區域經濟相對較強、信用級別較高的樣本城投企業在嚴監管下韌性較強。

受到“三去一降一補”、結構性去杠桿等政策的影響,2017年無論是以絕對值形式還是比值形式表現的凈融資情況均較2016年有所下降。2018年,中國人民銀行和中國銀行保險監督管理委員會聯合印發《關于規范金融機構資產管理業務的指導意見》,要求規范非標債務的運行、限制債務規模的快速擴張,在各項針對地方政府和城投企業債務管理的監管政策加碼下,樣本城投企業凈融資額(絕對值)與融資率(比值)均降至2015年以來最低點,融資難度明顯上升。2019年我國宏觀經濟下行壓力上升,政府逆周期調節力度加大,城投企業緊張的融資環境有所緩解,凈融資的兩個指標均較2018年有所上升。2020年,受新冠肺炎疫情影響,基礎設施建設投資再次成為經濟增長的新動力,城投企業融資環境進一步改善,凈融資額(絕對值)達2015年以來最高點,融資率(比值)較2019年略有增加。2021年1-6月,樣本城投企業融資率(比值)較2020年略有下降。整體看,融資率(比值)因剔除了企業規模的影響,變動趨勢較凈融資額(絕對值)相比更為平緩。

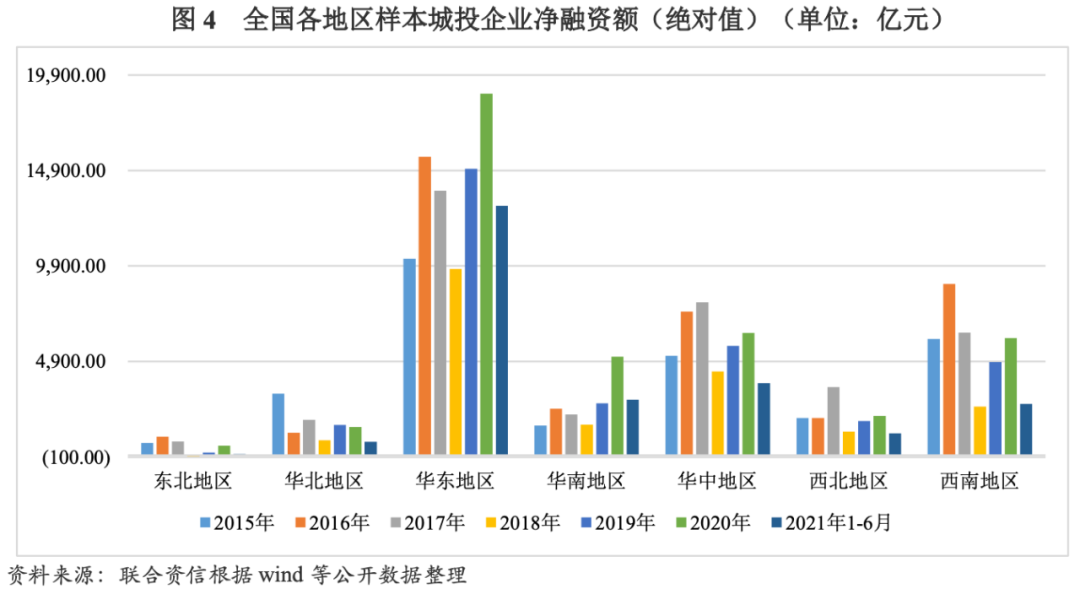

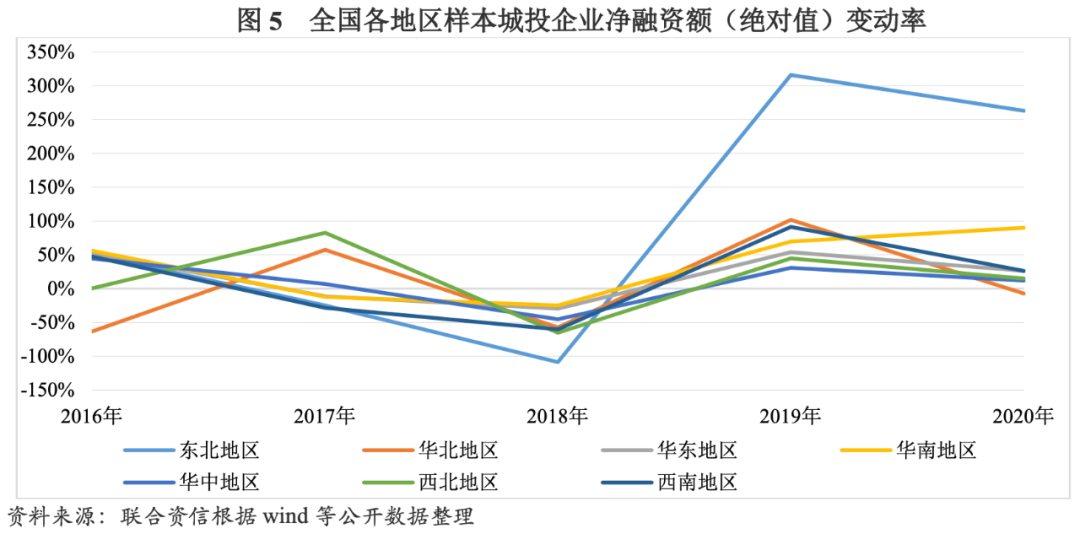

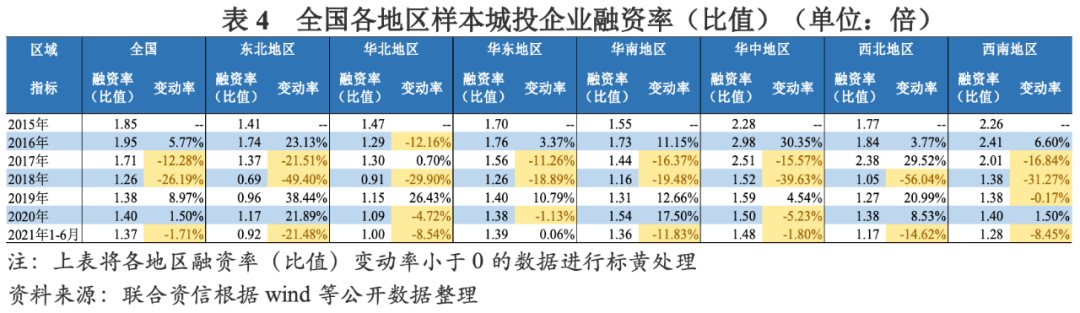

從區域分布來看,2015-2020年,華東、華南、西南地區樣本城投企業凈融資額(絕對值)變動趨勢與全國樣本城投企業變動趨勢大體一致。2016年降杠桿等綱領性文件印發后,上述三個地區紛紛響應,2017年凈融資額(絕對值)均較2016年有所減少,2018年受監管政策持續收緊的影響,凈融資額(絕對值)分別降至2015年以來最低點;此后兩年,我國加大逆周期調節力度,城投企業融資環境向好,華東、華南、西南地區樣本城投企業凈融資額(絕對值)保持增長。

2017年,西北地區因烏魯木齊市、西安市等地城投企業基礎設施建設的融資需求較大,華中地區因軌道交通行業發展建設的需要,凈融資額(絕對值)較2016年有所增長;2018年,凈融資額(絕對值)較2017年開始大幅下降,西北地區降幅為65.26%、華中地區降幅為45.33%;2019年受到寬松政策的利好,上述地區凈融資額(絕對值)開始回升;2020年,西北、華中地區凈融資額(絕對值)均大幅增加。

2015年以來,東北地區受制于經濟實力薄弱、國企債務違約等因素導致城投債券市場認可度不佳,疊加降杠桿的政策影響,東北地區樣本城投企業凈融資額(絕對值)遠低于其他區域;2018年區域內樣本城投企業受到民企信用違約事件的連帶影響,凈融資額(絕對值)一度跌至-63.55億元,較2017年下降108.71%;2019年及2020年,東北地區凈融資額(絕對值)受利好政策刺激大幅回升,同比增長分別為315.73%和262.72%,凈融資規模受監管政策影響大且整體規模仍有限。

2016年,除華北地區外,其余地區融資率(比值)均較2015年有所增長,保持在1.5倍以上;2017年,除西北和華北地區融資率(比值)上升外,其余地區融資率(比值)均較2016年有不同程度的下降,其中東北地區經濟相對薄弱,在監管政策收緊時,降幅最為明顯;華東地區融資率(比值)則表現出較強韌性,降幅最小。2019年6月《關于做好地方政府專項債券發行及項目配套融資工作的通知》出臺,釋放基建項目融資利好消息,除了西南地區融資率(比值)略有下降外,其余地區樣本城投企業融資率(比值)均有所回升。2020年,新冠肺炎疫情對出口與消費均造成不同程度的影響,我國經濟增速放緩,基礎設施建設發揮托底效應,城投企業融資環境有所放松,東北地區、西北地區、華南地區及西南地區融資率(比值)較2019年均有不同程度增長,但基本在1.50倍以下。

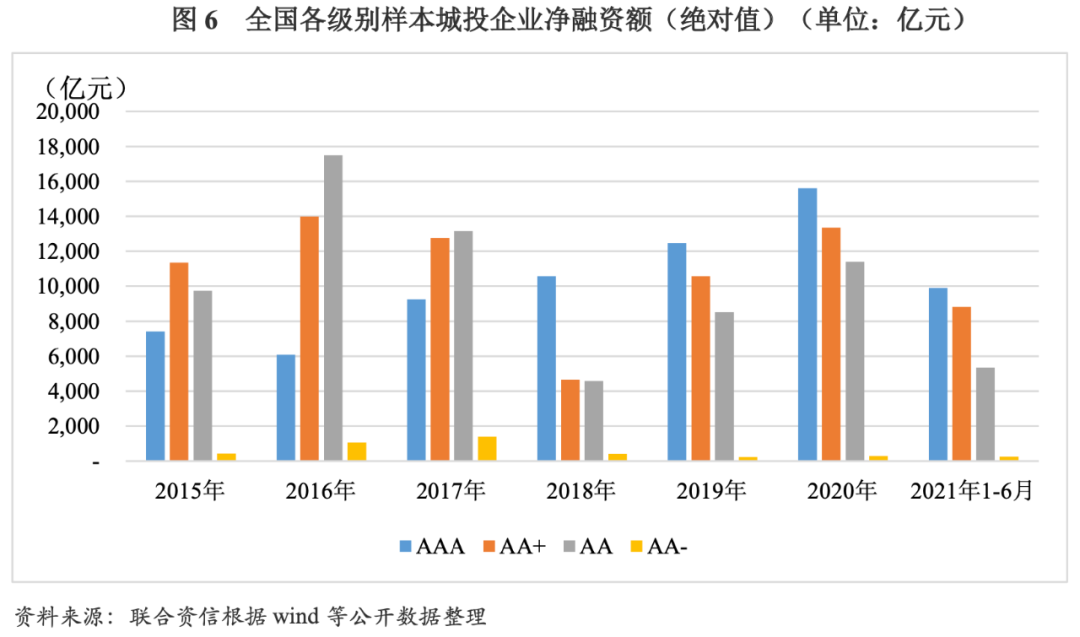

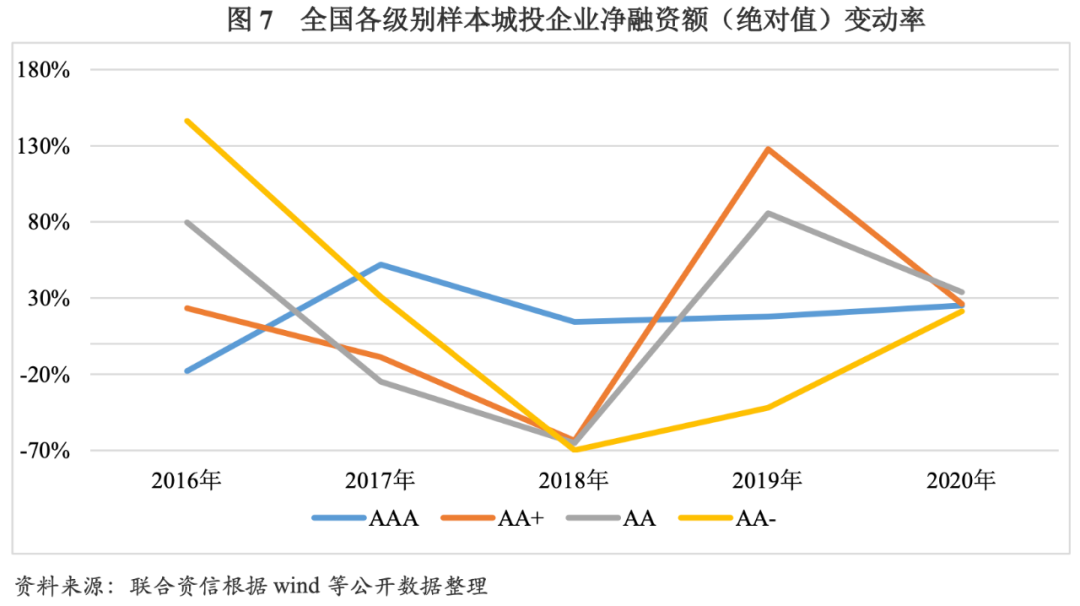

2015-2020年,主體信用級別為AAA的樣本城投企業因自身信用水平高,融資環境相對寬松,除2016年凈融資額(絕對值)同比略有下降外,其余年份均持續上升,2020年為15610.20億元,遠高于其他級別樣本城投企業。2016-2018年,受到降杠桿等政策的影響,主體信用級別為AA+及AA的樣本城投企業凈融資額(絕對值)呈逐年下降趨勢,2018年分別降至4646.21億元和4586.48億元,為2015年以來最低值;此后兩年凈融資額(絕對值)持續增長,2020年分別上升至13342.87億元和11403.22億元。主體信用級別為AA-的樣本城投企業因信用水平相對較低,凈融資額(絕對值)遠低于其他級別,2017年為趨勢變化的拐點,在降杠桿政策的大背景下,凈融資額(絕對值)由增轉降,2020年下降至297.91億元。2021年1-6月,樣本城投企業按自身信用級別由高到低排序,對應凈融資額(絕對值)依次下降。

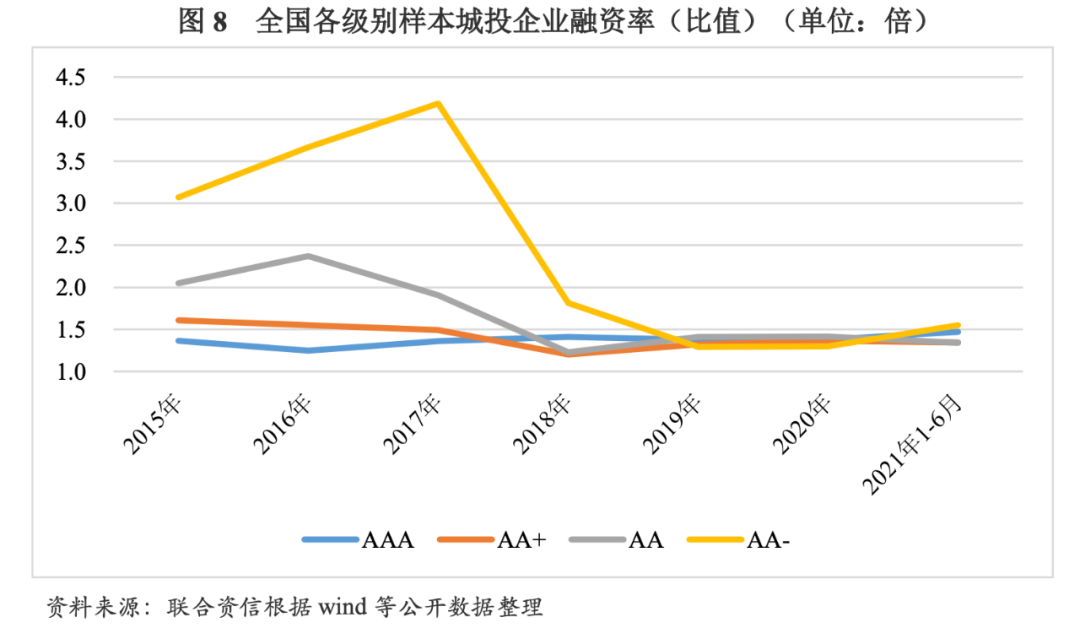

剔除企業規模對凈融資額的影響,以融資率(比值)的表現形式來分析不同級別樣本城投企業的融資情況。不同級別樣本城投企業對于政策變化的反應程度有所不同,樣本城投企業級別越高,受降杠桿政策及環境的影響越小。其中,AAA樣本城投企業融資率(比值)在1.0~1.5倍范圍內波動,表現更為平穩。AA+樣本城投企業融資率(比值)下降幅度遠低于AA及AA-樣本城投企業,2015-2018年逐年下降,2018年為1.20倍,年均降幅為9.24%;2019年至2021年上半年波動增長,2021年上半年為1.34倍。AA樣本城投企業融資率(比值)從2016年開始下降,2018年降至1.23倍,2019年及2020年略有增長,2021年1-6月下降至1.34倍。AA-樣本城投企業以2017年為變化拐點,融資率(比值)由升轉降,從2017年的4.19倍銳減至2019年的1.29倍,年均降幅高達44.44%;2020年及2021年1-6月較2019年有所增長。

2、流動性水平

(1)指標選取

現金短期債務比是指企業現金類資產對即將到期的短期債務的保障倍數,該指標能夠較好反映企業短期償債壓力及流動性情況。本文通過對樣本整體及不同類型樣本在時間軸的縱向比較,分析降杠桿背景下城投企業流動性水平的變化情況。

(2)樣本指標表現

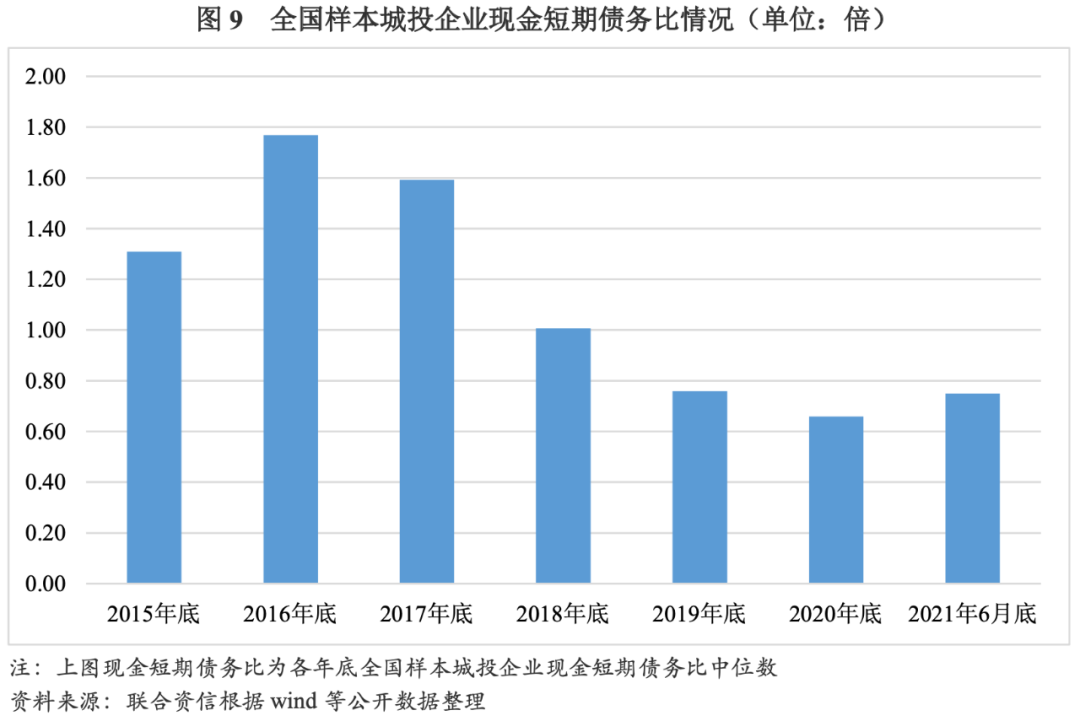

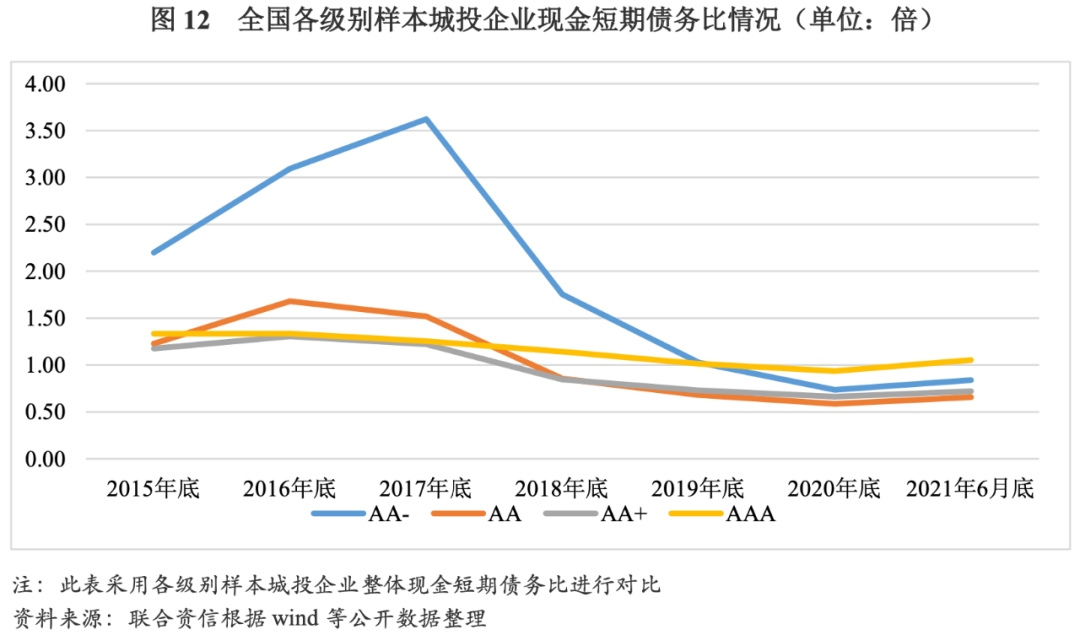

2015年以來,樣本城投企業現金短期債務比呈下降趨勢,整體流動性趨緊;短期債務占比以2017年為拐點呈持續上升態勢,城投企業獲得較長期限債務融資的難度上升。所在區域經濟相對較弱、信用級別較低的樣本城投企業普遍面臨更為嚴峻的流動性風險,流動性水平受政策影響波動較大;所在區域經濟相對較強、信用級別較高的樣本城投企業流動性水平表現出較強韌性或處于較高水平。

2015-2016年,全國信用政策較為寬松,2015年底和2016年底樣本城投企業現金短期債務比分別為1.31倍和1.77倍,整體流動性水平尚可。2017-2020年,在降杠桿背景下,樣本城投企業現金短期債務比呈逐年下降趨勢,由2017年底的1.59倍降至2020年底的0.66倍,城投企業流動性持續趨緊。其中,在監管政策大幅收緊的2018年,樣本城投企業流動性壓力顯著增加。2021年6月底,樣本城投企業現金短期債務比較2020年底有所上升,但仍存在一定流動性壓力。

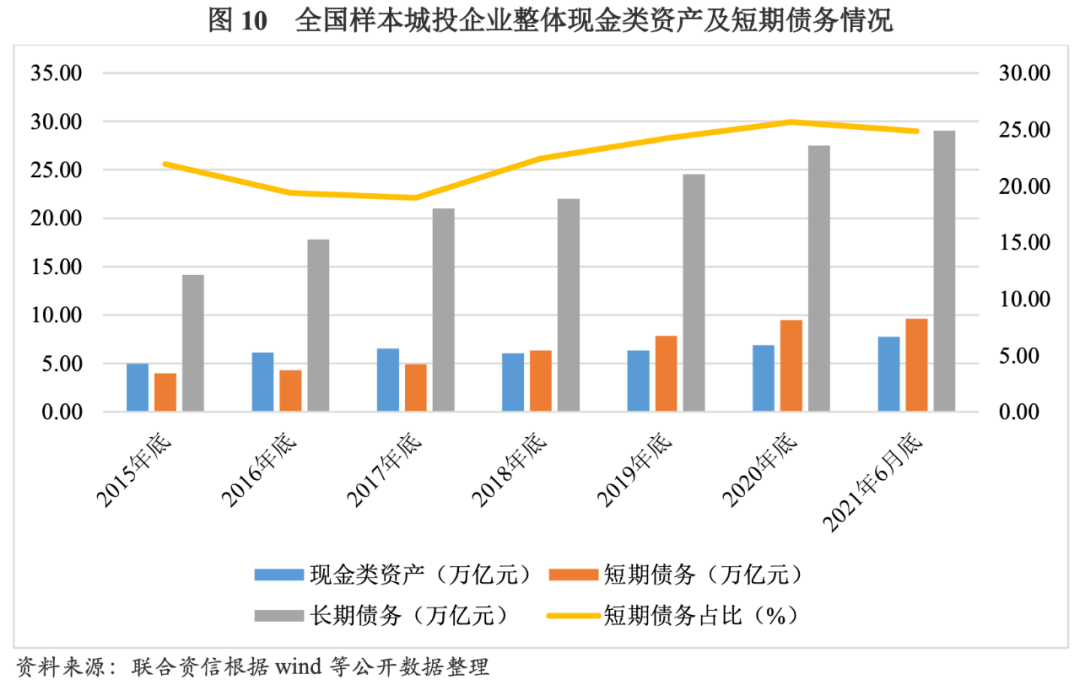

2015-2020年,樣本城投企業整體現金類資產由2015年底的4.96萬億元增至2020年底的6.88萬億元,年均復合增長8.50%,增長較為平穩;短期債務由2015年底的3.98萬億元增至2020年底的9.50萬億元,年均復合增長24.29%,增速較快,主要原因為城投企業陸續進入償債高峰期,從而導致城投企業短期償債壓力不斷攀升。從樣本城投企業整體債務結構看,2015-2020年,樣本城投企業短期債務占比以2017年為拐點呈持續上升態勢,由2017年底的18.95%升至2020年底的25.65%,側面反映出城投企業新融資獲得的資金期限有所縮短,在宏觀審慎和降杠桿的大背景下,各類金融機構及債券投資者對城投企業整體持觀望態度,對給予城投企業長期限資金支持的態度更加謹慎。

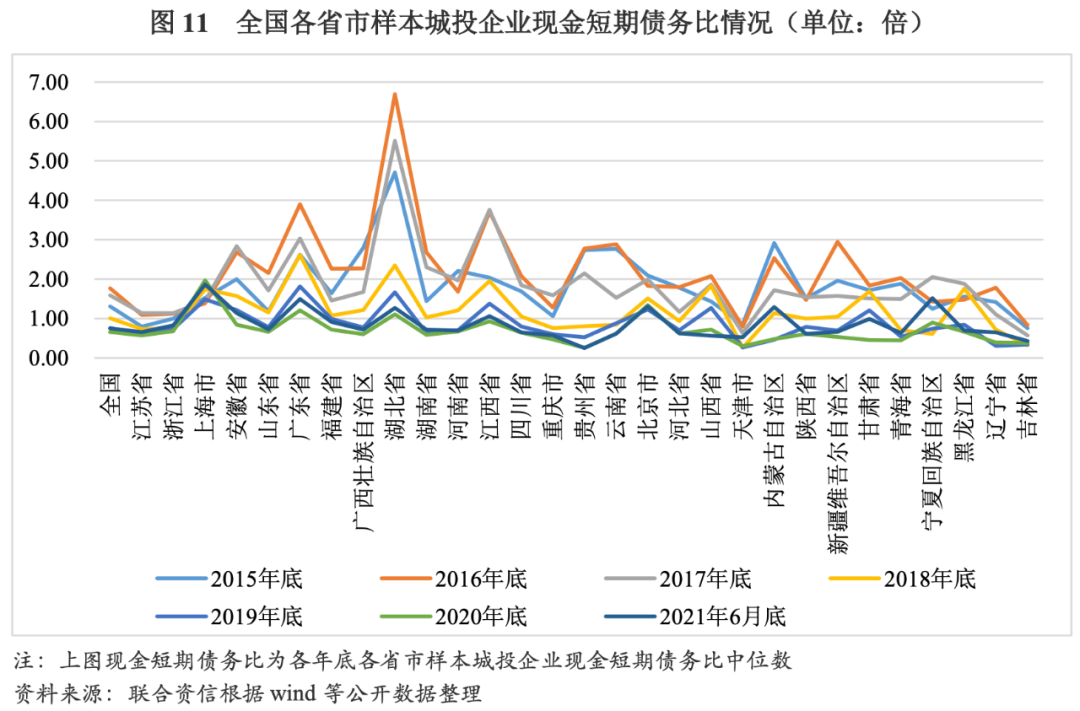

從區域分布來看,2015-2020年,在降杠桿背景下,不同省市樣本城投企業現金短期債務比基本呈不同程度下降趨勢。其中,經濟發達程度相對較高的上海、北京、廣東及湖北等區域城投企業在信用環境收緊時期仍能維持較強的流動性,現金短期債務比均保持在1.00倍以上;江蘇及浙江區域內城投企業數量眾多,流動性承壓,但上述區域現金短期債務比與全國水平的差距持續收窄,表現出較強韌性;經濟發達程度相對落后的吉林、天津、遼寧、貴州、內蒙古、青海、新疆等區域城投企業現金短期債務比大幅下降,2020年底上述地區現金短期債務比在0.26倍~0.54倍之間,面臨較為嚴峻的流動性風險。

從級別分布來看,2015-2016年,不同主體信用級別的樣本城投企業現金短期債務比均不同程度上升。2017-2020年,AA-樣本城投企業現金短期債務比由2017年底的3.62倍下降至2020年底的0.74倍,降幅最大,主要系自2018年起融資渠道持續收縮所致;AA和AA+樣本城投企業現金短期債務比分別由2017年底的1.52倍、1.22倍降至2020年底的0.59倍、0.66倍,伴隨著債務的集中到期和融資難度上升,上述級別城投企業流動性壓力逐年加大;AAA樣本城投企業融資渠道相對通暢,現金短期債務比降幅有限,短期償債壓力不大。整體看,融資環境變化對低級別樣本城投企業流動性水平影響更為顯著,高級別樣本城投企業流動性水平在不同融資環境下變化則相對平緩。

3、杠桿水平

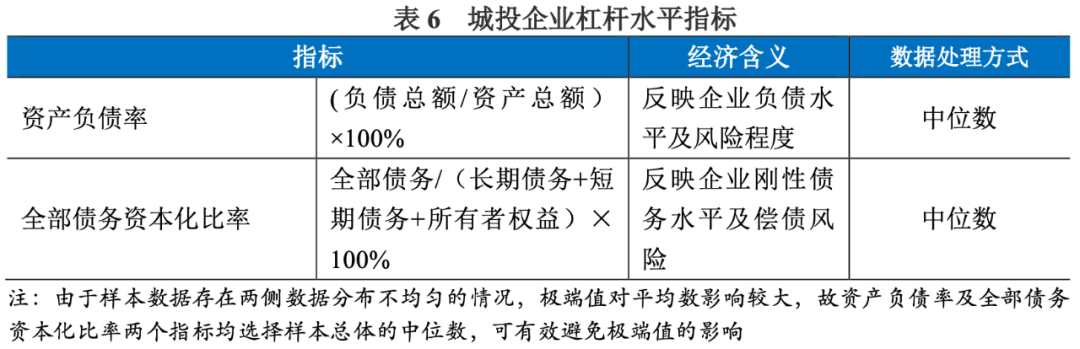

(1)指標選取

資產負債率是指企業負債總額占資產總額的百分比,該指標不僅反映了企業舉債經營的能力,還體現了企業的杠桿水平。但因未考慮往來款等擾動因素,故對資產負債率指標的分析存在一定的局限性。全部債務資本化比率是僅考慮企業有息債務對應的杠桿水平,該指標相比資產負債率更好地反映了企業剛性債務負擔。本文采用資產負債率、全部債務資本化比率指標以縱向時間、橫向級別和區域等方面多層次進行對比分析,對樣本城投企業的資本結構、杠桿水平進行研究。

(2)樣本指標表現

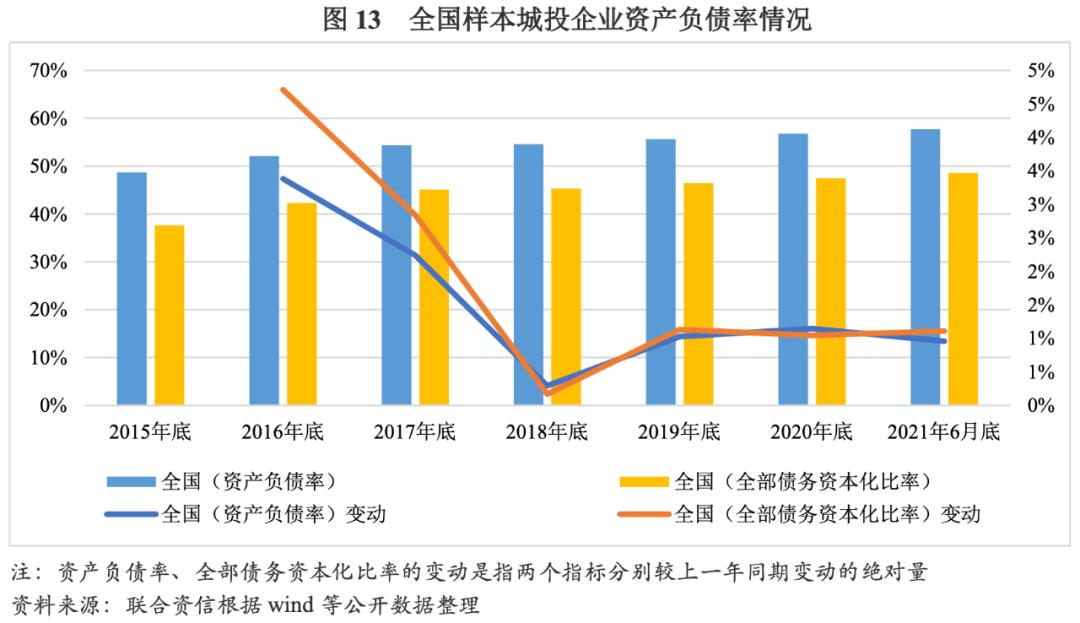

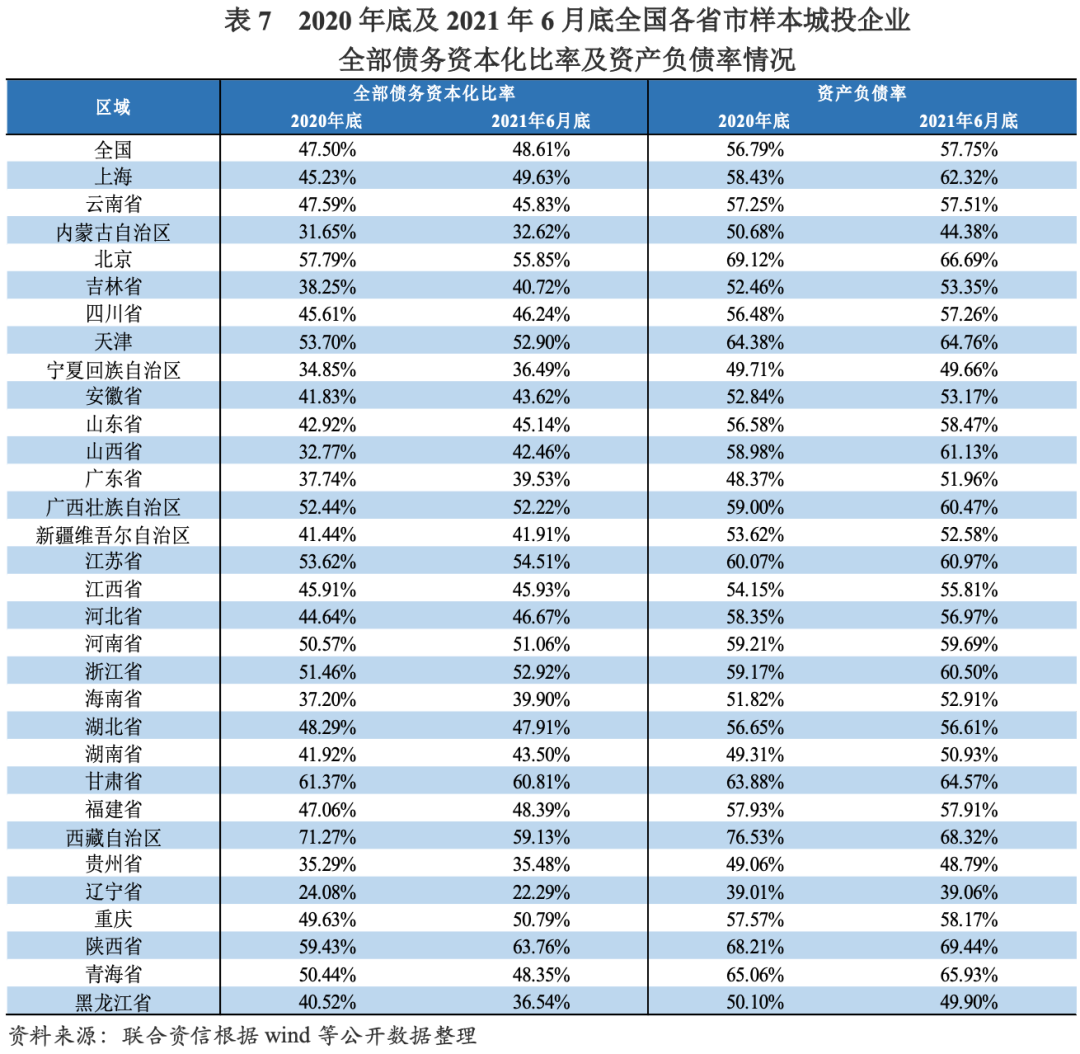

2015-2020年,樣本城投企業資產負債率及全部債務資本化比率均持續上升,但增速自2018年后逐步趨緩;2021年上半年,樣本城投企業資產負債率、全部債務資本化比率增長幅度均較2020年底呈下降趨勢。

在資產負債率、全部債務資本化比率方面,樣本城投企業2015-2020年及2021年6月底的變化趨勢基本一致。2015-2017年,樣本城投企業資產負債率、全部債務資本化比率的增長幅度相對較大,杠杠水平上升較快;2018年底,樣本城投企業資產負債率、全部債務資本化比率的增幅較2017年底明顯下降,企業杠桿水平增長放緩。2019-2020年及2021年6月底,上述指標增幅略有回升,幅度均在2.0%以內。2021年6月底,樣本城投企業資產負債率、全部債務資本化比率分別為57.75%和48.61%。

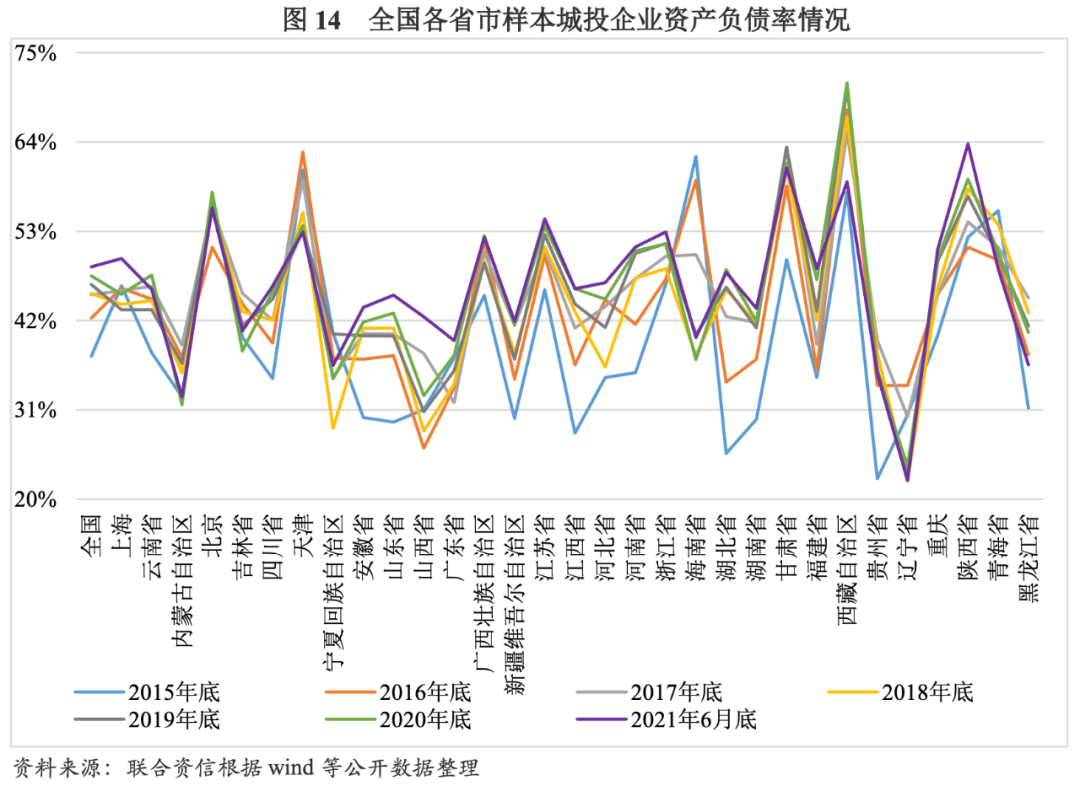

從區域分布來看,2015-2020年及2021年6月底,在降杠桿背景下各省市樣本城投企業資產負債率、全部債務資本化比率變化趨勢相近,大部分省市呈上升趨勢,但增速開始走緩。其中,地區生產總值在全國排名前列的區域,因融資渠道較寬,其城投債發行規模也較大,如江蘇、浙江、山東、湖南、四川等區域,資產負債率和全部債務資本化比率上升趨勢較平穩。同期,經濟實力較弱的地區如遼寧、內蒙古、天津、海南,當地樣本城投企業普遍存在較大的融資壓力,資產負債率及全部債務資本化比率均呈下降趨勢。

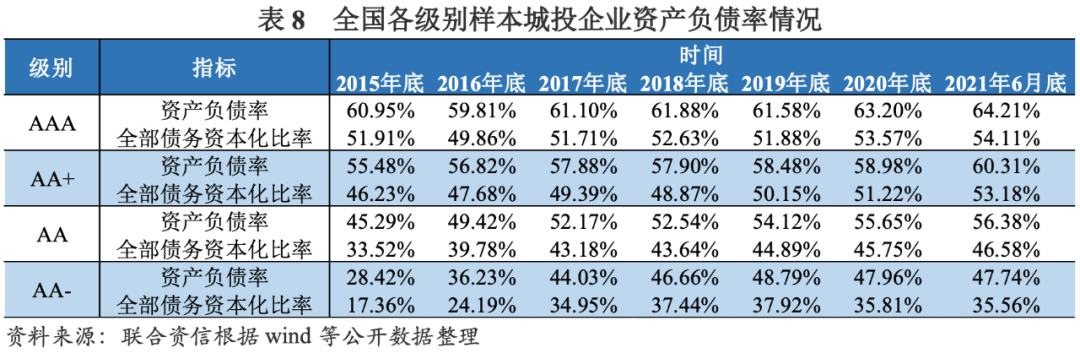

從級別分布來看,2015-2020年及2021年6月底,級別越高的樣本城投企業資產負債率、全部債務資本化比率也相對越高。近六年,除了AAA、AA+、AA-樣本城投企業的資產負債率、全部債務資本化比率在個別年份略有下降外,各級別樣本城投企業在2015-2020年均保持上升趨勢;但在去杠桿的進程中,AAA、AA+樣本城投企業兩個指標變化幅度不大,保持較強的韌性;AA、AA-樣本城投企業兩個指標表現為上升趨勢,但增速自2018年后逐漸趨緩。

五、總結

本文使用凈融資額、現金短期債務比、資產負債率等指標表征城投企業融資缺口、流動性水平及杠桿水平進行研究分析,發現在降杠桿、地方政府債務管理等外部政策影響下,樣本城投企業指標表現隨著政策調控松緊程度的變化而相應變化,在融資監管政策大幅收緊的2017年及2018年,樣本城投企業凈融資額、資產負債率及全部債務資本化比率增速均顯著下降;2019年及2020年受經濟下行和新冠肺炎疫情影響,政府加大逆周期調節力度,樣本城投企業凈融資額呈恢復性增長,資產負債率及全部債務資本化比率增速較為平穩;流動性方面,樣本城投企業現金短期債務比呈下降趨勢,整體流動性趨緊。全國各省市樣本城投企業指標表現則呈明顯分化趨勢,區域經濟欠發達、信用資質較弱的樣本城投企業受政策環境的影響相對較大,隨著政策的收緊,凈融資額相應大幅縮減,伴隨利好信號的釋放,凈融資額相應大幅提升,流動性水平也受政策影響波動較大,所面臨的流動性風險更為嚴峻;區域經濟較好、信用資質較高的樣本城投企業,面對政策環境的變化,指標表現呈現一定的韌性,變化幅度相對平穩。

除上述指標表現外,降杠桿背景下,地方政府性債務管理政策持續趨嚴,在政府嚴控隱性債務增量和城投企業債務負擔較重的雙重壓力下,刺激著城投企業的轉型發展(包括市場化經營、多元化投資等)及加速重組整合(包括內部業務重整、股權劃轉、引入戰略投資者等)。此外,城投企業在融資模式上也有所轉變和創新,ABS、ABN、基礎設施類REITs和基礎設施公募REITs等融資方式能夠有效幫助城投企業盤活存量資產和降低負債率水平。

總體看,城投企業作為一類比較特殊的市場主體,其融資擴張推升了地方隱性債務風險。在政府不斷完善地方政府債務管理的政策背景下,作為“前門”的地方政府債券持續擴容,城投企業降杠桿長期來看為大勢所趨。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“聯合資信”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 【專項研究】降杠桿背景下城投企業財務表現

聯合資信

聯合資信