更多干貨,請關(guān)注資產(chǎn)界研究中心

作者:愉見財經(jīng)

來源:愉見財經(jīng)(ID:fish-finance)

在“十四五”的開局之年,進一步推動國內(nèi)保險市場的健康快速發(fā)展,充分發(fā)揮保險的經(jīng)濟“助推器”和社會“穩(wěn)定器”職能,已成為我國重要的戰(zhàn)略目標(biāo)之一。

在此戰(zhàn)略目標(biāo)引領(lǐng)之下,我國的保險市場和保險行業(yè)發(fā)展得如何呢?

從保險市場來看,發(fā)展可謂迅速:2020年末保險系統(tǒng)機構(gòu)數(shù)達238個;2011年至2019年期間,保費規(guī)模年增速居全球首位,全國原保險保費收入的平均增速高達13.02%。即使在2020年受新冠肺炎疫情影響,我國原保險保費收入仍保持了6.13%的較高增速。

從機構(gòu)發(fā)展來看,主流思潮是謀求轉(zhuǎn)型升級。正如i云保創(chuàng)始人兼CEO李哲在“2021中國保險中介高質(zhì)量發(fā)展峰會”(下稱“峰會”)上所言:“疫情的沖擊帶來的不是發(fā)展的中斷,而是發(fā)展的加速,是我們變革和轉(zhuǎn)型的迫切性。”

縱觀保險行業(yè),全面轉(zhuǎn)型的序幕已經(jīng)拉開。也正是因此,本場由《中國銀行保險報》主辦的峰會,主題便定調(diào)為“變革與重塑”——這五個字也精確地表達了保險行業(yè)的現(xiàn)狀。

峰會上,中國人民大學(xué)國家發(fā)展與戰(zhàn)略研究院與i云保聯(lián)合發(fā)布了《2021中國保險代理人洞察報告》(下稱《報告》)。《報告》指出,當(dāng)前保險行業(yè)轉(zhuǎn)型的驅(qū)動力有兩個方面:

其一,保險科技的發(fā)展將重塑產(chǎn)品開發(fā)、銷售分銷、客戶管理、投保承保、保單管理、客戶服務(wù)、理賠管理等保險經(jīng)營的各個環(huán)節(jié);

其二,市場的變化也在驅(qū)動保險業(yè)進行轉(zhuǎn)型,消費者對保險認(rèn)知的不斷深化促使其對保險產(chǎn)品的需求也不斷升級,個性化定制和差異化定價成為未來保險產(chǎn)品發(fā)展的趨勢。

下文中,“愉見財經(jīng)”將以“科技賦能”與“市場需求”兩大驅(qū)動力為觀察視角,落地于保險代理人這一職業(yè)群體,進一步分析他們所面臨的挑戰(zhàn)與機遇。

科技賦能保險代理人轉(zhuǎn)型

Y

科技賦能下的保險代理人,擁有互聯(lián)網(wǎng)、大數(shù)據(jù)、云計算等科技手段,這使得他們在最核心的“精準(zhǔn)營銷”方面如虎添翼。

《報告》研究發(fā)現(xiàn),綜合運用各項科技賦能,保險代理人可以更加充分地了解投保人的行為特征與核心需求,并在此基礎(chǔ)上以解決客戶投保需求為目標(biāo),為消費者提供更加具有針對性的產(chǎn)品介紹與保險服務(wù)。這不僅可以降低人力、物力成本,還可以在更高層次上滿足客戶的投保要求,有效提高公眾對保險市場的信心。

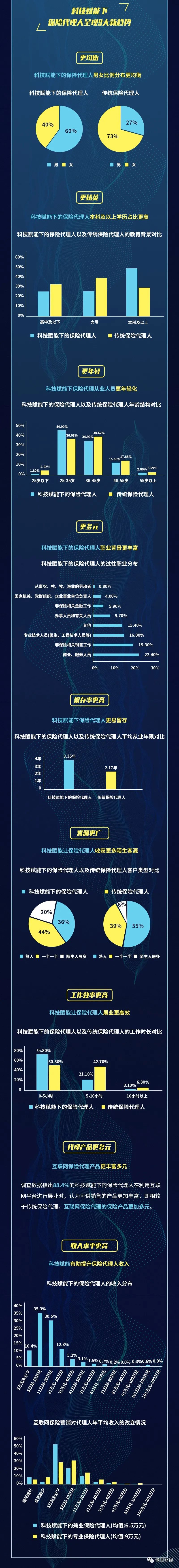

《報告》通過調(diào)研還獲得了一項非常有意思的發(fā)現(xiàn),那就是當(dāng)科技與數(shù)字化的浪潮襲來,新時代保險代理人(調(diào)研取樣時間為2020年)的“群體畫像”都發(fā)生了明顯的轉(zhuǎn)變:性別占比女多男少的格局被打破,本科及以上學(xué)歷的代理人占比直線上升,25-35歲年齡階段的代理人占比近半。

同時,因為科技賦能下的保險代理人更善于運用互聯(lián)網(wǎng)展業(yè)與溝通手段,比如借助于社交軟件(QQ、微信、微博、抖音等)、問答平臺(知乎、百度知道等)等互聯(lián)網(wǎng)營銷方式,陌生人客源的占比大幅增加了。

再者,由于借助了大數(shù)據(jù)、云計算、人工智能以及區(qū)塊鏈等新興互聯(lián)網(wǎng)科技的技術(shù)優(yōu)勢,科技賦能下的保險代理人可以在客戶識別、保單簽訂、理賠售后等方面實現(xiàn)工作效率的明顯提高。因此他們的日平均工作時長為3.67小時,明顯短于傳統(tǒng)保險代理人的日平均工作時長5.43小時。

和工作時長變短同時發(fā)生的,還有收入的不降反增。據(jù)調(diào)查,有87.5%的科技賦能下的保險代理人認(rèn)為年收入在一定程度上有所增加,98.2%的代理人認(rèn)為“互聯(lián)網(wǎng)+”及保險科技賦能保險營銷,將革新傳統(tǒng)保險代理模式,對業(yè)績提升具有幫助作用。(更直觀了解科技賦能之下保險代理人群體的新趨勢,請見文末長圖)

轉(zhuǎn)型帶來了機遇,但同時也要看到,展業(yè)方式升級了,平臺工具迭代了,換個角度來理解,也是對保險代理人群體、對保險代理市場的服務(wù)體系,提出了更高的要求。

比如,互聯(lián)網(wǎng)保險市場對代理人的專業(yè)要求愈發(fā)嚴(yán)格,在過往專業(yè)能力參差不齊的代理人隊伍中,恐怕有相當(dāng)一部分未來將難以滿足市場發(fā)展要求。

又比如,現(xiàn)階段互聯(lián)網(wǎng)保險代理市場的服務(wù)體系尚不健全,其營銷模式更多只是對傳統(tǒng)保險代理的場景遷移,個性化保險產(chǎn)品的條款難以制定,客戶自主性缺乏,這一點又會最終導(dǎo)致保險代理人營銷效率不高。

此外,保險科技的蓬勃發(fā)展也可能會帶來一些技術(shù)性風(fēng)險、數(shù)據(jù)與信息安全風(fēng)險。某種程度上,這既要求行業(yè)提升新發(fā)展環(huán)境下的風(fēng)控能力,也需要監(jiān)管者“有力回應(yīng)”。由此,《報告》建議,有必要在傳統(tǒng)保險監(jiān)管中引入“科技型”監(jiān)管,實現(xiàn)保險監(jiān)管現(xiàn)代化轉(zhuǎn)型,通過建構(gòu)以科技為核心的監(jiān)管體系、優(yōu)化數(shù)據(jù)監(jiān)管制度、建立實驗性監(jiān)管機制,來保護保險消費者的合法權(quán)益,從而促進保險業(yè)健康發(fā)展。

市場驅(qū)動保險代理人轉(zhuǎn)型

Y

在過去很多年里,保險代理人模式的取勝核心要訣是“人海戰(zhàn)術(shù)”,但與之伴生的,必然是供過于求、人均產(chǎn)能低的弊端。

現(xiàn)如今,倒逼這一傳統(tǒng)模式發(fā)生改變的,還在于客群不同了。一則,保險客群年輕化趨勢顯現(xiàn),80后、90后已然取代了70后,成為保險消費的“主力軍”;二則,消費者的保險需求也在升級,市場呼喚更專業(yè)、更個性化的產(chǎn)品和服務(wù)。

在峰會現(xiàn)場,大家也討論到了年輕一代保險客群的不同點,他們是被稱為“互聯(lián)網(wǎng)原住民”的一代,是相比他們的父輩更加注重自我價值主張的一代,是對消費有著個性化和多樣化需求的一代。在李哲看來,這些年輕客群“在購買保險產(chǎn)品之后,還需要一個閉環(huán)服務(wù)”。

然而,與之形成割裂的是,當(dāng)下的保險行業(yè)從組織架構(gòu)、到產(chǎn)品和銷售方法,都尚未有足夠大的與之相應(yīng)的改變。

另一方面,保險行業(yè)市場格局的變化也很大,《報告》敏銳地洞察到:

第一,未來,保險代理人的服務(wù)專業(yè)化水平會越來越難以匹敵人工智能。盡管人工智能在保險中介業(yè)務(wù)中的應(yīng)用暫時還處于初步階段,但隨著機器學(xué)習(xí)、自然語言處理等技術(shù)越來越成熟,應(yīng)用范圍越來越廣泛,人工智能將會對保險代理人造成較大的沖擊。此外,目前智能客服和智能保顧已經(jīng)得到了相對廣泛的應(yīng)用,未來智能核保、智能理賠將會得到更廣泛的應(yīng)用,這些都會對人工作業(yè)的保險代理人形成擠出作用。

第二,互聯(lián)網(wǎng)保險銷售和比價平臺,進一步擠壓了代理人的生存空間。

- 比如,不少機構(gòu)通過推出官方App和小程序等建立互聯(lián)網(wǎng)保險銷售商城,以此繞開了代理人模式,直接觸達客戶;

- 又比如,一些互聯(lián)網(wǎng)平臺通過與持牌保險中介合作,將保險產(chǎn)品嵌入到原有的業(yè)態(tài)中銷售,借助平臺原有流量,以場景化的保險模式首先規(guī)模化保險銷售,比如旅游出行平臺銷售意外險、電商平臺銷售退貨運費險、大病籌款平臺銷售健康險等,這些同樣擠占了傳統(tǒng)代理人的市場份額;

- 再比如,大型互聯(lián)網(wǎng)平臺借助自身流量優(yōu)勢觸達更多潛在消費者,譬如通過對用戶歷史瀏覽和消費等信息進行分析,能夠在大數(shù)據(jù)的基礎(chǔ)上進行精準(zhǔn)的營銷和推廣,實現(xiàn)高轉(zhuǎn)化率,而保險代理人對客戶需求的了解和把握卻難以達到相同的水平。

一頭是,用傳統(tǒng)方式展業(yè)難度已經(jīng)越來越大,另一頭卻是,傳統(tǒng)的“金字塔型”結(jié)構(gòu)收入分配機制多年不變,傳統(tǒng)保險代理人的收入分配長期存在缺陷。“期初迅速遞減制”的傭金分配使得代理人首期傭金占比較高,而續(xù)保傭金比例過低,因此代理人會將更多精力用于挖掘新的客戶,缺乏提供后續(xù)服務(wù)的動力,客戶難以體驗到長期的優(yōu)質(zhì)服務(wù);另一方面,在“金字塔型”的管理模式下,利益層級層層疊加,一線銷售人員的傭金收入與保費貢獻不匹配,缺乏足夠的收入激勵。

《報告》指出,破除利益層級、實現(xiàn)扁平化管理將成為未來保險代理人管理模式的趨勢。

從科技的賦能到市場的呼喚,當(dāng)保險行業(yè)的生產(chǎn)方式與生產(chǎn)工具都已發(fā)生深刻變革,保險代理人群體也亟需改良傳統(tǒng)作業(yè)模式與組織機制,他們需要外部賦能。在此背景下,以i云保為代表的保險科技平臺的價值獲得了進一步體現(xiàn)。

正所謂,工欲善其事,必先利其器。以i云保賦能代理人為例,賦能已經(jīng)直達代理人管理組織架構(gòu)與銷售全流程。

i云保是專注于賦能保險從業(yè)者的保險科技服務(wù)平臺。以“用科技成就保險普惠“為使命,i云保自主研發(fā)并建立 “云圖大數(shù)據(jù)實驗室”,通過搭建“云圖智能數(shù)據(jù)中臺”及超級數(shù)倉,深度剖析消費者行為數(shù)據(jù),實現(xiàn)保險產(chǎn)品的高效匹配,真正滿足消費者的保障需求。同時結(jié)合保險從業(yè)者行為數(shù)據(jù),根據(jù)不同消費者需求場景,為其提供線上+屬地化代理人服務(wù),滿足其及時、個性化的保險服務(wù)需求,有效挖掘保險服務(wù)的長尾價值。截至目前,“云圖智能數(shù)據(jù)中臺”已實現(xiàn)匹配4000+用戶標(biāo)簽、3000+保險產(chǎn)品知識圖譜。

在對保險從業(yè)者賦能方面,實現(xiàn)售前、售中、售后各環(huán)節(jié)全方位科技賦能,提升作業(yè)效率,讓更多優(yōu)秀代理人脫穎而出,重構(gòu)保險代理人行業(yè)生態(tài)。i云保累計服務(wù)了超2500萬張保單,平臺代理人人均產(chǎn)值提升300%。

還值得關(guān)注的是,i云保創(chuàng)新架構(gòu)了扁平式代理人管理組織模式,打破了傳統(tǒng)保險公司代理人的“金字塔結(jié)構(gòu)”、剔除間接傭金支付環(huán)節(jié),成功地在降低傳統(tǒng)保險公司傭金成本支出的同時,提高了互聯(lián)網(wǎng)保險代理人的直接傭金收入,有效緩解了傳統(tǒng)代理人市場中由層級利益導(dǎo)致的營銷隊伍冗雜、專業(yè)能力參差不齊、留存率低等問題。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“愉見財經(jīng)”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

原標(biāo)題: 變革與重塑:保險代理人需要一場怎樣的轉(zhuǎn)型?| 愉見財經(jīng)

愉見財經(jīng)

愉見財經(jīng)