更多干貨,請關注資產界研究中心

作者| 小債看市

來源| 小債看市(ID:little-bond)

近日,一些優質民營房企美元債出現劇烈波動,引發市場廣泛關注。

1月17日,旭輝控股集團(00884.HK)2025年10月到期美元債每1美元跌5.6美分,至75.2美分,創出該券自2020年7月發行以來的最大單日跌幅。

另外,旭輝控股2024年11月和2025年7月到期債券也出現較大波動。

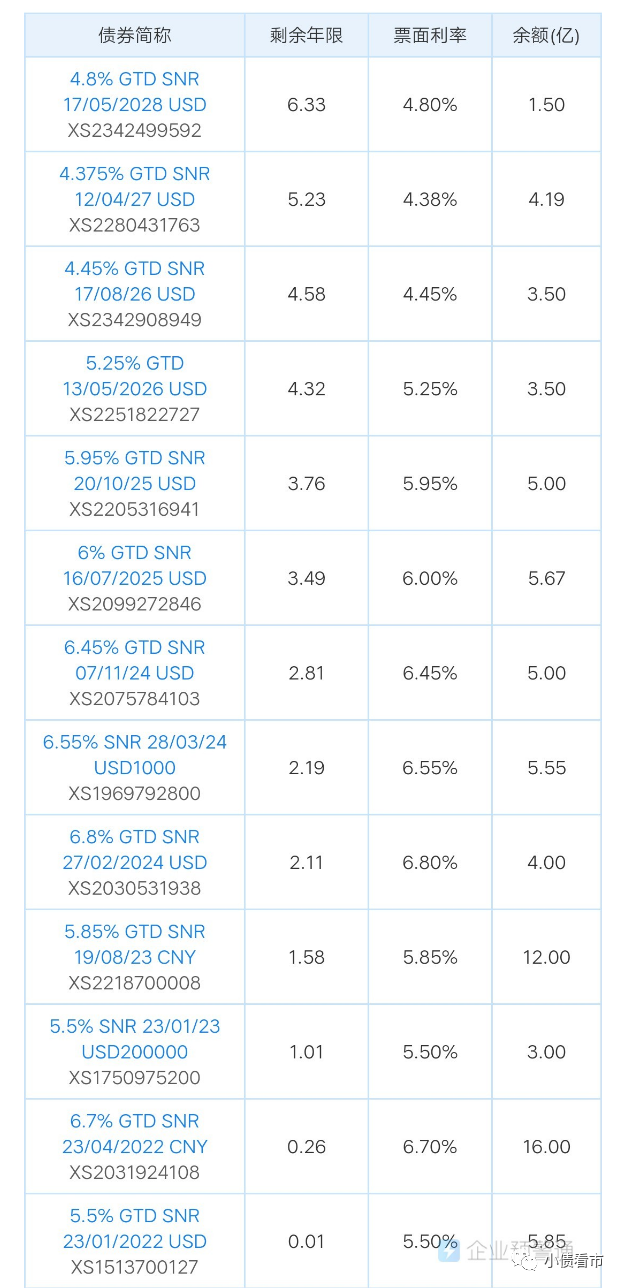

《小債看市》統計,目前旭輝控股集團存續美元債13只,存續規模49.37億美元,其中有超20億規模美元債于一年內到期。

存續美元債

近日,旭輝控股集團完成要約贖回2.65億美元2022年到期的5.5%優先票據,剩余本金額2.4億美元。

2021年末,曾有旭輝員工爆料內部理財產品到期未兌付,引發外界對其流動性的擔心。

盡管償債方面的不確定性仍然是未解決的主要問題,但瑞信短期內看好旭輝控股。

瑞信發表報告稱,中央短期內對房地產市場政策放松,可能會推動波動大的內房股反彈,低迷估值料已反映市場對內房去年業績乏力預期。

近年來,具有閩系基因的旭輝激進擴張,2017年跨入“千億俱樂部”行列,但隨后業績增速放緩、毛利率下滑,高額債務壓頂等問題顯露。

據官網介紹,2000年旭輝集團成立于上海,是一家以房地產開發為主營業務,定位于“美好生活服務商、城市綜合運營商”的綜合性大型企業集團。

2012年,旭輝控股集團在香港上市,2018年末物業平臺永升生活服務(01995.HK)也登陸香港資本市場。

旭輝集團官網

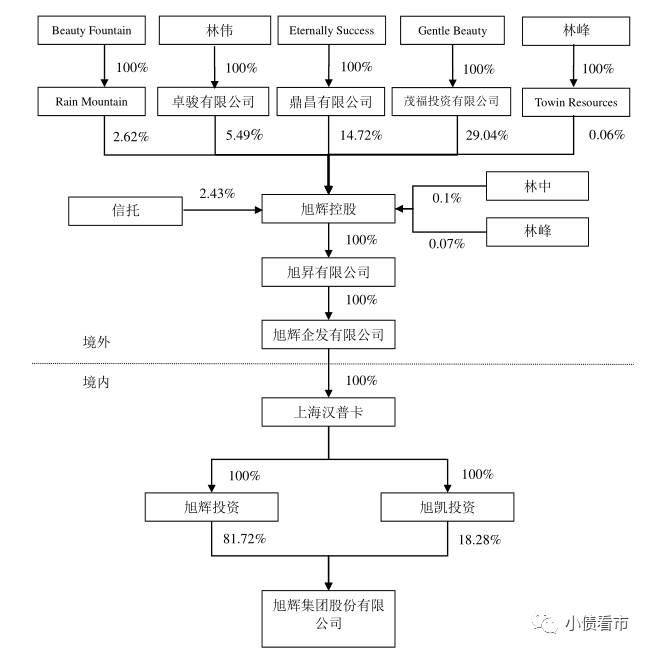

從股權結構看,旭輝控股集團的控股股東為茂福投資有限公司,公司實控人為林中、林偉和林峰三兄弟。

股權結構圖

近年來,靠著大力舉債極速擴張,2017年旭輝控股集團跨進“千億房企俱樂部”行列,次年實現1520億銷售額,2019年再次突破2000億,其近三年銷售金額年均復合增長率為54%。

2021年,旭輝控股集團累計合同銷售金額約2472.5億元,距離2650銷售目標還有不小的差距。

據克而瑞數據,2021年旭輝集團以2175.8億操盤金額和1275.2萬平方米操盤面積位居房企第13和17位,屬于大型房企。

2019年克而瑞數據

旭輝控股集團銷售額大幅提升的背后,歸功于其大手筆豪擲土拍市場。

2017和2018年,旭輝控股集團分別耗資452億和411億元,拿下78個和93個土地項目權益,新增土地面積1320萬平方米和1240萬平方米。

新增土儲情況

2021年上半年,旭輝控股集團新增43個新項目,新增土儲總建面為772.48萬平方米,同比增加65.8%,截至2021年中共有土地儲備5840萬平方米。

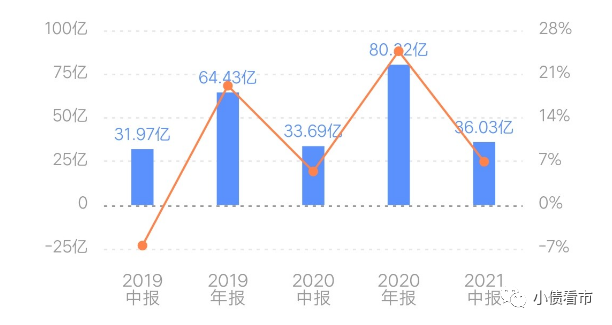

從業績上看,2017年以來旭輝控股集團連續兩年業績高速增長,但隨后業績增速明顯放緩。

2021年上半年,旭輝控股集團實現營收收入365億元,同比增長58%;實現歸母凈利潤36.03億元,同比僅增長6.94%,凈利增速疲軟跡象明顯。

實現歸母凈利潤

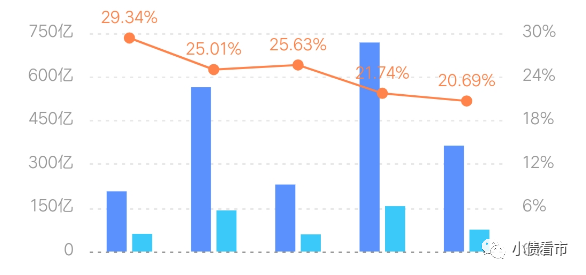

和大多房企一樣,旭輝控股集團的毛利率和凈利率也在持續走低,這說明其拿地成本較高以及銷售均價增長乏力。

2021年上半年,旭輝控股集團毛利率和凈利率分別為20.69%和14.75%。

毛利率情況

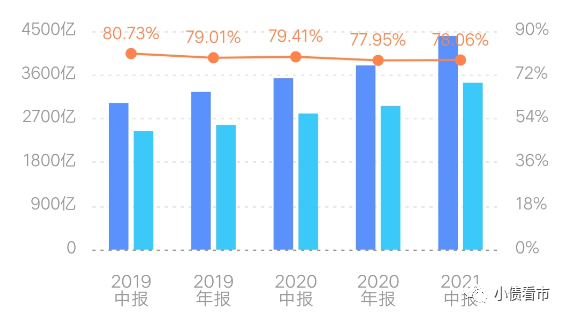

截至2021年6月末,旭輝控股集團的總資產有4399.91億元,總負債3434.63億元,凈資產965.28億元,資產負債率78.06%。

近年來,瘋狂拿地導致旭輝控股集團負債迅速攀升,其財務杠桿水平高企,曾一度接近80%。

財務杠桿

從“三道紅線”看,旭輝控股集團凈負債率為60.4%,現金短債比2.7倍,剔除預售帳款后的負債率72.14%,踩中一道紅線屬于“黃檔”房企。

《小債看市》分析債務結構發現,旭輝控股集團主要以流動負債為主,占總負債的72%。

截至2021年6月末,旭輝控股集團有流動負債2476.39億元,主要為其他流動負債,其一年內到期的短期債務合計196.35億元。

相較于短期債務,旭輝控股集團流動資金較為充沛,其賬上現金及現金等價物有523.04億,可以覆蓋短期債務,短期償債壓力不大。

除此之外,旭輝控股集團還有非流動負債958.24億元,主要為長期借款,其長期有息負債合計913.49億元。

整體來看,旭輝控股集團剛性負債有1109.84億元,主要為長期有息負債,帶息債務比為32%。

其中,旭輝控股集團以美元債為主的境外債共有454.35億元,較去年末增加24.72億元,占比41.03%。

有息負債高企,旭輝控股集團融資成本也在上升,截至2021年中期其所有債務的加權平均融資成本為5.1%。

從融資渠道看,旭輝控股集團主要依賴于長期借款,該指標規模比2016年翻了4倍多。雖然目前其流動性較充盈,但當長期借款轉化為一年內到期非流動負債時,對其資金鏈將是個嚴峻的考驗。

除了借款和債券融資,旭輝控股集團還通過應收賬款,股權質押以及信托等方式融資。

值得注意的是,近年來旭輝控股集團的少數股東權益規模迅猛增加,但少數股東損益規模卻變化不大,存在一定“明股實債”嫌疑。

截至2021年6月末,旭輝控股集團少數股東權益達572.35億元,較2020年末增長30%,占所有者權益的59%;少數股東損益為16.94億元,較2020年末腰斬。

此外,作為行業內有名的"合作之王",旭輝控股集團還借助合聯營公司隱藏真實負債,存在大量表外負債。

在資產質量方面,旭輝集團的存貨和其他應收款規模龐大,對資金形成較大占用且未來存在一定回收風險。

總得來看,旭輝控股集團銷售和業績增速放緩,盈利能力下降;有息負債規模較大,前期高舉高打的債務擴張和融資后遺癥開始顯現。

1990年,林中從廈門大學企業管理系畢業,他放棄體制內的“鐵飯碗”,成為了一家房地產公司的銷售。

在對房地產行業形成初步認知后,林中發現在廈門雖然想買房的人很多,但好房源卻很少,這正是由于當時整個行業中缺少中介服務商。

于是1992年,24歲的林中在廈門創辦了“永升物業服務公司”,最初幫開發商做銷售代理,兩年后進入地產開發領域,投身于時代的洪流。

旭輝控股董事局主席林中

1998年,在房地產市場化啟動之后,為搶占高地、布局全國市場,林中放棄大本營廈門轉戰上海。兩年后他正式將公司總部遷往上海,并創建旭輝。

來到上海發展后,旭輝正式進入發展快車道,2012年旭輝控股登陸港股資本市場。

2017年,旭輝終于跨入房地產千億陣營,當時意氣風發的旭輝對外發布“二五戰略”,宣稱未來5年復合增長率保持在40%以上,向3000億元銷售規模進軍,最終進入行業TOP8。

然而,在經歷了2018年“史上最嚴調控”后,旭輝的戰略思路也從規模擴張轉向更加追求“質”的發展。

也是從這個時候起,旭輝開始走多元化道路,目前已布局包括物業管理、長租公寓、養老地產、教育、商業在內的9個業務板塊。

2018年年底,旭輝集團旗下物業平臺永升生活服務登陸香港資本市場。

旭輝林氏三兄弟

2020年,林中家族以340億元財富名列《2020胡潤全球房地產富豪榜》第49位。旭輝的成長過程,雖然被深深打上林氏三兄弟的烙印,但卻早已告別家族企業的特征。

其實,在頭部房企紛紛爆雷的今天,旭輝還算少有的優質民營房企,其能否穿越行業周期,在這輪洗牌中勝出?(作者微信:littlebond1)

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“小債看市”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

小債看市

小債看市