更多干貨,請關注資產界研究中心

作者:小債看市

來源:小債看市(ID:little-bond)

近年來,皇庭國際業績持續下滑,甚至在2020年出現虧損,資金鏈緊繃之下,其債務糾紛不斷,“債務危機”漸行漸近。

01

信托貸款糾紛

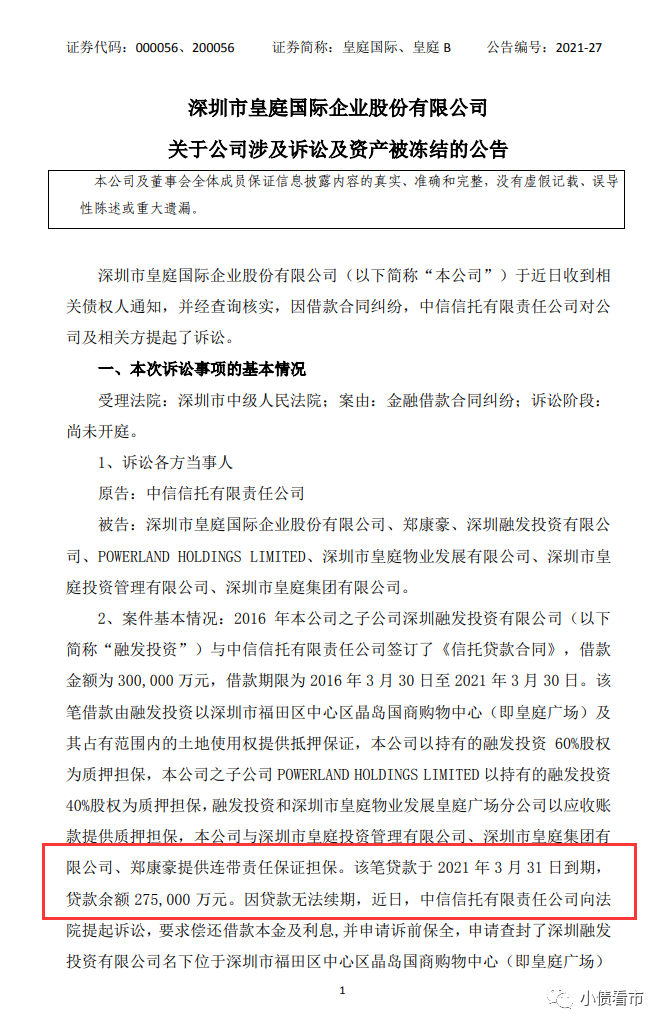

5月19日,皇庭國際(000056.SZ)公告稱,因借款合同糾紛,中信信托對公司及相關方提起訴訟,申請查封了子公司融發投資名下皇庭廣場的不動產,查封期限為36個月。

涉訴及資產被凍結公告

據悉,2016年皇庭國際子公司融發投資與中信信托簽訂了《信托貸款合同》,借款金額為30億元。該筆貸款已于2021年3月31日到期,貸款余額27.5億元。

因貸款無法續期,中信信托向法院提起訴訟,要求皇庭國際償還借款本金及利息。

據悉,目前皇庭國際正與其他金融機構溝通上述貸款余額承接相關事宜。

此外,皇庭國際還涉與國民信托借款合同糾紛,導致其及子公司共計21個銀行賬戶被凍結。

2020年6月20日,皇庭國際向國民信托借款3.5億元,今年3月末國民信托向江蘇新揚子造船有限公司(以下簡稱“新揚子造船”)發出了《信托財產現狀分配通知書》,后者取得《信托貸款合同》項下全部債權及相關權利義務。

然而,近日因上述信托貸款合同糾紛,新揚子造船向法院提起訴訟,請求皇庭國際償還借款本金及利息等,并凍結了其及子公司部分銀行賬戶。

據統計,皇庭國際本次銀行賬戶被凍結金額共計41.94億元,占其最近一年經審計凈資產的0.01%。

截至公告披露日,皇庭國際及其控股子公司尚未披露的未結案小額訴訟、仲裁事項總金額為1.13億元 。

《小債看市》注意到,由于涉及債務糾紛,皇庭國際除了不動產被查封、銀行賬戶被凍結外,今年以來其第一大股東、第二大股東合計2.44億股股份被司法凍結,董事長鄭康豪100%股份被輪候凍結。

近年來,皇庭國際業績持續下滑,甚至在2020年出現虧損,資金鏈緊繃之下,其債務糾紛不斷,“債務危機”漸行漸近。

02

流動性異常緊張

據官網介紹,皇庭國際是一家以不動產運營管理為主要業務的集團化上市公司,創建于1983年,由經營零售商業起步。

1993年,皇庭國際改組為股份公司,成為深圳本地唯一一家零售商業類A+B股上市公司,并獲評“中國最大的三百家股份制企業”。

皇庭國際官網

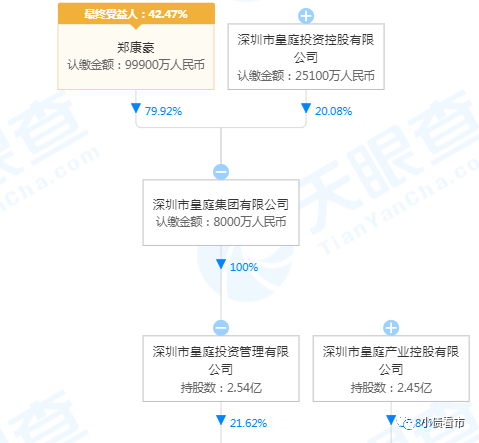

從股權結構看,皇庭國際的第一大股東是皇庭投資,持股比例為21.62%,公司實際控制人為鄭康豪,其合計持有42.47%股份。

股權結構圖

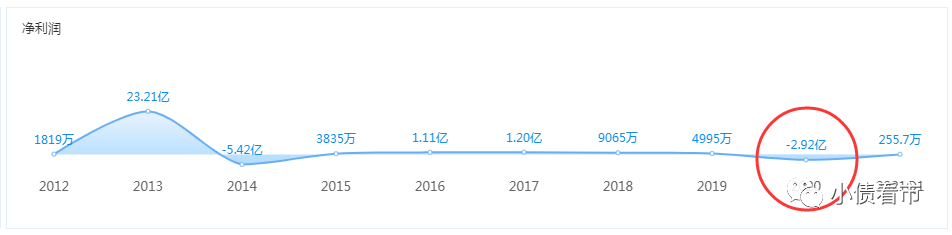

2020年,皇庭國際實現營業收入6.86億元,同比下降31.24%;實現歸母凈利潤-2.92億元,同比下降684.99%。

營收、利潤雙雙下滑,皇庭國際稱主要因為核心業務商業不動產運營管理受疫情影響巨大,一方面公司為商戶減免租金2000多萬元;另一方面疫情導致計提減值等影響凈利潤約2.79億元。

盈利能力

今年第一季度,皇庭國際業績再次下滑,實現營業收入1.91億元,實現歸母凈利潤255.7萬元,同比下滑76.79%。

截至今年一季末,皇庭國際總資產為120.61億元,總負債72.24億元,凈資產48.37億元,資產負債率59.9%。

《小債看市》分析債務結構發現,皇庭國際主要以流動負債為主,占總負債的65%。

截至同報告期,皇庭國際流動負債有47.18億元,主要為一年內到期的非流動負債,其短期債務有38.16億元。

相較于短債規模,皇庭國際流動性異常緊張,其賬上貨幣資金只有3742.98萬元,較2020年末大幅下降68%,自有資金與短債間存在巨大資金缺口,短期償債風險巨大。

除此之外,皇庭國際還有24.06億非流動負債,主要為長期借款,其長期有息負債合計5.27億元。

整體來看,皇庭國際剛性債務有43.42億元,主要以短期有息負債為主,帶息債務比為60%。

有息負債高企,皇庭國際融資成本增加。2020年其財務費用為1.07億元,同比增長38.66%,對利潤形成較大侵蝕。

從償債資金來源看,皇庭國際主要依賴于外部融資,其融資渠道較為多元,主要通過借款、租賃、應收賬款、股權以及股權質押等方式融資。

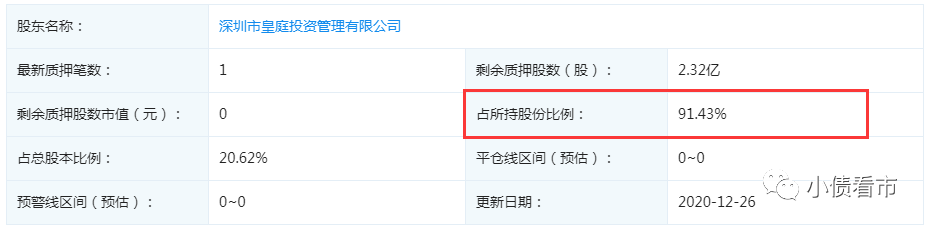

截至2020年末,皇庭國際的控股股東皇庭投資已質押2.32億股公司股份,股權質押率為91.43%,鄭康豪股權質押率達52.69%,高質押率背后隱藏著平倉風險。

控股股東股權質押情況

總得來看,近年來皇庭國際業績持續下滑,甚至在2020年出現虧損;短期債務增長較快,在手資金卻持續萎縮,短期償債風險較大;控股股東和實控人股權質押率較高,存在一定平倉風險。

03

潮汕商幫“二代”

鄭康豪為潮汕商幫“二代”,其父為祖籍廣東潮陽的鄭世進,是深圳最早的開發建設者之一,被稱為“深圳的拓荒牛”。

早年,鄭世進工程兵轉業后投身特區建設,后來從建筑行業切入房地產,創立深圳恒浩房地產有限公司。

短、平、快的經營理念,使得鄭世進開發的皇庭系列樓盤熱銷市場。

2005年,兒子鄭康豪接班,并成立皇庭集團,公司開始快速擴張。他通過并購、控股等手段向市政工程、地產開發、建筑工程、物業管理、工程監理等多條線路出擊。

皇庭集團實際控制人鄭康豪

2010年,鄭康豪控股上市公司深國商,后者是深圳零售業高檔商場領跑者,五年后公司更名為皇庭國際。

但隨后幾年,皇庭國際業績低迷、負債累累,營收甚至多年未能過億。

從2016年開始,皇庭國際尋求轉型,尋求橫向整合、縱向拓展商業運營和商業資產管理的運營管理服務戰略,發力金融領域。

2017年,皇庭國際迎來高光時刻,這家鄭康豪獨立掌控的企業,十多年來首次真正盈利。

同時,鄭康豪在金融領域完成了布局,其中最轟動的為取得同心投資基金、同心小額再貸款的控制權。

同心基金與“同心俱樂部”一樣,由深圳最具影響力的眾多企業大佬發起,信義集團李賢義、鵬瑞集團徐航、康美藥業馬興田、佳兆業郭英成、京基集團陳華、香江集團翟美卿等都是同心基金的股東兼董事,這陣容堪稱深圳地產業最牛“朋友圈”。

值得注意的是,也是從這一年起,鄭康豪先后兩次卷入風波。

2017年11月,鄭康豪因個人原因被有關機關要求協助調查,直到次年2月才返崗履職;2018年10月鄭康豪再次被有關機關要求協助問詢,一個月后歸來。

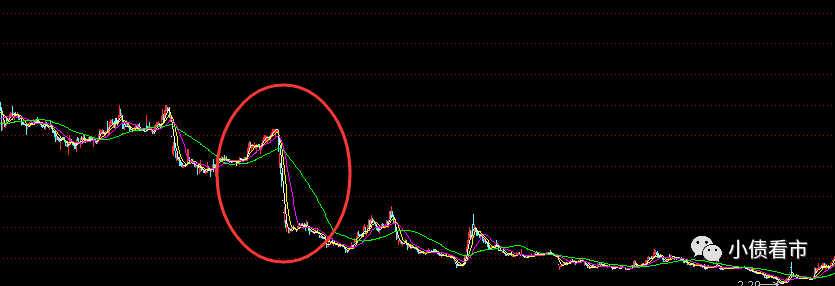

受這兩次風波沖擊,從2018年10月開始皇庭國際股價出現持續性暴跌。

皇庭國際股價走勢

另外,隨著金融監管趨嚴,去金融化成為上市公司的大勢,皇庭國際的金融化轉型不得不調頭。2018年皇庭國際出售了同心基金22.34%股權,不再成為控股股東。

如今,皇庭國際主業不濟,還深陷債務旋渦,其將如何化解債務困局,《小債看市》將持續關注。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“小債看市”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

小債看市

小債看市