更多干貨,請關注資產界研究中心

作者:西政資本

來源:西政資本(ID:xizheng_ziben)

目錄

一、標的債權及收購價格、預期收益、通道費、交易費用及通知

二、標的債權及債務人的情況分析

三、標的債權收購及處置方式比較分析

四、主要風險及應對措施

附:債權收購債務期限調整方案

筆者按:

受地產金融的強監管政策以及新冠肺炎疫情的疊加影響,自2020年開年以來,房地產全行業貸款逾期率逐漸升高,不少中小開發商都面臨資金鏈斷裂、無力還貸甚至破產的風險。從目前行業的動向來看,不良資產處置業務當前已開始醞釀火熱態勢,各路資金和操盤手也都在摩拳擦掌。

需說明的是,在很多信托公司都不愿或無法針對逾期的開發貸等債權出具《不良確認函》的情況下,東方、信達等四大AMC一般都不能介入該類不良債權的處置,而地方AMC及其他民間機構在該類業務中的操作則會靈活很多,比如只要銀行或信托出具貸款逾期的相關證明文件即可。以下以地產企業開發貸逾期后的債權收購和處置為例詳細說明不良債權的處置思路和操作細節。

一、標的債權及收購價格、預期收益、通道費、交易費用及通知

為便于說明,本文以信托開發貸逾期后債權收購方對債權的收購和處置為例進行闡述。標的債權為信托公司對房地產項目公司提供的開發貸,截至2020年3月1日,XX信托與XX房地產開發有限公司貸款筆數為1筆,本息合計XX萬元,其中本金XX萬元,利息XX萬元,擔保方式為土地抵押和集團與實控人的連帶責任保證擔保。

抵押物位于XX市的一宗國有出讓商住用地,面積合計XX平方米,容積率為XX,規劃總面積為XX平方米,并說明抵押物的詳細情況。

(一)收購評估

收購時點,需進行內部評估、外部評估以及債權收購方評估,評估內容包括樓面單價、評估總價,并分析項目組估值差異率、估值差異率等等。

(二)收購價格及折讓

關于債權的受讓價格(即收購金額),一般本金都會有所折扣,具體需要結合土地評估價值等綜合確定,比如受讓原債權人持有的標的不良債權時,利息部分全部予以免除,本金折讓X億元,本息合計折讓率為XX%,本金折讓率為XX%,具體視項目實際情況談判確定。

(三)預期收益

關于債權受讓后(或債權重組期間)的預期收益,一般按年化利息進行支付,比如重組期間的收益率不低于年化13%-14%(具體根據項目情況設定),按季度支付重組收益。

(四)放款方式及通道費用

不良債權的收購和處置可能涉及到直接向債務人放款或直接受讓債權等不同放款方式,放款方式的差異會涉及到通道方的加入以及通道費用的支付,比如債權處置方的款項通過信托公司發放給債務人后指定用于歸還給原債權人,或債權收購方直接簽署收購協議(具體視當地抵押政策而定)。

另外還需注意交易費用的承擔,比如需債務人承擔的信托保證金、公證費、通道費等其他費用,以及債權收購方需收取的投后管理費等。

(五)抵押權人變更及代持抵押

關于抵押權人變更的問題,因涉及地方性抵押政策的問題(比如很多地區只允許金融機構和自然人作為抵押權人),因此可能涉及到需要原債權人代持抵押權的情形。

(六)債權轉讓通知

債權收購方與債權轉讓方及債務人根據合同法的要求簽署《三方轉讓協議》,債務人確認債權債務。

二、標的債權及債務人的情況分析

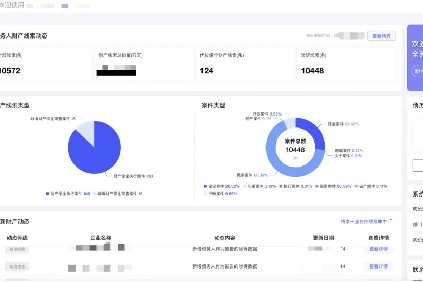

除了核查債務人諸如成立時間、注冊資本、經營范圍等基本情況外,還需對債務人工商登記情況、財務報表及還款來源進行分析。具體如下:

(一)財務報表情況

財務報表的分析包括資產總額、負債總額、所有者權益、主營業務收入及利潤總額等的相關分析。

(二)對外融資情況分析

對外融資情況的分析包括融資機構、授信額度、余額、貸款主體、擔保方式、抵押物、貸款截止日等情況;融資機構包括銀行、信托等金融機構。此外,還需查詢中國執行信息公開網,公司是否有被執行人信息及失信人記錄。

(三)項目處置的資金還款來源分析

一般而言除標的債權對應的開發項目外,還有其他開發項目的銷售款作為第二、第三還款來源。

三、標的債權收購及處置方式比較分析

一般而言,常見的債務收購、處置的方式包括債務期限調整、訴訟清收以及公開轉讓三種。

(一)債務期限調整

1.對于債務人有強烈的期限調整意向,愿意按照一定的年利率向債權收購方支付利息,并在兩年內或約定的時間內清償全部債務,再考慮到抵押物的位置較為優越,抵押率的情況,債權收購方項目組認為抵押物具備變現能力。

2.通過債務期限調整,債權收購方可獲得13%/年收益(具體根據項目情況設定)。

(二)訴訟清收

訴訟清收雖然依法合規,并可以通過訴訟、執行方式來檢驗抵押物的市場價值,但預期回收時間及回收金額具有不確定性,回收時間較長,債權收購方需付出大量管理成本及處置成本,因此并非最好的處置方式。

(三)公開轉讓債權

公開轉讓需要經過前期招商,確定是否有意向客戶,但通常而言債權收購后再次轉讓債權存在難度。

四、主要風險及應對措施

(一)抵押物閑置風險

若標的債權對應的土地抵押物出現閑置風險,則債務人追加債權等值保證金或經債權收購方認可的等額抵押物作抵押擔保。

(二)第三方查封風險

如法院處分查封財產,債權收購方對抵押物如果不是唯一抵押權人則債權收購方會存在無法優先授權的風險。但是,債權收購方通常會要求債務人解決第三方查封后再簽署期限調整合同,以確保債權收購方作為唯一抵押權人,享有優先受償權,進而對債權收購方債權受償無影響,債權無貶損風險。

(三)債務人違約風險

如債務人未在調整期限內清償所有債務,債務人違約,通常會按照原合同的違約條款執行,由債權收購方按原債權合同進行訴訟處置。或由債權收購方主動向投資者推介項目,進行項目轉讓。

附:債權收購債務期限調整方案

(一)處置標的

XX房地產開發有限公司(以下簡稱“XX公司”)債權資產,2020年3月收購自XX信托股份有限公司(簡稱“XX信托”),截至處置基準日2020年3月1日,本息合計XX元,其中本金XX元,利息XX元。

(二)處置方式

以債務期限調整方式進行處置回收。

(三)期限調整方案

1.調整期限:調整期限為2年,到期前一個月可向債權收購方申請延期,經債權收購方同意可以延期1年。

2.期限調整利率:若債權收購方同意期限調整,則自補充協議簽訂之日起,債務人向債權收購方支付的利息恢復到正常貸款利率,具體以本金為基數、按年化13%—14%計收;每自然季度的最后一個月的15日支付;若債權收購方同意可以延期1年,延期期間的利率為年化16%-18%(前述利率僅為舉例說明,實際根據項目情況判定)。

3.債務人向債權收購方支付處置權利轉移日除債權本金外的所有應付利息、罰息、違約金等費用。

4.銷售回款及還款來源監管:項目進入預售階段后,與債權收購方簽署《監管協議》,在項目預收款監管帳戶加入債權收購方印鑒進行監管,并在銷售進度達到30%后開始還款,銷售進度達到70%時,還款不低于XX萬元。此外,根據項目情況,與債務人所屬集團約定其他項目的銷售回款監管,并作為還款來源的補充。

5.過渡性抵押擔保及解除抵押:如債務人申請對標的債權對應的土地抵押物解押的,屆時需提供債權收購方認可的相應價值抵押物或債權等值保證金作為階段性擔保。債務人清償完畢債務后,債權收購方解除剩余抵押物抵押。

(四)收益分析

略

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“西政資本”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

西政資本

西政資本