更多干貨,請關注資產界研究中心

作者:Study77

來源:琦言八語(ID:Study_77)

這個假期最大熱點的莫過于證監會擬向商業銀行發放兩張券商牌照。

剛剛,證監會進行了回應:

證監會目前沒有更多的信息需要向市場通報。發展高質量投資銀行是貫徹落實國務院關于資本市場發展決策部署的需要,也是推進和擴大直接融資的重要手段。關于如何推進,有多種路徑選擇,現尚在討論中。不管通過何種方式,都不會對現有行業格局形成大的沖擊。

沒有直接否認,并說明確是在規劃之中,一定程度上釋放了國內混業經營的信號。但即使發放,預計也是按照試點先行、逐步放開的路子去走。

本文對此話題展開分析:

1、監管意圖

應對對外開放,加快國內證券業做大做強。對外開放不斷加速,高盛、摩根士丹利、野村證券等均已獲得了全資控股國內證券公司的資格。國內證券公司在定價、財富管理、跨境業務等方面距離國際領先投行仍有較大差距,監管打造國內航母券商的意圖十分迫切。前期監管機構已在放寬券商融資渠道、鼓勵并購重組及創新業務資質向頭部券商傾斜等方面進行了部署。

券商資產規模較小,無法與國際投行匹敵,銀行在量上占優。截至一季度末,證券業老大哥中信證券總資產9,223億元,而高盛集團總資產達7.7萬億,是中信的8.4倍,在量級上就決定了差距。反觀國內大型銀行,工行總資產32萬億、建行27萬億、招行7.7萬億,雖然在質上有所不及,但是先在量(補充資本金)上壘起來也不失為一種戰術策略。

社會融資結構向直接融資轉變的大趨勢下,可豐富銀行服務實體經濟手段,助力銀行轉型。在經濟轉型過程中,直接融資占比提升是大趨勢,銀行擁有國內最廣泛的企業客戶資源,發放券商牌照開展股權投融資,可豐富銀行服務實體經濟的手段,加快融資結構的轉變。同時,隨著經濟增速漸緩,市場利率中樞下移,息差壓縮,讓利實體經濟下,銀行處境更加艱難,銀行迫切謀求轉型,提高中間業務收入是必由之徑。

2、路徑猜想

混業經營仍有法律限制,大規模給銀行發券商牌照概率較低。現行法律體系下均有明確條例規定金融行業實行分業經營及分業管理,推行混業經營需要對相關法律條文進行修訂,短期內難以實現,推進仍需時間和程序。監管站在打造航母券商、應對國際競爭以及防范風險等角度,重質不在重量,廣泛放開券商牌照概率很低。

預計投行牌照先行。券商業務分為經紀、信用、投行、資管和投資五大塊。其中:

經紀業務競爭激烈,傭金率不斷下行,已成為紅海,且A股市場已加速呈現出機構化趨勢,個人新增客戶空間不大,存量客戶爭奪會影響現有券商經營格局的穩定度,這也不是監管希望看到的,因而經紀業務牌照可能不是首選。

信用業務類似于銀行的抵押貸款業務,并無單獨先給予牌照必要。

投資業務上,銀行自身也有自營投資,但受限于1,250%的風險權重,基本不做權益類資產投資。

投行業務上,銀行已經是銀行間債券市場最大的承銷商,但缺乏在交易所市場和股權市場承銷保薦資格,結合銀行企業客戶資源的優勢,先行放開投行牌照或是綜合上述情況下的最好選擇。當然,受限于銀行的激勵機制,可能也無法留住高端專業人才,放開效果有待觀察。

3、對銀行和券商的影響

總的來說,銀行具備資金成本低的巨大優勢,通過吸儲,然后將存款引導進入資本市場,可以加快做大做強資本市場的步伐,在這個過程中,券商也會受益于“蛋糕做大”。

具體而言,考慮到原銀行業的高規模、高基數,短時間內即使取得券商牌照,對其業績貢獻也不會明顯。但這是豐富收入來源、改善收入結構、應對息差收窄的一個重要轉型,戰略意義顯著,對銀行算是個利好。(銀行業研究員可以高潮一段時間了)

同時,銀行獲取牌照后,必然或多或少加劇證券行業的競爭,對現有券商算是利空。雖然發文說短期內不會對現有行業格局造成較大沖擊,但投行業務預計成為競爭重點,需要警惕利潤對投行業務依賴較大的非頭部券商。頭部券商長期來看影響不大,如果下跌還是買入機會,因為絕大多數的行業利空都利好行業龍頭!

最后,目前全市場有133家券商,同質化嚴重,監管扶優限劣思路延續,個人更看好券商的橫向并購整合趨勢。哪怕銀行需要券商牌照,直接收唄,就別新增了。

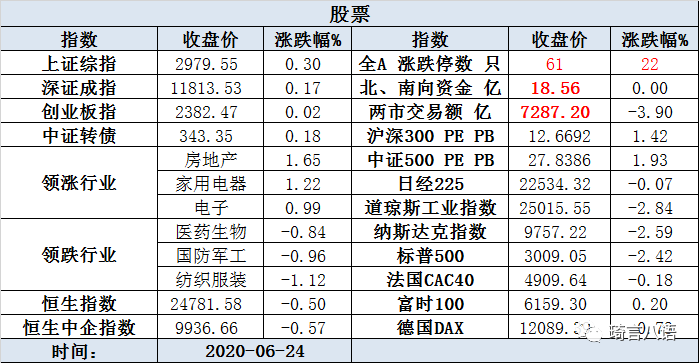

股票

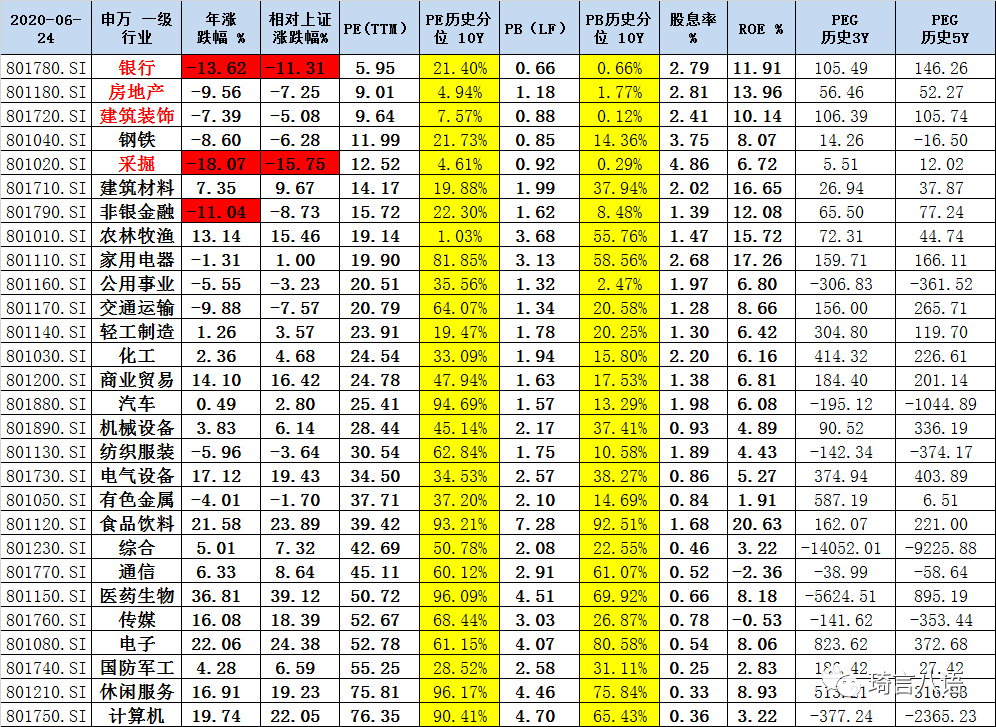

附一:申萬一級行業 漲跌幅、估值、股息率、ROE等數據

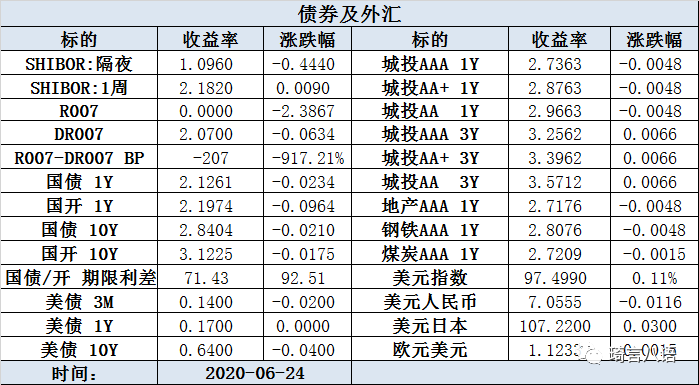

債券

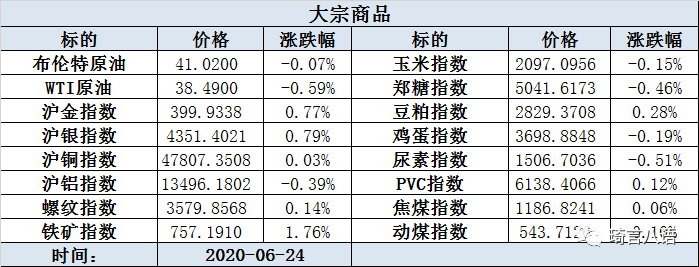

行業數據

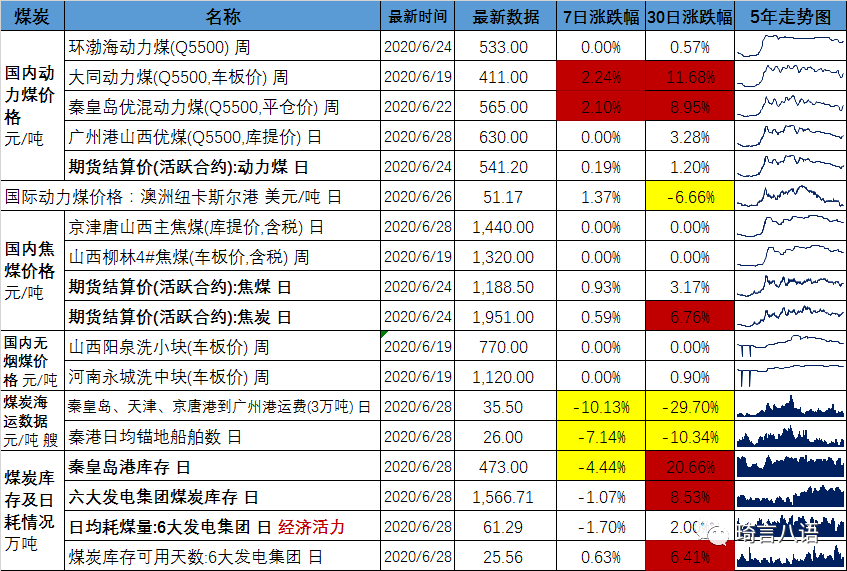

煤炭行業數據表

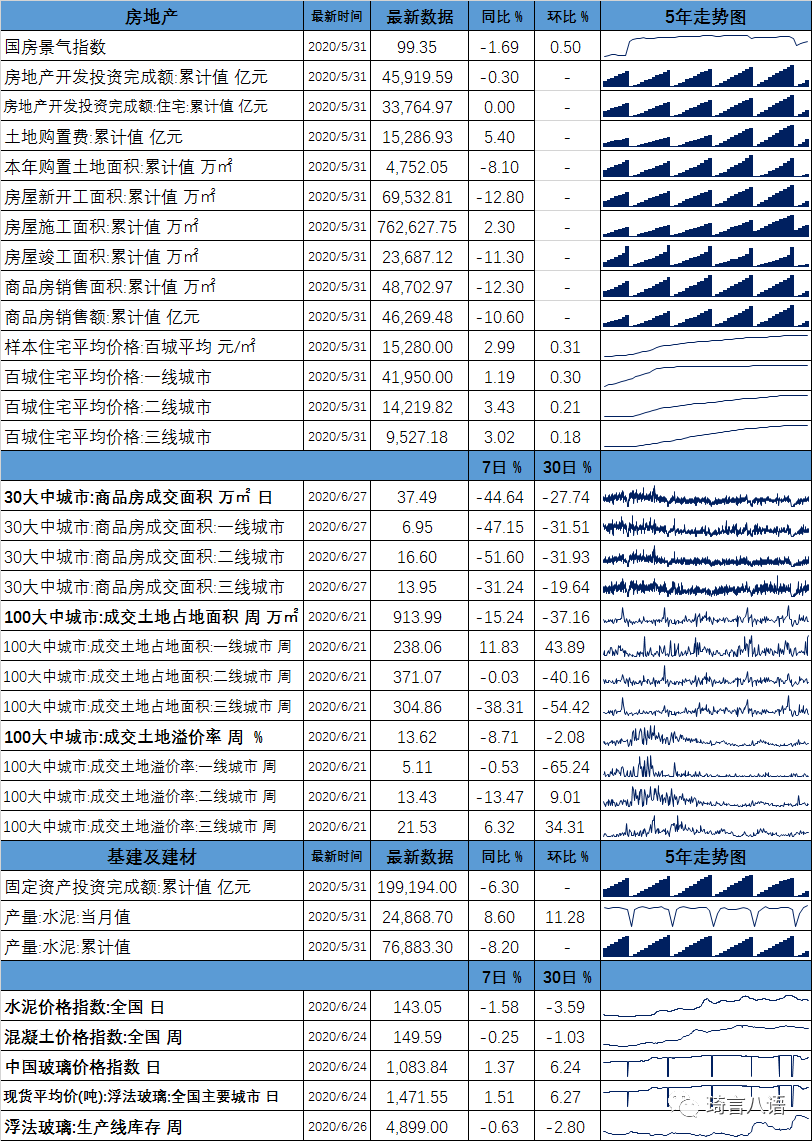

鋼鐵行業數據表

有色行業數據表

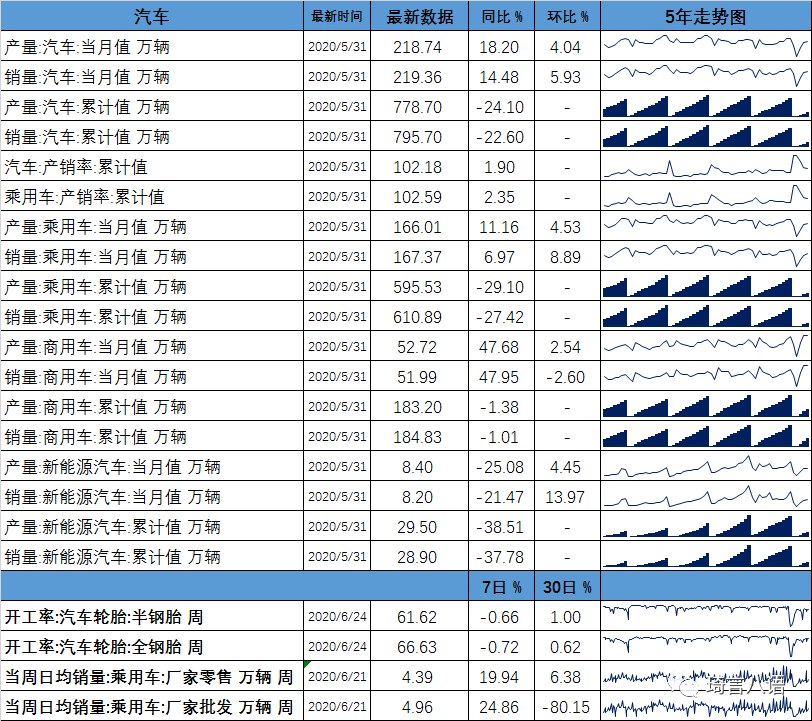

汽車行業數據表

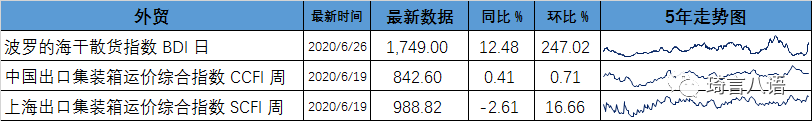

外貿行業數據表

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“琦言八語”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 銀行+券商牌照的分析

琦言八語

琦言八語