更多干貨,請關注資產界研究中心

作者:克而瑞研究中心

來源:丁祖昱評樓市(ID:dzypls)

三條紅線和貸款集中度政策出臺后,房企融資供需兩端持續收緊。2021年上半年房地產融資合規審查方面的政策監管也在持續加強,上海、北京、深圳等地嚴查經營貸款違規入市,此外,為防范房企債券違約金融風險,嚴控城投公司、弱資質企業發行公司債。

據CRIC不完全統計,2021年上半年100家典型房企的融資額為6090億元,同比下降34%,環比下降29%,是2018年以來的最低水平。從單月融資情況來看,2-6月房企的融資水平均處于低位,單月融資量在千億元左右徘徊,近五個月的平均融資額不足千億元。

在各種政策持續收緊下,房企融資規模大幅下降,政策推進下房貸集中度管理成效初顯,銀行業房地產貸款同比增速創歷史新低,從政策調控的穩定性、連續性來看,下半年融資環境將維持收緊態勢。

典型房企融資規模同環比雙降

在融資環境不放松的背景下,房企融資限制仍然頗多,房企融資水平處于低位。2021年上半年,房企累計融資總量為66534億元,環比下降22%,同比下降27%,房企融資壓力持續凸顯,同時部分房企降杠桿意愿增強,整體融資量下降明顯。

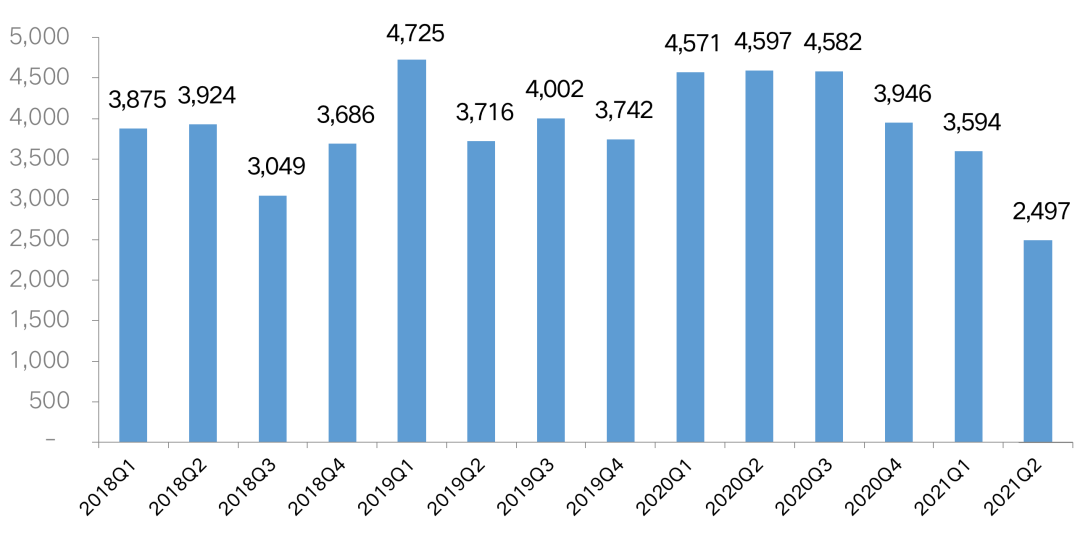

聚焦CRIC監測的典型房企來看,2021年上半年100家典型房企的融資額為6090億元,同比下降34%,環比下降29%,是2018年以來的最低水平。一季度融資額同環比雙降,且僅高于2018年三季度水平,二季度下降幅度更大。

月度數據也呈現下滑趨勢,2021年6月100家典型房企的融資總量為1067.08億元,環比上升12.7%,同比下降39.7%。其中1月融資額環比漲幅最大,達到1807億元,年初額度相對寬松的情況下,疊加上半年償債高峰,房企積極借新還舊。2月,房企融資再被收緊,持續至6月融資水平均處于地位,單月融資量在千億上下徘徊,近五個月的平均融資額不足千億元。

未來在政策調控持續下,房企融資壓力持續,融資量或將維持當前較低的態勢。

圖:2018年-2021年上半年房企季度融資情況(單位:億元)

備注:1、外幣融資統一按融資當月月末匯率換算為人民幣,監測數據不含開發貸和一般銀行貸款;

2、如沒有特殊說明,本文所有的2021年上半年融資數據統計均截止至2021年6月21日。

數據來源:企業公告、CRIC整理

超六成房企融資總量下降

上半年,僅有36%的房企融資總量有所增加,規模減少的房企中有約30%的企業同比降幅超過50%。

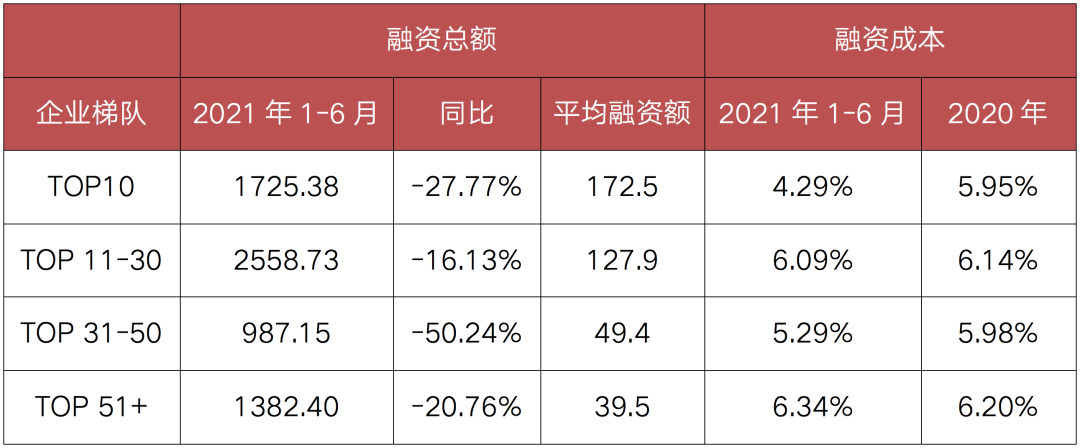

從梯隊上來看,四個規模梯隊的房企融資量均呈現同比下降,其中TOP31-50的房企下降幅度最大,同比減少53.50%至922億元,而TOP11-30規模的房企融資規模下降幅度為23.48%,降幅最小,主要在于該梯隊的房企規模增長訴求較大,雖在融資收緊下融資量有所下滑,但仍保持較為相對積極的融資態度。

表:2021年各梯隊房企融資規模變化(單位:億元)

數據來源:CRIC

單月數據來看,6月共有26家房企發行債券,發債企業個數比上月減少1家。其中,招商蛇口發債最高,發行了21.6億元的公司債,同時也發行了15億元的超短融資券;而從發債年限來看,保利發展發行的公司債年限達到7年,時間最長。從債券發行利率表現來看,中海發行3年期的20億元公司債利率最低,年化利率為3.25%。

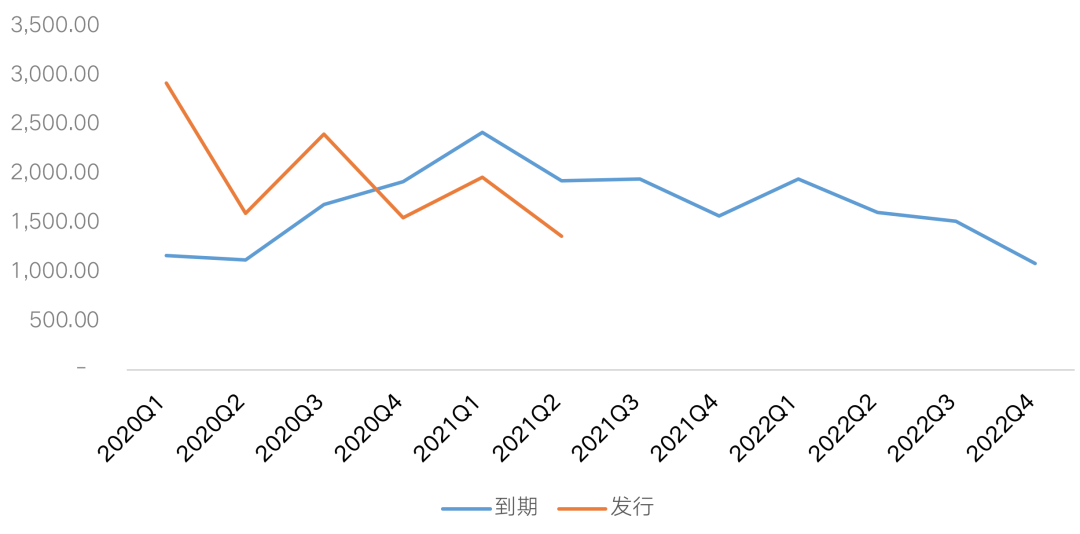

值得注意的是,2020年四季度以來房企發債及到期債券呈現“剪刀差”,房企發債量小于到期量,房企償債壓力一直處于承壓狀態。

其中,7月債券到期數量增加6筆至41筆,合計613.82億元,環比上升19.3%,房企償債壓力將再次上升。到2021年下半年,房企的到期債券為3505億元,較上半年減少19%,雖償債壓力有所緩解,但仍屬于歷史較高位,疊加下半年融資環境持續收緊的態勢,下半年房企融資將會更難,房企融資壓力將持續。

圖:房企2020年以來發債及到期債券情況(單位:億元)

數據來源:企業公告、CRIC整理

融資成本持續下降

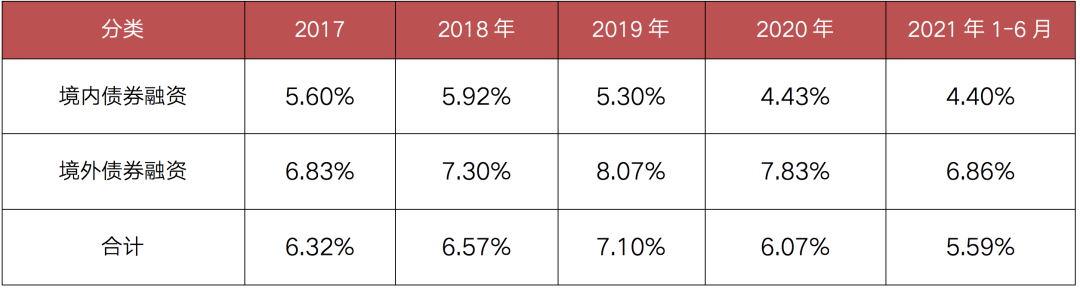

截至2021年6月,100家典型房企新增債券類融資成本為5.59%,較2020年下降0.48個百分點,其中境外債券融資成本達6.86%,下降0.97個百分點,境內債券融資成本4.40%,較2020年下降0.03個百分點。

上半年融資成本下降主要原因在于,TOP10房企如招商蛇口、保利等融資成本相對較低的龍頭企業發債量較多,其中境外融資成本下降了1.66個百分點;同時TOP31-50的房企中遠洋、越秀發行了數額較大的境外債,使得該梯隊房企境外融資成本下降0.73個百分點。

單月來看,6月房企融資成本6.45%,環比上升1.12個百分點,同比下降0.43個百分點。其中境外融資成本8.37%,環比上升1.66個百分點;境內融資成本4.60%,環比大幅上升0.81個百分點。

值得注意的是,房企境外發債成本分化愈發嚴重,低成本的企業如中海、越秀等房企利率不到3%,而部分成本較高的房企高達14.5%。具體而言,房企的境內融資利率在2.63%-7.00%之間,部分排名31-50梯隊的企業發行公司債利率相對較高,拉高了融資成本;境外融資利率范圍則為4.625%-14.50%。

表:歷年典型房企債券類融資成本

備注1:僅指境內外發行的各類債券、優先票據、中期票據等,不包含各類貸款等

數據來源:企業公告、CRIC整理

在融資環境持續收緊的狀態下,預計下半年房企融資將持續分化。財務優秀的房企將獲得更高的融資額度,有利于企業調整融資成本和結構,從而在發展及集中供地中受益;而債務狀況較差或者杠桿較高的房企,融資量增長受限,同時,部分房企的新增融資成本或將上升,短期此類房企仍將以降杠桿為主要目標。

未來房企應積極拓展更加多元化的融資渠道,優化債務結構,降低融資成本。上半年落地的公募REITs,以及支持住房租賃發展的政策推進加碼,或將成為房企融資突破的新方向。

同時,企業運營方面應持續優化組織架構,持續提高運營能力,深化銷售渠道,加快銷售端現金回流。未來“產品為王”仍是行業破局之道,房企應持續打磨自身產品力,提高自身盈利能力。

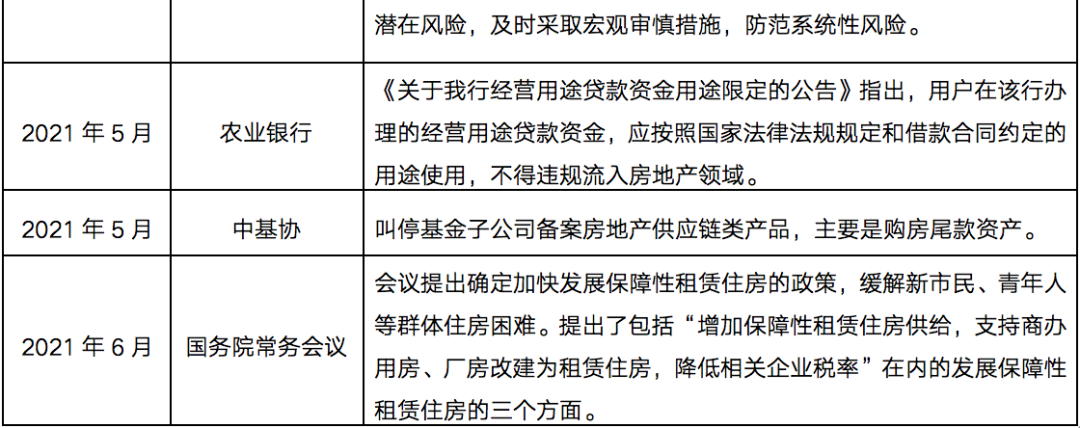

附表:2021年上半年部分房企融資相關政策

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“丁祖昱評樓市”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

丁祖昱評樓市

丁祖昱評樓市