更多干貨,請關注資產界研究中心

作者:公用評級二部

來源:聯合資信(ID:lianheratings)

2020年以來,受房地產調控政策趨嚴等因素影響,房地產開發投資增速波動下降,房地產企業信用風險事件頻出。作為房地產開發行業的上游產業,建筑施工企業或受到其信用風險傳導的影響。本文從建筑施工企業下游占款情況、應收票據承兌風險、債權性融資缺口、貨幣資金對短期債務的覆蓋程度等流動性相關指標看,民營建筑施工企業上述方面表現有所弱化。在地產調控政策仍然趨緊的背景下,客戶集中度較高、償債指標明顯弱化的建筑施工企業信用風險或將進一步暴露。

近些年,中央及地方層面發布多項對房地產行業的調控政策。2020年以來,在“房住不炒”的大背景下,房地產調控政策趨嚴。

近些年,中央及地方層面發布多項對房地產行業的調控政策。2016年中央經濟工作會議首次提出“房子是用來住的、不是用來炒的”,隨后三年的中央經濟工作會議中均提到“房住不炒”。

2020年8月20日,住建部和人民銀行在北京召開重點房地產企業座談會,研究進一步落實房地產長效機制并提出資金檢測和融資管理規則(簡稱“三道紅線”)。2020年12月,央行聯合銀保監會發布《關于建立銀行業金融機構房地產貸款集中度管理制度的通知》,劃定銀行房地產貸款集中度“紅線”,明確對5檔機構分類分檔設置明確的房地產貸款占比上限、個人住房貸款占比上限。2021年2月24日,青島市自然資源和規劃局發布《堅決落實上級有關要求,部署2021年住宅用地供應工作》,提到嚴格實行住宅用地“兩集中”同步公開出讓,即集中發布出讓公告、集中組織出讓活動。隨后,國家自然資源局向全國22個重點城市下發通知,要求住宅用地出讓工作“兩集中”,不超過3次集中發布公告和組織出讓活動。

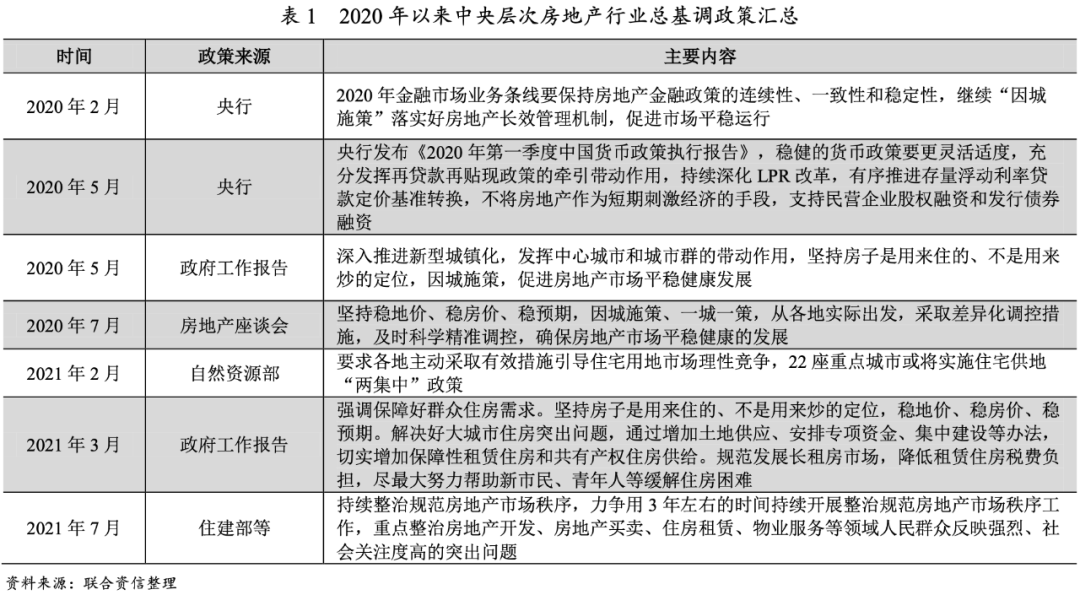

2020年以來其他房地產行業總基調政策和融資政策見下表。總體上看,房地產行業調控政策在“房住不炒”的硬約束下,調控政策趨嚴。

2015?2019年,房地產開發相關數據累計值呈持續上升趨勢;2020年受疫情影響,疊加7月底出臺的地產“三道紅線”的調控政策,房地產開發相關數據走弱。2021年以來,融資環境趨緊疊加地區房地產拿地政策持續趨嚴,房地產開發投資完成額、商品房銷售面積、房屋新開工面積的相關指標絕對值均小于去年同期。此外,受新冠疫情影響,2020年初,房地產開發相關指標累計同比大幅下降;2021年一季度,房地產開發相關指標累計同比大幅好轉,主要系上年同期相關指標較低,但自4月以來,房地產開發相關指標累計同比持續下降,房地產調控政策在行業供給端逐漸顯現作用,預計短期內房地產投資增速或將繼續維持下行趨勢。

根據《中國建筑業統計年鑒》,建筑業總產值中超過60%來自房建領域。作為建筑施工企業的第一大客戶,建筑施工企業與房地產企業業務聯系緊密。在近年房地產政策逐漸趨嚴的背景下,房地產企業的流動性壓力逐漸顯現,其風險的釋放或將逐漸向建筑施工企業傳導,本文從建筑施工企業下游占款情況、應收票據承兌風險、債權性融資缺口、貨幣資金對短期債務覆蓋程度等方面來分析建筑施工企業近年流動性變化情況。

聯合資信以94家發債建筑施工企業公布的2015-2020年年報以及2021年三季報作為基礎,以上述94家樣本企業相關指標來分析房地產企業流動性趨緊對建筑施工企業的影響。

1、建筑施工企業基本情況

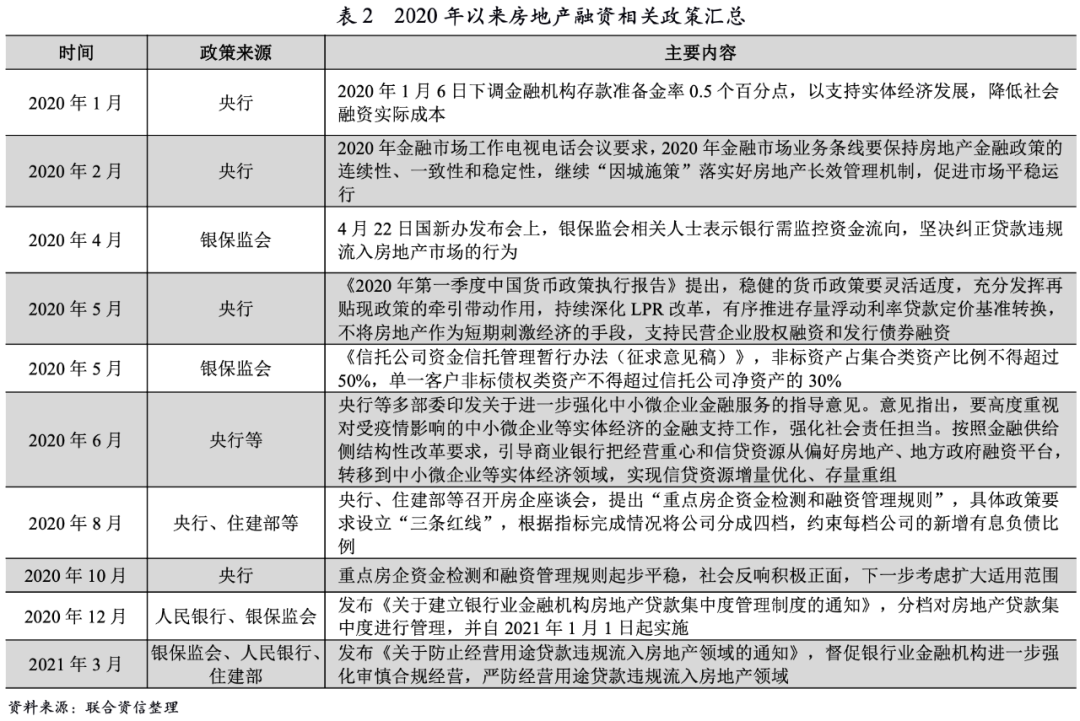

從企業性質看,94家建筑施工企業中,中央企業、地方國企和民營企業分別為47家、32家和15家,占比分別為50.00%、34.04%和15.96%。中央企業主要以中建系和中交系為主。

按級別分布看,建筑施工企業以AAA和AA+為主,其中AAA企業40家,AA+企業32家,AA企業17家,AA—企業2家,A+、A—和BB企業各1家。

在15家樣本民營建筑施工企業中,AA+企業3家,AA企業7家,AA—企業2家,A+、A—和BB企業各1家。

2、建筑施工企業相關財務指標表現

建筑施工企業下游占款壓力整體上升,民營建筑施工企業下游占款情況最為嚴重。

我們以“(應收賬款+合同資產+應收票據)/營業收入”(中位數)指標來衡量下游業主對建筑施工企業的占款情況。2015年以來,建筑施工企業該指標整體呈上升趨勢。其中:中央企業和地方國企該指標增長趨勢較為平緩;民營企業由于話語權最弱,該指標最高且2020年增幅顯著,或受房地產企業流動性趨緊影響最大。

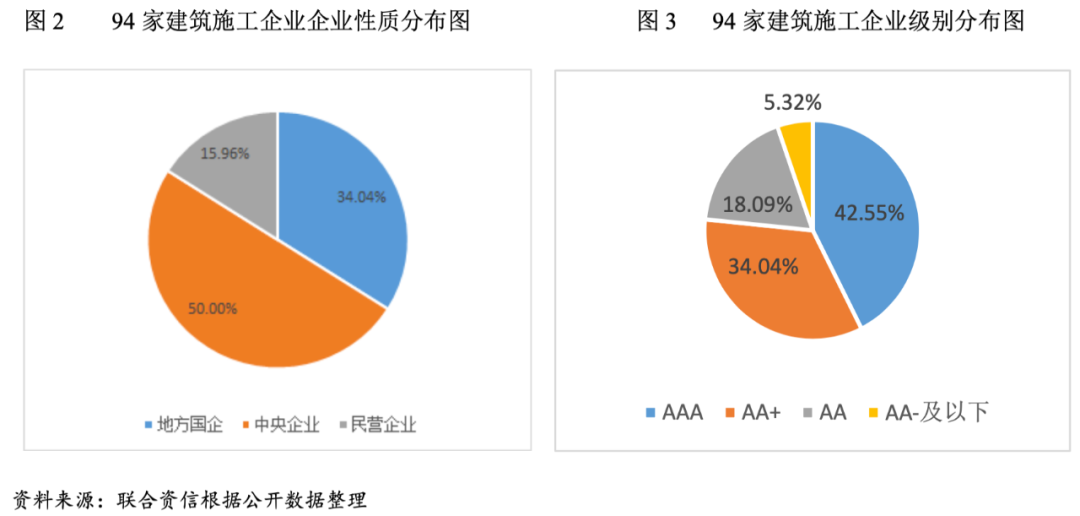

建筑施工企業應收票據整體呈增長趨勢,隨著房地產行業政策收緊,房地產企業的流動性壓力逐漸暴露,其信用風險的變化或將增加上游建筑施工企業商票承兌風險。

近年來,選擇商票支付的房地產企業越來越多,體現在建筑施工企業來看,2015-2020年建筑施工企業的應收票據整體呈增長趨勢,地方國企和民營企業趨勢基本一致,2020年增長幅度較2019年大幅提升。商票的簽發和支付對企業本身的信用背書高度依賴,隨著房地產行業政策收緊,房地產企業的流動性壓力逐漸暴露,其信用風險的變化或將增加上游建筑施工企業商票承兌風險。此外,房地產企業流動性趨緊,使其商票在二級市場的貼現率處于高位,若建筑施工企業流動性緊張導致需要使用商票貼現,則建筑施工企業將付出較高的貼現成本,壓縮其本就較低的利潤空間。

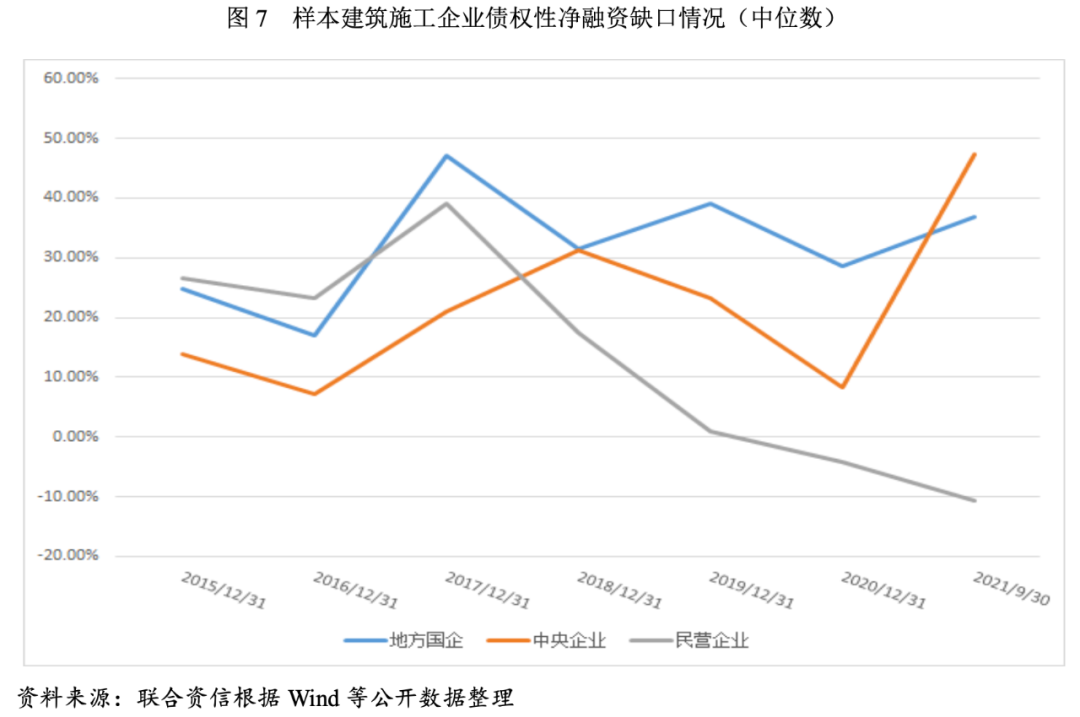

建筑施工企業債權性融資表現按企業性質分化較為明顯。其中,民營企業債權性融資缺口相關指標表現最弱。

房地產行業政策調控導致房地產企業資金壓力逐步加大,房地產企業或主動、或被動降杠桿。盡管房地產企業通過加快開工、加大銷售以回籠資金,但在各地購房政策持續趨嚴、貸款集中度管理制度出臺后限制房貸投放額度的背景下,房地產銷售與融資在嚴監管政策延續的背景下預計將持續受限,房地產企業開發資金規模將呈現下滑趨勢。進入2021年,伴隨著民營房地產企業票據違約事件頻發,陸續有民營房地產企業債券違約、九月以來部分房地產企業的簽約銷售金額大幅下滑等負面事件疊加,民營房地產企業的融資環境更加緊張,并繼續向其上游建筑施工企業傳導。我們以“(取得借款收到的現金+發行債券收到的現金-償還債務支付的現金)/償還債務支付的現金”(中位數)指標[1],來衡量樣本企業2015-2020年及2021年1-9月的債權性凈融資缺口。

從該指標可以看出,中央企業、地方國企和民營企業的表現差異較大。中央企業和地方國企自2015年以來整體融資呈現凈融入資金狀態,但區間內波動較大,主要系與其融資需求相關。但民營建筑施工企業該指標自2017年以來快速下降,2020年轉負,為-4.25%,民營企業融資情況或受房地產企業信用風險的傳導影響較大。從建筑施工企業2021年前三季度的債權性融資情況來看,民營建筑施工企業債權融資性缺口繼續擴大,為-10.58%,整體融資能力持續弱化。因而作為與房地產企業緊密綁定的建筑施工企業,其融資或受房地產企業信用風險的傳導影響。

從貨幣資金對短期債務的保障程度看,民營建筑施工企業貨幣資金對短期債務覆蓋程度最低。

自2015年以來,建筑施工企業貨幣資金對短期債務的覆蓋程度整體呈波動下降趨勢。其中,中央企業貨幣資金對短期債務的覆蓋程度最高;民營企業貨幣資金對短期債務的覆蓋程度一直在1倍以下,其貨幣資金對短期債務覆蓋程度最低,2021年9月底該指標降至0.51倍,達到自2015年以來的最低值。

近年來,在“房住不炒”的大背景下,房地產調控政策趨嚴,部分房地產企業信用風險逐步暴露。建筑施工行業作為房地產行業的上游產業,或受房地產行業信用風險傳導的影響。通過分析相關指標,建筑施工企業業務回款情況逐年走弱;建筑施工企業融資或受房地產企業信用風險的傳導影響,其中民營企業債權性凈融資缺口自2020年以來持續擴大;民營建筑施工企業貨幣資金對短期債務覆蓋程度最低。民營企業話語權最弱,其抵御風險能力較差,或受房地產企業流動性緊張影響,引發自身流動性風險。

建筑施工企業的產業鏈地位較低,與房地產企業緊密綁定,其業務規模一方面受房地產行業景氣度影響,另一方面在業務模式上話語權較弱,容易發生墊資、被拖欠款項等情況,其信用資質易受房地產企業風險水平變化的影響。因此,對于客戶集中度較高、償債指標明顯弱化、資金壓力較為突出的建筑施工企業需加強關注。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“聯合資信”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

聯合資信

聯合資信