更多干貨,請關注資產界研究中心

作者:地產資管界

來源:地產資管界

高杠桿的閩系房企陽光城未避免成為下一個泰禾,終于提前“買了份保險”,拉入險資作“戰投”靠山。

在去年底陽光城引吳向東進入董事局的時候,坊間猜測朱榮斌透露出的所謂戰投會是平安。因為華夏幸福正是引入了吳向東,才得到了平安的入股。

但這次陽光城的戰投既在意料之中,又在意料之外。意料之中是引入了和平安一樣的具有深厚背景和資金實力的險資,意料之外則是泰康這家較少參股房企的險資機構。

9月9日,陽光城發布公告透露,關于控股股東與泰康人壽及泰康養老簽署合作協議相關事項。約定泰康人壽及泰康養老通過協議受讓的方式,從上海嘉聞受讓陽光城13.53%的股份,共計5.55億股。

泰康人壽較早便涉足地產業務,但入股房企不多見。2010年泰康人壽成立子公司泰康之家涉足養老地產,曾提出養老地產千億的投資目標。2016年6月,泰康人壽旗下子公司泰康資管曾出資60億元認購保利地產7.32億股,成為保利地產第二大股東。

“對賭協議”承壓

當然,資本是帶著逐利目的來的,引入泰康人壽,陽光城也進行了所謂業績承諾與補償的對賭協議。

為了確保泰康方面的收益,陽光城控股股東陽光集團做出承諾,以2019年陽光城40.2億元歸母凈利潤為基礎,2020年至2024年間,陽光城歸母凈利潤每年年均復合增長率不低于15%。且前5年累積歸母凈利潤數不低于340.59億元(歸母凈利潤平均年增長率應高于18.13%)。并承諾,陽光城這5年累積歸母凈利潤數不低于340.59億元。

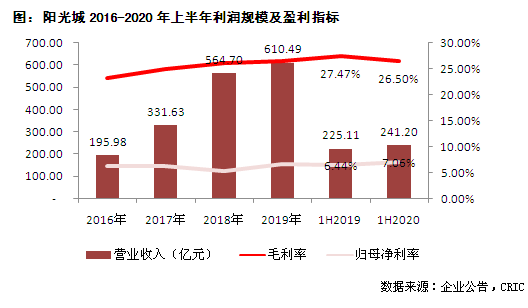

但根據2020年半年報數據顯示,2020年上半年里,陽光城實現歸母凈利潤17.03億元,同比增長17.53%。未來4年,歸母凈利潤平均年增長率若想達到高于18.13%,陽光城壓力還是比較大的。

業績承諾期前5年內,以2019年歸母凈利潤為基數,如出現任一會計年度的年均復合增長率低于15%,則陽光集團應對公司進行現金補償,補償金額為=(當期期末承諾歸母凈利潤數-當期期末歸母凈利潤數);截至2024年底,如前5年累積實際歸母凈利潤小于累積承諾歸母凈利潤(即340.59億元),則陽光集團應對公司進行現金補償,補償金額為=(截至當期期末累積承諾歸母凈利潤數-截至當期期末累積歸母凈利潤數-累積已補償金額)。

如前5年累積實際歸母凈利潤達到累計承諾歸母凈利潤,則陽光集團無需對上司公司進行現金補償,陽光集團因平均年增長率低于15%支付的現金補償(如有),公司不予退回。業績承諾期的后5年內,如出現任一會計年度的實際歸母凈利潤小于承諾歸母凈利潤,則陽光集團應對上市公司進行現金補償。

若觸發業績承諾未達成而現金補償的情形,陽光集團應在上市公司相應會計年度的審計報告披露之日起出具后10個工作日內向上市公司足額支付現金補償金額。若泰康人壽及泰康養老合并持股低于9%,上述業績承諾事項由各方另行協商并及時披露。

據業內研究人士認為,前五年年均15%的增長率以及此后分階段的增長率,如果以單一年度來看,是比較容易實現的,但如果放入一個長周期框架內,將歸母凈利潤的實現鎖定為十年,這種要求對一家仍在成長中的企業來說確實存在一定難度。

“行業有周期,企業經營也有一定起伏,還可能碰到政策調控等各種變化,這些都增加了經營業績的不確定性;如果達不到要求,還要進行差額補償。綜合來看,這些要求對于陽光城來說,有一定難度。”上述業內研究人士表示。

盈利能力并不樂觀

2019年國內上市房企TOP50的平均凈利潤率是14.29%,但陽光城從2015年以來,凈利潤率就一直維持在7%左右,遠低于行業平均水平。

與此同時,負債營收同步增長也在拖累陽光城的ROIC(即投資回報比)。一般情況下,這個數值越大,企業經營效率越高,盈利能力也更強。

根據萬得數據,陽光城今年上半年的ROIC只有1.16%,低于3.5%的ROIC紅線,更是低于5%左右的行業平均水平。

這意味著陽光城的盈利質量其實不高,而且從存貨周轉速度來看,陽光城的經營效率也有待提高。

根據財報數據,陽光城當前存貨規模為1832億元,較去年全年的1758億元增加了74億元,但公司存貨去化速度似乎有些不如人意。

近三千億負債壓頂 踩中兩條融資紅線

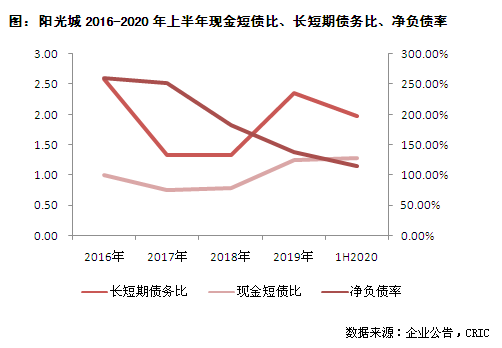

和泰禾一樣,以高杠桿著稱的閩系房企陽光城,負債規模不斷攀升。截至2020年6月底,陽光城總負債近三千億,較去年同期增長10.6%。有息負債為1121億元,與去年年底水平相差不大。其中,短期有息負債為376.52億,較去年年底激增12.2%;賬面現金存量484億元,現金短債比為1.03倍,手持現金勉強覆蓋短期債務,具有短期償債壓力。

地產行業通常用凈負債率來衡量企業負債((有息負債-貨幣資金)/ 所有者權益),2019年末,陽光城該指標達到138%,屬于較高水平,在當年前20強企業中位居第6。

數據來源:各公司2019年年報,排名依據克爾瑞2019全口徑銷售額

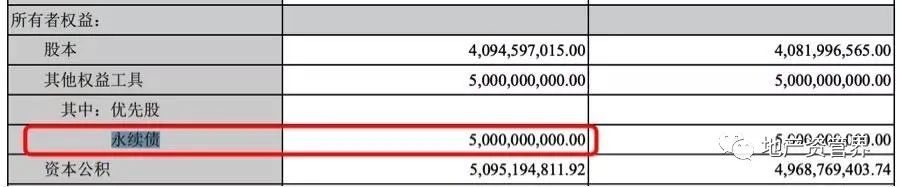

本報告期末,陽光城的凈負債率略有下降,為115%。但值得注意的是,陽光城還有50億元的永續債。從法律上來講,永續債不強制還本付息,具有股權的性質,因此被列入權益工具。但在實際操作中,大部分發行方還是會按時還息,又變成了實質上的有息負債。如果將這50億元的永續債考慮進去,那么陽光城2019年末的凈負債率將達到164%。本報告期末則為136%。

8月份,陽光城作為被住建部、央行招到北京去開座談會的12家房企之一,被要求有效控制負債,并要求在9月底前提交降負債方案。

按照監管部門設置的“三道紅線”,為紅線1:剔除預收款后的資產負債率大于70%;紅線2:凈負債率大于100%;紅線3:現金短債比小于1倍。據2020年中報數據顯示,陽光城的三個指標分別為78%、115%、1.03,踩紅線兩條,第三條指標勉強合格。按照傳言中的規定,有息負債規模年增速不得超過5%。

高額的擔保,大股東高比例質押,也是陽光城債務隱憂的一個側面。根據陽光城最新披露數據,截止到8月15日,陽光城對旗下全資子公司及部分參股公司的擔保金額累計達到1090.73億元,占最近一期經審計合并報表歸屬母公司凈資產407.83%。擔保規模超公司4倍凈資產,對上市公司而言是個危險的信號。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“地產資管界”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

地產資管界

地產資管界