更多干貨,請關注資產界研究中心

作者:YYRating狗

來源:YY評級(ID:YYRating)

摘要

回顧蘇寧系這短短四個月的變化,易購從購回債券、頻頻質押股權、再到最后國資進場,而集團則是借新還舊、小幅出售股份再到轉讓股份給國資。當年借錢買買買,現在到還錢的時候就要取舍賣什么留下什么了,現在張老板選擇出售上市公司,股權轉讓后,易購將處于無控股股東、無實控人的狀態,張老板仍是第一大表決權股東。需關注未來的控制權變化,若變更,易購資質的修復仍取決于自身經營能力,但是國企的背景會對易購的再融資環境有一定加分。而電器集團靠出售股權得到的這陣“及時雨”,會適當的改善當前的局面。

一、蘇寧易購的邊際變化

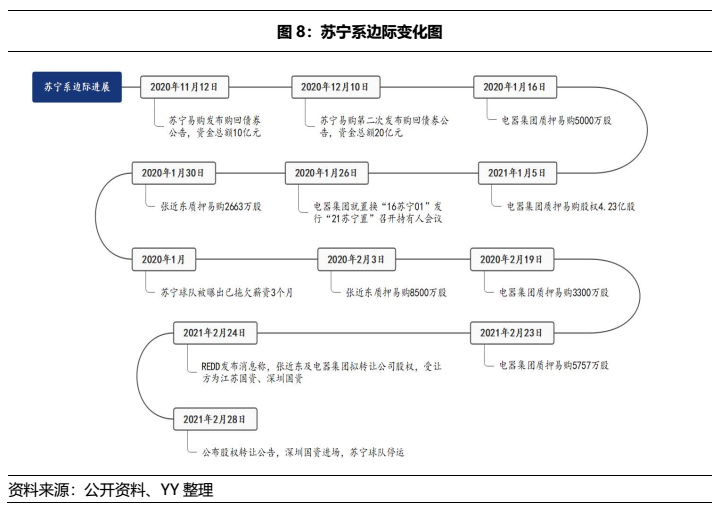

1.1想過自救——兩次購回債券

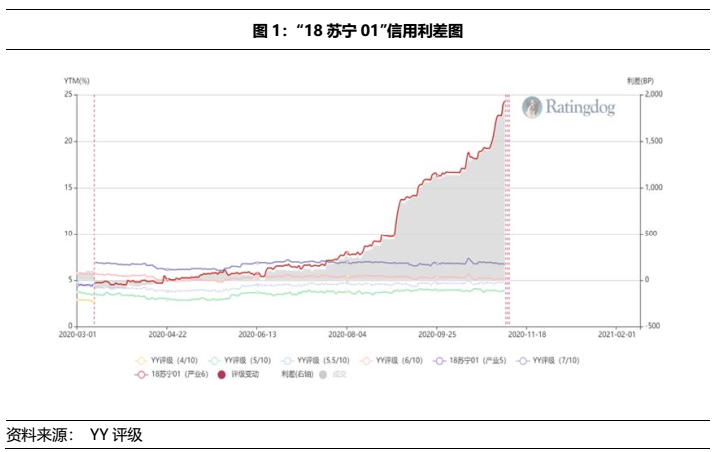

2020年8月初,蘇寧易購相關債券遭遇砸盤,利差逐漸走闊,信仰明顯處于波動狀態,市場的擔憂和價格的相互印證,進入負循環階段。

而在2020年11月12日,或是出于穩定市場情緒的考慮,蘇寧易購發布公告稱:將使用自有資金對公司發行的“18蘇寧01、18蘇寧02、18蘇寧03、18蘇寧04、18蘇寧05、18蘇寧06、18蘇寧07”進行購回,債券購回資金總額為人民幣10億元;2020年12月10日,公司又發布公告對上述七只債券進行第二次購回,債券購回資金總額為20億元。就這波主動購回債券的處理來看,公司自救的態度十分強烈。

1.2債務承壓——質押股權

2021年初到2021年2月底,蘇寧易購共發布了6次股東股份質押的公告。而2019年、2020年,公司僅各有過兩次的股東股份質押。對比頻率,不難看出股權高頻的背后,是公司債務和流動性的承壓。

從時間線及主體來看,2021年以來電器集團共質押了近5.63億股,張近東共質押了1.12億股,主要用于補充質押和融資相關。截至2021年2月23日,蘇寧電器集團持有公司19.88%的股份,共計質押8.97億股,占所持股份的48.47%;截至2021年2月3日,張近東及一致行動人蘇寧控股集團有限公司合計持有公司24.94%股份,共計質押4.11億股,占所持股份的17.72%。

1.3 塵埃落定——股權轉讓、國資進場

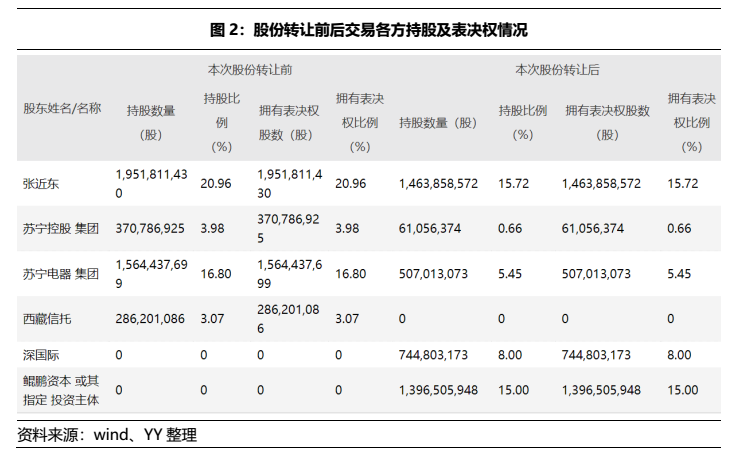

2月末,在張近東及蘇寧電器轉讓公司股權的消息流傳近一周后,易購于2021年2月28發布公告稱,深國際控股及深圳市鯤鵬作為受讓方,與張近東、蘇寧控股集團、蘇寧電器集團、西藏信托作為出讓方,就收購蘇寧易購8%、15%股份訂立了股份轉讓框架協議。

根據框架協議,深國際、鯤鵬資本擬按6.92元/股的價格,分別收購蘇寧易購7.45億股、13.97億股股份,占公司總股本的8%、15%,交易分別作價51.54億元、96.63億元。蘇寧易購2月24號的收盤價為7元,以此計算,深國際與鯤鵬資本的收購價格下折幅度僅有1.14%。

本次交易完成后,上市公司原控股股東、實控人張近東及其一致行動人蘇寧控股集團持股比例將降至16.38%,蘇寧電器集團持股比例降至5.45%,鯤鵬資本持股比例為15%,深國際持股比例為8%,張近東仍為蘇寧易購的第一大表決權股東。

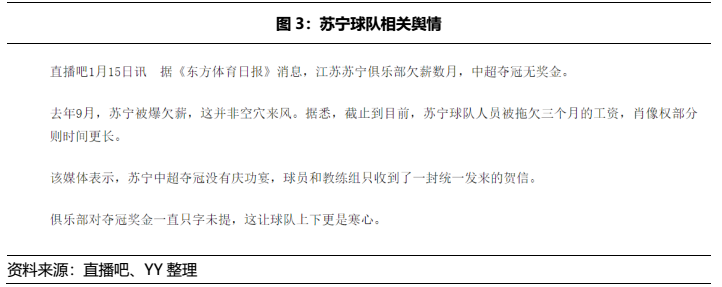

同天,蘇寧球隊發布了停運的公告,追溯1月的輿情可以發現,之前蘇寧球隊就爆出欠薪三個月的消息,也印證了之前整個蘇寧系流動性的緊缺,另外此番剝離球隊,也有回歸主業,剝離無關副業的決心。

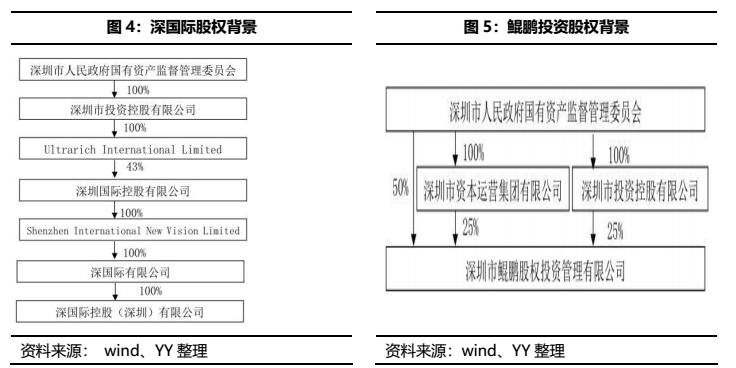

回歸此次股權受讓,受讓方的情況如下,深國際控股是一家以物流、收費公路為主業的企業,以深圳及粵港澳大灣區、長三角和環渤海地區為主要戰略區域,而鯤鵬資本是一家以股權投資管理為主業的戰略性基金管理平臺。股份轉讓完成后,深國際、鯤鵬資本將作為公司的產業投資人,圍繞商品供應鏈、電商、科技、物流、免稅業務領域,提供支持。

作為土生土長的江蘇企業,最后進場的并非此前傳言中的江蘇國企財團,而是深圳國資,那深圳國資為什么要進入已是紅海的電商領域呢?估計是各種博弈和利弊權衡的結果?首先深國資救助民營企業有跡可循,早在2018年,深圳國資委就出資近100億解救一批在當地的上市民營企業,包括英飛拓、科陸電子、怡亞通等,入住蘇寧后,易購將在深圳設立華南地區總部,對當地的就業、發展等也有一定促進作用。

另外從業務匹配度來看,蘇寧此前在物業方面也投入較多的心血(截至2020年12月31日,蘇寧易購已在48個城市投入運營67個物流基地,且之前深創投不動產與蘇寧物流已先后于2018年、2019年、2020年發行三期物流倉儲基金,蘇寧與深圳的淵源頗深。考慮到深國際控股也有對應的物流板塊,也會對公司的物流業務起到一定的協同幫助作用。

二、電器集團的邊際變化

電器集團,主要發私募,雖然并表易購,但是從母公司報表來看,更像是民營控股的模式,資金流向并不清晰,部分是蘇寧置業,部分是一些往來股權投資,包括恒大的股權對賭,監管稍弱,資質相對偏弱,但債務壓力更大。在這躁動的四個月中,電器集團也有一些動作。

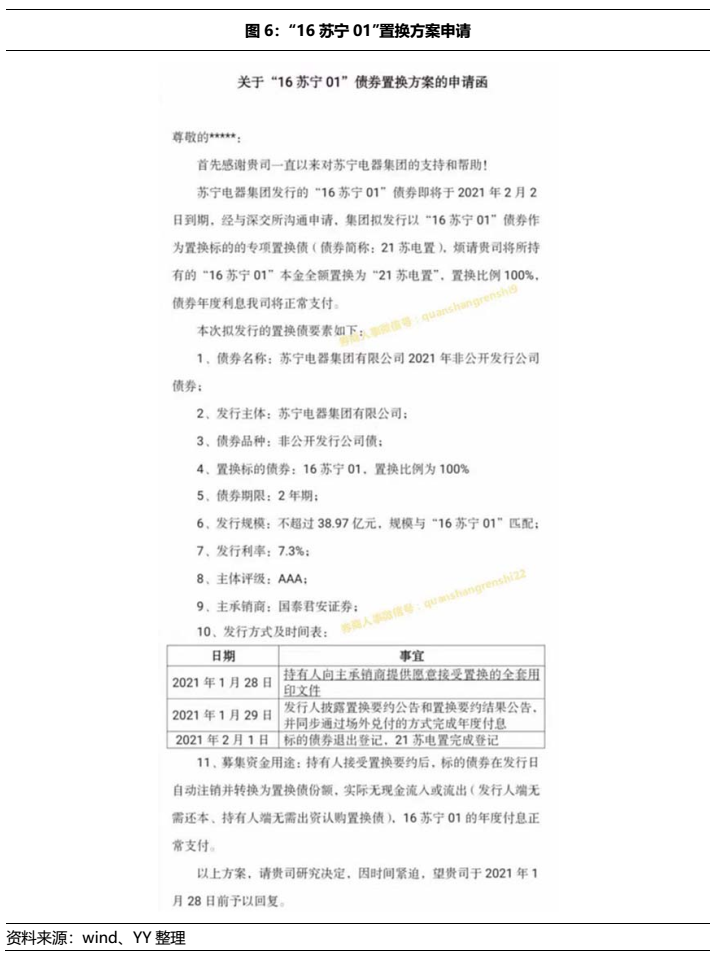

2.1 “以新換舊”——變相續債?

1月26日,電器集團召開千萬以上持有人會議,擬發行以“16蘇寧01"債券作為置換標的的專項置換債“21蘇電置”,置換比例為100%,發行規模與16蘇寧01匹配,不超過38.97億元,發行利率為7.3%,持有人接受置換要約后,標的債券在發行日自動注銷并轉換為置換債份額,實際無現金流入或流出,16 蘇寧01的年度付息正常支付。此番操作,無疑是再融資受阻下的決定,最終置換債“21蘇電01”發行28.54億元。

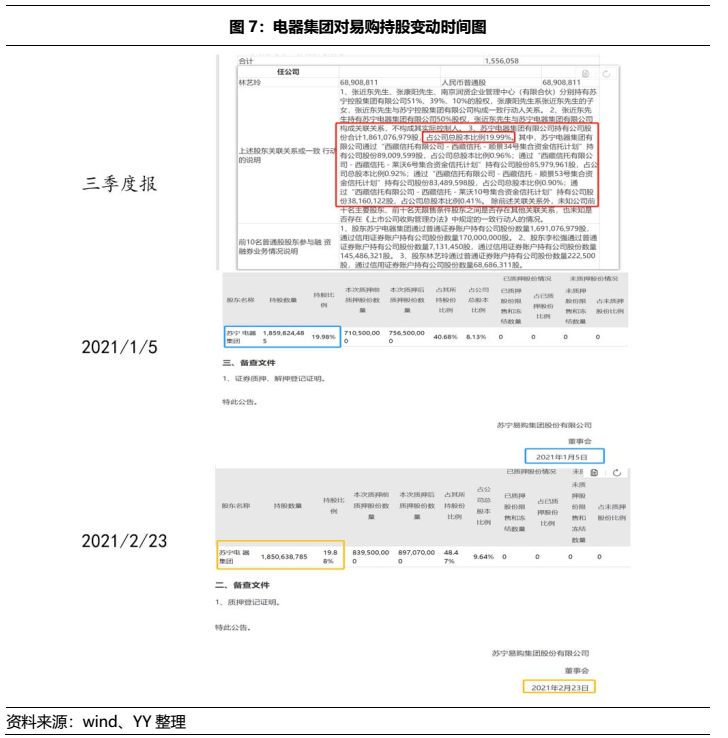

2.2 減持股份——從19.99%到19.88%

從近期蘇寧易購披露的公告來看,電器集團對其持股已經悄悄發生了變化。易購的三季度報顯示,當時蘇寧電器對公司保持19.99%的持股(直接持有+信托持有);而從1月5號的股權質押公告來看,電器集團對其持股變成了19.98%;直到2021年2月23日質押公告披露,電器集團持股已經變成了19.88%。

從19.99%到19.95%,再到19.88%,雖然變動份額較小,但是也不難推測,電器集團在慢慢地出售股權以獲得流動性支持。

在本次股權轉讓公告中披露,本次股份轉讓款將優先用于通過增資蘇寧電器集團等方式來提高股份轉讓方的資本實力,優化財務結構,對于電器集團來說也是一陣及時雨。

回顧蘇寧系這短短四個月的變化,易購從購回債券、頻頻質押股權、再到最后國資進場,而集團則是借新還舊、小幅出售股份再到轉讓股份給國資。那蘇寧系的未來到底怎么走,先來關注一下目前的存續債務壓力。

三、債務壓力及存續債到期時間

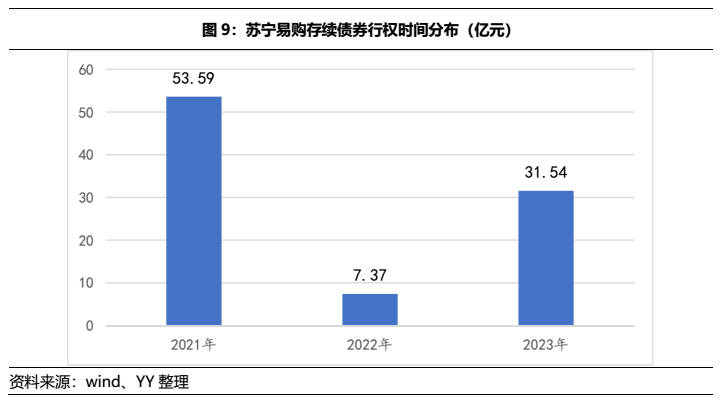

3.1 蘇寧易購

截至2021年3月1日,蘇寧易購存續債券12只共計92.13億元,其中包含4只ABS共計33.54億元。按行權時間統計,最近一只是即將在4月19日到期的 “18蘇寧01”,余額13.32億元。從時間段來看,2021年需行權53.59億元,2022年面臨7億元的行權壓力(為19云智優),2023年需行權31.54億元(包括15.924億元的20云享A、6.635億元的20云享B、3.981億元的20云享C)。

3.2 電器集團

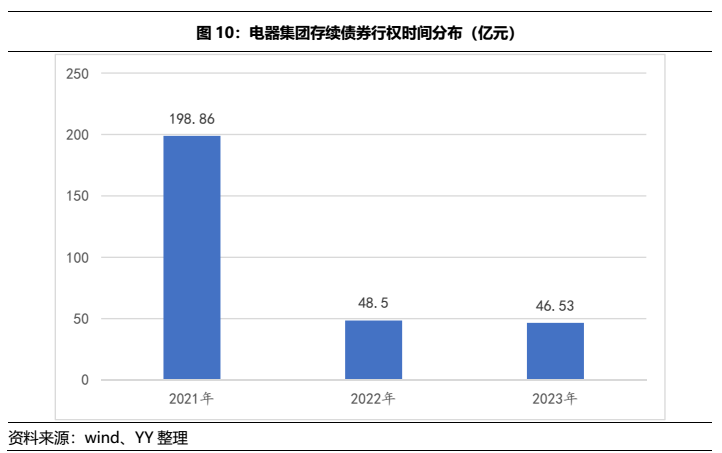

截至2021年3月1日,電器集團存續債共20只,其中私募債12只,另有6只ABS和2只ABN,合計293.89億元。按行權時間統計,最近一只是3月22日面臨行權的合計16.4億元“17蘇寧01”。債券行權分布來看,2021年是集團壓力最重的一年,面臨198.86億元的兌付(包含83.35億元的ABS和10.63億元的ABN);2022面臨48.5億元的行權(包含28億元的20蘇寧A1、4億元的20蘇寧A2);2023年有46.53億元的行權。

回顧蘇寧系近些年的發展,當年借錢買買買,現在到還錢的時候就要取舍賣什么留下什么了,現在張老板選擇出售上市公司,股權轉讓后,易購將處于無控股股東、無實控人的狀態,張老板仍是第一大表決權股東。

需關注未來的控制權變化,若變更,易購資質的修復仍取決于自身經營能力,但是國企的背景會對易購的再融資環境有一定加分。而電器集團靠這陣“及時雨”,會適當的改善當前的局面。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“YY評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: YY|蘇寧的魄力:壯士斷腕

YY評級

YY評級