更多干貨,請關(guān)注資產(chǎn)界研究中心

作者:Rating狗

來源:YY評級(ID:YYRating)

摘要

冀中那么努力,那么天津呢?

悲觀者的視角里,慘不忍睹。樂觀者的視角里,機會勃勃。誰對誰錯,其實暫無定論,核心是定價的差異,沒有那么好和沒有那么差總是相對的。

本文是對天津的城投進行了系統(tǒng)梳理,存續(xù)債和到期情況,債市信用建設(shè)任重而道遠,出清不等于無序違約。

本文不構(gòu)成方向判定,而是信息維度的展示為主。

任君采擷。

一、天津概覽

1.1平臺情況

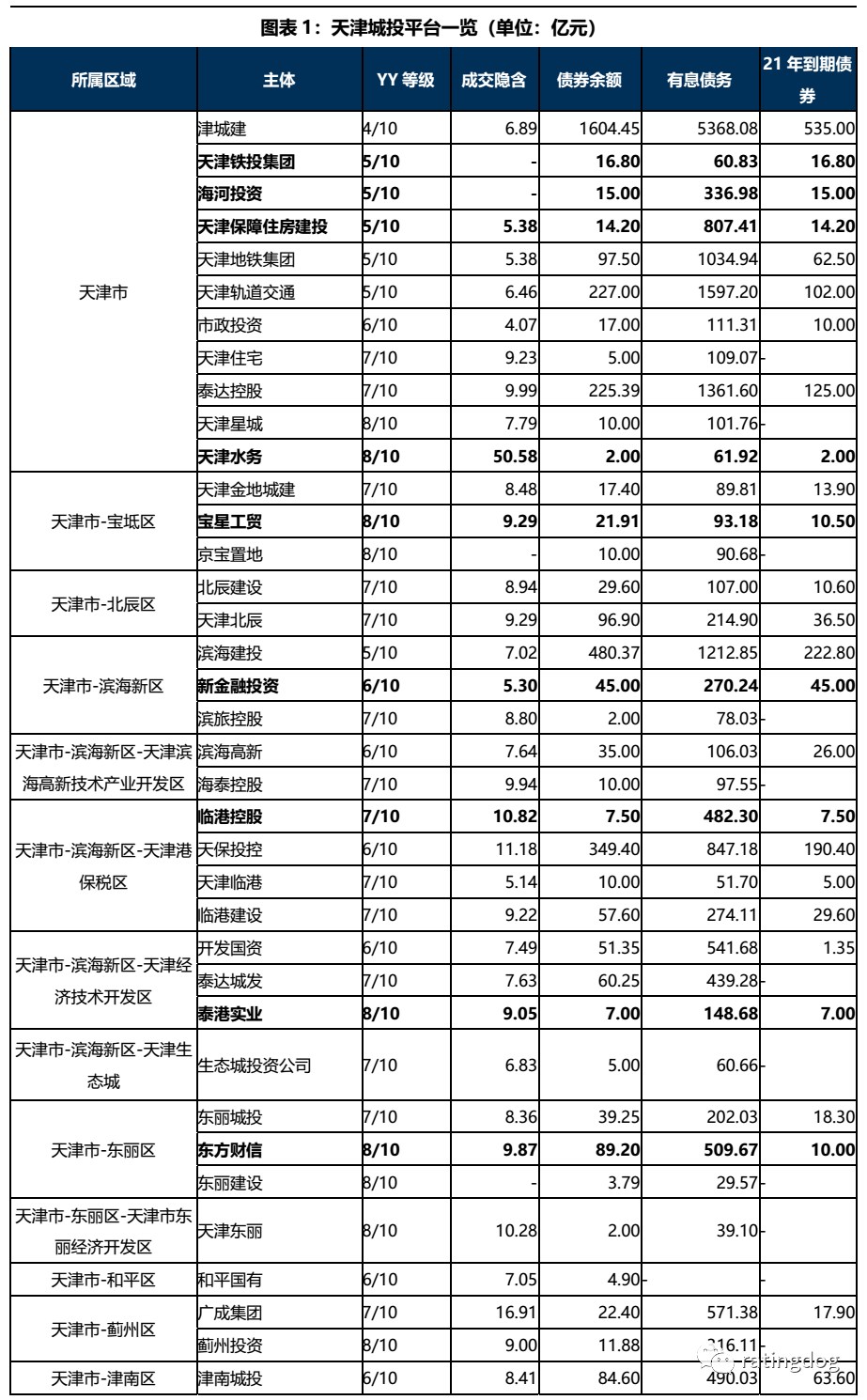

根據(jù)YY評級口徑,目前天津市有存續(xù)債的平臺共45個,從區(qū)域來看主要集中在天津市和濱海新區(qū);從YY評級來看,主要集中在評級6-7,整體資質(zhì)偏弱。

從21年到期/行權(quán)債券占存續(xù)債余額比例來看,有19個平臺21年到期債券占比超50%,其中7個平臺存續(xù)債券均在21年到期/行權(quán),整體來看天津區(qū)域城投平臺21年債券到期壓力較大。

1.2債務情況

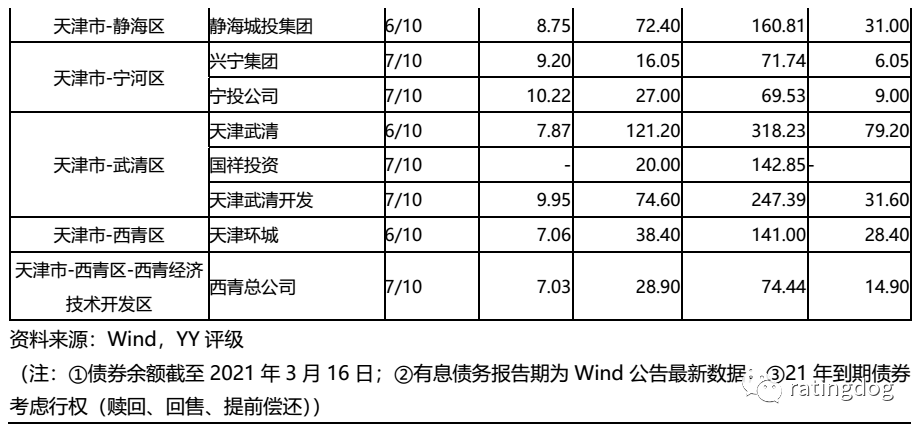

天津市2019年YY Ratio在全國各省(市/區(qū))排名第6,為 618.09%,整體債務壓力較大。分區(qū)域來看,薊州區(qū)和東麗區(qū)YY Ratio最高,均超1000%;其次為濱海新區(qū)、津南區(qū)和寧河區(qū),YY Ratio均超過了500%。

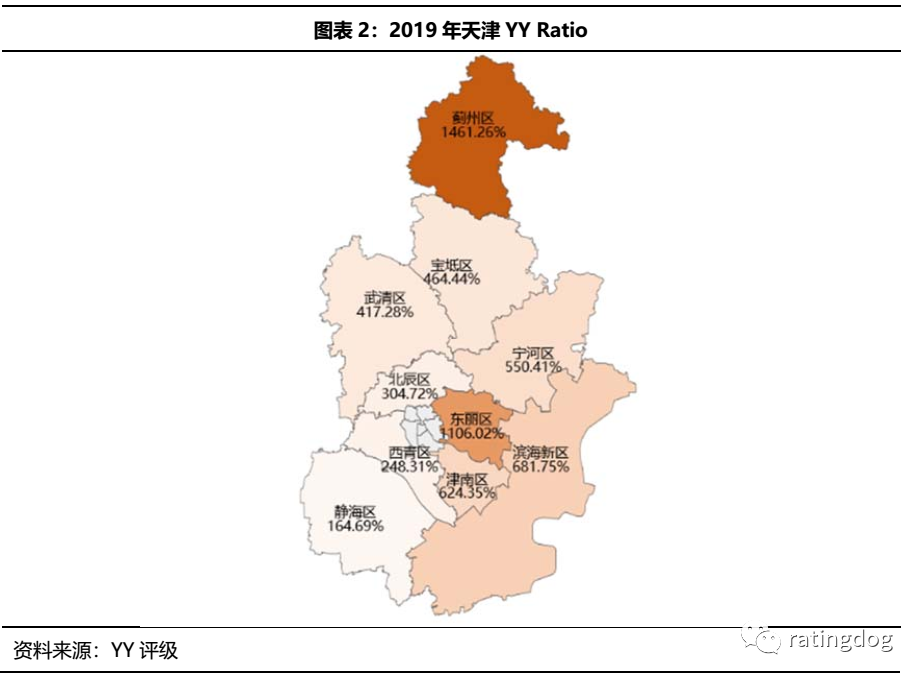

截至21年3月16日,天津區(qū)域城投平臺債券余額4,193.19億,其中1,798.60億元將于21年到期,占比42.89%,整體償債壓力較大。從存續(xù)債到期月份來看,21年4-11月均有超100億債券到期,其中4月份到期債券超300億。

1.3成交情況

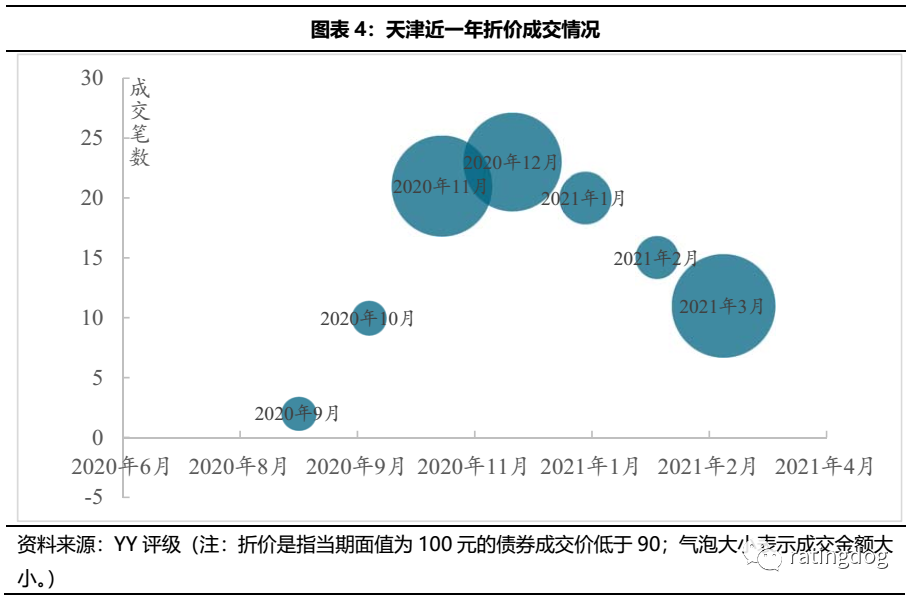

我們按月統(tǒng)計了20年以來天津區(qū)域城投平臺折價成交情況,從20年9月開始,天津區(qū)域開始出現(xiàn)折價成交;20年11月永煤違約后,折價成交開始增多,且呈上升趨勢。21年1-2月或因假期,折價成交回落,但經(jīng)歷2月華夏幸福違約沖擊后,3月上旬折價成交金額開始與20年11月全月持平。

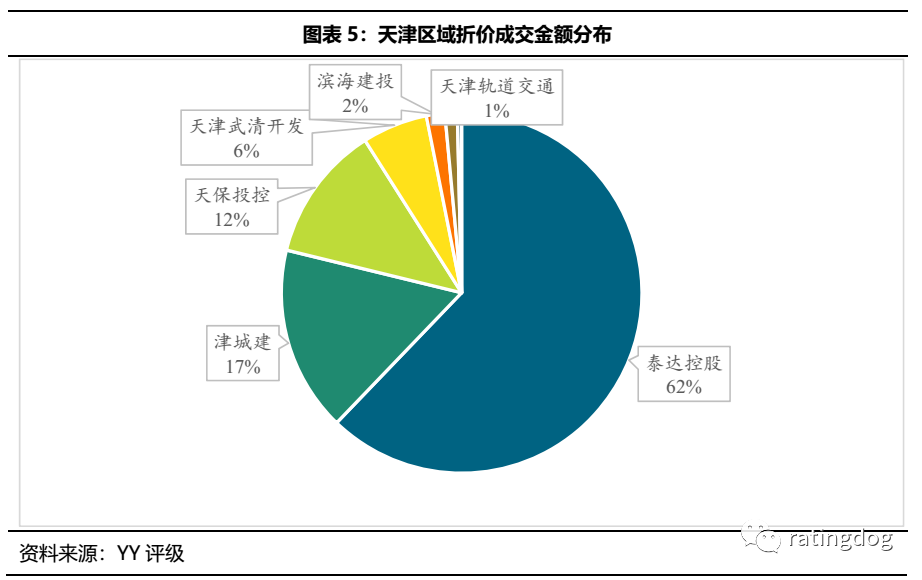

天津區(qū)域折價成交主要集中泰達控股、津城建、天保投控、天津武清開發(fā)、濱海建投、天津軌道交通、天津武清、市政投資等平臺,其中泰達控股成交金額占比最高,達62%。

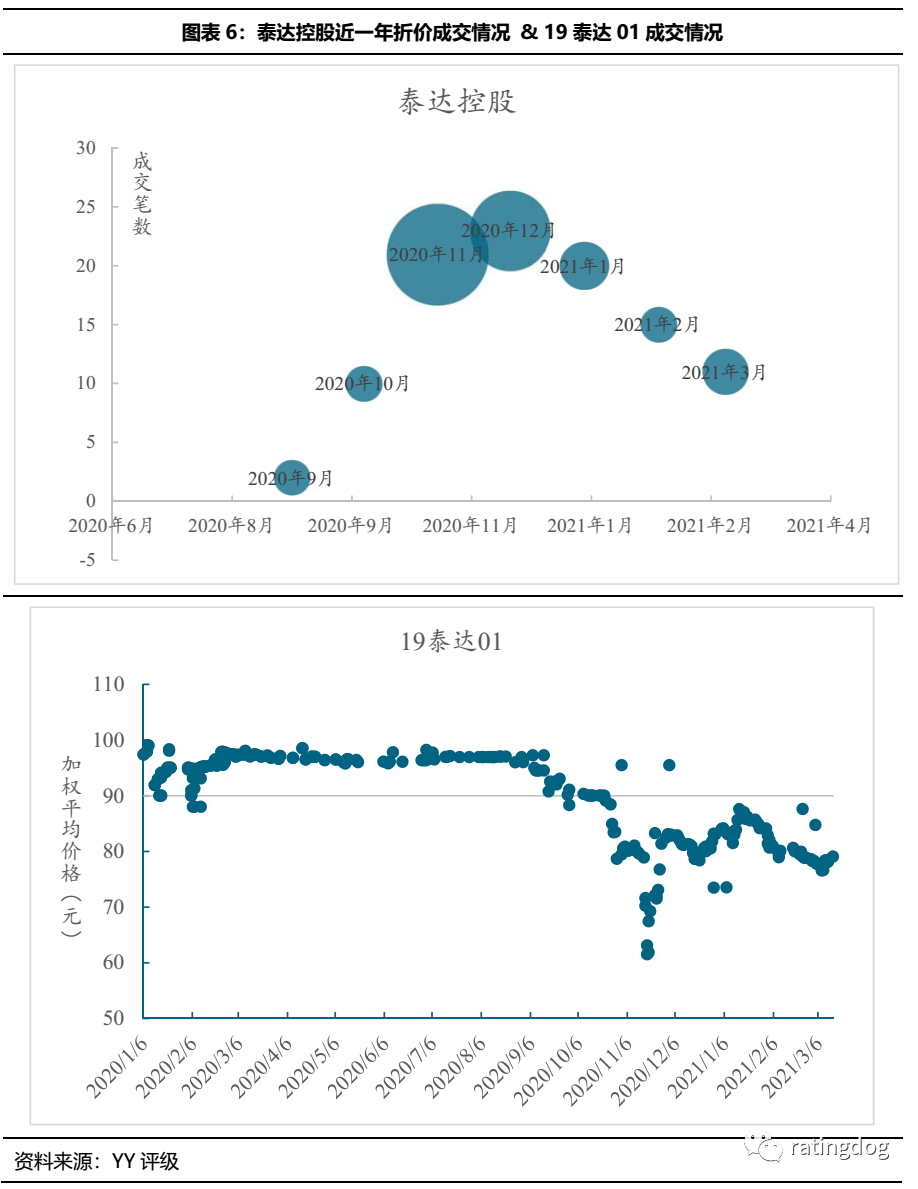

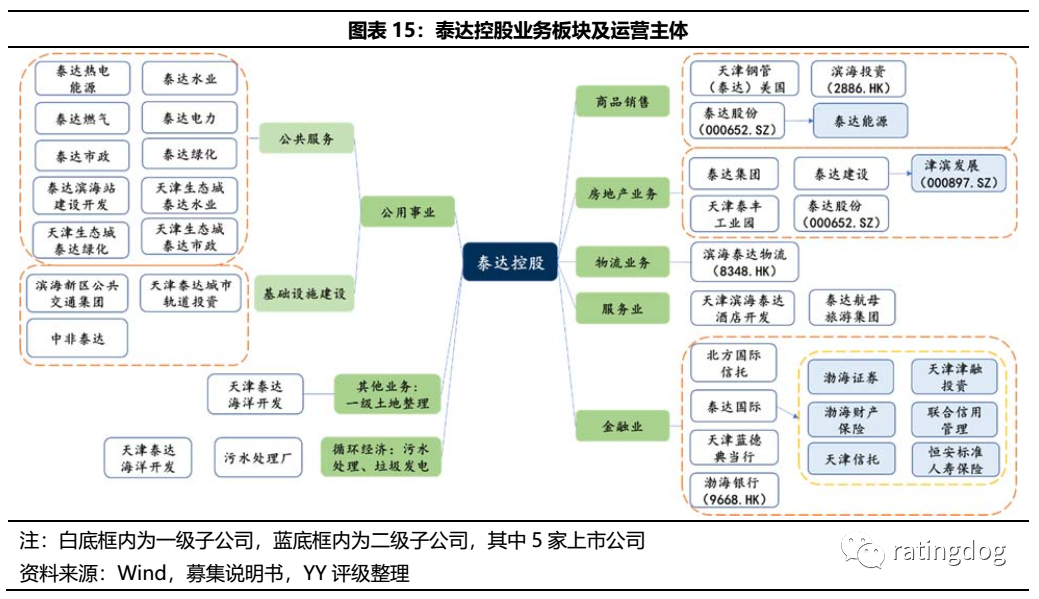

泰達控股為天津市級發(fā)債平臺之一,資產(chǎn)規(guī)模較大,涉足產(chǎn)業(yè)較多,以參控股的方式涉及商品銷售、金融、區(qū)域開發(fā)、公用事業(yè)、物流等多個板塊,業(yè)務屬性上屬于產(chǎn)投平臺,但公司同時承擔著天津濱海新區(qū)內(nèi)部分功能區(qū)的水電氣熱等能源供應、公共交通和市政道橋等基礎(chǔ)設(shè)施的建設(shè)和運營,因此仍劃分為城投。公司財務杠桿很高(75.26%),尤其是短期償債壓力很大,截至20Q3短債超830億,而貨幣資金僅219億元。整體來看,公司經(jīng)營屬性強,公益性偏弱,融資壓力很大。

從成交情況來看,泰達控股折價成交從11月開始放量,成交價維持在80元左右,或因市場焦慮情緒影響流動性不足,21年以來成交逐漸縮量。從19泰達01的成交價格來看,10月底開始大幅下降,11月中旬降到低谷,之后價格在80元左右震蕩。

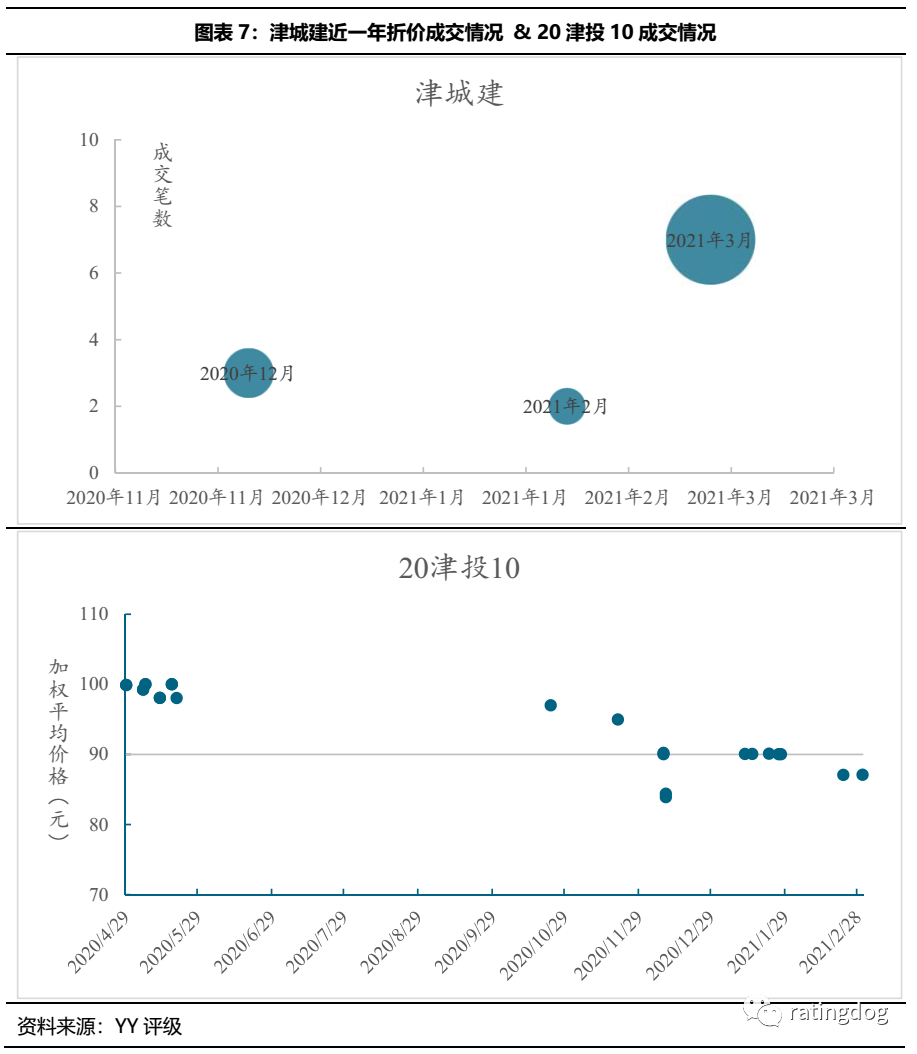

津城建是天津市最大的城市基礎(chǔ)設(shè)施建設(shè)投融資主體,從事的業(yè)務均為城市路橋、水務、軌道交通、海河綜合開發(fā)、土地開發(fā)、地產(chǎn)等基建和城市開發(fā)類項目,屬于天津市的核心平臺。公司公益性業(yè)務較多,自身盈利能力不強,對政府支持的依賴度高。目前公司融資渠道仍較多,一定時期內(nèi)仍具有較強的抗風險能力。

從成交情況來看,津城建折價成交始于20年12月,至21年3月,折價成交開始增多,或受區(qū)域負面輿情影響所致。20津投10成交價20年4月以來維持在90以上,20年12月出現(xiàn)零星折價成交,21年2月底價格走低重現(xiàn)折價成交。

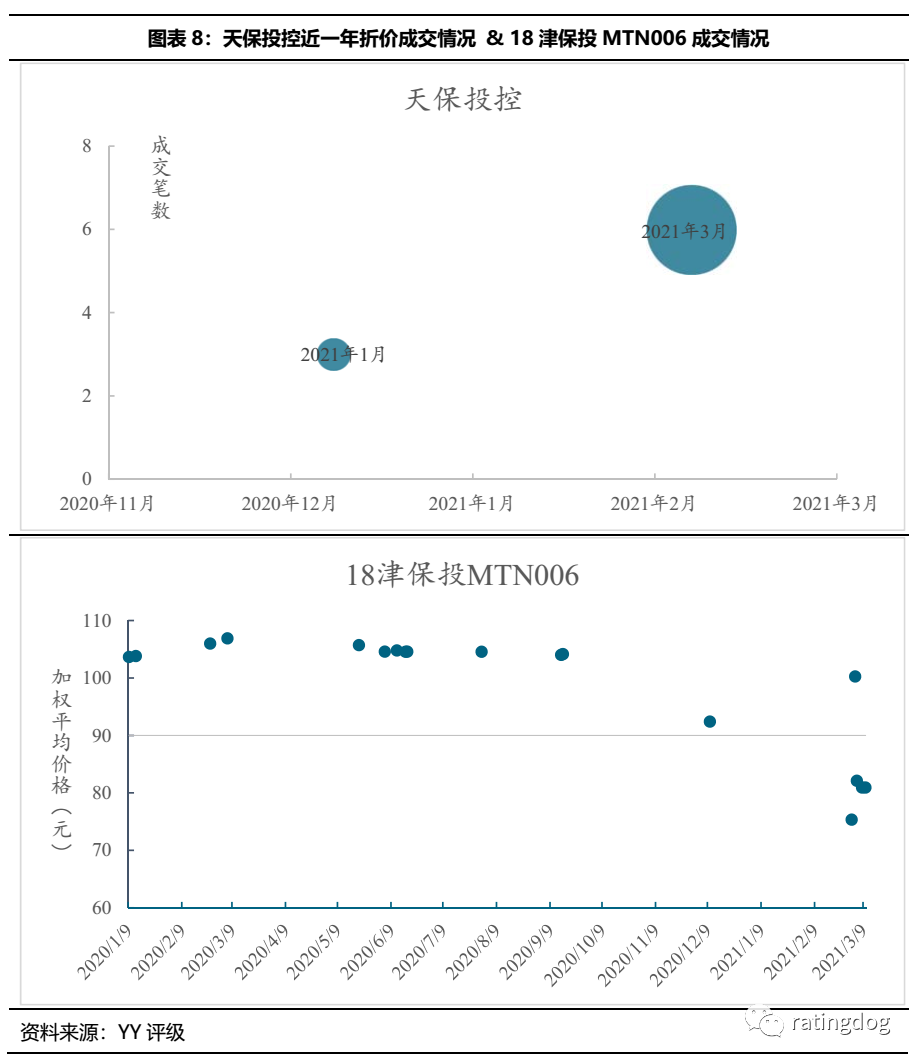

天保投控是天津保稅區(qū)主要的基建與國資運營平臺,由天津港保稅區(qū)國有資產(chǎn)管理局100%控股,目前公司業(yè)務主要集中在交通運輸、房地產(chǎn)開發(fā)和市政公用業(yè)務,并投入較大資金參與金融機構(gòu)和投資企業(yè)。公司資產(chǎn)規(guī)模較大,但債務負擔重,市場爭議較大,考慮到其作為區(qū)域重要平臺,短期內(nèi)有一定安全邊際。

從成交情況來看,天保投控折價成交出現(xiàn)在21年1月,或受區(qū)域負面輿情影響所致,21年3月份折價成交開始放量。18津保投MTN006從21年3月開始出現(xiàn)折價成交,近期成交價格維持在80元左右。

二、問題與思考

問題一:如此大的波動是融資面變動還是其他?

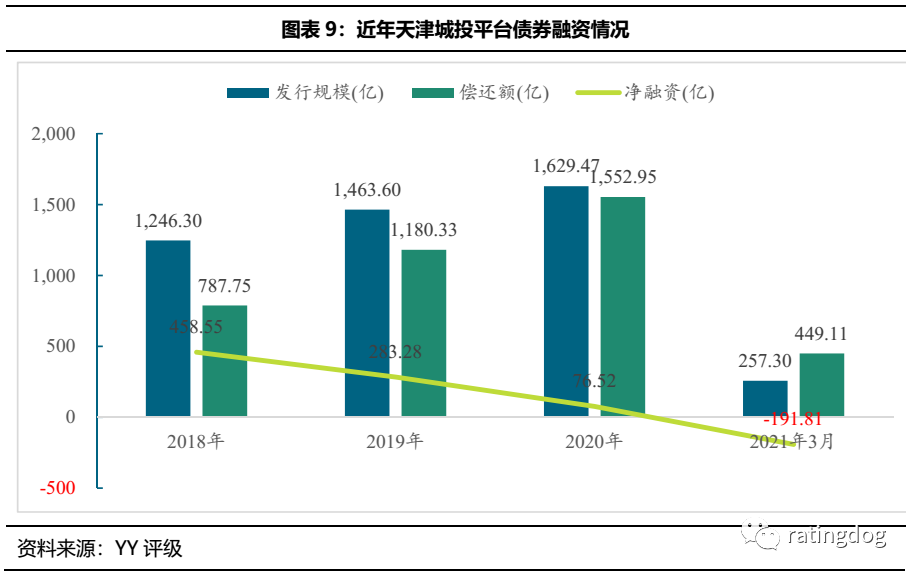

從債券融資情況來看,近年天津城投平臺債券融資規(guī)模逐年增長,但凈融資規(guī)模逐年下降,2021年至今凈融資為負,區(qū)域整體融資壓力較大。

從經(jīng)濟財政來看,天津GDP自2018年第四次經(jīng)濟普查以來出現(xiàn)較大縮水,至2020年仍未恢復。20年受疫情影響,天津市GDP、預算收入和基金收入均保持負增長,預算收入和基金收入下降幅度較大。

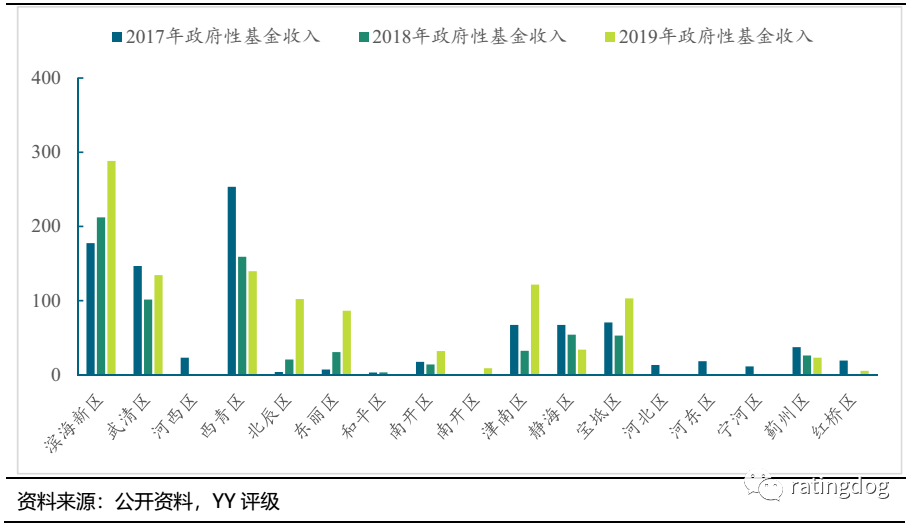

分區(qū)域來看,濱海新區(qū)是天津市經(jīng)濟體量最大,財政實力最強的區(qū),GDP規(guī)模和預算收入鶴立雞群;除武清區(qū)和河西區(qū)GDP規(guī)模近千億,其余各區(qū)GDP規(guī)模均在千億以下,且2019年各區(qū)GDP縮水較多。

武清區(qū)和西青區(qū)GDP規(guī)模不大,但預算收入和政府性基金收入規(guī)模較大,特別是西青區(qū),雖近年基金收入有所下降,但規(guī)模仍排名靠前。

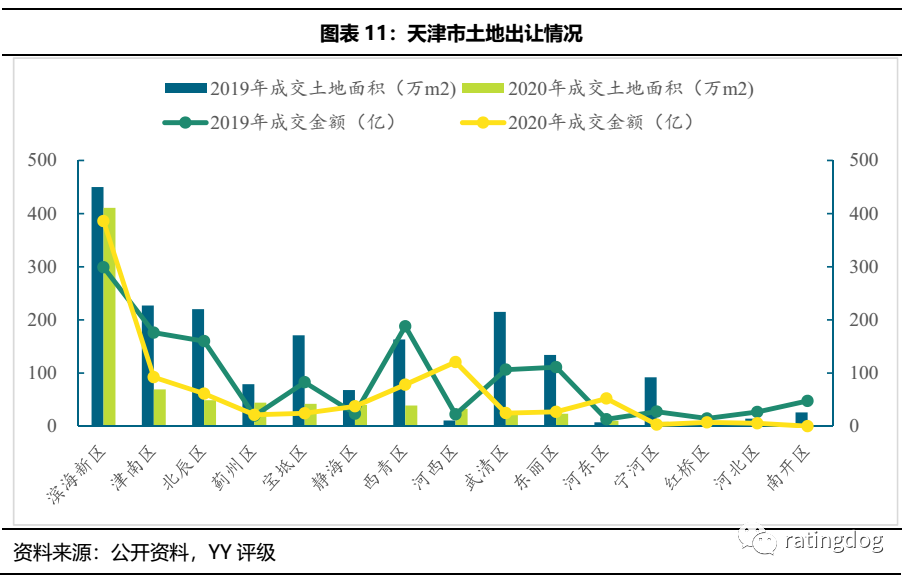

從土地出讓情況來看,2020年相較于2019年,土地出讓面積和成交金額均大幅下降,除河西區(qū)土地成交面積較2019年增加以外,其余區(qū)域土地成交面積均下降,濱海新區(qū)土地成交面積小幅下滑,但成交金額增加。

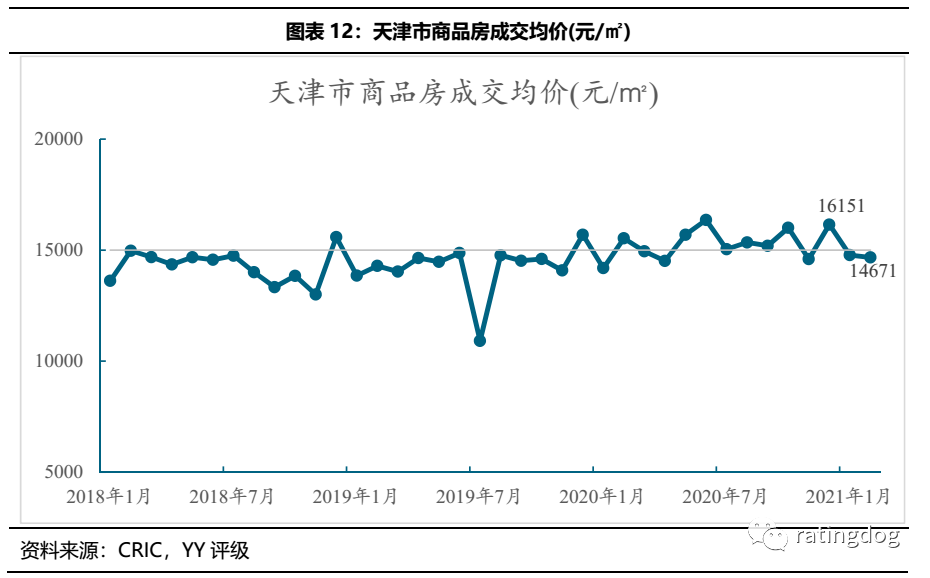

根據(jù)CRIC的統(tǒng)計數(shù)據(jù),天津市商品房成交均價整體較為平穩(wěn),20年以來突破15,000元/m2,小幅震蕩波動,21年2月房價14,671元/ m2。

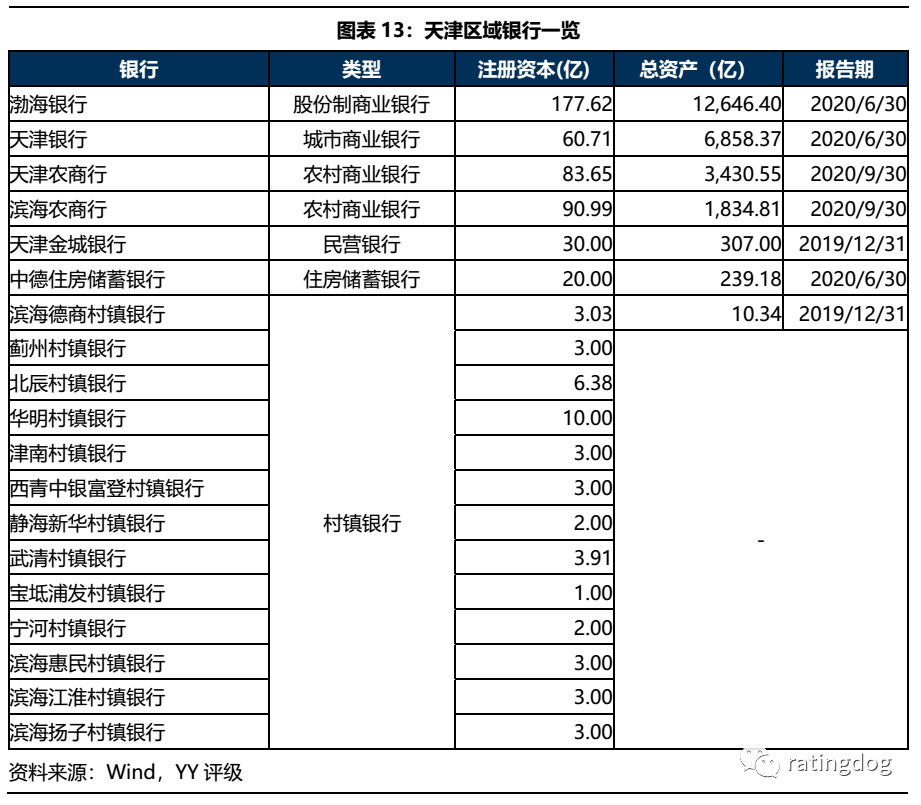

從銀行資源來看,天津作為四大直轄市,總部在本地的唯有渤海銀行、天津銀行、天津農(nóng)商行和天津濱海農(nóng)商行四家可看,其中僅渤海銀行資產(chǎn)規(guī)模過萬億;至于其他非銀金融機構(gòu),天津更是乏力。整體來看天津區(qū)域金融資源較為稀缺。

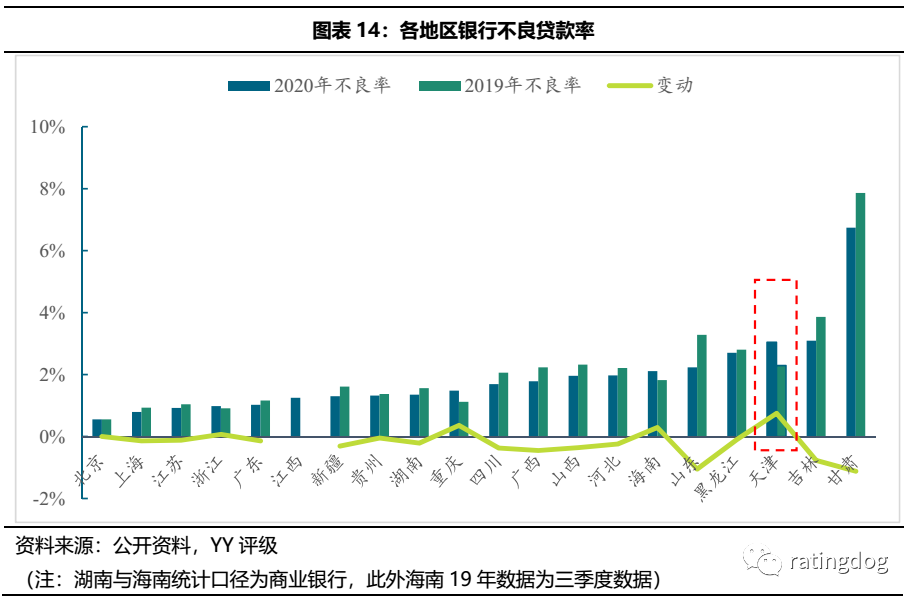

從20省份(市/自治區(qū))的銀行不良貸款率來看,只有天津、重慶、浙江、海南四地20年不良率上升。此外天津銀行不良貸款率排名第三,截至2020年四季度末,天津銀行業(yè)金融機構(gòu)不良貸款率為3.04%,而2019年末為2.29%,上升了0.75%。

總體來看,天津區(qū)域經(jīng)濟縮水,金融資源乏力,債券凈融資逐年下滑,整體融資壓力大。

問題2:泰達:弱城投的解決之道

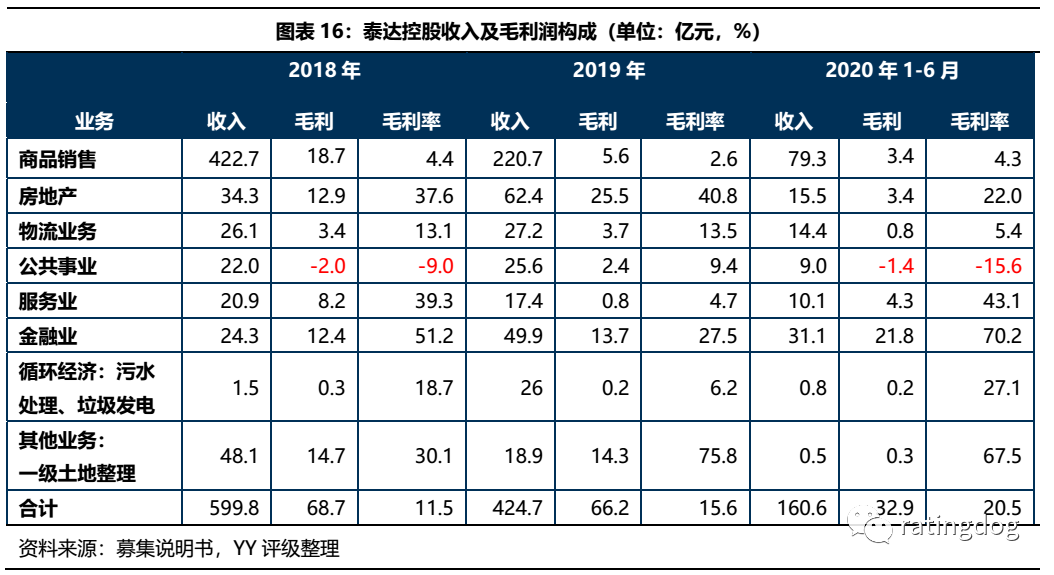

泰達控股為產(chǎn)投平臺,業(yè)務龐雜,各行業(yè)之間關(guān)聯(lián)度不高。公司業(yè)務領(lǐng)域覆蓋商品銷售、房地產(chǎn)業(yè)務、公用事業(yè)、物流、旅游服務、金融業(yè)和生態(tài)環(huán)保等8個板塊,均由子公司運營。截至20年6月末,公司共擁有26家全資公司,13家非全資控股公司和24家參股公司,其中泰達股份、津濱發(fā)展、濱海投資、濱海泰達物流和渤海銀行5家為上市公司。

從職能來看,公司各板塊業(yè)務可分為兩大類,一是城投類業(yè)務,包含公用事業(yè)、循環(huán)經(jīng)濟和其他業(yè)務;二是國有資本投資運營,一方面是產(chǎn)業(yè)經(jīng)營,包括商品銷售、房地產(chǎn)、物流和服務業(yè),另一方面通過參控股形式持有信托、銀行、證券、保險等,打造成為金控平臺,至2020年上半年金融板塊貢獻的毛利潤已占公司毛利潤的三分之二,逐漸成為公司最為盈利的板塊。

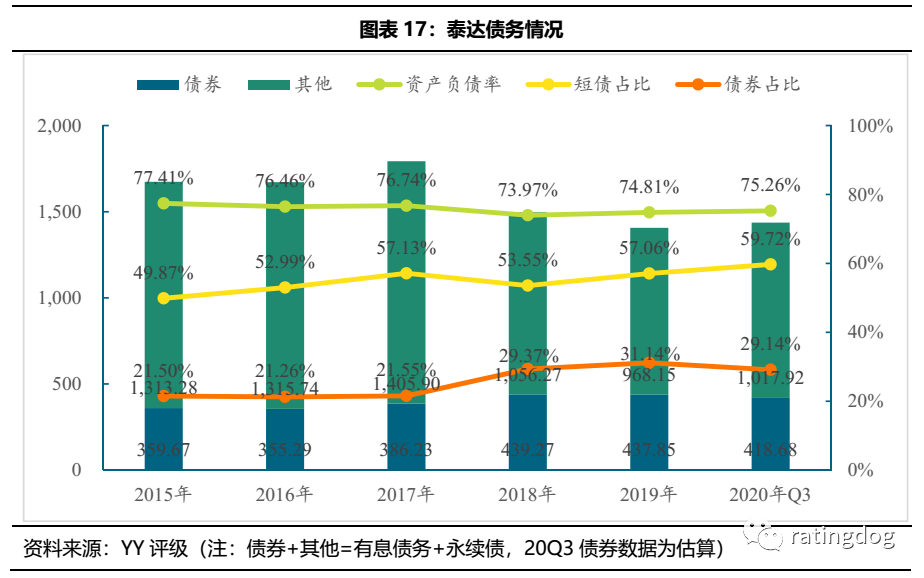

從債務來看,泰達控股負債率長期處于高位,有息債務規(guī)模龐大,品種上以銀行借款和債券為主,債券規(guī)模變動不大;債務期限結(jié)構(gòu)短期化,短債占比過半,整體債務壓力很大。截至20年9月末,公司負債率75.26%,債券融資約400億元,短債占比近60%,短期滾續(xù)壓力很大。

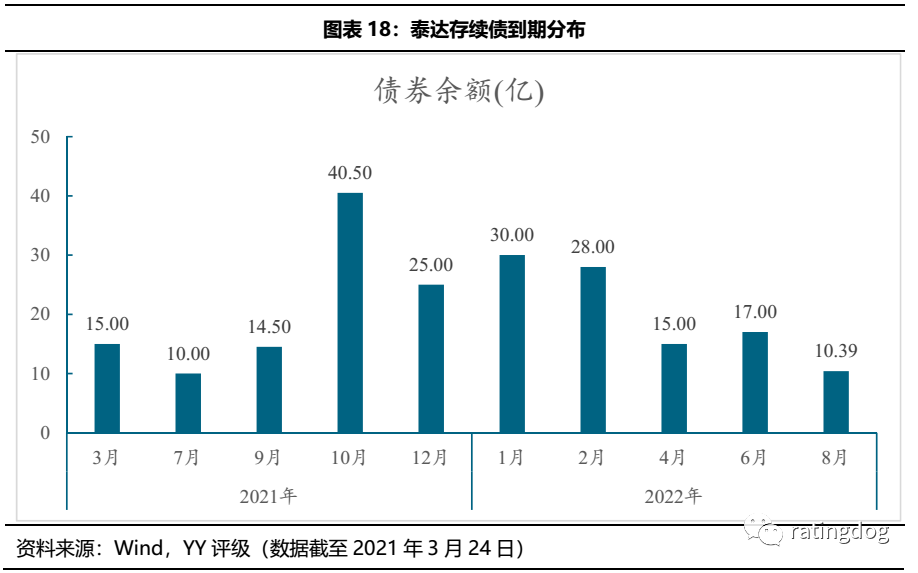

僅從泰達控股公開市場發(fā)債來看,截至21年3月24日,存續(xù)債券14只,債券余額205.39億元,均在2021-2022年到期(考慮行權(quán)),其中2021年將到期105億,占比過半。

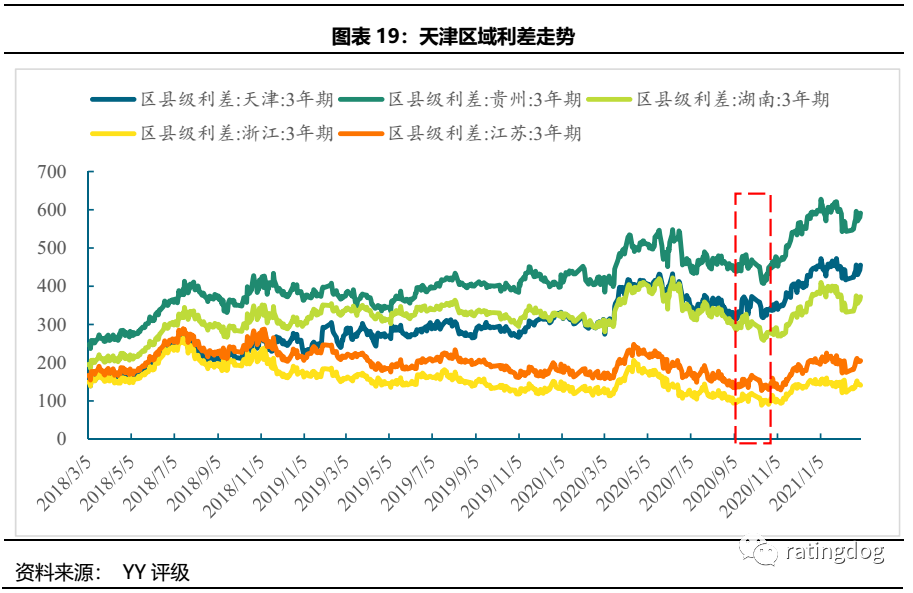

自2020年9月,天津市邀請轄內(nèi)多家金融機構(gòu)參與座談會,討論如何支持泰達控股以來,泰達債務問題引起市場廣泛關(guān)注,估值壓力開始顯現(xiàn),出現(xiàn)了90元以下折價成交。從天津區(qū)縣級利差走勢來看,20年9月天津區(qū)縣級城投利差在其他區(qū)域緩慢下行時繼續(xù)走高,同期天津區(qū)縣級利差開始顯著高于湖南區(qū)縣級利差,并不斷走闊。

在2018年第四次經(jīng)濟普查天津市GDP大幅縮水以來,經(jīng)濟增幅緩慢,且區(qū)域城投債務壓力較大,受泰達沖擊,整體區(qū)域市場擔憂情緒明顯,區(qū)域利差也不斷走闊。目前而言首先需要解決泰達債務問題,提振市場信心,否則其他城投估值難以穩(wěn)定。

問題3:中樞的下調(diào)和展望

天津區(qū)域問題重重,區(qū)域經(jīng)濟增幅緩慢,金融資源乏力,產(chǎn)業(yè)結(jié)構(gòu)中重工業(yè)占比較重,經(jīng)濟結(jié)構(gòu)上民營經(jīng)濟活力不足,地方舉債規(guī)模和壓力較大,負面輿情較多,國企負擔重,改革步步維艱。目前區(qū)域市場擔憂情緒明顯,區(qū)域利差不斷走闊,面對巨額債務,再融資不能斷,給予企業(yè)沿著改革之路繼續(xù)走下去的機會,而區(qū)域整體的化債,最終還是應該落到推進產(chǎn)業(yè)轉(zhuǎn)型和發(fā)展,增強區(qū)域經(jīng)濟活力上去。此外,短期對于債務的定性、化解,仍可能需要強有力的定性,否則是泥淖里缺乏上升的助力。

三、總結(jié)

金融百態(tài),晴天送傘的多,雪中送炭的少。但是這也是人之常情,核心打鐵還需自身硬。

上述從成交,級別中樞以及區(qū)域成因視角分析脈絡(luò),短期似乎仍無最優(yōu)解決方案。

近期一則輿情是天津城建董事長張勇同志任天津市國資委黨委書記,至少區(qū)域一盤棋來看,地方緩慢推動解決問題的意愿仍是比較強。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“YY評級”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

YY評級

YY評級