更多干貨,請關注資產界研究中心

作者:工商評級三部

來源:聯合資信(ID:lianheratings)

近期,境內房企違約或風險事件明顯更為頻繁,“大而不倒”的信仰遭受到挑戰,資金風險偏好降低,地產美元債面臨較大拋壓。

從調控政策上看,近期房地產行業調控持續收緊,短期難見放松跡象,且美元債未來1年密集到期,再融資壓力大。在此背景下,房地產企業的流動性壓力凸顯,弱資質房企融資難度將進一步提高。債務負擔重的房地產企業財務穩健性較低,極易受到外部融資環境波動的影響,當面臨較大短期債務償付壓力時,若再融資渠道不暢易發生資金鏈斷裂。

從微觀角度看,對境外債券融資依賴度高的企業易受到境外資本市場環境波動的影響,需關注其境外借新還舊壓力。同時,高成本融資占比高且具有“低經營容錯率+高債務杠桿”特征的房地產企業信用風險值得警惕。

近期,中資地產美元債拋壓嚴重,引發市場關注。早在此前2020年初中資地產美元債也一度遭到拋售潮,受疫情影響,美元流動性緊缺和投資者避險需求導致美股美債等各類資產遭到拋售,中資地產美元債受到嚴重沖擊,二級市場價格劇烈波動。但伴隨后續美聯儲釋放流動性,市場整體偏好回暖,地產美元債也呈現“V”形反轉走勢。

今年5月底以來,受到房企信用風險事件頻發影響,地產美元債再度承壓,收益率快速上行。剖析本輪中資地產美元債收益率快速上行原因:一方面,今年上半年以來房地產行業調控政策持續收緊,中資美元債收益率也有所波動。另一方面,今年上半年房企信用風險事件頻發,伴隨部分中大型房企的債務違約及資金暴雷事件,市場對于中國房地產行業的信用憂慮增加,收益率上行壓力大。特別是5月底以來,恒大、藍光等企業負面新聞持續發酵,行業“大而不倒”信仰亦受到沖擊,整體板塊到期收益率快速上行。

二、地產美元債信用風險研判

1、政策調控持續強化,強監管呈常態化

從行業政策方面看,行業調控持續強化,短期難見放松。今年以來房地產行業監管力度持續強化,同時多個房價漲幅大的城市調控升級,整體看房地產行業調控政策難見放松。2020年初,在疫情期間,房地產企業項目銷售一度受阻,多地政府針對房地產行業出臺了相應支持性舉措以緩解行業因疫情造成的流動性壓力。但自2020年中以來,地產調控政策持續趨嚴,在此前的基礎上新推出“三條紅線”“貸款集中度管控”“集中供地”等新政策。2021年7月23日,住房和城鄉建設部、國家發展和改革委員會等8部委聯合發布了《關于持續整治規范房地產市場秩序的通知》,提出了房地產市場秩序三年實現明顯好轉的目標以及具體整治范圍、措施和機制。

2、銷售端仍保持較強韌性,但預計后續銷售端壓力將顯現

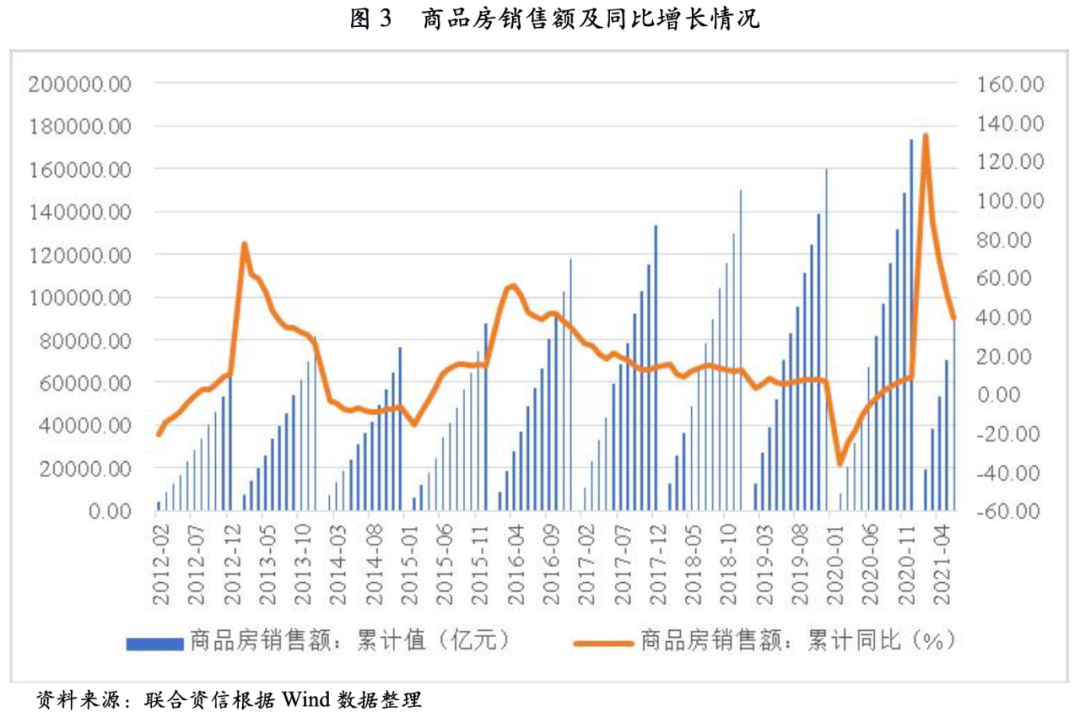

從銷售端看,2021年上半年房地產行業銷售熱度未減,房地產市場仍保持較快增長態勢。全國2021年1-6月實現商品房銷售額9.29萬億元,同比增長38.90%;較2019年同期增長31.45%。但房地產企業普遍受到銀行貸款集中度影響而導致回款速度放緩。此外7月以來多個熱點城市限購舉措加碼,預計后續銷售端壓力將逐步顯現。

3、行業融資持續縮減,流動性趨緊,信用風險事件頻發

從融資端情況看,伴隨融資政策收緊以及大型地產商負面事件的沖擊,今年來市場風險偏好下行,房地產企業融資持續偏緊。銀行信貸方面,截至2021年6月底房地產開發貸款余額123,000.00億元,同比增長2.80%,房地產開發貸余額增速延續下降態勢。債券融資方面,受到政策調控以及市場風險偏好降低影響,自2020年下半年以來凈融資表現持續走弱,“三條紅線”以來凈融資整體表現為凈流出狀態。境外債方面,2020年以來整體發行規模有所下降。2021年上半年,受“三條紅線”等因素影響,整體發債速度延續下降態勢,凈融資規模一度轉為凈流出。信托融資方面,用益信托網數據顯示,上半年房地產集合信托成立規模2,987.84億元,連續兩個半年度回落,也是自2018年以來半年度成立規模的最低點。

伴隨融資渠道收緊,近期房企信用風險加速釋放,2021年以來華夏幸福基業股份有限公司、重慶協信遠創實業有限公司、四川藍光發展股份有限公司等企業相繼發生違約。伴隨持續收縮的政策環境,未來債務負擔重、集中兌付壓力大的房企信用風險仍值得關注。

4、未來1年地產美元債密集到期,再融資壓力大

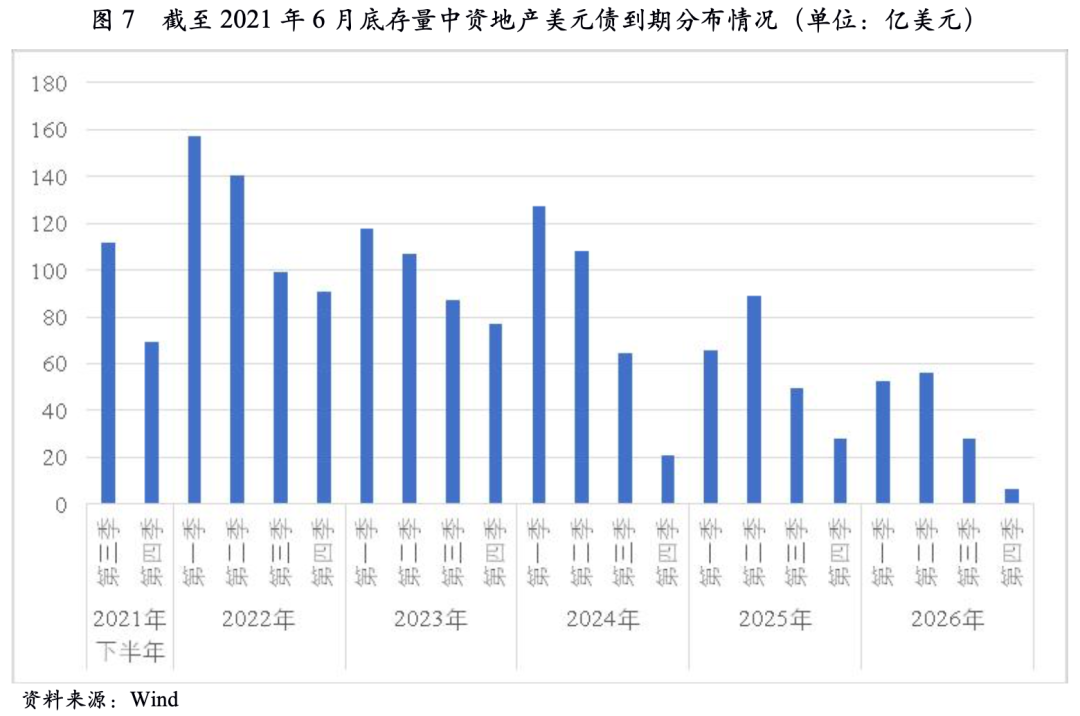

從未來的到期情況看,未來1年房企大量美元債密集到期。截至2021年6月底,未來12個月內逾478億美元債務面臨到期,其中2022年1季度到期規模最大,再融資需求大。若市場持續大幅波動,將進一步加劇房地產企業再融資壓力。

綜上,房地產融資政策持續趨緊,且未來1年美元債到期規模大,房地產企業的流動性壓力凸顯,弱資質房企融資難度將進一步上升。債務負擔重的房地產企業財務穩健性較低,極易受到外部融資環境波動的影響,當面臨較大短期債務償付壓力時,若再融資渠道不暢,信用風險值得密切關注。

1、對境外債券融資依賴度高的企業易受到境外資本市場環境波動的影響

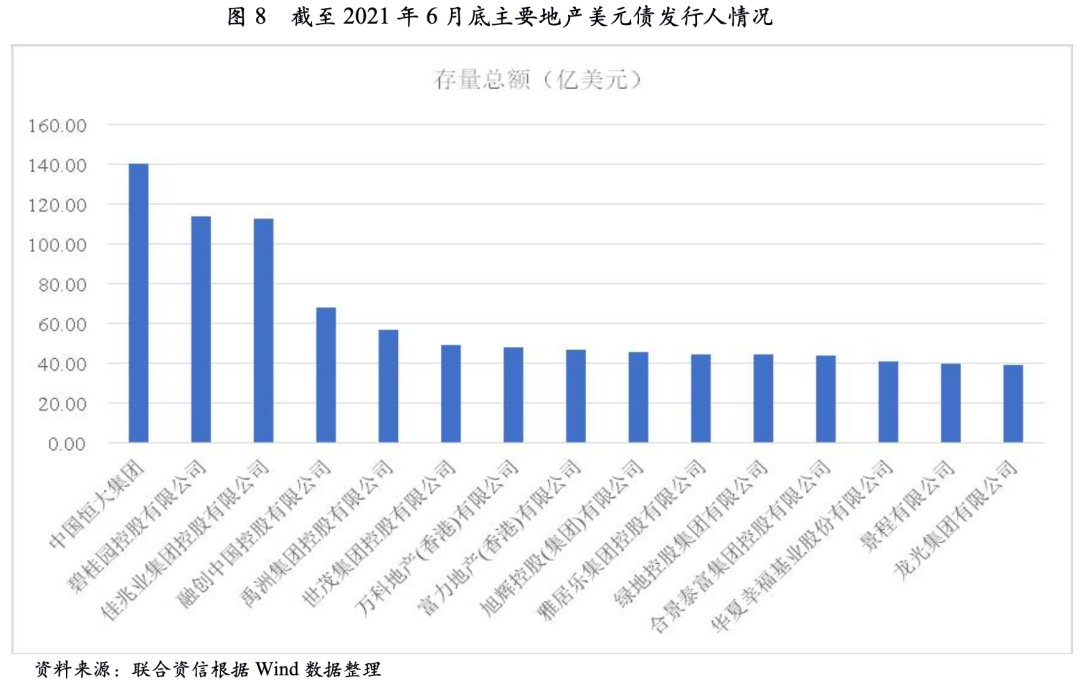

從存量規模來看,中國恒大集團、碧桂園控股有限公司、佳兆業集團控股有限公司美元債存量規模位居市場前列,易受到境外融資環境波動的影響。

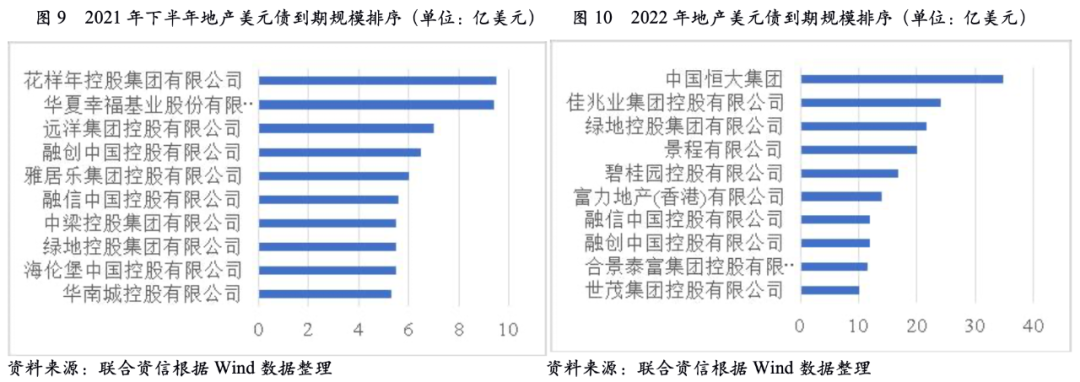

從到期規模來看,2021年下半年及2022年地產美元債到期規模較大的房企如下圖所示。其中,2021年下半年到期規模較大的房企包括花樣年控股集團有限公司、華夏幸福基業股份有限公司、遠洋集團控股有限公司、融創中國控股有限公司、雅居樂集團控股有限公司等;2022年到期規模較大的房企包括中國恒大集團、佳兆業集團控股有限公司、綠地控股集團有限公司、景程有限公司、碧桂園控股有限公司等。

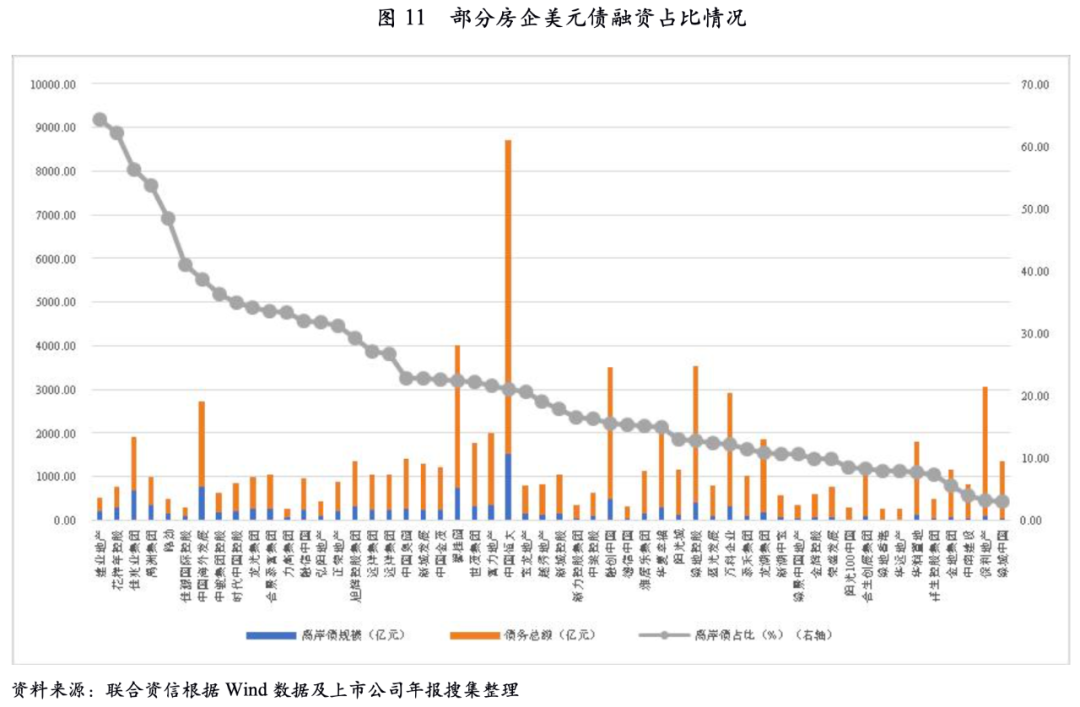

從融資結構看,部分房企融資結構中美元債占比高,易受到境外債券估值波動影響。從對境外債券融資依賴程度看,建業地產股份有限公司、花樣年控股集團有限公司、佳兆業集團控股有限公司、禹洲集團控股有限公司等占比超過了50%,境外借新還舊壓力較大。若境外債券估值持續大幅波動,其再融資成本甚至再融資可獲得性將受到影響。但目前來看主流房企中美元債占融資結構的比重不大,對于大部分房地產企業來說,考慮到其美元債的規模可控,占比不高,美元債信用風險相對可控。且美元債市場的市場化程度高,在市場認可的合理價格范圍內往往融資可獲得性高。

整體來看,大部分房企美元債占融資結構的比重可控,且美元債市場市場化程度高,在市場認可的合理價格范圍內往往再融資可獲得性高,整體美元債信用風險需結合企業基本面情況綜合考量。但部分房企融資結構中美元債占比高,易受到境外債券估值波動影響,需關注其境外借新還舊壓力。

2、高成本融資占比高且具有“低經營容錯率+高債務杠桿”特征的房地產企業信用風險值得警惕

高成本融資占比高且具有“低經營容錯率+高債務杠桿”特征的房地產企業信用風險值得警惕。融資利率一方面表現為投資者對公司信用的信心,一定程度上能反映公司的資金情況;另一方面高融資成本會降低項目的盈利水平,隨著公開市場拿地利潤空間的逐步壓縮,如項目出現虧損,公司將不得不利用自有現金流來平衡資金缺口,但這對公司現金流及長期發展均有較大的負面影響。

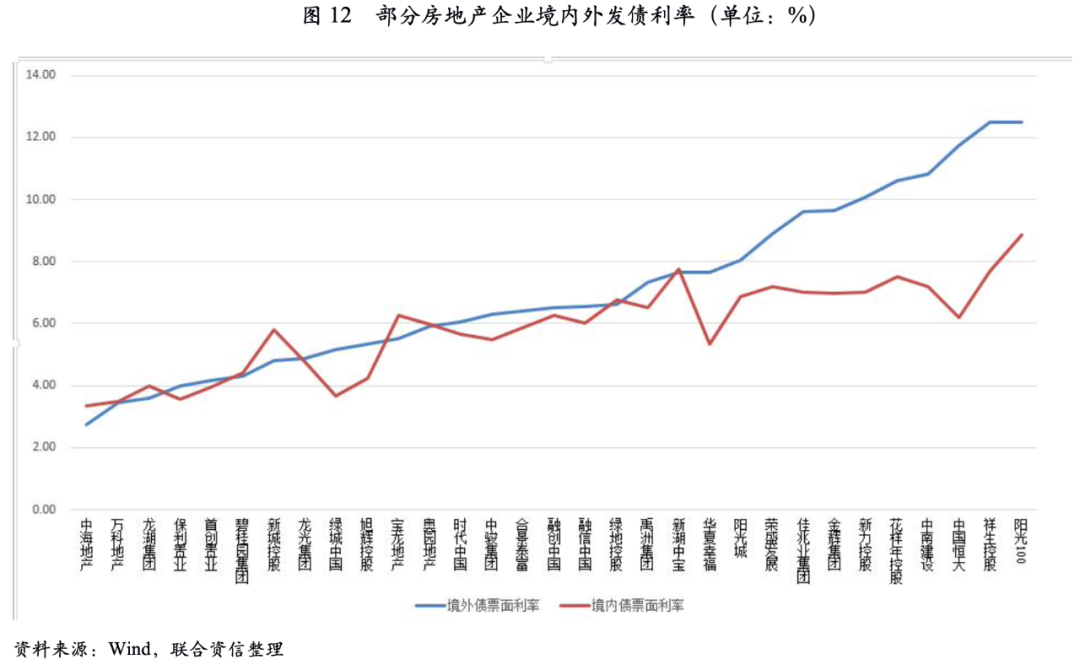

由于部分房地產企業綜合融資成本難以獲取,我們采用其債券發行票面利率作為篩選標準。我們以2020年以來,境內外市場同時發行債券的企業為研究對象,對其發行債券的票面利率做簡單的算數平均進行對比。考慮到境外美元債償債資金來源除借新還舊外,實質來自于境內公司,因此我們主要選取更能反映公司的真實信用風險的境外控股公司作為分析標的,詳見下圖。

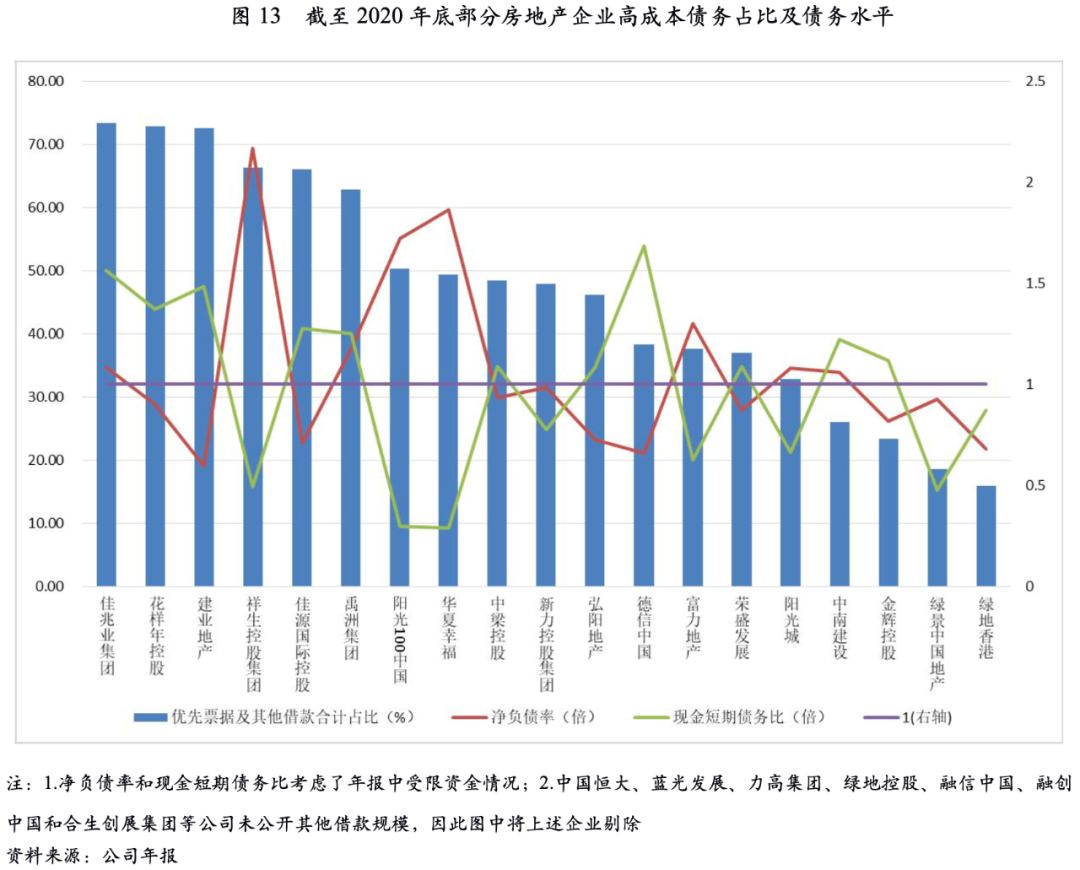

我們認為,融資渠道中高成本的優先票據及其他借款(以信托和資管計劃等非標融資為主)合計占比較高,一定程度上能反映出公司境內銀行和公開市場融資難度大。另一方面,美元債發行及交易影響因素多,二級市場價格波動可能會引發公司提前贖回債券,從而影響公司正常的資金安排;此外,國家相關政策在收縮非標融資規模,長遠看房地產企業非標融資難度也將越來越大。因此,優先票據及其他借款占比高,可能預示著公司的潛在信用風險較大。

以美元債發債利率較高的開發商為標的,我們統計其融資渠道及相關債務指標發現,祥生控股集團、陽光100中國、佳源國際、禹洲集團、華夏幸福、中梁控股集團、新力控股集團、富力地產、榮盛發展、陽光城、中南建設、金輝控股、綠景中國和綠地香港等企業現金流情況值得關注。需要注意的是,上述債務指標的計算并未考慮表外債務,且部分企業未披露預售監管賬戶資金情況,企業的實際債務指標表現可能要差于下圖所示。

通過對部分違約企業的分析,我們認為,具有“低經營容錯率”+“高債務杠桿”特征的企業更容易遭遇資金鏈斷裂。在當前環境下,這類企業的財務穩健性正在變得日益脆弱,易受到外部房地產市場波動及信貸環境變化的影響。一方面伴隨市場上金融機構風險偏好的降低,信用資質相對較弱的房地產企業將面臨更加艱難的再融資環境,到期債務的償還則更加依賴于自身業務回籠現金流的能力。而一旦項目銷售現金回籠速度不及預期,則易發生資金鏈斷裂。因此,應關注上述企業是否具有下述特征,以判斷其真實的信用風險水平。

低容錯率業務主要體現在幾個方面:一是公司除房地產業務外其他沉淀資金或者重資產業務規模占比大,會沉淀部分資金,例如建筑業務和一級土地整理業務等;二是房地產業務中新增自持商業、酒店、產業等業態或者舊改項目占比大,該類模式前期沉淀資規模大但回收期較長,周轉速度很慢;三是銷售項目中商業、酒店或產業類項目占比較大或者高端住宅占比較大,該類項目去化周期長,周轉速度慢;四是關注公司項目質量(包括“區域集中”及“高溢價獲取土地”等)較差,限于政府監管或企業利潤空間,該類項目預售和去化甚至處置時會存在較大不確定性,一定程度上會打亂公司正常的資金計劃。此外,還需要關注企業多元化及重大資產收購等行為對公司經營的影響。

在衡量企業債務杠桿水平時,一方面我們需要關注企業表外債務情況,以判斷其真實的杠桿水平,具體表現為所有項目(包括并表和非并表項目)的“明股實債”和合作項目債務問題(部分體現為對聯合營企業的融資擔保);另一方面需要關注公司真實的可動用資金情況,除正常的受限資金及預售監管賬戶資金外,對于合作開發規模占比較大的開發商,我們建議關注其母公司口徑可動用現金類資產提供的安全邊際,因為在合作開發項目中,公司在預支項目銷售回款時須經合作股東方同意,因此該部分資金歸集存在不確定性。公司“融資結構及成本”“對外擔保(包括對子公司及聯合營項目公司擔保)情況”和“股權質押及資產受限比例”等情況,一定程度上也能反映公司真實的流動性狀況。

此外,我們也需要關注前兩年由于業務擴張需求,高溢價拿地且債務杠桿快速提升的房企,這類企業容易出現管理能力與規模不匹配以及高溢價項目去化難的問題,信用風險也會隨之上升。

整體來看,隨著行業融資來源下降,具有“低經營容錯率+高債務杠桿”特征的房地產企業出現信用風險事件的概率有所加大。在行業融資政策收緊以及市場金融機構風險偏好降低的背景下,房地產企業融資持續偏緊,獲得再融資難度加大,到期債務的償還更加依賴于自身業務回籠現金流的能力。若銷售現金回籠速度不及預期導致公司無法獲得充足的內生現金流,企業資金鏈將變得更加脆弱。同時,隨著房地產行業整體利潤空間縮窄,未來房企如何平衡利潤與現金流,特別是如何平衡高溢價拿地項目的利潤與現金流,也將對房地產企業形成考驗。

在房地產行業監管政策的持續強化以及大型房地產企業負面信用事件的沖擊下,近期中資地產美元債二級市場價格出現大幅度波動。在當下,地產調控政策持續強化,行業融資持續縮減,房地產企業的流動性壓力凸顯,弱資質房企融資難度大幅提高。

未來1年地產美元債面臨密集到期,存在再融資壓力。部分房地產企業對境外債券融資依賴度高,易受到境外資本市場環境波動的影響,若境外債券估值持續大幅波動,其再融資成本甚至再融資可獲得性將受到影響。

今年以來,金融機構風險偏好趨于謹慎,房地產企業再融資難度加大,具有“低經營容錯率”+“高債務杠桿”特征的企業財務穩健性正在變得日益脆弱。面臨較大短期債務償付壓力時,若房企自身業務現金回籠不及預期,信用風險值得密切關注。未來,如何確保銷售回款與財務安全、在項目利潤空間與去化速度之間如何取得平衡、以及如何控制融資成本,將成為影響房企經營實力與信用水平的重要因素。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“聯合資信”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

聯合資信

聯合資信