更多干貨,請關注資產界研究中心

作者:林超 浙江省投融資協會特殊機遇資產專委會&后稷投資

來源:后稷投資

點擊藍字關注我們

四川篇

聲明

本白皮書所采用數據均收集自網絡媒體等公開渠道,不保證數據的完整性和真實性,讀者可自行核實,如發現確有錯漏之處,亦歡迎聯系我們予以修正。本白皮書不構成對任何特定市場和機構的推薦和認定,不構成任何投資建議。

文∣浙江省投融資協會特殊機遇資產專委會&后稷投資

林超

前言

后稷投資不良資產白皮書系列作品的制作發布已經進入了第三年,今年為了更好地服務讀者,后稷投資聯合浙江省投融資協會,共同制作發布本期的白皮書。我們搜集整理了2019年在全國各類網絡媒體等渠道上,公開發布的債權資產處置和成交轉讓信息,其中處置公告8499條,成交轉讓公告5679條,范圍涵蓋全國31個省份。根據該數據,我們制作了本期的全國不良資產市場白皮書,分全國篇和交易相對活躍省份的地方篇,其中地方篇目前已選取了經濟總量較大的浙江、廣東、江蘇和山東東部四省,以及中西部湖北、湖南、重慶、四川四省,共八個省份制作完成,后續還會征集最受讀者關注的其他兩個省份追加制作。受技術手段和市場參與方信息公開程度限制,我們不能保證數據的完整性,但仍舊可從中一窺全國各地區債權不良資產市場的大致情況。需要說明的是,債權不良資產處置方法多種多樣,債權轉讓只是其中一種,對不良資產市場整體狀況的判斷,仍需要我們從其他多個角度加以分析,但全面分析并不是本白皮書的初衷,本白皮書亦不構成任何投資建議。

01

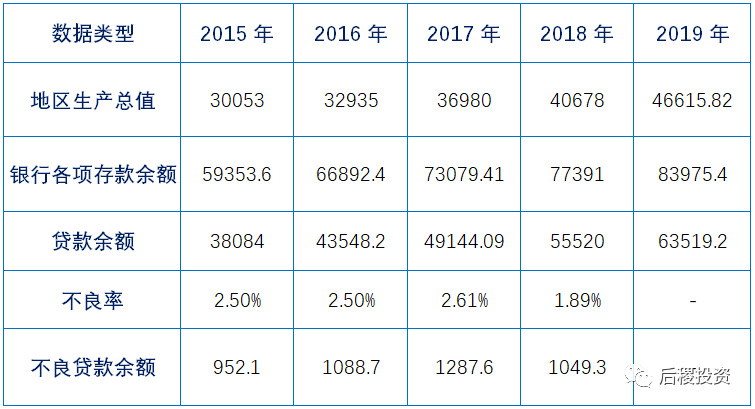

四川省歷年數據

(單位:億元)

2019年四川省實現地區生產總值(GDP)46615.82億元,位居全國第六,按可比價計算,比上年同比增長7.5%,增速高于全國平均水平1.4個百分點。其中,第一產業增加值4807.24 億元,增長2.8%;第二產業增加值17365.33 億元,增長7.5%;第三產業增加值24443.25億元,增長8.5 %;如果今年四川省GDP保持在7%左右增速,則有望突破5萬億元。

02

成交量分析

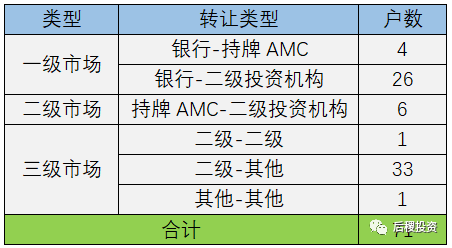

按慣例,我們將行業市場分為三級:銀行出讓債權為一級市場;本地持牌AMC或代持機構在當地出讓債權為二級市場,其余的債權轉讓為三級市場。

另外需要補充說明的是:本次統計四川省2019年度成交公告共計539戶,其中債權本金顯示為未透露狀態的有71戶。未透露成交記錄的明細如下:

四川省全年債權成交金額近137億元,468戶,其中一級市場成交91億余元,占全年成交的66.67%;二級市場成交41億余元,占30.38%;三級市場成交4億元,占2.95%。從轉讓戶數角度與轉讓金額來看,占據市場交易比例多數的都是銀行-持牌AMC。

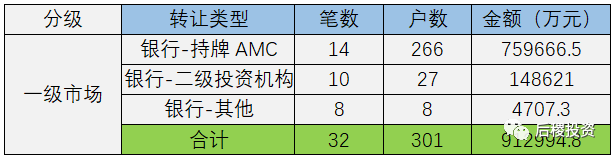

1. 一級市場

根據已有數據顯示,一級市場總成交301戶,總成交金額91億余元,成交規模最大的為銀行-持牌AMC,成交金額占比在一級市場中占83.2%,在全年總成交額中占55.5%。

1、一級市場供應方——銀行端

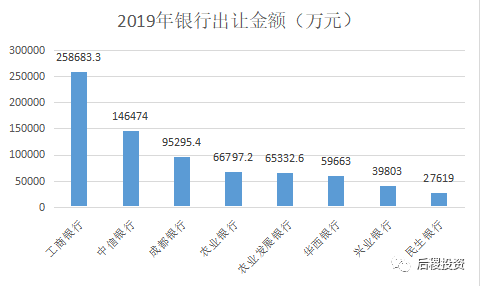

2019年前十大出讓銀行

2018-2019年部分銀行出讓金額對比

從上圖來看,工商銀行排名第一,全年出讓金額近26億元,占比34%;中信銀行與成都銀行排名二三,其余五家銀行出讓金額相差不大。

2、一級市場受讓方——持牌AMC

從上圖看,華融資管受讓37.67億元,受讓規模行業第一,長城資管與東方資管受讓金額差距不大,位列二、三名,信達資管受讓金額最少位列第四。

2. 二級市場

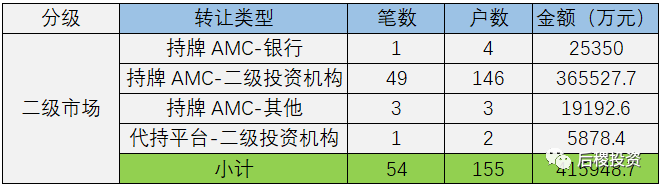

根據已有數據顯示,二級市場總成交155戶,總成交金額41億余元。成交規模最大的是持牌AMC-二級投資機構,成交金額在二級市場中占89%。

1、二級市場供應端-持牌AMC出讓金額變化圖

查詢到3家持牌AMC與1家代持平臺的債權出讓記錄,出讓金額共41億余元,其中華融資管出讓金額最多,占58.51%。長城資管次之,出讓金額占27.34%;四川發展資管第三,出讓金額占12.72%,代持平臺出讓金額最少,出讓金額占1.43%

2、持牌AMC出讓、受讓對比分析

對比上圖數據,華融資管與長城資管均是受讓金額大于出讓金額;未查詢到東方資管、信達資管出讓記錄,未查詢到四川發展資管與代持平臺受讓記錄。

3、二級市場活躍受讓主體

如上表所示,活躍投資機構累計成交總額24億元左右,在二級市場受讓端比重達59%。

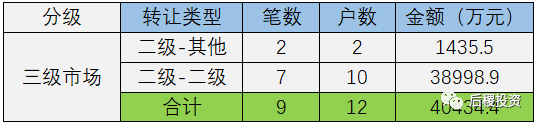

根據已有數據顯示,三級市場總成交12戶,總成交金額約4億元。成交規模最大的為二級投資機構之間的債權出讓,成交金額在三級市場中占96.5%。

1、三級市場成交機構(成交金額前10名)

從公開渠道只查詢到5家投資機構的轉讓記錄,轉讓總金額近4億余元;受讓機構中,上述10家受讓機構的受讓總金額22億余元,處于三級市場的核心圈,占三級市場的75%。

2、二級投資機構債權出讓去向

2019年二級投資機構共出讓12戶,出讓債權金額4億余元,其中二級-二級為主要出讓類型,占三級出讓市場96%。

3、二級投資機構債權受讓來源

2019年二級投資機構共受讓199戶,出讓債權金額47億余元,其中持牌AMC-二級為主要出讓類型,占三級出讓市場60%。

4、其他類交易情況

03

成交價分析

2019年四川地區債權(一千萬及以上)拍賣紀錄151筆,成交45筆,成交金額25億余元。具體情況如下:

從上圖看,全年債權出讓金額最多、全年出讓戶最多的均是信達資管,信達資管19年總債權出讓金額近40億元,信達資管的成交記錄里有超百戶、低折扣的債權交易,可能是信達資管處置大量保證類或底層資產較差的債權。從銀行角度看,平安銀行總債權出讓金額最多、全年出讓戶數最多。2019年四川地區債權(一千萬及以上)拍賣成交率30%。

04

市場總結

四川作為西部地區經濟大省,但相對其他經濟發達省份而言,四川省的不良投資市場體量較小、起步較晚、市場也相對不活躍。經過17與18年債權價格猛漲,19年債權回歸理性后,預計今年不良市場成交價趨于平穩。相較于2019年底,今年一季度的銀行資產質量惡化比較明顯,因此銀行目前所承受的資產質量壓力實際上是有滯后的,后續還會有更明顯的體現。另外從數據匯總來看,雖然四川不良市場統計數據較少,但不良總體量仍很大,在經濟改革還未完成的背景下仍有結構性組包的機會。在新冠肺炎疫情與四川經濟改革的影響下,今年四川不良市場規模還將進一步擴大,相對其他不良資產大省而言,四川可投資的不良資產相對較多,選擇余地較大。

隨著四川省第二家地方AMC“成都益航資產管理有限公司”獲批地方AMC牌照,四川不良市場將迎來“重量級玩家”。短期內,參與主體增多將進一步壓縮現有投資機構的利潤空間,加劇不良市場行業競爭;但長期看,新的參與主體將發揮“鯰魚效應“,推動不良市場參與主體不斷拓展服務對象并完善服務手段,倒逼經營模式創新,客觀上促進不良市場經營專業化、服務客戶多元化,有利于不良市場發展。

勘誤

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“后稷投資”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

后稷投資

后稷投資