更多干貨,請關注資產界研究中心

作者:西政財富

來源:西政財富(ID:xizhengcaifu)

筆者按:

在我們近幾個月的地產前融業務中,我們明顯地發現信托或“信托+基金/有限合伙”的真股或優先股產品越來越受市場歡迎。目前地產融資類信托額度緊缺,432項目的直接融資類業務口徑各家機構衡量了自家的額度后也不同程度地收窄。此外,在我們在分析近期發行的信托產品時,發現一些信托機構目前通過“信托+地方金交所私募債”的方式實現資金投放,永續債產品更是不在少數。除上述以外,我們在與同行交流過程中,一些做前融業務的同行表示,目前亦會選擇通過家族信托的方式對目標項目進行投資。為了便于大家對目前信托產品及地產項目放款方式有進一步了解,我們特梳理本文,以供同業人士溝通、探討。

一、信托股權投資

對于信托機構而言,今年業務的開展面臨著“三座大山”,即今年5月銀保監會發布《信托公司資金信托管理暫行辦法(征求意見稿)》、銀保監對各家信托機構窗口指導要求壓降融資類業務規模等新規以及“三道紅線”融資監管。信托機構轉型成了今年的關鍵詞,投資類信托產品成為今年的熱點。近期我們在與信托機構合作過程中,我們明顯地發現接受真股或優先股合作的信托機構越來越多。比如股權投資類地產信托產品,在資金用途上一般表述為“信托資金用于向標的公司增資,其中不超過XX萬元資金計入注冊資本金、剩余資金計入資本公積,信托資金最終用于補充標的公司所持有的XX項目開發建設資金需求”或“信托計劃僅限于投資于有限合伙企業的LP份額,受托人認購LP1份額合計不超過XX億元,XX地產集團認購LP2份額合計不超過XX億元,有限合伙將資金用于受讓或增資項目公司不少于 90%股權,最終用于置換項目公司在XX城市更新項目上的前期投入”等等。

根據我們財富中心的反饋,真股類項目對開發商的綜合實力、信用以及項目本身的優質程度有更高的要求,在與開發商合作過程中,不同的信托機構資金投放時點不同,有的可在保證金支付完畢后介入,有的則需要開發商支付完畢土地款后方能介入。投資金額的設定也存在較大的差別,有的信托機構可以按照資金峰值的一定比例來配比,比如根據預售要求,按照資金峰值的70%配資;有的信托機構則按照土地款的60%-70%來配資。有的信托機構合伙企業系基金管理人發起設立的基金產品;有的信托機構則可接受一般的合伙企業。當然,作為股權投資類信托產品,則無法按照債權投資的思路向項目公司開具利息發票,作為股東的信托產品獲取土地抵押則缺乏合理的依托。此外,面對投資人短債投資的思維以及期間收益的訴求,股權的投資思路亦給產品的募集帶來了一定的難度。

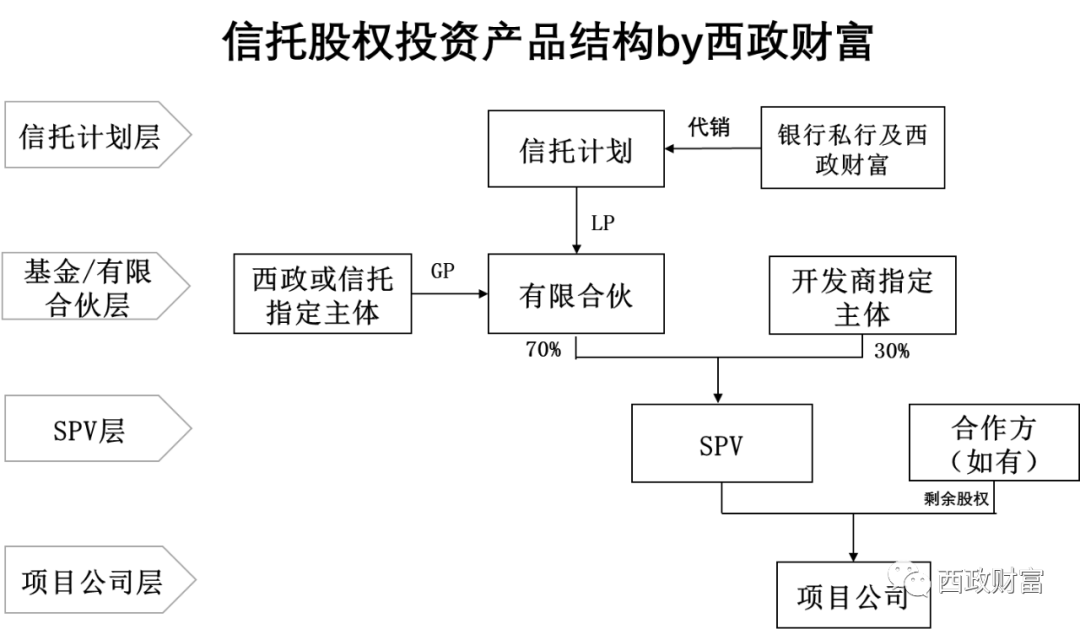

以下以我們與信托機構合作的基本操作方式舉例說明:

1.信托機構發行集合資金信托計劃,根據具體情況由西政財富與私行同步代銷信托產品;

2.西政作為GP發起設立有限合伙企業,集合信托計劃認購合伙份額,如有限合伙企業為基金形式,則信托計劃與基金同時備案;GP的擔任具體可與信托機構協商,并根據其監管要求予以調整;

3.有限合伙(或基金)以受讓股權或增資的方式取得SPV的股權;

4.SPV全資設立項目公司并將資金注入項目公司。

二、信托開發貸

對滿足432條件的項目(實操中亦存在“套殼”432融資)發放開發貸款系信托機構常規的融資性信托業務,但是,目前大部分信托機構均處于融資類信托額度稀缺的狀態。資產抵押以及集團公司就項目公司的貸款項下的還本付息義務承擔擔保責任系該類業務的標配。在貸款額度上則可按照土地總價款(含契稅)的60%-70%配資,并在貸款期限維持抵押物的抵押率。

三、信托+地方金交所私募債

在融資渠道收窄后,市面上一度出現信托產品+區域股交所可轉債投資產品。但是,原先操作該類產品相對靈活的區域股交所,近期亦受到監管指導,要求暫停可轉債產品的發行,并進行存量產品的整頓。

然而,我們財富中心在進行近期產品梳理的時候亦發現信托機構與地方金交所合作的產品,如某信托產品在資金用途上表述為“信托資金用于認購XX建筑工程集團有限公司于金融資產交易所發行的私募債,XX建筑工程公司將獲得的債券認購款用于補充日常運營資金需求”。通常而言,信托產品+地方金交所私募債的產品,底層的發債主體通常由非房主體擔任,資金用于亦如前述用于補充日常營運資金需求為主。在我們與合作的信托機構溝通后了解到,部分信托機構所在監管局亦將一些金交所發行的私募可轉債認定為權益投資類產品,因此目前尚存在一定的發行空間。

值得一提的是,近日在北京召開的清理整頓各類交易場所部際聯席會議第五次會議指出,“當前和今后一個時期,嚴控交易場所數量始終是清理整頓工作的重點之一”。加之9月份證監會清理整頓各類交易場所部際聯席會議辦公室向各省下發的《關于進一步做好金融資產類交易場所清理整頓和風險處置工作的通知》(清整辦函〔2020〕14號),山東、廣西等地方金融監管部門對跨區經營的金交所/金交中心進行相關風險提示。

按照目前的監管態勢,我們初淺地判斷未來地方金交所的私募可轉債業務亦有可能受到進一步的監管或要求提高發行條件。因此,當下“信托+地方金交所私募債”亦是且做且珍惜。

四、信托+永續債

根據我們財富中心搜集的近期發行的信托產品信息,永續債亦是目前相對常見的產品類型之一。在融資用途上,通常表述為“本項目向融資人進行永續債權投資,用于XX商業大世界有限公司的日常運營”。但是需特別注意的是,在信托機構層面,雖然信托對永續債的投資可納入投資類產品,但是,根據“三道紅線”監測表的要求,永續債權按會計準則計入有息負債或凈資產,由于“三道紅線”的統計采用新老劃斷的原則, 2020年8月后發行的計入所有者權益的永續債券在計算總資產、凈資產等科目時應予以剔除。

永續債系一種沒有明確到期日,或期限非常長的債券,持有人在持有期間可以按期取得利息,但不能要求清償本金。永續債券大致分為兩種形式,其一是無約定到期日,但發行人有贖回權;另一種則約定到期日,但在每個到期日,發行人具有可以選擇延長到期日的權利,如2+N、3+N、5+N。

在永續債中,出于對投資人收益的保護,可設置“利率跳升條款”,即債券的利率可以隨著借款時間的增加而提升。比如在3+N的永續債中,若第3年發行人不贖回,則債券票面利率上升。每一重定價周期跳升基點通常為3%左右(即300BP)。由于永續債沒有明確的到期日,發行人可延遲付息還本而不算違約,但并無投票權,亦不會稀釋老股東的股權,并在一定條件下永續債是可記入所有者權益。目前一些信托機構通過投資永續債的方式對滿足條件的項目進行投資。基本融資要素如下:

1.融資主體:區域公司;

2.資金用途:投資于符合432條件的項目,用于其開發建設資金或投資于非房主體;

3.發行規模:通常按照土地總價款(含契稅)的60%-70%計算;允許與開發貸并存,但退出不得晚于開發貸;

4.融資期限:2+N或3+N,信托機構有權選擇延長投資期限,并設置交易對手的贖回權;

5.設置利率跳升機制:若投資期延續,續期后利息隨之調整,一般適用利率為調整前利率+3%;

6.增信擔保措施:需提供相應的抵押物及集團的回購、擔保、股權質押等。

五、資產收益權/股權收益權等特定資產收益權信托

根據我們財富中心的不完全統計,在近期發行的信托產品中,有大量的權益投資類地產信托產品,具體包括股權收益權、特定資產收益權、不動產收益權等等,其中資產收益權類產品占了大多數,如“用于受讓XX持有的XX住宅項目的資產收益權”、“信托資金用于受讓XX持有的XX項目對應的特定資產收益權,轉讓價款用于用款項目的開發建設”、“資金用于受讓XX公司名下滿足“四三二”條件的XX項目地塊的特定資產收益權,最終用于項目的開發建設”等等。

“資產收益權信托計劃”一直是信托機構發行的最為典型的產品,“特定資產收益權轉讓+回購”則是該類產品的常見“打開”方式。同時,為了確保交易標的真實性,并保證交易有效性,收益權所對應的基礎資產一般需作為擔保物抵押或質押給信托公司。通過“資產收益權”方式將信托資金在使用在形式上包裝成一個投資或交易行為似乎既可以實現開發商在“三道紅線”監管規定下融資出表的目的,又能解決信托機構融資性信托額度不夠的問題。在實操層面,有的信托機構在操作時不一定要求底層資產滿足432條件,但有的卻對底層資產滿足432條件有嚴格的準入要求。同樣,有的銀保監認為在“特定資產收益權轉讓+回購”的模式下,涉及到回購即認定該類信托產品屬于融資類信托產品。以存量物業特定資產收益權信托融資為例,其產品基本架構如下:

六、家族信托

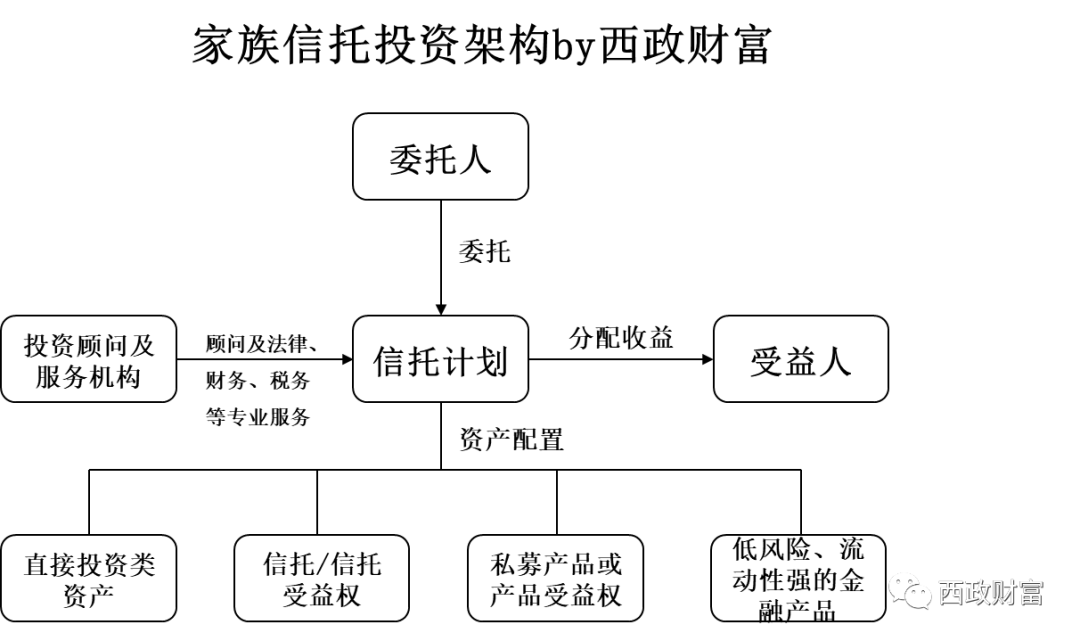

在“回歸本源”的基本監管原則下,越來越多的信托機構開始大力發展家族信托業務。家族信托屬于他益信托,要求投資人為個人,起投金額為1000萬,可設置為不設固定存續期限的家族信托,并預設存續期限不少于1年,信托期限以信托實際存續的時間為準。另外,在信托資金的資產配資范圍可根據委托人的要求進行選擇,如直接投資類資產(優質企業的債權、股權或出資份額、特定資產收益權等)、信托/信托受益權、私募產品或產品受益權、低風險、流動性強的金融產品等。在前融放款通道逐漸受限的情況下,目前亦有一些機構(通過個人為代表)與信托機構合作,通過家族信托的方式實現資金投放。以下系家族信托的基本交易架構:

除上述內容外,目前亦有信托機構與證券公司溝通合作非標轉標類ABS。如信托機構按照ABS的入池標準篩選委托人以單一或集合資金信托項下資金向借款人發放的多筆債權資產進行歸集,并將其信托受益權轉讓給信托機構或信托機構作為主動管理的信托計劃(原始權益人),信托機構與資產支持專項計劃簽署《信托受益權轉讓協議》,并將信托受益權作為基礎資產轉讓予專項計劃并設立ABS。另外亦有信托機構財產權信托歸集于保理公司,由保理公司作為原始權益人的操作方法。此外,還有一些信托機構早早布局不良資產等特殊機會領域等等。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“西政財富”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 202012:最新房地產信托融資產品梳理

西政財富

西政財富