更多干貨,請關注資產界研究中心

作者:資管小生

來源:資管觀察(ID:xintuoguancha)

主權財富基金日漸成為全球重要的機構投資者,但是其資金屬性、投資目的以及監管體系仍存在爭議。不過,主權財富基金長期性投資、穩健性投資風格有利于全球金融市場穩定。從資產配置方向看,全球主權財富基金更加偏好權益投資、另類資產投資,日漸關注可持續投資和新興市場投資機會。

認識主權財富基金

主權財富基金是很特殊一類基金,它是由一國政府完全所有,資金來源于石油等大宗產品出口收入、貿易逆差以及財政盈余,不過與養老金不同,主權財富基金沒有負債責任。從主權財富基金的目的來看,主要包括熨平財政波動、增加下一代儲蓄水平、促進國民經濟社會發展等多元目的。

主權財富基金自上世紀五十創立以來,經歷了上世紀七八十年代和二十一世紀初兩輪設立高潮后,主權財富基金成為全球不可忽視的資本力量。截至目前,全球已有近百只主權財富基金,總規模已經達到了8萬多億美元,其中排名前三位的主權財富基金為挪威養老基金、中投、阿布扎比投資局、香港金融管理局投資組合,規模分別為1.27萬億美元、1.05萬億美元和5796.2萬億美元。

主權財富基金資產配置概覽

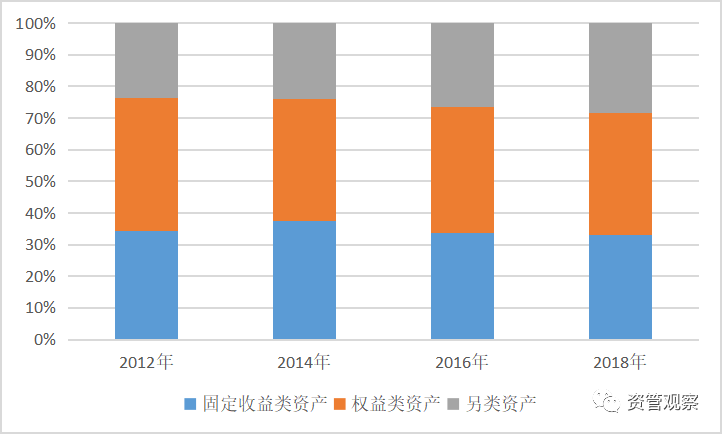

主權財富基金也屬于長期資金,能夠基于長周期進行資產投資,成為全球非常重要的長期資金來源。根據SSGA研究,全球最大的35個主權財富基金持有了6.8%的上市股票,持有了14%的PE資產。從大類資產配置看,2018年主權財富基金配置的固定收益類資產占比為33.2%,權益類資產占比為38.5%和另類資產占比為28.3%。從演變趨勢來看,固定收益類資產占比從2012年到2018年6年間下滑了1.2個百分點,權益類資產占比下滑了3.5個百分點,而另類資產占比上升了4.7個百分點,成為主權財富基金最重點配置的資產。與全球其他類型資金的資產配置結構相比,近年來主權財富基金更多增加了另類資產投資,這也是在于其資金長期性的特點,通過增加另類資產獲取更高的收益。

圖1:主權財富基金資產配置趨勢

不過不同資金來源以及不同規模的主權財富基金資產配置風格存在異質性。以石油美元為資金來源的主權財富基金相較其他類型的主權財富基金,更加傾向于配置固收類資產,也是為了降低油價波動所帶來的收益不穩定性,不過近年來這種差異逐步縮小。此外,不同規模的主權財富基金資產配置也存在較明顯的差異,相比規模較大的主權財富基金,規模較小的主權財富基金在資產配置上更加偏好固定收益類資產,而降低了另類資產配置,可能在于其需要保證更多的流動性儲備。

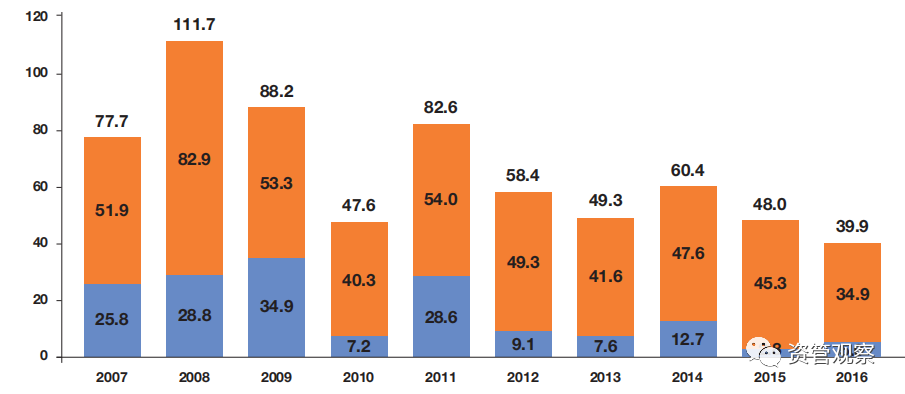

主權財富基金具有全球資產配置的偏好和優勢,不過其所選擇的投資區域與自身文化、國家之間友好程度以及母國所缺少的資源技術等方面都有很大關系。從統計數據看,全球主權財富基金各年發生的投資事件看,仍然以海外項目投資為主,反映了主權財富基金在全球市場進行活躍投資的特點,而且被投資國家均以OECD國家為主,占比達到60%-70%。

圖2:主權財富基金區域投資偏好

挪威和阿布扎比主權財富基金資產配置模式

(一)挪威主權財富基金投資管理

挪威主權財富基金的產生與發展與挪威豐富的石油天然氣儲藏息息相關。挪威是世界第三大石油出口國,挪威財政部于1990年成立了挪威政府石油基金,以期更好地利用石油財富,希望將從石油收入中獲得的國家財富轉化為金融資產,提高石油收入的長期收益。2006年1月,挪威政府石油基金改組為政府全球養老基金,該基金成立作為挪威主權財富基金投資于海外,更加明確管理石油財富的目標,即從長遠視角考慮石油收入的運用、緩沖油價波動可能給挪威經濟帶來的影響、創造可以惠及子孫后代的財富,同時還要為政府公共部門養老金提供協助,妥善處理國民養老問題,以應對挪威人口老齡化加劇的狀況。

挪威主權財富基金已超過1萬億美元,這在很大程度上源于成功的投資管理和資產配置。挪威主權財富基金主要由挪威央行投資管理部進行集中管理,由挪威財政部確立資產配置策略。根據信息披露,當前挪威主權財富基金主要的投資策略包括在股票、債券之外進一步豐富不動產和新能源基礎設施投資;堅持長期投資策略;在風險可控以及低成本基礎上,充分運用多種投資策略;形成高效的、全球化的、以投資業績為導向的投資管理架構。

具體來看,在投資管理方面,作為全球化投資管理的機構,加強對各主要投資區域的了解,并開設當地的分支機構;進行全球24小時運營管理,充分發揮在美國、新加坡的運營團隊,提高運營效率;與全球各地的分支機構分享共同的信息、文化,打造了卓越、創新、正直和團隊協作的核心價值觀。建設合理的投資文化,包括加強專業水平,提升價值創造能力;鼓勵創新投資策略,形成具有可控性的投資風險承受邊界;建立可衡量的考核體系,形成以超額收益為基礎的市場化績效體制。

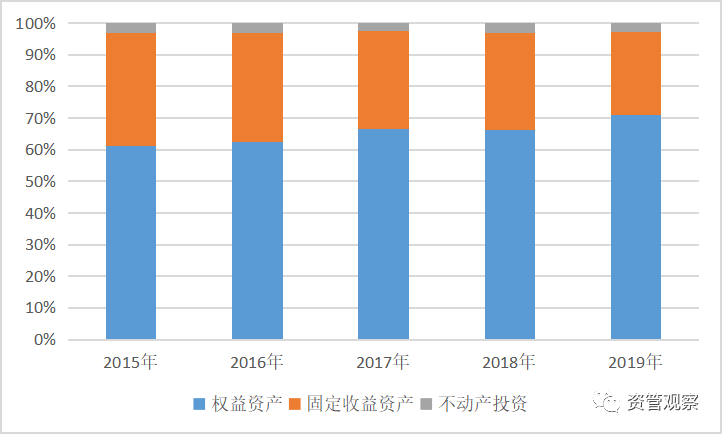

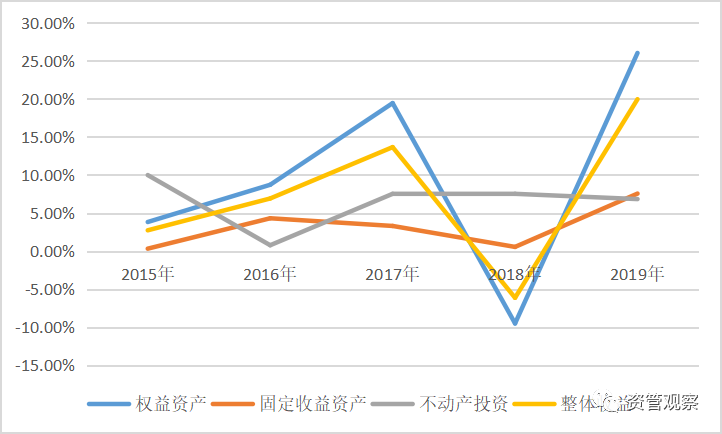

在資產配置方面,挪威主權財富基金主要配置三大類資產,其中權益資產主要占比為71%左右,對于權益投資一致維持在60%以上的占比,體現了較大的風險偏好,截至2019年末持有的重點股票包括蘋果、微軟、雀巢、亞馬遜、殼牌、阿里巴巴、臉書等全球大型機構,涉及行業涵蓋了高科技、能源、消費等領域,2019年高科技股票表現最為搶眼,是其投資收益最主要的來源。固定收益類資產占比約為26%,這其中政府債券投資占比最大,為57%,其次是企業債券,占比為24%。不動產投資占比約為3%,主要參與投資了寫字樓、零售物業、物流地產等領域,其中主要還是以寫字樓為核心,占比達到57%,不過2019年先后出售了倫敦、法蘭克福的多處寫字樓,加大了對于物流地產的投資力度。從區域分布看,挪威主權財富基金持有的各類資產中,美國資產占比為39.8%,日本資產占比為8.7%,英國資產占比為8.1%,德國資產占比為5.7%,近年開始加大對于新興市場國家的投資,對于中國資產的投資占比為3.1%,排名各國的第七位。

圖3:大類資產配置情況

圖4:投資收益情況

阿布扎比投資局(Abu Dhabi Investment Authority,ADIA)是一家全球性投資機構,為阿布扎比酋長國主權財富基金,成立于1976年。阿聯酋阿布扎比投資局由阿聯酋財政部成立,資金來源主要是阿布扎比的石油收益,現有員工1700余人,分布于全球主要國家,已經成為全球最大的主權財富基金之一。

理事會負責阿布扎比投資局的管理工作,成員包括主席、副主席、總監以及理事成員。投資委員會負責處理與投資有關的工作。阿布扎比投資局的使命是把國有資產進行謹慎投資,創造長期價值,維護和保持阿布扎比酋長國當前和未來的繁榮;管理的投資組合跨行業、跨地區,涉及多種資產等級,包括公開上市的股票、固定收益工具、房地產和私募股權。

阿布扎比投資局并沒有公布具體的資產配置比例,不過公布了投資組合基本范疇,從大類資產配置看,其按照資產類別和區域,劃分了較為詳細的投資比例范圍,諸如發達國家權益資產投資比例在32%-42%之間,新興市場國家權益資產投資比例在10%-20%之間,政府債券投資比例在10%-20%之間,另類資產配置比例在5%-10%之間,不動產投資比例在5%-10%之間,PE在2%-8%之間,基礎設施資產在1%-5%之間,現金資產在0-10%之間。從區域劃分看,歐洲地區資產投資比例在20%-35%之間,北美資產投資比例在35%-50%之間,新興國家投資比例在15%-25%。從主動管理比例看,55%的資產采取主動管理,45%的資產采取被動管理;從內外部管理看,45%的資產由自身管理,55%的資產由外部專業機構委托管理。整體來看,阿布扎比投資局投資管理同樣遵循的長期、穩健投資理念,在資產投資范疇更廣,所設定的投資范圍更為詳細,不過并沒有披露實際資產情況,投資管理透明性并沒有挪威主權財富基金透明。

主權財富基金資產配置趨勢

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“資管觀察”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 【資產管理】主權財富基金的資產配置策略

資管觀察

資管觀察