作者:陳迅

來源:資產界(ID:npazone)

由浙江省投融資協會、資產界、360PAI,聯合浙江省不良資產處置管理協會、深圳市不良資產處置協會、山東不良資產并購重組行業聯盟、青島市不良資產處置協會、零壹財經主辦,消金界、圖解金融、鳳鳴財經協辦,光譜科技、東岸數科、盤山控股、法證鏈特別支持的2021“個貸不良烏鎮峰會”于2021年6月19日在烏鎮第一屆互聯網大會會址召開,大會到場嘉賓近600人,觀看線上直播的用戶超過1萬人次,是不良資產行業歷史上規模少有的“萬人盛會”。世聯評估的副總經理陳迅先生出席峰會并發表以《銀行個貸不良批轉評估的解析與思考》為主題的演講。

主題演講原文

目前,國有銀行、股份制銀行不良率相對較高,尤其是信用卡及個貸不良的規模,而銀行不良出表的主要途徑就是ABS。

目前國內居民杠桿率持續增高,人均可支配收入增長較乏力,說明個人貸款,包括金融杠桿使用率較高,未來個貸不良整體市場規模和儲備相對增加,這也導致未來的不良率會有一個高增長。信用卡的半年逾期總貸款額占用信用卡貸款總額的比例相對較高,個貸不良率及個人信用卡的不良率也不斷增長。

從銀行角度考慮,在2021年以前個貸不良只有通過ABS一個途徑實現出表。

經過幾輪試點,可以看出ABS出表跟個貸批轉試點的規律其實差不多。第一批試點,六家國有銀行+一家股份制銀行(招商銀行);第二批試點,增加12家股份制銀行及城商行;第三批試點,增加農商行、城商行及部分股份制銀行。前兩批試點500億規模,這500億規模后面發行滿額了,后面增加的農商行和城商行,又增加了一個1,000億額度。

2016年ABS試點剛推出的時候,大部分是對公的資產;從2018~2019年,對公資產在ABS層面做的非常少了。因為對公資產的處置途徑相對來說比較多,不管是AMC還是銀行的傳統處置手段,還有外部的處置,而個人類的不良只能做ABS出表。

現在也有一些銀行在做銀登中心的信托收益權轉讓,這個出表其實屬于會計出表,而不屬于監管出表,真正屬于會計跟監管同時出表,就是做ABS。

這也是為什么到2018~2019年,基本上就沒有對公資產做ABS了,大部分都是個人住房抵押及信用卡資產包括個人消費貸資產ABS。

直到2020年,又有了一些對公資產ABS。因為2020年推出了第3批試點,包括農商行、城商行。農商行城商行個人不良資產不是太多,大部分都集中在一些對公,大部分還是以信用卡跟個人住房按揭不良為主。包括工行,其實都已經達到了接近20單的信用卡不良ABS。

從評估角度包括未來的一些市場角度考慮,ABS如何跟目前的個人批轉做結合?

從評估操作的實際政策指引角度出發,包括我們從2016年開始做的個貸批轉ABS產品,都是“不良資產支持證券信息披露指引試行政策”推出以后才開始有的銀行個貸出表工作,我們主要做有抵押的個人房貸。

這次試點沒有把個人住房放進去,從我們角度來看,一是個人住房的體量在銀行角度來說比較大;二是個人住房類的不良不同于信用卡,它會有一個回遷的表現。

總結一下,包括這6大政策要點及原則:

1. 試點機構范圍:6家國有銀行+12家股份制銀行;

2. 試點資產范圍:單戶對公不良貸款、批量個人不良貸款(這里的批量個人貸款就包括有抵質押物的貸款;包括個人經營、個人消費及信用卡資產三大類)

3. 試點區域要求:地方資產管理公司可以受讓本省(自治區、直轄市)區域內的銀行單戶對公不良貸款,批量受讓個人不良貸款不受區域限制。

4. 試點原則:依法合規、市場自愿、公開透明、穩步推進 、真實潔凈轉讓原則

5. 催收行為原則:只能采取自行清收、重組等手段自行處置,收購的不良貸款不得再次對外轉讓,對清收的責任進行約定,防止出現暴力催收的行為。

6. 不參加試點的不良貸款類型:債務人或擔保人為國家機關的貸款,經國務院批準列 入全國企業政策性關閉破產計劃的貸款,國防軍工等 涉及國家安全和敏感信息的貸款;精準扶貧貸款、“三區三州”等深度貧困地區各項貸款等政策性、導向性貸款;虛假個人貸款、債務關聯人涉及刑事案 件或涉及銀行內部案件的個人貸款、個人教育助學貸款、銀行員工及其親屬在本行的貸款;在借款合同或擔保合同中有限制轉讓條款的貸款;國家法律法規及有關部門限制轉讓的其他貸款。

已經成交不良試點,其實筆數并不多,規模也并不大,未來規模會慢慢擴大,同時價格也會下降。現在吸引銀行的是什么?試點個貸不良規模比較小,打通銀行的關系和一定的廣告效應,所以造成成交價格比較高,賣到了4毛甚至5毛。

當筆數規模上來,價格下去的時候,銀行還愿不愿意去做資產包的轉讓?當市場回歸理性的時候,能否有一個很好的市場價成交,這個都有待試點政策的市場驗證。

個貸怎么做估值?

我們更多的是從銀行端的角度,去給銀行做相應的估值及個貸批轉的論證,因為銀行所有的批轉流轉,都是必須要經過評估手續才能做資產的轉讓,我們在評估的時候會更多的關注一些基本特征。

基礎資產同質化水平高:在同一催收體系和催收政策相同表現下, 催收效果差異相對較小。一般而言,消費場景類別相對集中。

資產池高度分散及規模量級:資產分散度高且規模量級夠大,適合用 歷史數據分析、統計精算等方式來估計 資產池的回收情況。

還款現金流不確定,估值難度大:資產為不含抵質押物的純信用消費類貸款。現金流來源主要為催收回收款,回收金額與回收時間分布均不確定。

還款表現有明顯類別特征:同一銀行靜態池歷史數據回收率有較為明顯的聚類特征。

前期回收時間較為集中:資產池前六個月到一年的評估回收估值占整個不良回收額的50%到70%,后期回收較低,主要依賴借款人的還款意愿和還款能力

首先基礎資產同質化水平,每家銀行個貸不良回款表現都是不一樣的,那么它在不同催收體系、政策不相同的情況下表現是不太一樣的;

包括資產池分散度,包括我們目前在做的不良ABS,它分散度是比較大的,遍布于全國的各個城市。你可以用銀行里的一些歷史論證數據做分析,尤其是已經做了消費貸或者信用卡的不良ABS,這些未來都可以做參考論證。因為這些ABS每年都會有跟蹤的回款率,包括回款表現,那么可以完完全全論證這個資產包未來的真實催收的回款率表現。

現金流的回款不確定性導致估值難度相對較大,不含抵押的純信用我們需要確認它的回款周期分布。我們會跟銀行要一些字段,這些字段包括借款期限,借款年齡,借款人所屬行業,資金授信額度,還款特性。

我們目前更多的是希望能夠借助銀行的靜態資產池去做論證分析,因為銀行的資產池才能真實體現自身的不良。包括銀行的前期獲客,后期的催收和回款,因為它的受眾群體可能不一樣,每家銀行在前端的獲客,都有一定的差異性,我們一定要去了解前端的獲客情況;

還有一些回款周期的時間較為集中,大部分在6個月到1年期間的回款率表現。從我們以往做的個貸不良表現來看,一年期基本能達到不良回款周期的50~70%了,剩下的尾包的價值是多少,大概是什么樣的情況,需要分別去做靜態池的分析。

這里我們也總結了一些用戶信息的提煉要點:

用戶信息提煉包括外部數據。我們可以借鑒一些外部的個貸參考數據。銀行的歷史數據非常重要,如果銀行能夠提供一些歷史數據,我們就可以做銀行歷史數據和靜態池的論證,以此倒推現在的情況。

從評級的角度來看,現在很多銀行,信用卡可能有一個很好的歷史數據表現,反倒是個人經營,可能并沒有建立很好的一個數據體系;包括一些共債信息,他的個人住房有沒有在做抵押,有沒有信用卡借款等等,這里的話就等于提供了他的一些財產線索,對于未來催收和定價都起到了關鍵作用。

包括用戶畫像,我們會要求銀行提供不同的字段,包括年齡分布,職業分布,還款能力等等。因為目前第一批成交的相對筆數較少,所以我們選擇的盡調方式可能不一樣。筆數少的我們會選擇逐筆盡調,筆數多的我們會選擇抽樣盡調;包括一些社交特性的論證,這些都屬于我們用戶信息的提煉。

還有幾個關注點,一是前端的獲客。我們在銀行收包的時候,一定要了解銀行此類資產的前端獲客是什么樣的情況,因為銀行的產品其實是比較多樣化的,包括零售資產中有不同的產品設置,不同的產品設置面向的受眾群體和獲客渠道都是不一樣的,而獲客的質量高低直接到影響到未來催收回款的多少。

二是催收系統。催收系統是銀行在自己的催收系統下回款率的表現,如果你在資產收購端的時候,是否是跟它的催收系統匹配,或者是能不能達到它的催收能力,這個都是能夠判斷未來價值的參考。如果你的催收能力強于銀行或者是能比銀行做更多的失信修復等,那么你的凈回收價值就高,那么如果你沒有那個能力,那你的凈回收價值可能就沒有原來那么高。

所以,這也是衡量你的判斷。因為在整個定價來說,我們有幾個價格,一個是銀行認為的一個公允價值,一個是收購方的投資價,投資下來能夠產生多少收益投資價,還有一個真實的成交價。目前第一批都是實際成交價,并不是真實的投資價,也并不是真實的銀行公允價。

算出來不是說你投資價值就值這么高,往往是一次拍賣一個成交價,這個其實是幾個價值類型,還有一些規模效應。目前筆數比較少,都是三筆,不到幾十筆,高的也就100多筆,那么當筆數比較大的情況下,這個數據相對來說就會比較準確。

我們采用的給銀行做的估值法,更多的是我們自己的估值模型。包括一些客戶提供的資產包數據,這個是需要銀行提供的,包括借款人特征,年齡,職業,還有借款授信額度等分布,包括貸款的特征,歷史真實回收的一些屬性,還有就是我們需要去訪談去了解的貸款客戶背景,季節性因素,包括發起機構的催收能力。

因為每家銀行合作的委外或者是自身的催收,包括地區的催收都不一樣,我們看到有些是南方的回收比例高一些,北方的回收比例會低一些,這都是有一定市場規律可循的。

我們也需要針對資產池的屬性去做一些論證,并根據宏觀經濟形勢做修正。由于銀行前端的獲客群體不同,我們也會根據城市景氣指數、不同地區的回款率表現做差異化處理。

這套估值模型針對規模比較大的包準確性較高,小包可能不太適用于這套模型。整體的評估流程,包括靜態資產池的入選,有效資產池的驗證,剔除不合格資產。

未來,我們的資產池可能有兩種屬性,一種是銀行拿的大批量的包,一種是銀行拿的小批量的包。

大批量:資產池規模較大情況下,基于行里歷史數據和外部市場個人數據進行綜 合定價及修正,進行模擬測算,采用模特卡羅等數據模型進行數據擬合。(評估進行抽樣盡調)

小批量:資產池規模較小情況下結合大批量測算邏輯,進行逐筆分析,逐筆分析 維度進行修正綜合測評債務人清楚,并結合大批量進行權重修正。(逐筆盡調)

這里我們可能會有不同的估值模型。目前試點的都是小批量包,小批量包有兩個極端,要不然就是回款率遠遠高于正常大模型的數據,要不然就是回款率極低,所以我們一定要逐筆去盡調,了解小包的資產屬性,根據屬性去做一個修正。

如果是大包,我們就根據前面的一些模擬去做,而且這個工作原則也不一樣。大包的話我們采用抽樣原則,從不同的維度,在5000、1萬、3萬或者是5萬每個不同段,我們會抽取不同的樣本做論證。小規模的包,我們會做逐筆論證,這是一個整體流程。

如果有部分財產線索,比如個人住房,我們會應用自己的EVS系統,EVS系統是廣泛應用于銀行的授權審批及貸中貸后的整體流程,已經廣泛應用于200個城市,覆蓋了9,000萬個房號,用于個人住房的價值判斷并且精準估值到戶的一個工具,我們也會作為參考。

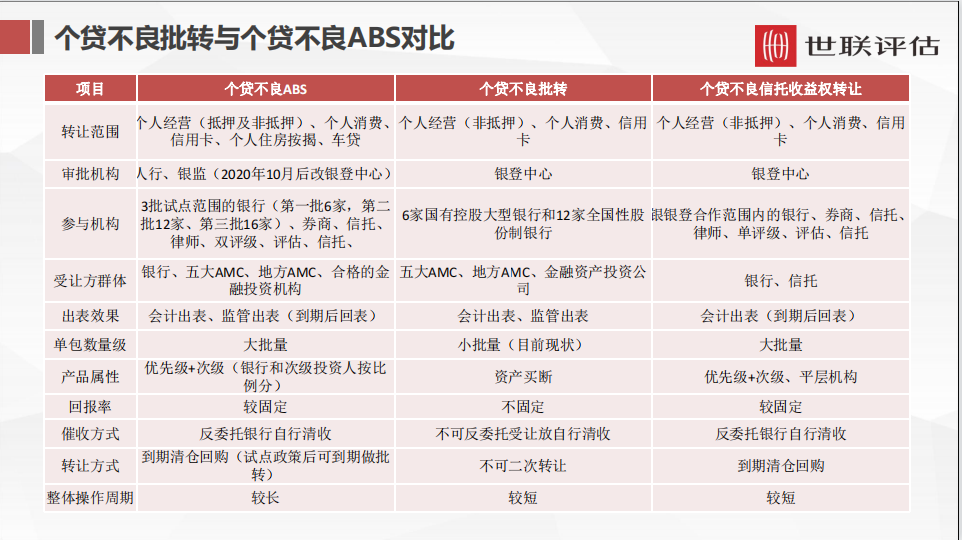

個貸不良批轉與個貸不良ABS對比

目前批量轉讓規模筆數都比較少,以下是個人批轉跟銀行在做的ABS產品的一些對比:

不良ABS現在市場上規模非常大,每家銀行包括信用卡都至少有幾十單的一個規模,體量都是十幾萬筆以上。這些資產雖然銀行達到了出表的效果,但是到期后都面臨清倉回購,同時很多銀行也有一定的清倉回購的壓力。那么未來這些清倉回購的資產,是否到清倉回購的節點時,能夠做不良的批量轉讓?這個其實是我們未來可以去思考,去做產品結構的論證。

如果到期清倉回購的這些資產真的能夠做成一個資產包的轉讓,這時候其實銀行動力可能會更大。首先,前期大部分的一些催收收益已經留在了銀行,尾包的收益其實價值并不大,尾包的價格相對較低。未來更注重催收能力的一些機構,把尾包買斷進行催收,那么這個包的質量,前期已經做了一個很好的論證,未來不管是科技賦能也好,做了其他的一些產品動作也好,那么這個回收率是相對可觀的。

希望未來個貸以科技賦能為主,其實很多銀行也做了一些區塊鏈的技術,可以把個貸嫁接到區塊鏈技術,使底層資產更加透明真實不可篡改,通過科技賦能推動我們的個貸批轉試點工作,我今天的分享就到這里,謝謝大家!

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“資產界研究中心”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

資產界研究中心

資產界研究中心